Khi đầu tư vào Bitcoin như một tài sản hoặc vào các công ty được xây dựng trên mạng Bitcoin, chúng tôi cần các số liệu để đánh giá tiến độ của luận điểm đầu tư và từ đó đánh giá tình trạng của mạng Bitcoin.

Bitcoin không chỉ là một mức giá trên biểu đồ, nó còn là một mạng nguồn mở với hàng triệu người dùng, hàng nghìn nhà phát triển, hàng trăm công ty và nhiều hệ sinh thái được xây dựng trên đó. Hầu hết các nhà phân tích Phố Wall và nhà đầu tư bán lẻ không thực sự sử dụng ví Bitcoin, tự quản lý tài sản, gửi cho người khác hoặc sử dụng nó trong các hệ sinh thái khác nhau, nhưng làm như vậy rất hữu ích cho nghiên cứu cơ bản.

Bitcoin có ý nghĩa khác nhau đối với những người khác nhau. Nó cho phép tiết kiệm di động, thanh toán toàn cầu chống kiểm duyệt và lưu trữ dữ liệu bất biến. Nếu bạn là nhà đầu tư vào cổ phiếu và trái phiếu chất lượng cao của Hoa Kỳ hoặc Châu Âu và bạn không nghĩ về mạng Bitcoin từ góc độ của một người tiết kiệm trung lưu ở Nigeria, Việt Nam, Argentina, Lebanon, Nga hoặc Thổ Nhĩ Kỳ, thì bạn có chưa phân tích cơ bản khả năng của tài sản này.

Điểm mấu chốt là mọi người đánh giá tình trạng mạng của họ theo nhiều cách khác nhau. Nếu Bitcoin không đạt được kết quả mong muốn, họ có thể kết luận rằng Bitcoin hoạt động kém hiệu quả. Mặt khác, nếu Bitcoin thực hiện chính xác những gì họ muốn thì họ có thể tin rằng Bitcoin vẫn hoạt động tốt mặc dù vẫn còn nhiều xích mích cần giải quyết.

Trong những năm gần đây, tôi đã dành rất nhiều thời gian để nghiên cứu lịch sử tiền tệ và rất nhiều thời gian trong thế giới khởi nghiệp/đầu tư mạo hiểm xung quanh Bitcoin, nghiên cứu các chi tiết kỹ thuật của giao thức nên tôi cân nhắc nó khi đánh giá tình trạng của mạng Bitcoin. các chỉ số quan trọng duy nhất. Bài viết này sẽ đi qua từng cái một và hiểu cách mạng Bitcoin hoạt động trên từng cái một.

- Vốn hóa thị trường và thanh khoản

- Khả năng chuyển đổi

- An ninh kỹ thuật và phân cấp

- Kinh nghiệm người dùng

- Chấp nhận pháp lý và công nhận toàn cầu

Vốn hóa thị trường và thanh khoản

Có người nói giá cả không quan trọng. Họ thường nói: “1 BTC = 1 BTC”. Không phải Bitcoin biến động mà là thế giới biến động xung quanh Bitcoin.

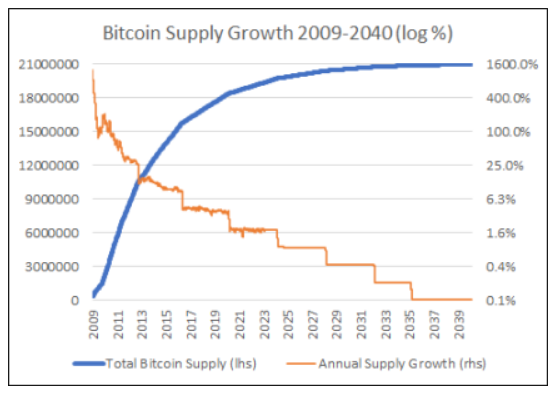

Có một sự thật về chuyện này. Nguồn cung Bitcoin tối đa là 21 triệu xu, được tạo và phân phối theo mô hình giảm dần được lập trình sẵn. Mạng Bitcoin tạo ra trung bình một khối cứ sau mười phút dựa trên cơ chế điều chỉnh độ khó tự động và nó đã hoạt động với tính nhất quán đáng chú ý kể từ khi được tạo ra, với thời gian hoạt động cao hơn Fedwire. Tôi không biết nguồn cung USD sẽ như thế nào trong năm tới, nhưng tôi biết nguồn cung Bitcoin sẽ như thế nào và có thể trực tiếp kiểm tra nguồn cung chính xác của nó bất cứ lúc nào.

Nhưng giá là một tín hiệu quan trọng. Nó không có ý nghĩa nhiều trên cơ sở hàng ngày, hàng tuần hoặc thậm chí hàng năm, nhưng nó có ý nghĩa rất lớn trong khoảng thời gian vài năm. Bản thân mạng Bitcoin có thể là nhịp tim của trật tự đồng hồ trong một thế giới hỗn loạn, nhưng giá vẫn là thước đo cho việc áp dụng nó. Bitcoin hiện đang cạnh tranh trên thị trường tiền tệ toàn cầu với hơn 160 loại tiền tệ khác nhau, vàng, bạc và nhiều loại tiền điện tử khác. Là một phương tiện lưu trữ giá trị, nó cũng cạnh tranh với các tài sản phi tiền tệ như cổ phiếu và bất động sản hoặc những thứ khác mà chúng ta có thể sở hữu với nguồn lực hạn chế.

Không phải giá của đồng đô la Mỹ di chuyển xung quanh Bitcoin như một số người ủng hộ tuyên bố. Bitcoin là một mạng lưới trẻ hơn, không ổn định hơn, ít thanh khoản hơn, nhỏ hơn so với đồng đô la Mỹ và nó dễ biến động hơn đồng đô la Mỹ. Trong một số năm, người nắm giữ Bitcoin có thể mua thêm bất động sản, thực phẩm, vàng, đồng, dầu, cổ phiếu S&P 500, đô la, rupee hoặc bất cứ thứ gì khác so với năm trước. Nhưng vào những năm khác, họ có ít thứ để mua hơn. Giá Bitcoin dao động chủ yếu trên cơ sở trung hạn tại bất kỳ thời điểm nào và sự biến động của nó ảnh hưởng đến sức mua của người nắm giữ. Hiện tại, giá Bitcoin đã tăng đáng kể, điều đó có nghĩa là người nắm giữ Bitcoin có thể mua nhiều thứ hơn so với cách đây vài năm.

Nếu giá Bitcoin trì trệ trong một thời gian dài, chúng ta có thể cần suy nghĩ xem tại sao Bitcoin không thu hút được mọi người. Điều này không cung cấp giải pháp cho vấn đề của họ sao? Nếu nó không giải quyết được vấn đề thì tại sao?

May mắn thay, như trong hình trên, trường hợp này không xảy ra. Giá Bitcoin tiếp tục làm nên lịch sử hết chu kỳ này đến chu kỳ khác. Đây là một trong những tài sản hoạt động tốt nhất trong lịch sử. Tôi có thể nói rằng xu hướng này đang được duy trì khá tốt do bảng cân đối kế toán của ngân hàng trung ương đang bị thắt chặt đáng kể và lãi suất thực dương tăng mạnh trong vài năm qua. Đánh giá từ các số liệu trên chuỗi, mối tương quan lịch sử với nguồn cung tiền rộng rãi trên toàn cầu và các yếu tố khác, Bitcoin sẽ tiếp tục con đường dài hạn để được áp dụng và tăng trưởng.

Sau đó là tính thanh khoản. Khối lượng giao dịch hàng ngày trên sàn giao dịch là bao nhiêu? Bao nhiêu giá trị giao dịch được gửi trên chuỗi? Tiền là mặt hàng bán chạy nhất và tính thanh khoản rất quan trọng.

Bitcoin cũng xếp hạng rất tốt theo số liệu này, với khối lượng giao dịch hàng ngày hàng tỷ hoặc hàng chục tỷ đô la so với các loại tiền tệ và tài sản khác, đồng thời nó ngang bằng với cổ phiếu Apple (AAPL) về tính thanh khoản giao dịch hàng ngày. Không giống như Apple, nơi chiếm phần lớn khối lượng giao dịch trên sàn giao dịch Nasdaq, Bitcoin được giao dịch trên một số sàn giao dịch trên khắp thế giới, bao gồm một số thị trường ngang hàng. Chuyển khoản trực tuyến hàng ngày trên mạng Bitcoin cũng đạt hàng tỷ đô la.

Một cách để nghĩ về tính thanh khoản là tính thanh khoản sẽ tạo ra nhiều tính thanh khoản hơn. Vì tiền, đây là một phần quan trọng của hiệu ứng mạng.

Khi khối lượng giao dịch của Bitcoin là hàng nghìn đô la mỗi ngày, một người không thể đầu tư một triệu đô la mà giá không biến động đáng kể và anh ta thậm chí phải dàn trải các giao dịch của mình trong vài tuần. Đó không phải là một thị trường đủ thanh khoản cho họ.

Khi khối lượng giao dịch hàng ngày của Bitcoin là hàng triệu đô la, người ta không thể đầu tư một tỷ đô la hoặc thậm chí dàn trải các giao dịch trong vài tuần.

Bitcoin hiện có khối lượng giao dịch hàng tỷ đô la hàng ngày, nhưng hàng nghìn tỷ đô la vốn vẫn không thể đầu tư một phần đáng kể vào đó và vẫn không có đủ thanh khoản cho chúng. Nếu họ bắt đầu đầu tư hàng trăm triệu hoặc hàng tỷ đô la mỗi ngày, điều đó sẽ đủ để làm nghiêng cung và cầu về phía người mua và đẩy giá lên đáng kể. Kể từ khi thành lập, hệ sinh thái Bitcoin đã phải đạt đến một mức thanh khoản nhất định để thu hút sự chú ý của các nhóm vốn lớn hơn. Nó giống như một bản nâng cấp.

Vì vậy, khi giá Bitcoin vượt quá 100.000 USD hoặc 200.000 USD, ai sẽ mua nó? Ai là thực thể sẽ không mua Bitcoin trước khi nó trở nên mạnh mẽ như vậy? Với mức giá 100.000 USD mỗi Bitcoin, mỗi sat có giá trị 0,1 cent.

Cũng giống như giá của 400 ounce vàng (vàng miếng tiêu chuẩn giao hàng) không quan trọng đối với hầu hết mọi người, giá của mỗi Bitcoin đầy đủ cũng không quan trọng. Điều quan trọng là quy mô mạng tổng thể, tính thanh khoản và chức năng. Điều quan trọng là liệu chia sẻ mạng lưới của họ có duy trì hay nâng cao sức mua của họ trong dài hạn hay không.

Giống như bất kỳ tài sản nào, giá Bitcoin là một hàm của cung và cầu.

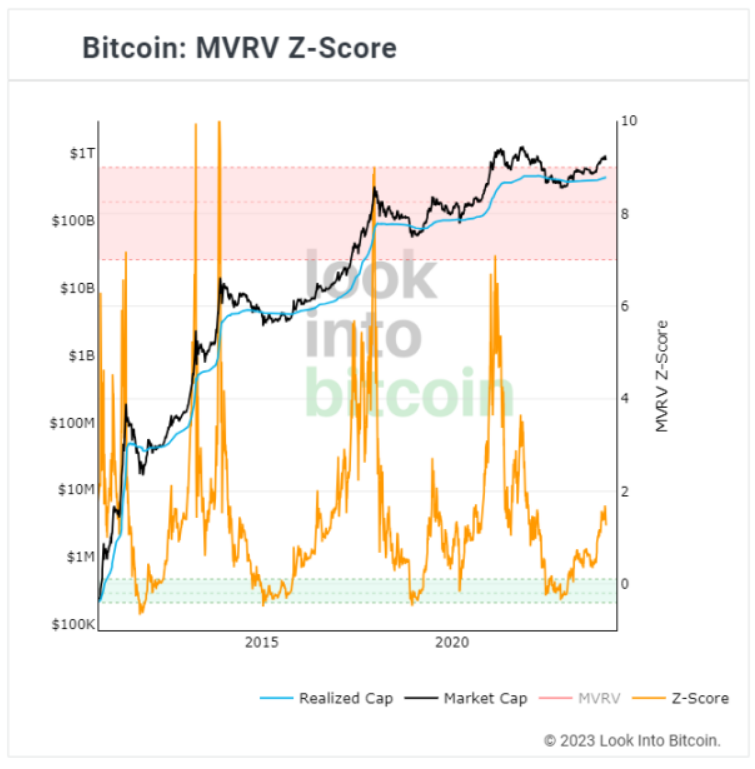

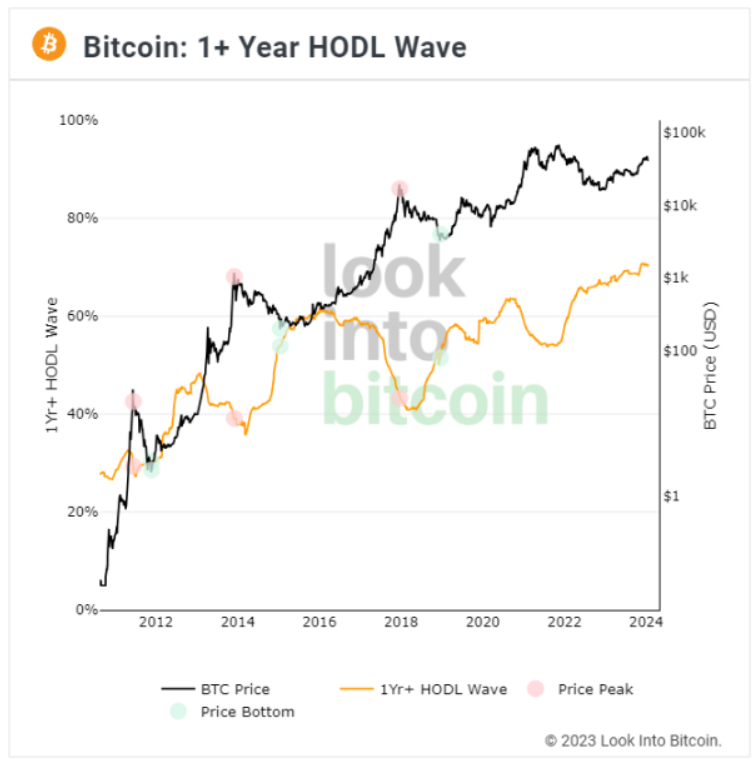

Nguồn cung là cố định, nhưng tại bất kỳ thời điểm nào, một phần trong số đó có thể nằm trong tay người yếu hoặc người mạnh. Trong thị trường giá lên, nhiều nhà đầu tư mới hào hứng mua hàng và một số người nắm giữ dài hạn giảm vị thế của mình và bán cho những người mua mới này. Trong thị trường giá xuống, nhiều người mua gần đây bán lỗ, trong khi những cá nhân cam kết hơn hiếm khi bán. Nguồn cung chuyển từ những người chơi yếu muốn kiếm tiền nhanh chóng sang những người chơi mạnh không dễ dàng bỏ cuộc. Biểu đồ bên dưới hiển thị tỷ lệ phần trăm Bitcoin chưa được di chuyển trên chuỗi trong hơn một năm, cùng với giá của Bitcoin:

Khi nguồn cung Bitcoin khan hiếm, chỉ cần một chút nhu cầu mới và dòng vốn mới sẽ tăng giá đáng kể, bởi vì những người nắm giữ hiện tại sẽ không tạo ra hàm phản ứng cung lớn. Nói cách khác, ngay cả khi giá tăng đáng kể, nó sẽ không khuyến khích việc bán tháo ồ ạt hơn 70% số token được giữ trong hơn một năm. Nhưng nhu cầu này đến từ đâu?

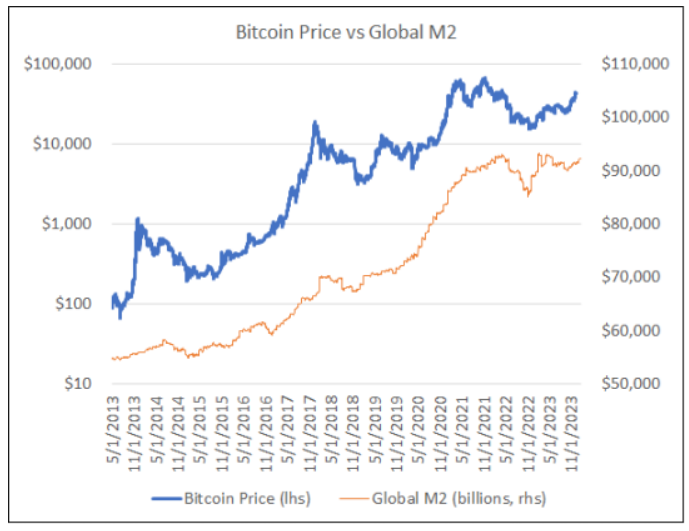

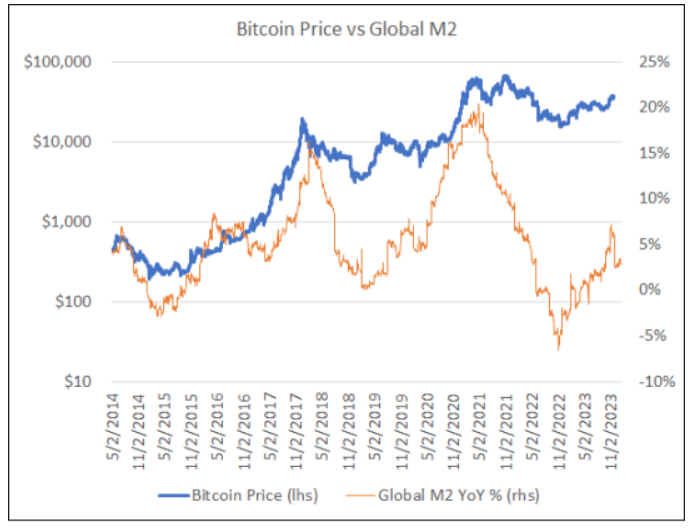

Nói chung, mối tương quan lớn nhất mà tôi nhận thấy với nhu cầu Bitcoin là nguồn cung tiền rộng khắp toàn cầu bằng đô la Mỹ. Đầu tiên là nguồn cung tiền toàn cầu, thước đo tăng trưởng tín dụng toàn cầu và hoạt động in tiền của ngân hàng trung ương. Phần hai, lý do tại sao mệnh giá đồng đô la lại quan trọng là vì đồng đô la là đồng tiền dự trữ toàn cầu và do đó là đơn vị tính toán chính cho thương mại toàn cầu, hợp đồng toàn cầu và nợ toàn cầu. Khi đồng đô la mạnh lên, nợ của các quốc gia trở nên mạnh hơn. Khi đồng đô la suy yếu, nó sẽ làm giảm nghĩa vụ nợ của các quốc gia. Tiền rộng toàn cầu tính bằng đô la Mỹ đóng vai trò như một chỉ báo thanh khoản quan trọng đối với thế giới. Các đơn vị tiền tệ fiat được tạo ra nhanh như thế nào? Đồng đô la Mỹ mạnh như thế nào so với các loại tiền tệ khác trên thị trường tiền tệ toàn cầu?

Look Into Bitcoin có một bộ dữ liệu vĩ mô và là một phần trong đó, chúng hiển thị giá Bitcoin so với tỷ lệ thay đổi của tiền tệ toàn cầu mà tôi đã sử dụng để tạo biểu đồ:

Ở đây chúng tôi so sánh tỷ giá hối đoái giữa hai loại tiền tệ khác nhau. Bitcoin nhỏ hơn nhưng đang trở nên mạnh hơn theo thời gian do nguồn cung đang giảm một nửa và giới hạn nguồn cung là 21 triệu. Đồng đô la có giá trị lớn hơn nhiều và trải qua các giai đoạn yếu và mạnh, nhưng chủ yếu là nó yếu và nguồn cung ngày càng tăng với thời gian mạnh theo chu kỳ ngắn hơn. Cả nguyên tắc cơ bản của Bitcoin và nguyên tắc cơ bản của USD (thanh khoản toàn cầu) sẽ ảnh hưởng đến tỷ giá hối đoái giữa hai loại theo thời gian.

Do đó, khi tôi đánh giá vốn hóa thị trường và tính thanh khoản của mạng Bitcoin, tôi làm như vậy dựa trên số tiền toàn cầu và các tài sản lớn khác theo thời gian. Có thăng có trầm cũng không sao, dù sao cũng từ con số 0 đến một tương lai không xác định, kèm theo đó là những biến động. Giá tăng thu hút đòn bẩy và cuối cùng dẫn đến sự sụp đổ. Nếu Bitcoin muốn được áp dụng rộng rãi, nó phải liên tục trải qua các chu kỳ và tránh xa đòn bẩy và thế chấp vòng tròn.

Sự biến động khét tiếng của Bitcoin khó có thể giảm đi đáng kể trừ khi nó trở nên thanh khoản hơn và được nắm giữ rộng rãi hơn hiện tại. Không có giải pháp nào cho sự biến động của Bitcoin ngoài việc có thêm thời gian, nhiều sự chấp nhận hơn, tính thanh khoản cao hơn, sự hiểu biết nhiều hơn và trải nghiệm người dùng tốt hơn trên ví, sàn giao dịch và các ứng dụng khác. Bản thân tài sản chỉ thay đổi từ từ, trong khi nhận thức của thế giới về nó, quá trình thêm và loại bỏ đòn bẩy trên nó, trải qua các chu kỳ hưng cảm và trầm cảm.

Tôi sẽ lo lắng về điều gì? Nếu thanh khoản toàn cầu tăng trong một thời gian dài nhưng giá Bitcoin vẫn trì trệ hoặc nếu thanh khoản toàn cầu tăng nhưng Bitcoin không liên tục đạt được mức cao mới trong khung thời gian nhiều năm. Sau đó, chúng tôi sẽ phải đặt một số câu hỏi khó về lý do tại sao mạng Bitcoin không thể chiếm được thị phần trong một thời gian rất dài. Nhưng cho đến nay, theo số liệu này, nó khá tốt.

Khả năng chuyển đổi

Bitcoin đã trải qua nhiều thay đổi trong câu chuyện trong vòng đời 15 năm của nó và điều thú vị là hầu hết tất cả chúng đều được Satoshi Nakamoto, Hal Finney và nhiều người khác giải thích vào năm 2009 và 2010 trên diễn đàn Bitcoin Talk đã thảo luận. Kể từ đó, thị trường Bitcoin đã phát triển mạnh mẽ dựa trên các trường hợp sử dụng mạng khác nhau.

Giống như câu chuyện ngụ ngôn về người mù và con voi. Ba người mù mỗi người sờ một con voi, một người sờ đuôi, một người sờ hai bên, một người sờ ngà. Tất cả họ đều tranh cãi về những gì họ đang chạm vào, trong khi thực tế là tất cả họ đều chạm vào những phần khác nhau của cùng một vật thể.

Một chủ đề định kỳ quan trọng trong hệ sinh thái Bitcoin là liệu đó là phương thức thanh toán hay phương thức tiết kiệm. Câu trả lời tất nhiên là cả hai, nhưng đôi khi sự nhấn mạnh thay đổi. Sách trắng ban đầu của Satoshi Nakamoto là về tiền điện tử ngang hàng, mặc dù trong các bài viết trước đó ông cũng nói về sự mất giá của tiền tệ ngân hàng trung ương và cách Bitcoin chống lại sự mất giá đó do nguồn cung cố định của nó (tức là một phương thức tiết kiệm). Suy cho cùng, tiền có rất nhiều công dụng.

Có phải tôi đang mâu thuẫn với chính mình? Ừ thì tôi mâu thuẫn với chính mình, tôi là người rộng lượng và bao dung.

–Walt Whitman

Thanh toán và tiết kiệm đều quan trọng và đi đôi với nhau. Vì Bitcoin chủ yếu được thiết kế như một mạng có thông lượng thấp (để tối đa hóa khả năng phân cấp), nên nó chủ yếu hoạt động như một mạng thanh toán. Các giao dịch tiêu dùng thực tế hàng ngày cần được hoàn thành ở lớp cao hơn của mạng (chẳng hạn như Lớp 2).

- Khả năng Bitcoin được gửi từ bất kỳ người dùng internet nào đến bất kỳ người dùng internet nào khác trên thế giới là một phần quan trọng giúp nó hoạt động. Nó cung cấp cho chủ sở hữu khả năng thực hiện các khoản thanh toán không cần xin phép, chống kiểm duyệt. Trên thực tế, trường hợp sử dụng đầu tiên của nó là hơn một thập kỷ trước khi WikiLeaks không được các nền tảng thanh toán lớn hỗ trợ. WikiLeaks sau đó đã chuyển sang Bitcoin để tiếp tục nhận tiền quyên góp. Những người ủng hộ dân chủ và nhân quyền trong các chế độ độc tài đã khai thác nó bằng cách bỏ qua việc đóng băng ngân hàng chẳng hạn. Mọi người sử dụng nó để thoát khỏi sự kiểm soát vốn không công bằng nhằm tìm cách khóa họ vĩnh viễn vào đồng tiền của các nước đang phát triển mất giá nhanh chóng.

- Tương tự như vậy, giới hạn nguồn cung 21 triệu và tính bất biến của Bitcoin làm cho bộ quy tắc của nó (bao gồm cả giới hạn nguồn cung) trở nên đáng tin cậy, đó là điều khiến Bitcoin trở nên hấp dẫn. Nguồn cung của hầu hết các loại tiền tệ đều tăng vô thời hạn theo thời gian, thậm chí nguồn cung của vàng còn tăng trung bình khoảng 1,5% mỗi năm, ngoại trừ Bitcoin. Nếu mọi người không muốn giữ nó mà chỉ chuyển đổi qua lại từ tiền pháp định sang Bitcoin để thanh toán/thanh toán trong thời gian ngắn, thì điều này sẽ tạo thêm tất cả các loại xung đột, chi phí và sự giám sát bên ngoài vào mạng. Khi bạn muốn giữ Bitcoin lâu dài, thanh toán bằng hoặc nhận thanh toán bằng Bitcoin là cách tốt nhất.

Vì vậy, sự kết hợp giữa thanh toán và tiết kiệm là quan trọng. Chìa khóa để suy nghĩ về câu hỏi này là tính tùy chọn. Nếu bạn nắm giữ Bitcoin trong thời gian dài, bạn có tùy chọn mang số tài sản đó đến bất kỳ đâu trên thế giới hoặc thực hiện các khoản thanh toán không cần cấp phép, chống kiểm duyệt cho bất kỳ ai có kết nối internet trên thế giới nếu bạn muốn hoặc cần. Tiền của bạn không thể bị bất kỳ ngân hàng hoặc chính phủ nào đơn phương đóng băng hoặc phá giá chỉ bằng một nét bút. Nó không bị giới hạn ở một phạm vi quyền hạn hẹp mà mang tính toàn cầu. Những đặc điểm này có thể không quan trọng đối với nhiều người Mỹ nhưng lại có ý nghĩa quan trọng đối với nhiều người trên thế giới.

Nhiều quốc gia áp dụng thuế lãi vốn đối với Bitcoin (và hầu hết các tài sản khác), có nghĩa là nếu mọi người bán hoặc chi tiêu nó, họ phải nộp thuế dựa trên cơ sở chi phí và kế toán của họ phải được theo dõi. Đây là một phần quan trọng trong cách các quốc gia duy trì sự độc quyền về tiền tệ của mình. Điều này có thể biến mất khi Bitcoin được chấp nhận rộng rãi hơn và một số quốc gia chỉ định nó là tiền tệ hợp pháp. Nhưng loại thuế này hiện đã trở thành hiện thực ở hầu hết các nơi, khiến việc chi tiêu bằng Bitcoin trở nên kém hấp dẫn hơn so với tiền tệ fiat trong nhiều trường hợp. Điều này khiến tôi chưa muốn chi quá nhiều tiền. Nhưng một lần nữa, tôi đang ở khu vực pháp lý mà hiếm khi xảy ra xung đột trong thanh toán với hệ thống tiền tệ truyền thống.

Định luật Gresham phát biểu rằng với tỷ giá hối đoái cố định (hoặc, tôi nghĩ, một số xung đột khác như thuế lãi vốn), mọi người sẽ chi tiêu đồng tiền yếu hơn trước và tích trữ đồng tiền mạnh hơn. Ví dụ, ở Ai Cập, nếu ai đó có đô la Mỹ và bảng Anh Ai Cập, họ sẽ tiêu dùng đồng bảng Ai Cập và giữ đô la Mỹ làm tiền tiết kiệm. Ngoài ra, nếu mọi giao dịch Bitcoin của tôi đều phải chịu thuế, nhưng các giao dịch bằng USD của tôi thì không, thì thông thường tôi sẽ chi tiêu USD và giữ Bitcoin của mình. Người Ai Cập có thể tiêu đô la và tôi có thể tiêu bitcoin ở nhiều nơi, nhưng cả hai chúng tôi đều chọn không làm vậy.

Luật Thiers quy định rằng khi một loại tiền tệ trở nên cực kỳ yếu đến một mức nhất định, người bán sẽ không chấp nhận nó nữa và thay vào đó sẽ yêu cầu thanh toán bằng loại tiền tệ mạnh hơn. Khi đó, Định luật Gresham sẽ bị đảo ngược và mọi người sẽ phải tiêu nhiều tiền hơn. Khi một đồng tiền sụp đổ hoàn toàn, những người tiết kiệm bằng đô la ở những quốc gia đó có xu hướng bắt đầu chi tiêu đô la và đồng đô la thậm chí còn thay thế đồng tiền yếu hơn trong phương tiện trao đổi.

Trong hầu hết các môi trường kinh tế, không chỉ các thương gia bán hàng hóa và dịch vụ mới quan trọng mà các nhà môi giới tiền tệ cũng quan trọng. Ở Ai Cập hoặc nhiều nước đang phát triển, các doanh nghiệp như nhà hàng có thể không chấp nhận đô la Mỹ, mặc dù chúng là mặt hàng có giá trị có thể tăng giá trị ở quốc gia đó. Đôi khi, bạn cần phải chuyển đổi sang nội tệ trước khi có thể tiêu tiền tại những người bán chính thức, nhưng những người bán ít chính thức hơn thường có nhiều khả năng chấp nhận các phương thức thanh toán bằng tiền tệ cao cấp hơn.

Giả sử tôi mang theo một đống đô la vật chất, một vài đồng Krugerrand Nam Phi hoặc một số bitcoin đến một quốc gia, nhưng tôi không mang theo thẻ Visa. Làm thế nào tôi có thể nhận được hàng hóa và dịch vụ địa phương? Tôi có thể tìm một thương gia chấp nhận trực tiếp các loại tiền tệ này hoặc tôi có thể tìm một nhà môi giới sẽ chuyển đổi những đồng đô la mạnh này thành nội tệ với mức giá địa phương hợp lý. Đối với cách tiếp cận thứ hai, giống như khi tôi bước vào một trò chơi điện tử hoặc sòng bạc, tôi có thể cần phải chuyển đổi tiền tệ thực tế toàn cầu thành tiền tệ độc quyền của nơi này, sau đó chuyển đổi trở lại tiền tệ thực tế toàn cầu khi tôi rời đi. Nghe có vẻ mỉa mai nhưng đó là sự thật.

Nói cách khác, điều chúng ta cần biết là khả năng tiếp thị hoặc khả năng chuyển đổi của một loại tiền tệ nhất định, chứ không chỉ là có bao nhiêu thương nhân chấp nhận nó trực tiếp hoặc bao nhiêu giao dịch thương mại mà một loại tiền tệ nhất định hoàn thành. Để đưa ra một ví dụ dễ hiểu, số người trên thế giới thanh toán trực tiếp bằng vàng cực kỳ thấp nhưng tính thanh khoản và khả năng chuyển đổi của vàng lại rất cao. Bạn có thể dễ dàng tìm thấy người mua những đồng tiền vàng có thể nhận dạng được ở hầu hết mọi nơi với giá thị trường hợp lý. Do đó, vàng cung cấp cho người nắm giữ nó khá nhiều lựa chọn. Bitcoin cũng tương tự về mặt này, nhưng dễ mang theo hơn trên toàn thế giới.

Hầu hết các loại tiền tệ fiat đều có tính thanh khoản cực cao và có thể bán được trong nước và được hầu hết tất cả người bán chấp nhận. Tuy nhiên, ngoại trừ một số loại tiền tệ hợp pháp, tất cả các loại tiền tệ hợp pháp đều không thể bán được và chuyển đổi ra nước ngoài. Theo nghĩa này, chúng giống như mã thông báo trò chơi điện tử hoặc chip sòng bạc. Ví dụ, đồng bảng Ai Cập và đồng krone Na Uy của tôi hầu như vô dụng ở New Jersey, ngay cả khi tôi tìm được một nơi mà tôi có thể đổi chúng dễ dàng:

Tiền giấy của Ai Cập và Na Uy

Để định lượng đại khái nó:

- Đồng đô la vật chất có khả năng chuyển đổi 10/10 ở Hoa Kỳ, 7/10 ở một số quốc gia và có lẽ là 5/10 ở các quốc gia khác. Có một phạm vi khác nhau, nhưng nhìn chung nó thường là loại tiền bán chạy nhất trên thế giới hiện nay. Đôi khi bạn có thể tiêu hết số tiền đó, đôi khi bạn phải đổi số tiền đó trước, nhưng dù thế nào đi nữa thì thường có rất nhiều thanh khoản.

- Hầu hết các loại tiền tệ vật chất cũng có khả năng chuyển đổi 10/10 ở nước sở tại, nhưng chỉ có thể chuyển đổi 1/10 hoặc 2/10 ở nơi khác. Khi họ ở ngoài phạm vi quyền hạn của mình, phải mất khá nhiều thời gian và có thể là tỷ lệ chiết khấu rất cao để tìm được người sẵn sàng trao đổi với họ. Nó giống như token trò chơi điện tử.

- Vàng có khả năng chuyển đổi 6/10 ở hầu hết mọi nơi, khiến nó trở thành một trong những tài sản vô giá có khả năng chuyển đổi như đồng đô la Mỹ. Bạn không thể chi tiêu dễ dàng như tiền pháp định địa phương của một quốc gia và nhìn chung, đó là một số tiền nhỏ để chi tiêu, nhưng bạn có thể dễ dàng đổi nó lấy giá trị thanh khoản ở hầu hết mọi quốc gia. Vàng là một dạng giá trị có tính lỏng và có thể thay thế được được công nhận trên toàn cầu.

- Khả năng chuyển đổi của Bitcoin là khoảng 6/10 ở nhiều trung tâm đô thị trên thế giới, theo nghĩa là nó tương tự như vàng, nhưng ở nhiều khu vực nông thôn, khả năng chuyển đổi của nó giảm xuống khoảng 2/10, tương tự như đấu thầu hợp pháp bên ngoài ranh giới độc quyền. Nhưng nó đang có xu hướng đi lên mạnh mẽ và đã đạt được rất nhiều tiến bộ từ con số không chỉ trong 15 năm. Ngoài ra, ở hầu hết các quốc gia, nó có thể được chuyển đổi trực tuyến thành nạp tiền trên thiết bị di động, thẻ quà tặng kỹ thuật số có thể được chi tiêu tại địa phương và các dạng giá trị khác, vì vậy đối với những người mang Bitcoin, tổng số phương thức chuyển đổi ngoại tuyến và trực tuyến là đáng kể.

Theo tôi, câu hỏi đúng là “Nếu tôi mang theo Bitcoin bên mình, tôi có thể dễ dàng chi tiêu hoặc mua lại giá trị của nó không?” Ở nhiều trung tâm đô thị ở các nước đang phát triển như Nam Phi, Costa Rica, Argentina hay Nigeria, Hoặc về cơ bản là bất kỳ quốc gia phát triển nào, câu trả lời là “có” khá vang dội. Ở những nước khác, chẳng hạn như Ai Cập, điều này chưa thực sự xảy ra.

Đến bây giờ, Bitcoin chắc chắn sẽ trở nên dễ chuyển đổi hơn trong bất kỳ số năm nhất định nào.

Sự trỗi dậy của trung tâm Bitcoin

Theo tôi, xu hướng hứa hẹn nhất là sự phát triển của nhiều cộng đồng Bitcoin nhỏ trên toàn thế giới. El Zonte ở El Salvador là một trong số đó và nó đã thu hút sự chú ý của tổng thống nước này. Nhưng cũng có những sự bùng nổ cộng đồng khác, chẳng hạn như Bitcoin Jungle ở Costa Rica, Bitcoin Lake ở Guatemala, Bitcoin Ekasi ở Nam Phi, Lugano ở Thụy Sĩ, Madeira FREE và nhiều khu vực khác đã trở thành khu vực đông đúc để sử dụng và chấp nhận Bitcoin. Doanh số bán bitcoin và khả năng chuyển đổi khá cao ở những nơi này. Các trung tâm bitcoin tiếp tục xuất hiện.

Ngoài ra, Ghana đã tổ chức Hội nghị Bitcoin Châu Phi trong hai năm liên tiếp, do một phụ nữ tên Farida Nabourema chủ trì. Cô là một người ủng hộ nền dân chủ lưu vong đến từ Togo, người hiểu rằng đàn áp tài chính là một công cụ của chủ nghĩa độc tài và là người chỉ trích đồng tiền thuộc địa mới của Pháp đang có hiệu lực ở hàng chục quốc gia châu Phi. Ngoài ra, Indonesia hiện tổ chức các hội nghị Bitcoin thường xuyên, do một phụ nữ tên Dea Rezkitha chủ trì. Có nhiều hội nghị về Bitcoin trên toàn thế giới.

Ngoài ra còn có các tổ chức nhỏ hơn như Bitcoin Commons ở Austin, Texas, Bitcoin Park ở Nashville, Pubkey ở New York và Real Bedford ở Anh, tất cả đều là các trung tâm Bitcoin địa phương. Việc có một cộng đồng Bitcoin tận tâm hoặc các cuộc gặp gỡ thường xuyên ở một thành phố nhất định ngày càng trở nên phổ biến. BitcoinerEvents.com và các trang web khác có thể giúp bạn tìm thấy chúng và chúng cũng có thể đóng vai trò là kênh trao đổi Bitcoin.

Ngoài ra còn có các ứng dụng cho phép bạn tìm người bán Bitcoin trong khu vực của mình. Ví dụ: BTCMap.org cho phép bạn tìm những người bán trên khắp thế giới chấp nhận Bitcoin. Cả Hội nghị BTC Praha 2023 và Hội nghị Bitcoin Châu Phi 2023 đều xuất hiện trên ứng dụng Sự kiện Fedi. Ngoài vai trò là ví Bitcoin, ứng dụng còn cung cấp lịch trình của tất cả các sự kiện lớn tại hội nghị, bao gồm bản đồ tương tác hiển thị vị trí của các thương gia trong khu vực chấp nhận thanh toán Bitcoin, chẳng hạn như trí tuệ nhân tạo sử dụng trợ lý thanh toán vi mô Bitcoin Lightning Network. . (Tiết lộ, tôi là nhà đầu tư của Fedi thông qua Ego Death Capital.)

An ninh kỹ thuật và phân cấp

Bạn và đồng nghiệp của tôi, Jeff Booth thường sử dụng cụm từ “miễn là Bitcoin vẫn an toàn và phi tập trung” trước khi mô tả tầm nhìn của anh ấy về tương lai của Bitcoin và tác động kinh tế vĩ mô của nó. Nói cách khác, đây là quan điểm if/other dựa trên giả định rằng mạng tiếp tục hoạt động theo cách cũ trong 15 năm qua và các đặc điểm làm cho mạng Bitcoin có giá trị tiếp tục tồn tại trong tương lai.

Bitcoin không phải là phép thuật. Nó là một giao thức mạng phân tán. Để tiếp tục phát huy giá trị của mình, nó phải hoạt động thông qua sự phản đối và tấn công, đồng thời nó phải là cách tốt nhất và linh hoạt nhất. Khái niệm về Bitcoin là không đủ để có tác động thực sự đến bất cứ thứ gì; điều quan trọng là tính thực tế của Bitcoin. Nếu Bitcoin gặp phải một vụ hack thảm khốc hoặc trở nên tập trung (cần có quyền/kiểm duyệt) thì nó sẽ mất khả năng sử dụng hiện tại và giá trị của nó sẽ bị mất một phần hoặc toàn bộ.

Ngoài các hiệu ứng mạng và tính thanh khoản liên quan, việc tập trung vào bảo mật và phân cấp phần lớn là điều khiến Bitcoin trở nên khác biệt so với các mạng tiền điện tử khác. Nó hy sinh hầu hết mọi loại hiệu suất khác: tốc độ, thông lượng và khả năng lập trình để trở nên đơn giản, gọn gàng, an toàn, mạnh mẽ và phi tập trung nhất có thể. Thiết kế của nó tối đa hóa những đặc điểm này. Tất cả sự phức tạp bổ sung phải được xây dựng trên lớp mạng phía trên Bitcoin thay vì được nhúng vào lớp cơ sở, vì việc nhúng các tính năng này vào lớp cơ sở sẽ làm mất hiệu suất của các thuộc tính chính như bảo mật và phân cấp.

Do đó, điều quan trọng là phải theo dõi mức độ bảo mật và phân cấp của Bitcoin khi xây dựng và duy trì các chủ đề dài hạn về giá trị và tiện ích của mạng.

phân tích bảo mật

Bitcoin, với tư cách là một công nghệ nguồn mở mới nổi, có hồ sơ bảo mật rất mạnh, nhưng nó không hoàn hảo. Như tôi đã viết trong Broken Money, đây là một số vấn đề kỹ thuật đáng chú ý nhất mà nó phải đối mặt cho đến nay:

Vào năm 2010, khi Bitcoin còn mới và gần như không có giá thị trường, ứng dụng khách nút đã gặp phải lỗi lạm phát và Satoshi Nakamoto đã sửa lỗi này bằng một bản fork mềm.

Vào năm 2013, do sơ suất, bản cập nhật ứng dụng khách nút Bitcoin đã vô tình trở nên không tương thích với ứng dụng khách nút trước đó (và được sử dụng rộng rãi), dẫn đến sự phân chia chuỗi không mong muốn. Trong vòng vài giờ, các nhà phát triển đã phân tích vấn đề và yêu cầu các nhà khai thác nút quay lại ứng dụng khách nút trước đó, giải quyết việc phân tách chuỗi. Trong hơn một thập kỷ kể từ đó, mạng Bitcoin đã duy trì thời gian hoạt động hoàn hảo 100%. Ngay cả Fedwire cũng gặp phải tình trạng ngừng hoạt động trong thời gian này và không đạt được 100% thời gian hoạt động.

Năm 2018, một lỗ hổng lạm phát khác đã vô tình được thêm vào ứng dụng khách nút Bitcoin. Tuy nhiên, vấn đề này đã được các nhà phát triển xác định và khắc phục cẩn thận trước khi khai thác nên không gây ra vấn đề gì trên thực tế.

Vào năm 2023, mọi người bắt đầu sử dụng các bản nâng cấp soft fork SegWit và Taproot theo những cách mà các nhà phát triển không lường trước được, bao gồm cả việc chèn hình ảnh vào phần chữ ký của chuỗi khối Bitcoin. Mặc dù bản chất đây không phải là lỗi nhưng nó cho thấy rủi ro rằng một số khía cạnh nhất định của mã có thể được sử dụng theo những cách ngoài ý muốn, điều đó có nghĩa là cần phải tiếp tục thận trọng khi thực hiện nâng cấp trong tương lai.

Bitcoin phải đối mặt với “vấn đề 2038” tồn tại trong nhiều hệ thống máy tính. Đến năm 2038, số nguyên 32 bit được sử dụng cho dấu thời gian Unix sẽ hết số giây đối với nhiều hệ thống máy tính, gây ra lỗi. Tuy nhiên, vì Bitcoin sử dụng số nguyên không dấu nên nó sẽ không hết cho đến năm 2106. Vấn đề này có thể được giải quyết bằng cách cập nhật thời gian lên số nguyên 64 bit hoặc đặt chiều cao khối thành số nguyên 32 bit. Nhưng theo những gì tôi hiểu, điều này có thể yêu cầu một hard fork, điều đó có nghĩa là một bản nâng cấp không tương thích ngược. Điều này không khó trong thực tế, vì nó rõ ràng là cần thiết và có thể được thực hiện trước khi có vấn đề phát sinh (thậm chí nhiều năm hoặc nhiều thập kỷ), nhưng nó có thể mở ra cơ hội dễ bị tổn thương. Một cách tiếp cận khả thi là phát hành các bản cập nhật tương thích ngược trước nhưng kích hoạt khi hết số nguyên, từ đó giải quyết được vấn đề.

–Tiền Hỏng, Chương 26

Bitcoin phục hồi sau các vấn đề kỹ thuật. Giải pháp cơ bản là để các nhà khai thác nút trên mạng phi tập trung quay lại các bản cập nhật trước khi lỗi tồn tại và từ chối các bản cập nhật mới gây ra sự cố. Tuy nhiên, chúng ta phải tưởng tượng ra trường hợp xấu nhất. Nếu một vấn đề kỹ thuật không được chú ý trong nhiều năm và trở thành một phần của mạng lưới các nút rộng lớn, sau đó được phát hiện và khai thác, thì đây là một vấn đề nghiêm trọng hơn, một vấn đề thảm khốc. Mặc dù không phải là không thể phục hồi nhưng đó sẽ là một đòn nghiêm trọng.

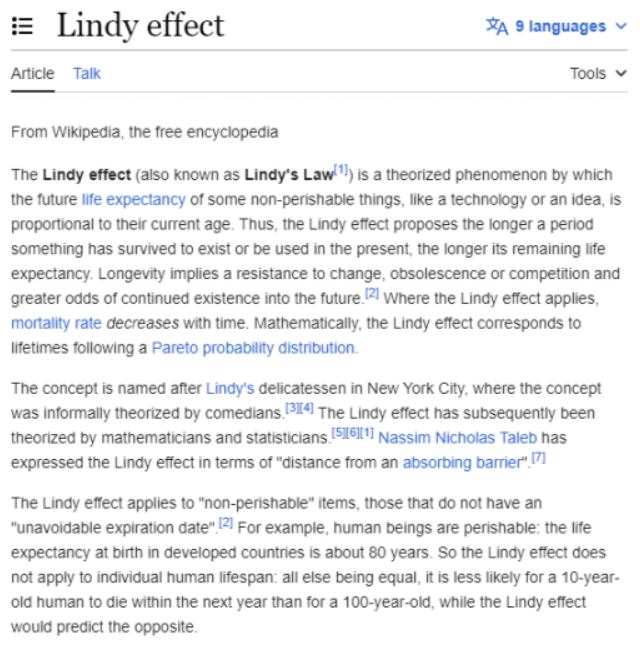

Khi cơ sở mã của Bitcoin tồn tại trong nhiều năm hoặc thậm chí nhiều thập kỷ, nó sẽ trở nên vững chắc hơn và được hưởng lợi từ Hiệu ứng Lindy.

Nhìn chung, tỷ lệ xảy ra lỗi lớn đã giảm theo thời gian và thực tế là mạng đã duy trì 100% thời gian hoạt động kể từ năm 2013 là điều đáng chú ý.

Phân tích phi tập trung

Chúng ta có thể sử dụng phân phối nút và phân phối khai thác làm biến chính để đo lường sự phân cấp. Mạng lưới các nút được phân phối rộng rãi khiến việc thay đổi quy tắc mạng trở nên rất khó khăn vì mỗi nút thực thi các quy tắc cho người dùng của nó. Tương tự như vậy, các mạng khai thác được phân phối rộng rãi khiến việc xem xét giao dịch trở nên khó khăn hơn.

Bitnodes xác định hơn 16.000 nút Bitcoin có thể truy cập được. Nhà phát triển Bitcoin Core Luke Dashjr ước tính rằng tổng số nút cuối cùng sẽ lên tới hơn 60.000, có tính đến các nút chạy riêng tư.

Để so sánh, Ethernodes xác định khoảng 6.000 nút Ethereum, khoảng một nửa trong số đó được lưu trữ trên các nhà khai thác đám mây thay vì chạy tại chỗ. Và vì các nút Ethereum sử dụng quá nhiều băng thông để chạy riêng tư nên con số này có thể gần với con số thực tế hơn.

Do đó, Bitcoin khá mạnh về mặt phân phối nút.

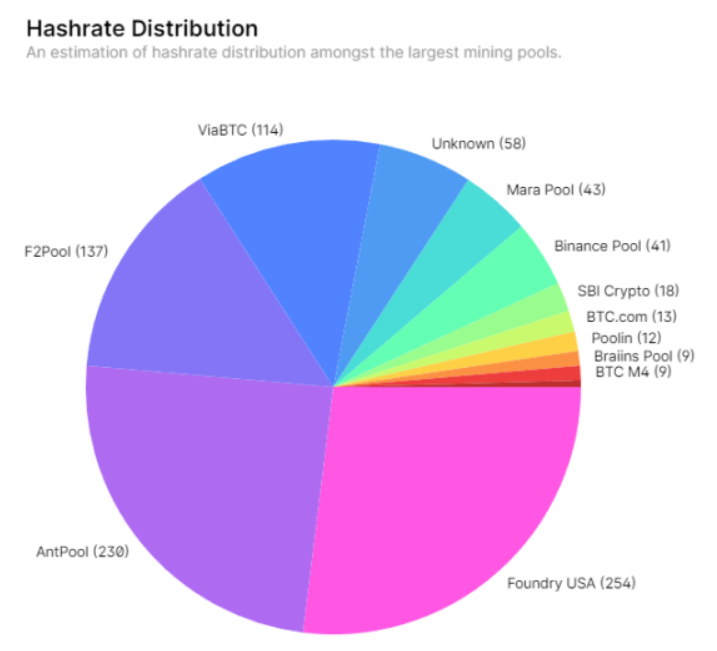

Người khai thác bitcoin không thể thay đổi các quy tắc cốt lõi của giao thức, nhưng họ có thể quyết định giao dịch nào được thực hiện hoặc không tham gia mạng. Do đó, việc tập trung khai thác làm tăng khả năng kiểm duyệt giao dịch.

Công cụ khai thác được giao dịch công khai lớn nhất, Marathon Digital Holdings (MARA), có ít hơn 5% hashrate của mạng. Có một số công ty khai thác tư nhân khác có quy mô tương tự. Ngoài ra còn có nhiều công ty khai thác công cộng và tư nhân sở hữu 1-2%, cũng như nhiều công ty khai thác có khả năng tính toán thậm chí còn kém hơn. Nói cách khác, việc khai thác thực sự khá phi tập trung; ngay cả những người chơi lớn nhất cũng chỉ có một lượng phân bổ nhỏ tài nguyên mạng.

Kể từ khi Trung Quốc cấm khai thác Bitcoin vào năm 2021, Hoa Kỳ là quốc gia có thẩm quyền khai thác lớn nhất, nhưng sức mạnh tính toán khai thác của nước này ước tính chưa bằng một nửa tổng sức mạnh tính toán. Thật trớ trêu khi Trung Quốc vẫn là quốc gia có thẩm quyền khai thác mỏ lớn thứ hai bởi vì ngay cả với mức độ độc tài cao, ngành khai thác mỏ vẫn khó bị xóa bỏ. Các quốc gia giàu năng lượng khác như Canada và Nga có cơ sở hạ tầng khai thác quy mô lớn và hàng chục quốc gia cũng có hoạt động khai thác quy mô nhỏ.

Các công ty khai thác thường phân bổ sức mạnh tính toán của họ cho các nhóm khai thác. Các nhóm khai thác hiện khá tập trung, với hai nhóm khai thác kiểm soát chung khoảng một nửa quá trình xử lý giao dịch và mười nhóm khai thác hàng đầu kiểm soát gần như tất cả quá trình xử lý giao dịch. Tôi nghĩ đây là một lĩnh vực cần cải thiện:

Tuy nhiên, có một số cân nhắc quan trọng. Đầu tiên, các nhóm khai thác không lưu trữ máy khai thác, đây là điểm khác biệt chính. Nếu có vấn đề với một nhóm khai thác, người khai thác có thể dễ dàng chuyển sang nhóm khai thác khác. Do đó, mặc dù một số nhóm khai thác có thể cùng nhau thực hiện một cuộc tấn công 51% trong thời gian ngắn trên mạng nhưng khả năng duy trì một cuộc tấn công như vậy của họ có thể sẽ rất yếu. Thứ hai, Stratum V2 gần đây đã được ra mắt, cho phép người khai thác kiểm soát nhiều hơn quá trình xây dựng khối thay vì chỉ để các nhóm khai thác thực hiện tất cả công việc.

Chuỗi cung ứng khai thác vật lý cũng khá tập trung. Công ty Sản xuất Chất bán dẫn Đài Loan (TSM) và một số xưởng đúc khác trên thế giới là những nút thắt chính trong việc sản xuất hầu hết các loại chip, bao gồm cả chip chuyên dụng được sử dụng bởi các thợ đào Bitcoin. Trên thực tế, tôi có thể đi xa hơn khi nói rằng việc tập trung vào nhóm khai thác là một rủi ro được đánh giá quá cao và việc tập trung vào xưởng đúc bán dẫn là một rủi ro bị đánh giá thấp.

Nhìn chung, quyền sở hữu của các thợ mỏ đang hoạt động rất phân tán, nhưng thực tế là một số quốc gia có số lượng lớn thợ mỏ, một số nhóm khai thác nhất định có lượng lớn sức mạnh khai thác trực tiếp chống lại họ và chuỗi cung ứng khai thác có một số khía cạnh tập trung làm suy yếu tính phân cấp của hoạt động khai thác. ngành công nghiệp. Tôi nghĩ khai thác là một lĩnh vực có thể được hưởng lợi từ sự phát triển và chú ý nhiều hơn, may mắn là các biến số quan trọng nhất (quyền sở hữu và phân bổ vật lý của người khai thác) rất phi tập trung.

Kinh nghiệm người dùng

Nếu Bitcoin khó sử dụng về mặt kỹ thuật, nó sẽ chỉ giới hạn ở các lập trình viên, kỹ sư, nhà lý thuyết và người dùng thành thạo, những người sẵn sàng dành thời gian để tìm hiểu. Mặt khác, nếu nó gần như dễ sử dụng, nó có thể dễ dàng lây lan sang người bình thường hơn.

Khi tôi nhìn lại các sàn giao dịch tiền điện tử từ năm 2013-2015, chúng trông rất sơ sài. Ngày nay, việc mua Bitcoin tại các sàn giao dịch và nhà môi giới uy tín nhìn chung đã dễ dàng hơn với giao diện đơn giản. Trong những ngày đầu, không có ví phần cứng Bitcoin chuyên dụng; mọi người thường phải tìm cách quản lý khóa trên máy tính của mình. Hầu hết số Bitcoin bị mất mà bạn nghe được trên các phương tiện truyền thông đều có từ thời kỳ trước, khi Bitcoin chưa đủ giá trị để mọi người chú ý và chìa khóa khó quản lý hơn.

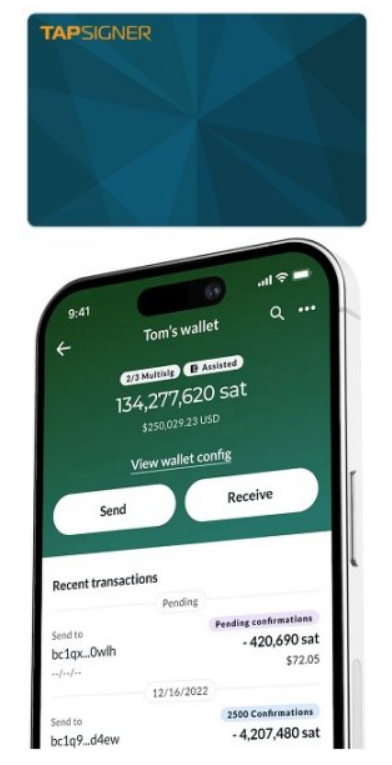

Trong thập kỷ qua, ví phần cứng đã trở nên phổ biến hơn và dễ sử dụng hơn. Ví phần mềm và giao diện cũng đã được cải thiện rất nhiều.

Một trong những combo yêu thích của tôi gần đây là Nunchuk+Tapsigner, hoạt động rất tốt với số lượng nhỏ Bitcoin. Tapsigner là ví NFC trị giá 30 USD có thể lưu trữ khóa riêng ngoại tuyến với giá rẻ, trong khi Nunchuk là ví dành cho thiết bị di động và máy tính để bàn hoạt động với nhiều loại ví phần cứng khác nhau, bao gồm một loại dành cho số lượng Bitcoin vừa phải. số lượng Bitcoin.

Vài thập kỷ trước, học cách sử dụng sổ séc là một kỹ năng quan trọng. Ngày nay, nhiều người nhận được ví Bitcoin/tiền điện tử trước khi họ có tài khoản ngân hàng. Việc quản lý các cặp khóa công khai/riêng tư có thể trở thành một phần thường xuyên hơn trong cuộc sống, cho cả việc quản lý quỹ và ký kết để phân biệt nội dung xã hội thực với nội dung giả mạo. Thật dễ dàng để học và nhiều người lớn lên cùng với công nghệ xung quanh họ.

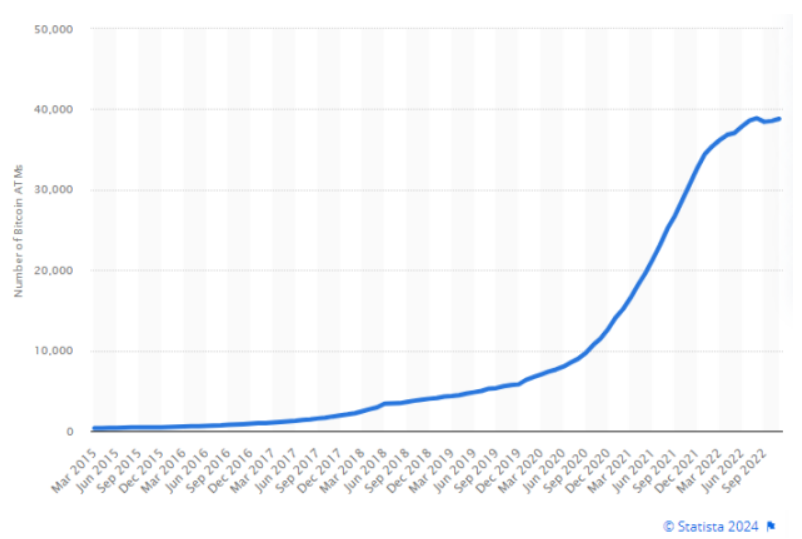

Theo Statista, số lượng máy ATM Bitcoin trên toàn thế giới cũng đã tăng hơn 100 lần từ năm 2015 đến năm 2022:

Ngoài máy ATM, các phương thức mua phiếu giảm giá cũng gia tăng, tôi tin rằng đây là một trong những lý do khiến số lượng máy ATM bắt đầu chững lại gần đây. Azteco được thành lập vào năm 2019 và huy động được 6 triệu đô la vốn ban đầu vào năm 2023 trong vòng gọi vốn do Jack Dorsey dẫn đầu. Phiếu thưởng Azteco có thể được mua bằng tiền mặt tại hàng trăm nghìn nền tảng bán lẻ và trực tuyến, đặc biệt là ở các nước đang phát triển, sau đó đổi lấy Bitcoin.

Lightning Network đã tiếp tục phát triển trong sáu năm qua, đạt mức thanh khoản rất đáng nể vào cuối năm 2020.

Các trang web như Stacker News và các giao thức truyền thông như Nostr cũng tích hợp Lightning Network, cuối cùng là kết hợp việc phân phối giá trị với phân phối thông tin. Các plugin trình duyệt mới như Alby giúp bạn dễ dàng sử dụng Lightning trên nhiều trang web từ một ví duy nhất và có thể thay thế tên người dùng/mật khẩu làm phương thức ký trong nhiều trường hợp.

Nhìn chung, mạng Bitcoin đã trở nên dễ sử dụng và trực quan hơn theo thời gian và theo những gì tôi thấy với tư cách là một nhà đầu tư mạo hiểm trong lĩnh vực này, điều này sẽ tiếp tục như vậy trong những năm tới.

Chấp nhận pháp lý và công nhận toàn cầu

“Nhưng nếu chính phủ cấm nó thì sao?” Bitcoin là thứ mà mọi người thường phản đối kể từ khi ra đời. Suy cho cùng, các chính phủ được hưởng độc quyền về tiền tệ do nhà nước phát hành và quyền kiểm soát vốn.

Tuy nhiên, để trả lời câu hỏi này, chúng ta cần đặt câu hỏi: “Chính phủ nào?” Có khoảng 200. Lý thuyết trò chơi là nếu một quốc gia cấm nó, quốc gia kia có thể có được hoạt động kinh doanh mới bằng cách mời mọi người cùng nhau xây dựng nó. El Salvador hiện thậm chí còn công nhận Bitcoin là hợp pháp và một số quốc gia khác đang sử dụng tiền từ các quỹ tài sản có chủ quyền của họ để khai thác Bitcoin.

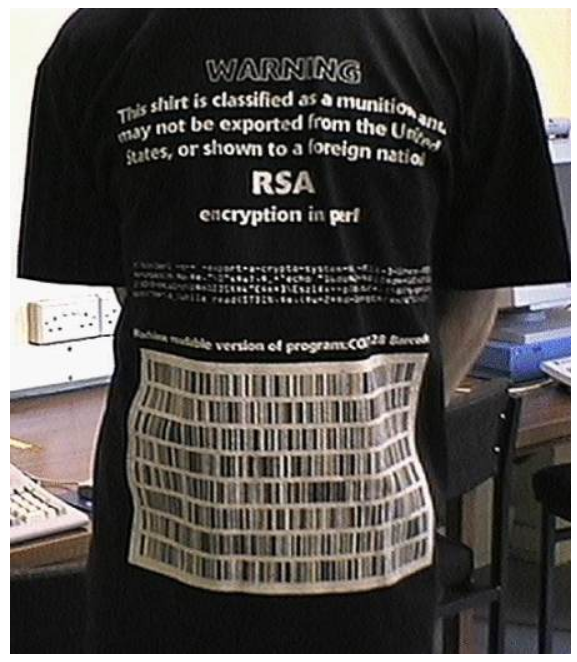

Và, một số điều thực sự khó để dừng lại. Trở lại đầu những năm 1990, Phil Zimmerman đã tạo ra Pretty Good Privacy (PGP), một chương trình mã hóa nguồn mở. Nó cho phép mọi người gửi thông tin riêng tư cho nhau qua Internet, điều mà hầu hết các chính phủ không thích. Sau khi mã nguồn mở của anh ta bị rò rỉ bên ngoài Hoa Kỳ, chính phủ liên bang Hoa Kỳ đã mở một cuộc điều tra hình sự đối với Zimmerman vì tội “xuất khẩu vũ khí trái phép”.

Để đáp lại, Zimmerman đã phát hành mã nguồn mở hoàn chỉnh của mình trong một cuốn sách được Tu chính án thứ nhất bảo vệ. Suy cho cùng, đó cũng chỉ là tập hợp những từ ngữ, con số mà anh lựa chọn để bày tỏ với người khác. Một số người, bao gồm Adam Back (người tạo ra Hashcash, cuối cùng được sử dụng làm cơ chế chứng minh công việc trong Bitcoin), thậm chí còn bắt đầu in nhiều mã mật mã khác nhau trên áo phông với cảnh báo, “Chiếc áo này được phân loại là vũ khí và là do đó việc xuất khẩu hoặc trưng bày cho người nước ngoài là bất hợp pháp.”

Chính phủ liên bang đã hủy bỏ cuộc điều tra hình sự đối với Zimmerman và thực hiện các thay đổi đối với các quy định về mã hóa. Mã hóa trở thành một phần quan trọng của thương mại điện tử vì thanh toán trực tuyến yêu cầu mã hóa an toàn, vì vậy nếu chính phủ liên bang Hoa Kỳ cố gắng vượt quá giới hạn, nhiều giá trị kinh tế có thể bị trì hoãn hoặc chuyển sang các quốc gia khác.

Nói cách khác, những cuộc biểu tình kiểu này thành công và sử dụng pháp quyền để phản đối sự lạm quyền của chính phủ, nhưng cũng chỉ ra sự vô lý và bất khả thi khi cố gắng hạn chế những thông tin ngắn gọn và dễ phổ biến như vậy. Mã nguồn mở chỉ là thông tin và thông tin là không thể thay đổi được.

Tương tự như vậy, Bitcoin là nguồn mở và miễn phí, điều này gây khó khăn cho việc phá hủy. Ngay cả việc hạn chế khía cạnh phần cứng cũng khó khăn, Trung Quốc đã cấm khai thác Bitcoin vào năm 2021, nhưng Trung Quốc vẫn là quốc gia có thẩm quyền khai thác lớn thứ hai và rõ ràng việc cấm nó là không dễ dàng. Phía phần mềm còn khó khăn hơn thế.

Nhiều quốc gia đã thất thường trong việc cấm Bitcoin hoặc bị mắc kẹt trong sự phân chia luật pháp và thẩm quyền của chính họ. Ở các nước tương đối tự do, chính phủ không phải là nguyên khối. Một số quan chức hoặc đại diện chính phủ thích Bitcoin, trong khi những người khác thì không.

Năm 2018, Ngân hàng Dự trữ Ấn Độ đã cấm các ngân hàng tham gia vào hoạt động kinh doanh liên quan đến tiền điện tử và vận động chính phủ cấm hoàn toàn việc sử dụng tiền điện tử. Nhưng vào năm 2020, Tòa án Tối cao Ấn Độ đã ra phán quyết bác bỏ vụ kiện và khôi phục quyền đổi mới bằng cách sử dụng công nghệ của khu vực tư nhân.

Vào đầu năm 2021, trong bối cảnh đồng tiền quốc gia lạm phát hai con số, ngân hàng trung ương Nigeria đã cấm các ngân hàng tương tác với tiền điện tử, mặc dù họ không cố gắng cấm nó trong công chúng vì nó thực sự khó thực thi. Thay vào đó, họ tung ra loại tiền kỹ thuật số của ngân hàng trung ương eNaira và hạn chế tiền mặt thực tế với giới hạn rút tiền chặt chẽ hơn nhằm cố gắng đưa mọi người vào hệ thống thanh toán kỹ thuật số tập trung của họ. Trong lệnh cấm, Chainaanalysis đánh giá rằng Nigeria có mức độ chấp nhận tiền điện tử cao thứ hai trên thế giới (chủ yếu là stablecoin và Bitcoin) và đặc biệt có khối lượng giao dịch ngang hàng cao nhất thế giới, đó là cách họ vượt qua sự phong tỏa ngân hàng. Vào cuối năm 2023, sau gần ba năm lệnh cấm không hiệu quả, ngân hàng trung ương Nigeria đã đảo ngược quyết định của mình và cho phép các ngân hàng tương tác với tiền điện tử theo đúng quy định.

Vào năm 2022, khi nhu cầu của công chúng Argentina về tiền điện tử rất cao để chống lại lạm phát ba con số, một số ngân hàng lớn đang tăng cường nỗ lực cung cấp tiền điện tử cho khách hàng, nhưng chính phủ Argentina cấm các ngân hàng cung cấp dịch vụ như vậy cho khách hàng. Họ viện dẫn những lý do điển hình như sự biến động, an ninh mạng và rửa tiền, nhưng trên thực tế, đó là việc làm chậm lại tốc độ bay hơi của đồng tiền của họ. Sau đó, vào năm 2023, họ tiến thêm một bước nữa và cấm các ứng dụng thanh toán fintech cung cấp tài sản kỹ thuật số cho khách hàng. Nhưng điều này bắt đầu đảo ngược sau khi Javier Milei được bầu làm chủ tịch, ủng hộ Bitcoin và thị trường quyết định thứ họ muốn sử dụng làm tiền tệ. Trong chiến dịch tranh cử của Milei, nhà kinh tế học Diani Mondino (hiện là ngoại trưởng Argentina) đã viết rằng “Argentina sẽ sớm trở thành thiên đường Bitcoin”.

Ủy ban Chứng khoán và Giao dịch Hoa Kỳ đã ngăn chặn các quỹ ETF Bitcoin giao ngay trong nhiều năm. Không có vấn đề gì với các quỹ ETF Bitcoin giao ngay ở các quốc gia khác, với Ủy ban Giao dịch Hàng hóa Tương lai Hàng hóa cho phép giao dịch hợp đồng tương lai Bitcoin và Ủy ban Chứng khoán và Giao dịch Hoa Kỳ cho phép các quỹ ETF dựa trên hợp đồng tương lai. SEC thậm chí còn cho phép ra mắt quỹ Bitcoin ETF tương lai có đòn bẩy. Nhưng họ đã nhiều lần chặn tất cả các quỹ ETF giao ngay, đây là loại đơn giản nhất và là thứ mà thị trường mong muốn. Vào năm 2023, Tòa phúc thẩm khu vực D.C. phát hiện ra rằng quyết định của SEC về việc cho phép quỹ ETF tương lai Bitcoin chứ không phải quỹ ETF giao ngay là “tùy tiện và thất thường” và không dựa trên lập luận hợp lý và mạch lạc. Đến đầu năm 2024, nhiều quỹ ETF Bitcoin giao ngay bắt đầu giao dịch.

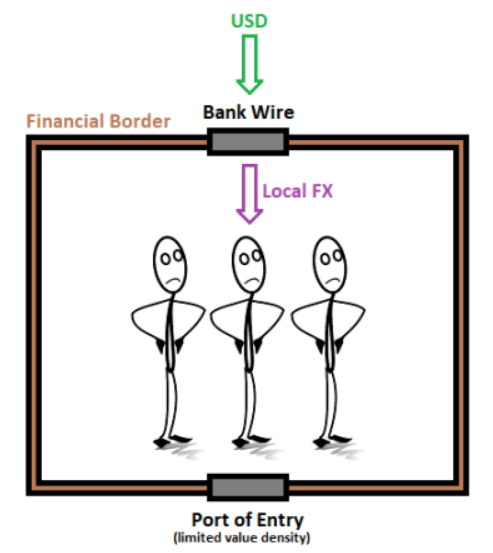

Có khoảng 160 loại tiền tệ trên thế giới và có một loại “hàng rào máu não tài chính” xung quanh chúng. Họ có thể kiểm soát lượng tiền vật chất (như tiền mặt và vàng) đi qua các cửa khẩu với giới hạn chặt chẽ, họ có thể kiểm soát loại tiền tệ mà ngân hàng hoạt động, loại chuyển khoản ngân hàng trong và ngoài nước nào có thể được thực hiện và loại tài khoản tiền tệ nào có thể được cung cấp. tới khách hàng.

Ngay cả khi các khu vực pháp lý thị trường đang phát triển cho phép truy cập vào tài khoản bằng đô la Mỹ, chúng vẫn có thể gây nguy hiểm cho người nắm giữ. Chúng là các khoản dự trữ theo tỷ lệ và không được FDIC bảo hiểm, được hỗ trợ bởi chính phủ Hoa Kỳ và Ngân hàng Trung ương Hoa Kỳ. Nói cách khác, tiền gửi bằng đô la của các ngân hàng nước ngoài ở các nước đang phát triển về cơ bản là các quỹ trái phiếu có đòn bẩy được xếp hạng rác và không được bảo hiểm. Trong thời điểm thiếu tiền tệ, tài khoản đô la Mỹ có thể bị buộc phải chuyển đổi sang nội tệ với tỷ giá hối đoái giả hoặc bị chặn rút tiền. Nếu ai đó giữ đô la trong tài khoản ngân hàng nội địa ở một quốc gia đang trải qua siêu lạm phát, họ khó có thể lấy lại được hầu hết hoặc bất kỳ khoản nào trong số đó.

160 loại tiền tệ fiat khác nhau này có thể là một vấn đề thực sự đối với nhiều người. Có hơn 30 loại tiền tệ ở Châu Mỹ Latinh và hơn 40 loại tiền tệ ở Châu Phi. Có những xung đột thương mại ở tất cả các biên giới tài chính này, và tất cả các biên giới tài chính này khiến mọi người bị mắc kẹt một phần vào các đơn vị tiền tệ mất giá nhanh chóng.

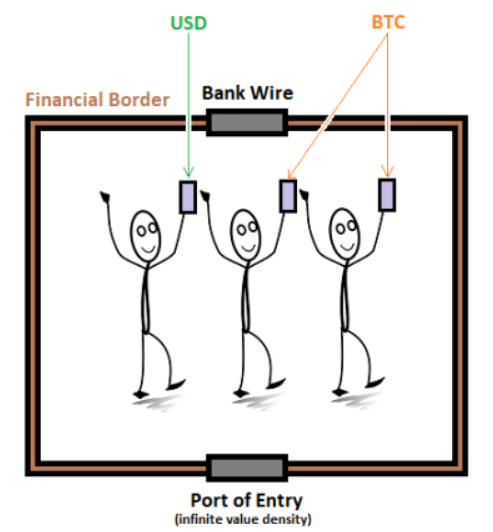

Nói cách khác, nếu tôi muốn trả tiền cho một nhà thiết kế đồ họa từ một quốc gia đang phát triển bằng nhiều phương thức thanh toán truyền thống khác nhau và họ muốn nhận đô la Mỹ thay vì đồng nội tệ đang mất giá nhanh chóng, chính phủ và hệ thống ngân hàng của họ có thể chặn việc chuyển tiền và để họ nhận tiền địa phương được thể hiện bằng nhiều cách khác nhau. Họ cũng có thể thiết lập tỷ giá hối đoái giả tạo. Tài chính được kiểm soát chặt chẽ:

Nhưng nếu nhà thiết kế chọn thanh toán bằng Bitcoin hoặc USD stablecoin, tôi có thể gửi cho họ mã QR qua cuộc gọi điện video hoặc qua tin nhắn hoặc email riêng tư và mã sẽ được truyền qua hệ thống ngân hàng của họ. Tôi sẽ không gửi nó đến một quốc gia bị trừng phạt vì lý do pháp lý (điều đó quá rủi ro đối với tôi), nhưng nếu họ ở một quốc gia cho phép người Mỹ gửi tiền một cách hợp pháp, tôi sẽ rất vui khi làm điều đó, mâu thuẫn chính là Về phía họ, họ đại diện cho đại đa số các quốc gia.

Ngoài ra, ai đó có thể mang số lượng Bitcoin và stablecoin không giới hạn đi khắp thế giới miễn là họ có khóa riêng. Họ có thể viết nó trong hành lý, lưu trữ trên thiết bị của mình, ghi nhớ mười hai từ đại diện cho khóa hoặc tạm thời dán nó vào một tệp đám mây được mã hóa, được bảo vệ bằng mật khẩu, mang lại mật độ giá trị không giới hạn thông qua bất kỳ cổng nào.

Tôi nhìn thấy một tấm biển ở sân bay có nội dung “Không có tiền mặt trên 10.000 đô la” và tôi cười thầm vì họ không có cách nào biết ai trong hàng có 10 triệu đô la hoặc bất kỳ giá trị nào khác bằng Bitcoin hoặc tiền tệ ổn định.

Với công nghệ này, ranh giới tài chính giữa chúng ta ngày càng trở nên lỏng lẻo. Cố gắng xóa sổ Bitcoin, stablecoin hoặc bất cứ thứ gì tương tự cũng giống như cố gắng xây một bức tường cát để ngăn chặn thủy triều. Khả năng chuyển tiền giữa các ngân hàng và giữa bất kỳ bên nào có kết nối internet sẽ mở ra sự cạnh tranh toàn cầu giữa các loại tiền tệ.

Đây là một điều tốt cho hầu hết mọi người. Điều này không tốt cho những ai tìm kiếm tiền thuê từ trên xuống, liên tục làm loãng tiền tiết kiệm và tiền lương của mọi người, chuyển giá trị này cho bản thân và bạn bè của họ, đồng thời dựa vào sự che giấu thay vì minh bạch để tài trợ cho bản thân. Vốn tự nhiên chảy đến những nơi có sự bảo vệ pháp lý và pháp quyền tốt, và công nghệ làm cho quá trình này nhanh hơn và suôn sẻ hơn, đồng thời giúp tầng lớp lao động và tầng lớp trung lưu có thể tiếp cận vốn chứ không chỉ những người giàu có.

Việc nắm giữ và sử dụng Bitcoin sẽ khiến các chính phủ rơi vào tình thế khó xử nếu họ cố gắng cấm nó, đặc biệt là những chính phủ có vẻ là nhà nước pháp quyền. Họ phải lập luận rằng thật tệ khi có một loại tiền tệ không thể mất giá và người ta có thể giữ cho mình và gửi cho người khác. Nói cách khác, họ phải chứng minh rằng bảng tính phi tập trung gây ra mối đe dọa cho an ninh quốc gia và những điều nguy hiểm như vậy phải bị cấm và bị đe dọa bỏ tù.

Thay vào đó, những thách thức pháp lý lớn nhất mà mạng Bitcoin phải đối mặt trong tương lai có thể đến từ lĩnh vực quyền riêng tư và từ các chính phủ lớn như Hoa Kỳ. Chính phủ thực sự không muốn mọi người có bất kỳ hình thức riêng tư tài chính nào, đặc biệt là trên quy mô lớn. Trong phần lớn lịch sử, quyền riêng tư tài chính là mặc định, nhưng trong những thập kỷ gần đây, điều đó ngày càng trở nên khác biệt.

Lý do của họ là để ngăn chặn 1% kẻ xấu tài trợ khủng bố, buôn người hay những điều xấu khác, 100% người dân phải từ bỏ quyền riêng tư tài chính và để chính phủ giám sát các giao dịch giữa tất cả các bên. Hơn nữa, chính phủ đã tạo ra phần lớn doanh thu từ thuế thu nhập, việc thực thi thuế dựa vào việc giám sát khắp nơi đối với tất cả các dòng thanh toán. Nhưng tất nhiên, những việc như thế này có thể dẫn đến sự tiếp cận quá mức với những hậu quả nghiêm trọng.

Hơn nữa, chúng ta đang sống trong thời đại chủ nghĩa tư bản giám sát. Nếu chúng ta từ bỏ linh hồn kỹ thuật số, tất cả dữ liệu của mình, các công ty sẽ cung cấp cho chúng ta vô số dịch vụ miễn phí. Những gì chúng ta thấy và tiêu thụ là những thông tin kinh doanh rất có giá trị. Chính phủ củng cố điều này và giúp biến nó thành tiêu chuẩn vì họ cũng can thiệp vào hoạt động hỗ trợ và thu thập dữ liệu này. Đôi khi có thể vì lý do an ninh quốc gia, đôi khi có thể là một nỗ lực nhằm kiểm soát toàn bộ dân chúng.

Tuy nhiên, khả năng mọi người giữ tiền của mình và gửi cho người khác theo cách mà các công ty không thể giám sát, chính phủ không thể giám sát hoặc phá giá là một sự kiểm tra quan trọng đối với quyền lực. Đối với các doanh nghiệp, có nhiều lý do để không muốn họ theo dõi chúng tôi, đặc biệt vì họ thường xuyên bị hack và dữ liệu bị rò rỉ trên web đen. Đối với các chính phủ, loại công nghệ này không có lợi cho họ trong việc giám sát và đóng băng toàn diện các quỹ mà không có lý do chính đáng, mà buộc họ phải có căn cứ hợp lý trước khi sử dụng biện pháp thực thi có mục tiêu, kéo theo chi phí và thủ tục pháp lý.

Trong thế kỷ 19 trở về trước, quyền riêng tư tài chính là tiêu chuẩn vì hầu hết các giao dịch được thực hiện thông qua tiền mặt vật chất và không có bất kỳ công nghệ quan trọng nào để giám sát việc này. Ý tưởng giám sát giao dịch của mọi người là khoa học viễn tưởng. Bắt đầu từ cuối thế kỷ 19, và đặc biệt là trong suốt thế kỷ 20, người ta ngày càng sử dụng ngân hàng để tiết kiệm và thanh toán, và các ngân hàng này ngày càng trở nên tập trung và chịu sự giám sát của chính phủ. Thời đại viễn thông và thời đại ngân hàng hiện đại mà nó tạo ra đã khiến việc giám sát tài chính khắp nơi trở thành chuẩn mực. Các chính phủ hầu như không phải thực thi các biện pháp kiểm soát quyền riêng tư đối với các cá nhân, họ hầu như chỉ phải thực thi chúng đối với các ngân hàng, điều này rất dễ dàng và diễn ra ở hậu trường. Sự trỗi dậy của các nhà máy và công ty cho phép người dân rời khỏi trang trại và vào thành phố, nơi họ kiếm được tiền lương bằng tài khoản ngân hàng, thuế được tự động rút và mọi hoạt động tài chính của họ đều bị giám sát dễ dàng.

Tuy nhiên, khi công nghệ xử lý, mã hóa và viễn thông của máy tính tiếp tục được cải thiện, cuối cùng Bitcoin đã được tạo ra và cho phép chuyển giá trị ẩn danh ngang hàng. Bitcoin và các công nghệ liên quan càng trở nên phổ biến, đặc biệt là các lớp và phương thức bảo mật trên chúng, thì các chính phủ càng khó duy trì tình trạng giám sát tập trung hiện có. Mọi người có thể bắt đầu từ chối, nhưng chính phủ sẽ không dễ dàng từ bỏ. Hiện tại họ đang cố gắng áp đặt các yêu cầu giám sát và báo cáo theo kiểu ngân hàng đối với các cá nhân, những yêu cầu có mức độ khó thực thi hơn đối với các tổ chức.

Tôi nghi ngờ sẽ có nhiều xung đột giống Zimmerman hơn trong những năm tới, nhưng lần này là về quyền riêng tư tài chính. Các chính phủ sẽ ngày càng tạo ra xung đột trong việc sử dụng các phương pháp bảo vệ quyền riêng tư khác nhau, thậm chí bao gồm cả nỗ lực hình sự hóa các phương pháp này và việc bảo vệ quyền riêng tư này là nhiều phương pháp trong số đó là nguồn mở và chúng chỉ là thông tin. Để hạn chế sự sáng tạo, sử dụng của những người chưa phạm tội, việc sử dụng từ ngữ, con số cần phải được hình sự hóa theo một trình tự nhất định. Điều này khó được biện minh về mặt pháp lý trong các khu vực pháp lý tự do ngôn luận và khó thực thi trên thực tế vì mã nguồn mở rất dễ được phổ biến. Tại Hoa Kỳ và một số khu vực pháp lý khác, các vụ kiện tụng được tài trợ tốt có thể lật ngược những luật này vì coi đó là vi hiến. Vì vậy, tôi cho rằng thời kỳ đó sẽ hỗn loạn.

Điểm cuối cùng: A-

Việc phân loại mạng Bitcoin hơi giống một trò đùa vì nó không thực sự có thể định lượng được, nhưng về cơ bản, hầu hết các khía cạnh của mạng đều đã trở nên tốt hơn hoặc gần như giữ nguyên.

Các lĩnh vực mà chúng tôi có thể trừ điểm để đưa nó xuống A- thay vì A hoặc A+ là sự phân cấp của thợ đào có thể tốt hơn (đặc biệt là về nhóm khai thác và sản xuất ASIC), cũng như trải nghiệm người dùng tổng thể và các ứng dụng Lớp 2. của chương trình/hệ sinh thái có thể còn tiến xa hơn hiện nay. Đối với mục thứ hai, tôi muốn thấy nhiều ví tốt hơn, sử dụng liền mạch hơn các mạng cấp cao hơn, áp dụng nhiều hơn các tính năng bảo mật tích hợp, v.v.

Nếu Bitcoin bước vào thời kỳ có mức phí cao duy trì như gần đây, thì tôi nghĩ sự phát triển Lớp 2 sẽ tăng tốc. Khi phí thấp, mọi người có nhiều khả năng sử dụng lớp cơ sở hơn và có ít lý do hơn để sử dụng các giải pháp cấp cao hơn. Khi mức phí cao, các trường hợp sử dụng hiện tại khác nhau sẽ phải trải qua quá trình thử nghiệm căng thẳng, đồng thời người dùng và vốn sẽ tập trung vào những gì hoạt động hoặc đang có nhu cầu.

Hơn nữa, các chính phủ thường buộc phải chấp nhận nó ở một mức độ nào đó, đôi khi tự nguyện, đôi khi một cách thụ động. Tuy nhiên, cuộc chiến phía trước có thể liên quan đến quyền riêng tư và theo tôi, cuộc chiến này còn lâu mới kết thúc.

Nhìn chung, tôi vẫn nghĩ rằng mạng Bitcoin có giá trị đầu tư cao, cả trực tiếp dưới dạng tài sản và vốn chủ sở hữu trong các công ty được xây dựng trên mạng.

Rủi ro vẫn còn, nhưng chúng đại diện cho các lĩnh vực có tiềm năng cải thiện và đóng góp. Một phần khiến mạng Bitcoin trở nên mạnh mẽ là mã nguồn mở của nó cho phép mọi người xem lại mã và đề xuất cải tiến, bất kỳ ai cũng có thể xây dựng các lớp bổ sung trên đó và bất kỳ ai cũng có thể xây dựng các ứng dụng tương tác và liên tục cải tiến nó.