Sau đây là phần quan sát sự kiện và chính sách quy định do Beosin đồng viết trong báo cáo hàng quý. Bài viết này đề cập đến các động lực pháp lý và quan sát các sự kiện nóng của ngành mã hóa trong quý 3 năm 2023, bao gồm báo cáo chung về giám sát mã hóa do FSB và IMF công bố, diễn biến của vụ Ripple, chiến thắng của Grayscale ảnh hưởng như thế nào đến BTC ETF và phản ứng của các cơ quan quản lý Hoa Kỳ đối với việc thực thi quy định của ngành NFT và DeFi, dòng chảy và động lực của thị trường stablecoin cũng như việc thực thi quy định đầu tiên đối với JPEX của các nhà quản lý Hồng Kông sau chính sách mã hóa mới.

Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC) đã thông qua vụ kiện chống lại Coinbase và Binance vào tháng 6 , trực tiếp đặt ra câu hỏi gây tranh cãi nhất cho các cơ quan tư pháp và lập pháp Hoa Kỳ – “Loại tài sản tiền điện tử nào là chứng khoán?”. Kể từ đó, SEC đã dần chuyển trọng tâm từ CeFi sang NFT. Đồng thời, Ủy ban Giao dịch Hàng hóa Hoa Kỳ (CFTC) cũng đã chuyển sự chú ý sang DeFi sau các cuộc thăm dò quy định trước đó. Trong bối cảnh đó, SEC sẽ nhắm mục tiêu vào CeFi, CFTC sẽ nhắm mục tiêu đến DeFi và FinCEN sẽ tập trung vào KYC/AML/CTF để lưu thông tài sản tiền điện tử toàn cầu. Đây sẽ là bối cảnh pháp lý của ngành công nghiệp tiền điện tử trước năm bầu cử Hoa Kỳ năm 2024 .

Từ góc độ tài chính truyền thống, việc tiếp tục tiêu chuẩn hóa thị trường, cũng như định vị rõ ràng các sản phẩm Bitcoin và việc tiếp tục công nhận giá trị của nó, đang thúc đẩy hơn nữa sự gia nhập của vốn Phố Wall. Nhiều gã khổng lồ tài chính truyền thống khác nhau đã sẵn sàng tiến lên. Khi SEC chấp thuận BTC ETF giao ngay sẽ trở thành biểu tượng của khoản phí, đó là lý do tại sao chiến thắng của Grayscale lại rất bắt mắt.

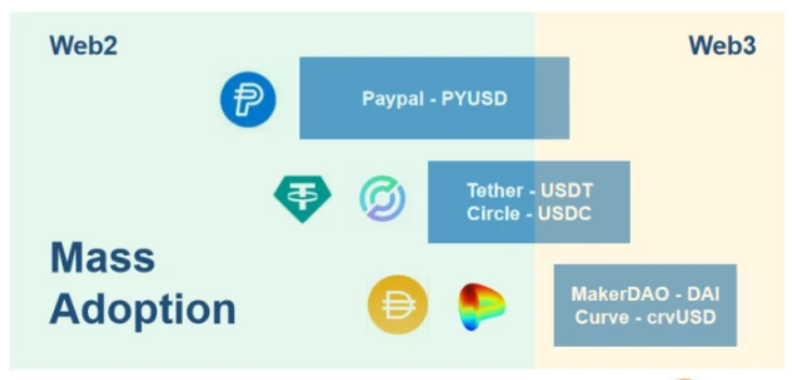

Ở góc độ cao hơn, stablecoin, với tư cách là cầu nối giữa thế giới thực và thế giới tiền điện tử, là cách duy nhất để vốn truyền thống bước vào thế giới tiền điện tử. Chúng tôi đã biết rằng dự luật MiCA của EU bao gồm các yêu cầu đối với các tổ chức phát hành stablecoin có liên quan, Quốc hội Hoa Kỳ cũng đang đề xuất dự thảo luật liên quan đến sự ổn định, dự luật mới mà Vương quốc Anh đã phê duyệt bao gồm stablecoin và Singapore đã công bố khung pháp lý về stablecoin của mình. Trung Quốc cũng đang thảo luận gay gắt về lộ trình hoạt động để giám sát stablecoin. Hiện tại, các stablecoin bằng đô la Mỹ có tài sản thế chấp bằng đô la Mỹ chiếm 99% thị trường stablecoin. Người ta tin rằng sự cạnh tranh về stablecoin ở các khu vực pháp lý khác nhau và các gã khổng lồ trong ngành chắc chắn sẽ trở nên khốc liệt trong vài năm tới.

1. FSB và IMF cùng công bố báo cáo giám sát tài sản tiền điện tử toàn cầu

Vào ngày 7 tháng 9 năm 2023, Quỹ Tiền tệ Quốc tế (IMF) và Ủy ban Ổn định Tài chính (FSB) gần đây đã công bố một báo cáo chung về quy định về tiền điện tử, thảo luận về kinh tế vĩ mô, sự ổn định tài chính và các rủi ro khác liên quan đến thị trường tiền điện tử cũng như các khuyến nghị chính sách để giải quyết những rủi ro này.

Báo cáo nêu rõ: Thị trường tiền điện tử đã tồn tại hơn một thập kỷ và cho thấy sự biến động rất lớn. Mặc dù thị trường tiền điện tử hiện vẫn có mối liên kết trực tiếp hạn chế giữa các tổ chức tài chính quan trọng trong hệ thống, thị trường tài chính cốt lõi và cơ sở hạ tầng thị trường, nhưng một khi chúng có được lực kéo trong thanh toán hoặc đầu tư bán lẻ, chúng có khả năng trở thành nguồn rủi ro hệ thống ở các khu vực pháp lý cụ thể.

Do đó, IMF phác thảo các yếu tố chính của phản ứng chính sách, bao gồm các cân nhắc về liêm chính tài chính, pháp lý và kinh tế vĩ mô, cũng như những tác động đối với chính sách tiền tệ và tài chính. Đồng thời, FSB công bố các khuyến nghị và tiêu chuẩn quy định nhằm giải quyết sự ổn định tài chính, tính toàn vẹn của thị trường, bảo vệ nhà đầu tư, các yêu cầu thận trọng và các rủi ro khác từ tài sản tiền điện tử. Các khuyến nghị cung cấp hướng dẫn toàn diện về cách giải quyết rủi ro từ thị trường tiền điện tử, giúp các cơ quan chức năng giải quyết các rủi ro ổn định tài chính và kinh tế vĩ mô do các hoạt động và thị trường tài sản tiền điện tử gây ra, bao gồm các rủi ro liên quan đến stablecoin và những rủi ro do tài chính phi tập trung (DeFi) mang lại.

Kết luận chính của báo cáo là khi việc sử dụng tài sản tiền điện tử trở nên phổ biến, các khu vực pháp lý nên bảo vệ chủ quyền tiền tệ, ngăn chặn dòng vốn quá mức và tiến hành quản lý và giám sát toàn diện các hoạt động tài sản tiền điện tử để giải quyết các rủi ro ổn định tài chính và kinh tế vĩ mô. Báo cáo cũng khuyến nghị các khu vực pháp lý khác nhau thực hiện các biện pháp hiệu quả để giải quyết các rủi ro trong việc tuân thủ pháp luật, tính toàn vẹn của thị trường, bảo vệ nhà đầu tư, giám sát an toàn và các khía cạnh khác do hoạt động tài sản tiền điện tử gây ra.

2. Việc Ripple có phải là “chứng khoán” hay không cần phải được tòa án làm rõ thêm.

Vào ngày 13 tháng 7 năm 2023, vụ kiện giữa SEC và Ripple, một vụ kiện tụng lớn trong ngành mã hóa kéo dài ba năm và tiêu tốn 200 triệu USD, cuối cùng đã đi đến kết luận “ngắn gọn”. Trong phán quyết dài 34 trang, thẩm phán đã chỉ ra rằng việc gây quỹ của Ripple với các nhà đầu tư tổ chức là một hợp đồng đầu tư và bán “chứng khoán”, trong khi việc bán token theo thuật toán thông qua các chương trình trao đổi không cấu thành một khoản đầu tư. của “chứng khoán”.

Vào ngày 22 tháng 12 năm 2020, SEC đã đệ đơn kiện Ripple và những người sáng lập của nó, tuyên bố rằng kể từ năm 2013, Ripple và những người sáng lập đã phát hành và bán (Được cung cấp để bán hoặc bán) mã thông báo Ripple nhiều lần và thông qua nhiều phương thức khác nhau . với giá hơn hàng tỷ đô la. Tuy nhiên, Ripple và những người sáng lập đã không đăng ký phát hành và bán token với SEC, cũng như không nhận được bất kỳ miễn trừ đăng ký nào từ SEC, do đó vi phạm Mục 5 của Đạo luật Chứng khoán Hoa Kỳ liên quan đến việc chào bán chứng khoán.

Thẩm phán trong trường hợp này đã khéo léo tránh vấn đề gây tranh cãi nhất giữa các nhà quản lý Hoa Kỳ: “liệu token có phải là chứng khoán hay không.” Thay vào đó, ông xem xét liệu việc bán token XRP khác nhau có cấu thành việc bán “chứng khoán” hay không bằng cách đánh giá bản chất kinh tế của các giao dịch token. Thẩm phán cho rằng đối tượng cơ bản của hầu hết các hợp đồng đầu tư chỉ là hàng hóa, chẳng hạn như vàng, dầu thô, v.v., không nhất thiết phải đáp ứng định nghĩa về “chứng khoán”. Điều tương tự cũng áp dụng cho token XRP của Ripple.

Về việc bán XRP của tổ chức, do thông báo và khuyến mãi công khai của Ripple cũng như sự hiểu biết hợp lý của các nhà đầu tư tổ chức, thẩm phán tin rằng phương thức bán mã thông báo này tuân thủ thử nghiệm Howey và cấu thành việc bán “chứng khoán”. Đối với doanh số trao đổi của XRP (Bán hàng theo chương trình), cách mà các nhà đầu tư trên thị trường thứ cấp mong đợi lợi nhuận có thể không nhất thiết là nỗ lực của nhóm dự án Ripple mà có thể dựa nhiều hơn vào đánh giá về môi trường vĩ mô thị trường của họ, việc sử dụng các chiến lược giao dịch , v.v., vì vậy việc không đáp ứng được bài kiểm tra Howey không cấu thành việc chào bán “chứng khoán”.

Đối với các phân phối khác, điều này bao gồm các khoản thanh toán XRP cho nhân viên và các khoản thanh toán cho bên thứ ba (người tham gia hệ sinh thái). Thẩm phán tin rằng phương thức chào bán này không đáp ứng được định nghĩa về “đầu tư tiền” trong bài kiểm tra Howey, nghĩa là không có hồ sơ nào về bất kỳ khoản đầu tư tiền nào hoặc sự cân nhắc hữu hình nào khác vào Ripple.

Trọng tài này đã mang lại lợi ích đáng kể cho thị trường mã hóa, nhiều sàn giao dịch như Coinbase, Kraken , Gemini và Crypto.com đã thông báo mở lại giao dịch XRP lần thứ tư. Tuy nhiên, cần lưu ý rằng phán quyết này là do tòa án địa phương đưa ra và không có tính ràng buộc. Vào ngày 18 tháng 8 năm 2023, SEC chính thức đệ trình đơn kháng cáo tạm thời lên Tòa án quận phía Nam của New York để yêu cầu kháng cáo tạm thời (Interlocutory Appeal) đối với lệnh phán quyết tóm tắt trong trường hợp này.

Nhận xét của Web3 Xiaolu: Trong trường hợp này, chúng tôi cũng thấy rằng ý tưởng của thẩm phán là hạ thấp định nghĩa của chính token (ví dụ: đối tượng cơ bản của nhiều hợp đồng đầu tư là “hàng hóa”) và thích phát hành và bán token hơn. Đưa ra các phán đoán (ví dụ: Bản thân Solo Stake không cấu thành “chứng khoán”, nhưng các sản phẩm tài chính Stake có thể cấu thành “chứng khoán”). Đây có thể là một ý tưởng quy định trong tương lai.

Quyết định của thẩm phán rằng việc bán hàng trao đổi (Bán hàng có lập trình) không phải là chào bán chứng khoán có thể có lợi cho hoạt động kinh doanh niêm yết trên sàn giao dịch. Ngoài ra, quyết định của thẩm phán về các khoản Phân phối khác khác biệt đáng kể so với “Khuôn khổ cho “Hợp đồng đầu tư” Phân tích tài sản kỹ thuật số” được SEC sửa đổi vào ngày 8 tháng 3 năm 2023. sự khác biệt. SEC tin rằng ngoài định nghĩa thông thường về “tiền (thường là tiền tệ)” mà chúng ta có thể hiểu, các định nghĩa khác về “tiền” bao gồm nhưng không giới hạn ở: (1) Nhà đầu tư hoàn thành các nhiệm vụ cụ thể (Chương trình tiền thưởng) và nhận được kỹ thuật số (2) Nhà đầu tư nhận được phần thưởng bằng tiền kỹ thuật số thông qua airdrop. Tôi tin rằng mâu thuẫn này sẽ được tranh luận đầy đủ hơn trong vụ kháng cáo.

3. Grayscale thắng kiện SEC, quỹ ETF Bitcoin giao ngay còn bao xa?

Vào ngày 29 tháng 8 năm 2023, phán quyết của tòa án liên bang Hoa Kỳ đã cho phép Grayscale Investments LLC thắng kiện trước việc SEC từ chối đăng ký quỹ ETF giao ngay Bitcoin. Động thái này có thể đẩy nhanh quá trình đăng ký ETF giao ngay Bitcoin từ các gã khổng lồ tài chính truyền thống như Blackrock và Fidelity trong vài tháng qua.

Vào tháng 10 năm 2021, Grayscale lần đầu tiên đăng ký chuyển đổi quỹ ủy thác Bitcoin dạng đóng GBTC thành quỹ trao đổi Bitcoin ETF. Nhưng sau đó nó đã bị SEC bác bỏ và cho biết Grayscale đã không trả lời các câu hỏi về việc ngăn chặn gian lận và thao túng thị trường. Năm ngoái, Grayscale đã đệ đơn kiện lên SEC, yêu cầu tòa án xem xét lại các hành động hành chính của SEC.

SEC vẫn chưa phê duyệt quỹ ETF Bitcoin giao ngay, với lý do lo ngại về gian lận và thao túng thị trường. Đối với tất cả các đơn đăng ký ETF bị từ chối, SEC đã trích dẫn cơ sở lý luận của luật chứng khoán để “bảo vệ nhà đầu tư khỏi gian lận và thao túng thị trường” (các sản phẩm không được “thiết kế để ngăn chặn các hành vi và hành vi gian lận và thao túng”).

SEC trước đây đã cho phép giao dịch các quỹ ETF tương lai Bitcoin lần đầu tiên vào năm 2021 và cho biết các sản phẩm tương lai khó thao túng hơn vì thị trường dựa trên giá tương lai trên Chicago Mercantile Exchange (CME), được quản lý bởi hợp đồng tương lai hàng hóa của Hoa Kỳ. (CFTC) quy định.

Trong đơn khởi kiện, thẩm phán cho rằng: Các cơ quan hành chính phải xử lý hành vi hành chính một cách bình đẳng, đó là nguyên tắc cơ bản của pháp luật hành chính. SEC gần đây đã phê duyệt hai quỹ ETF tương lai Bitcoin và cho phép giao dịch trên các sàn giao dịch, nhưng từ chối phê duyệt quỹ ETF Bitcoin giao ngay của Grayscale. Grayscale yêu cầu tòa án xem xét lý do SEC từ chối phê duyệt ETF và nhấn mạnh rằng Bitcoin ETF mà họ đăng ký về mặt vật chất tương tự như ETF tương lai Bitcoin đã được phê duyệt nêu trên.

Về vấn đề này, Grayscale tuyên bố: (1) Tài sản cơ bản của sản phẩm của mình, BTC, rất phù hợp với ETF tương lai Bitcoin đã được phê duyệt ở trên, (2) Thỏa thuận chia sẻ giám sát của quỹ cũng nhất quán với ETF tương lai Bitcoin đã được phê duyệt ở trên Nhất quán thì khả năng phát hiện gian lận hoặc thao túng trên thị trường tương lai Bitcoin và Bitcoin sẽ như nhau.

Logic cho việc phê duyệt ETF tương lai Bitcoin phải bằng logic cho phê duyệt ETF giao ngay Bitcoin, nếu không thì tất cả các ứng dụng ETF tương lai Bitcoin sẽ bị rút.

Thẩm phán đồng ý rằng việc SEC từ chối đơn đăng ký của Grayscale là hành động tùy tiện và thất thường vì SEC không giải thích được cách họ xử lý các sản phẩm ETF tương tự một cách khác nhau. Do đó, tòa án cho rằng hành vi hành chính đối xử phân biệt này đã vi phạm luật hành chính, đồng ý với yêu cầu của Grayscale và rút lại quyết định từ chối đơn của SEC.

Web3 Xiaolu Bình luận: Hiện tại, tòa án chưa ra lệnh cho SEC phê duyệt đơn đăng ký ETF của Grayscale. Văn bản phán quyết chỉ nói đơn giản rằng phân tích của SEC về vấn đề “lừa đảo và thao túng” là sai. Vậy SEC sẽ làm gì?

Một khả năng là SEC sẽ chọn tiếp tục bịa ra một lý do khác để từ chối đơn đăng ký của Grayscale và buộc công ty này phải tham gia vào các vụ kiện tụng kéo dài hơn và tốn kém hơn. Điều này hoàn toàn có thể xảy ra, nhưng còn phụ thuộc vào việc SEC có chịu nuốt nổi viên thuốc đắng của thất bại này hay không và quyết tâm tiếp tục chiến đấu với thế giới tiền điện tử của Gary Gensler hay không. Một khả năng khác là SEC sẽ sử dụng phán quyết này của tòa án như một bước tiến tới việc thoát khỏi sự phản đối đối với các quỹ ETF giao ngay Bitcoin. SEC có thể viết trong thông cáo báo chí của mình: “Mặc dù chúng tôi không đồng ý với quyết định của tòa án, nhưng chúng tôi phải tuân thủ luật pháp và bảo vệ công lý”.

Đây là một lý do thuận tiện để cắt lỗ và thoát khỏi một trận thua. Bởi vì các gã khổng lồ tài chính truyền thống đang tích cực chuẩn bị cho các đơn đăng ký quỹ ETF Bitcoin giao ngay, chúng tôi thấy rằng Giám đốc điều hành Blackrock, Larry Fink đã và đang phát huy ảnh hưởng chính trị của mình ở DC. Hơn nữa, SEC còn bị chỉ trích vì quy định không minh bạch đối với tài sản tiền điện tử (Regulation by Enforcement), động thái này có thể làm thay đổi thái độ vốn đã khắc nghiệt của công chúng đối với SEC.

4. Cơ quan thực thi quy định về mã hóa của Hoa Kỳ

Hoa Kỳ vẫn chưa hình thành một khuôn khổ quy định về mã hóa thống nhất. Trong bối cảnh chưa có luật pháp hiện tại và năm bầu cử đang đến gần, các cơ quan quản lý khác nhau vẫn đang tiếp tục làm rõ/mở rộng quyền tài phán của mình thông qua “Quy định bằng cách thực thi”. Trong quá trình này, việc thực thi giám sát quá mức cũng sẽ bị các tòa án trong hệ thống tư pháp thách thức, đồng thời phạm vi giám sát và nội dung cốt lõi của việc thực thi sẽ được làm rõ hơn.

4.1 SEC chuyển sự chú ý sang NFT, điều này có thể ảnh hưởng đến toàn bộ ngành NFT

Vào ngày 13 tháng 9 năm 2023, SEC cáo buộc Stoner Cats 2 LLC (SC 2) bán chứng khoán chưa đăng ký. SC 2 đã huy động được khoảng 8 triệu đô la Mỹ từ các nhà đầu tư bằng cách bán NFT của các bộ phim truyền hình hoạt hình trên mạng. Đây là hành động lớn thứ hai của SEC chống lại ngành NFT kể từ khi họ thực thi hành động pháp lý chống lại Lý thuyết tác động NFT vào tháng 8.

Hành động thực thi quy định này có thể ảnh hưởng đến toàn bộ ngành NFT, bởi vì đường lối hoạt động của 99% dự án NFT về cơ bản giống như Stoner Cats. SC 2 Xúc tiến tiếp thị và cam kết với nhà đầu tư thông qua các kênh đại chúng là chìa khóa để xác định nó là một “chứng khoán”.

Các quan chức của SEC cho biết: “Cho dù đó là NFT được đóng gói dưới dạng hải ly, chinchilla hay động vật khác, theo nội dung kinh tế theo Đạo luật Chứng khoán, nếu nó cấu thành một “hợp đồng đầu tư”, thì NFT đó sẽ được đưa vào “chứng khoán” Định nghĩa. Trong trường hợp này, Stoner Cats NFT, thông qua các hoạt động tiếp thị nêu trên, đã khiến các nhà đầu tư tin rằng họ sẽ có thể thu lợi từ việc bán lại NFT trong tương lai.”

Vì nhận dạng “bảo mật” của Stoner CatsNFT rộng hơn NFT Lý thuyết tác động nên việc thực thi quy định này có thể ảnh hưởng đến toàn bộ ngành NFT. Điều đáng sợ là: 99% dự án NFT tương tự như Stoner Cats NFT, và sẽ có lộ trình cho các nhà đầu tư NFT biết về con đường phát triển trong tương lai, cũng như kinh nghiệm và sự chứng thực nguồn lực của phía dự án. Sau khi dự án được khởi động, bên dự án sẽ quảng bá NFT thông qua một số lượng lớn phương tiện truyền thông xã hội trực tuyến và tiền bản quyền NFT sẽ cao hơn nhiều so với 2,5%.

Cuối cùng, SC 2 đã đạt được thỏa thuận với SEC, (1) đồng ý nộp phạt dân sự 1 triệu đô la Mỹ, (2) thành lập một quỹ công bằng để bồi thường cho các nhà đầu tư bị thiệt hại, (3) phá hủy tất cả NFT dưới sự kiểm soát của nó, ( 4) và niêm yết nó trên trang web chính thức cũng như ban hành các lệnh thực thi pháp luật trên mạng xã hội.

Web3 Xiaolu Bình luận: Trên thực tế, khi Azuki ra mắt loạt Elementals, Azuki NFT sẽ có nguy cơ bị coi là “chứng khoán”: (1) đầu tư tiền (2 ETH); (2) mục đích chung, sự giàu có của nhà đầu tư và Sự giàu có của bên dự án Azuki NFT được liên kết chặt chẽ (không nhất thiết tài sản của mọi người được chuyển trực tiếp đến Coinbase để rút); (3) Dự kiến rằng thông qua nỗ lực của bên dự án Azuki NFT, lợi nhuận dự kiến từ việc tăng doanh thu bán lại NFT có thể thu được. Điều quan trọng hơn là bên dự án có liên quan chặt chẽ đến giá của NFT đến mức bên dự án Azuki NFT có thể một mình hạ giá của toàn bộ Azuki NFT với sự trợ giúp của dòng Elements.

Vậy câu hỏi còn lại là dự án NFT nào sẽ là mục tiêu tiếp theo của SEC?

4.2 Bộ Tư pháp Hoa Kỳ khởi tố hình sự người sáng lập Tornado Cash

Vào ngày 23 tháng 8 năm 2023, Bộ Tư pháp Hoa Kỳ (DOJ) đã đệ đơn tố cáo hình sự đối với những người sáng lập Tornado Cash là Roman Storm và Roman Semenov , cáo buộc cả hai âm mưu rửa tiền, vi phạm các lệnh trừng phạt và điều hành một hoạt động kinh doanh chuyển tiền không có giấy phép trong quá trình hoạt động của Tiền lốc xoáy. .

Tornado Cash từng là một ứng dụng trộn tiền tệ nổi tiếng trên Ethereum. Nó nhằm mục đích cung cấp cho người dùng sự bảo vệ quyền riêng tư cho hành vi giao dịch. Nó đạt được các giao dịch riêng tư và ẩn danh bằng cách gây nhầm lẫn giữa nguồn, đích và đối tác của các giao dịch tiền điện tử. Vào ngày 8 tháng 8 năm 2022, Tornado Cash đã bị Văn phòng Tài sản Nước ngoài (OFAC) Hoa Kỳ xử phạt. Một số địa chỉ trên chuỗi liên quan đến Tornado Cash đã được đưa vào danh sách SDN. Bất kỳ tổ chức hoặc cá nhân nào có bất kỳ mối liên hệ nào với các địa chỉ trên chuỗi trong danh sách SDN. Mọi tương tác đều là bất hợp pháp.

OFAC tuyên bố rằng kể từ năm 2019, số tiền được rửa bằng Tornado Cash đã vượt quá 7 tỷ USD. Tornado Cash đã cung cấp hỗ trợ, tài trợ hoặc hỗ trợ tài chính và kỹ thuật đáng kể cho các hoạt động mạng lưới bất hợp pháp trong và ngoài Hoa Kỳ. tác động tiêu cực đến Hoa Kỳ, gây ra mối đe dọa lớn đối với an ninh quốc gia, chính sách đối ngoại, sức khỏe kinh tế và sự ổn định tài chính của chúng ta và do đó bị OFAC trừng phạt.

DOJ cho biết trong một thông cáo báo chí ngày 23 tháng 8: Các bị cáo và đồng phạm của họ đã tạo ra chức năng cốt lõi của Dịch vụ tiền mặt Tornado, thanh toán chi phí vận hành cho cơ sở hạ tầng quan trọng để quảng bá dịch vụ và nhận lại hàng triệu đô la. Các bị cáo cố tình biết tính bất hợp pháp của các giao dịch và chọn không thực hiện các biện pháp tuân thủ quy định về nhận biết khách hàng (KYC) và chống rửa tiền (AML) được yêu cầu về mặt pháp lý.

Tuy nhiên, cách tiếp cận của DOJ để lại những câu hỏi quan trọng chưa được giải quyết cho tương lai của các giao thức phi tập trung, bao gồm cả việc liệu các tác nhân riêng lẻ có phải chịu trách nhiệm về các hành động do bên thứ ba thực hiện hay về các quyết định xuất phát từ việc bỏ phiếu lỏng lẻo của cộng đồng hay không. Bị cáo người Mỹ Roman Storm sẽ ra hầu tòa lần đầu tiên trong vài ngày tới và bị buộc tội. Khi đó tòa án có thể có cơ hội giải quyết những vấn đề còn tồn đọng này.

4.3 Nhà đầu tư chiến thắng của Uniswap — trọng tài đầu tiên trong bối cảnh hợp đồng thông minh phi tập trung

Vào tháng 4 năm 2022, một nhóm nhà đầu tư đã đưa các nhà phát triển và nhà đầu tư của Uniswap, Uniswap Labs , người sáng lập Hayden Adams và các tổ chức đầu tư của nó ra tòa, cáo buộc các bị cáo không đăng ký theo luật chứng khoán liên bang Hoa Kỳ và niêm yết bất hợp pháp “lừa đảo”. “Token” gây thiệt hại cho nhà đầu tư và yêu cầu bồi thường thiệt hại.

Chủ tọa phiên tòa Katherine Polk Failla cho rằng bị cáo thực sự trong vụ án phải là người phát hành “token lừa đảo”, chứ không phải là nhà phát triển và nhà đầu tư của giao thức Uniswap. Do tính chất phi tập trung của giao thức, danh tính của người phát hành mã thông báo lừa đảo là điều không thể biết được đối với nguyên đơn (và cũng không kém phần bất khả tri đối với bị đơn). Nguyên đơn chỉ có thể khởi kiện bị đơn với hy vọng tòa án sẽ chuyển quyền truy đòi của mình cho bị đơn. Lý do bị truy tố là bị cáo đã cung cấp sự thuận tiện trong việc phát hành và nền tảng giao dịch cho tổ chức phát hành mã thông báo lừa đảo để đổi lấy phí xử lý do giao dịch tạo ra.

Tổng hợp lại, thẩm phán cho rằng hệ thống quản lý tiền điện tử hiện tại không cung cấp cơ sở cho các khiếu nại của nguyên đơn và theo luật chứng khoán hiện hành của Hoa Kỳ, các nhà phát triển và nhà đầu tư Uniswap không phải chịu trách nhiệm pháp lý về bất kỳ thiệt hại nào do bên thứ ba sử dụng giao thức gây ra và do đó đã bác bỏ vụ kiện.

Web3 Xiaolu Bình luận: Vụ án này là phán quyết đầu tiên trong bối cảnh hợp đồng thông minh phi tập trung. Thẩm phán thừa nhận rằng hiện thiếu tiền lệ tư pháp liên quan đến giao thức DeFi. Chưa có tòa án nào đưa ra phán quyết về bối cảnh hợp đồng thông minh phi tập trung Không có cách nào được tìm thấy để buộc các bị cáo phải chịu trách nhiệm pháp lý theo luật chứng khoán.

Thẩm phán tin rằng trong trường hợp này, các hợp đồng thông minh của giao thức Uniswap thực sự có thể hoạt động hợp pháp, giống như cung cấp giao dịch cho hàng hóa tiền điện tử ETH và BTC (Tòa án nhận thấy rằng bản thân các hợp đồng thông minh ở đây có thể được thực hiện hợp pháp, như với trao đổi hàng hóa tiền điện tử ETH và Bitcoin ).

Mục 12(a)(1) của Đạo luật Chứng khoán cho phép nhà đầu tư có quyền khởi kiện bồi thường thiệt hại nếu người bán vi phạm Mục 5 (Đăng ký và Miễn trừ Chứng khoán) của Đạo luật Chứng khoán. Bởi vì khiếu nại dựa trên câu hỏi hóc búa về quy định liệu tài sản tiền điện tử có phải là “chứng khoán hay không”, thẩm phán nói: “Tình huống này không phải do tòa án quyết định mà là do Quốc hội quyết định.” Tòa án từ chối gia hạn Đạo luật Chứng khoán cho nguyên đơn. hành vi bị cáo buộc và kết luận, với lý do thiếu cơ sở pháp lý liên quan, rằng “tốt hơn hết là nên nêu ra mối lo ngại của nhà đầu tư với Quốc hội chứ không phải với Tòa án này.”

Mặc dù Chủ tịch SEC Gary Gensler cho đến nay vẫn tránh gọi ETH là chứng khoán nhưng Thẩm phán Katherine Polk Failla đã trực tiếp gọi ETH là hàng hóa (Hàng hóa tiền điện tử) trong trường hợp này và từ chối mở rộng áp dụng Đạo luật Chứng khoán trong vụ kiện chống lại Uniswap. hành vi mà nguyên đơn tố cáo.

Xem xét rằng Thẩm phán Katherine Polk Failla cũng đã xét xử vụ kiện của SEC và Coinbase, câu trả lời của cô ấy về việc tài sản tiền điện tử có phải là “chứng khoán” hay không: “Tình huống này không phải do tòa án quyết định mà là do Quốc hội quyết định” và “ETH là một loại hàng hóa tiền điện tử.” cách giải thích tương tự có được áp dụng cho vụ kiện SEC v. Coinbase không?

Bất chấp điều đó, trong khi các luật hiện đang được xây dựng xung quanh DeFi, các cơ quan quản lý một ngày nào đó có thể giải quyết vùng xám này. Tuy nhiên, trường hợp Uniswap cung cấp cho thế giới tiền điện tử-DeFi một mẫu về cách xử lý quy định, nghĩa là sàn giao dịch phi tập trung DEX không thể chịu trách nhiệm về những tổn thất mà người dùng phải gánh chịu do token do bên thứ ba phát hành. Điều này thực sự có tác động lớn hơn trường hợp Ripple và tốt cho DeFi.

4.4 CFTC chuyển sự chú ý sang DeFi và có thể là cơ quan quản lý đáng sợ hơn SEC

Vào ngày 7 tháng 9 năm 2023, CFTC một lần nữa tập trung thực thi quy định đối với DeFi và phạt ba công ty blockchain có trụ sở tại Hoa Kỳ là Opyn , Inc., ZeroEx, Inc., và Deridex, Inc., và công ty cuối cùng đã chấp nhận hình phạt và giải quyết .

Opyn và Deridex đã phát triển và triển khai các giao thức và trang web DeFi tương ứng, cung cấp các giao dịch phái sinh token và giao dịch hợp đồng vĩnh viễn, ZeroEx đã phát triển và triển khai các giao thức (Giao thức 0x) và các ứng dụng DEX. Vì có một số bên thứ ba không liên kết trên DEX, nên các token đã triển khai với thuộc tính đòn bẩy/ký quỹ để các nhà đầu tư giao dịch. Các giao dịch trên chỉ có thể được cung cấp cho người dùng bán lẻ trên các sàn giao dịch đã đăng ký tuân thủ các quy định của Đạo luật giao dịch hàng hóa Hoa Kỳ (CEA) và CFTC. Tuy nhiên, cả ba đều chưa bao giờ đăng ký cung cấp dịch vụ bất hợp pháp cũng như chưa thực hiện KYC theo yêu cầu của Đạo luật bí mật ngân hàng

Theo cáo buộc, CFTC đã yêu cầu ba công ty điều hành nhà phát triển là Opyn, ZeroEx và Deridex phải nộp phạt dân sự lần lượt là 250.000 USD, 200.000 USD và 100.000 USD, đồng thời yêu cầu họ chấm dứt vi phạm. Theo thỏa thuận dàn xếp, ba công ty đã đồng ý nộp phạt dân sự để tránh các hành động pháp lý tiếp theo.

Giám đốc Thực thi CFTC Ian McGinley cho biết: “Ngày xửa ngày xưa, các bên dự án DeFi có quan điểm cố hữu rằng chuỗi này là một nơi nằm ngoài luật pháp. Tuy nhiên, thực tế không phải vậy. Ngành DeFi có thể đổi mới, phức tạp, và không ngừng phát triển, nhưng cơ quan thực thi pháp luật Chúng tôi cũng sẽ theo kịp thời đại và tích cực theo đuổi những nền tảng bất hợp pháp và chưa đăng ký cho phép người dùng Hoa Kỳ giao dịch các sản phẩm phái sinh.”

Nhận xét của Web3 Xiaolu: Các thành viên CFTC đã đề xuất trong tuyên bố phản đối của họ: Nếu giao thức DeFi được phát triển và triển khai cho các mục đích hợp pháp, nhưng lại bị một bên thứ ba không liên quan sử dụng cho các mục đích vi phạm quy định của CEA và CFTC, thì ai sẽ phải chịu trách nhiệm về nó? ? Các nhà phát triển giao thức DeFi có chịu trách nhiệm mãi mãi không? Tòa án đã nói với chúng tôi từ góc độ tư pháp: Các nhà phát triển và nhà đầu tư Uniswap không phải chịu trách nhiệm pháp lý về bất kỳ thiệt hại nào do bên thứ ba sử dụng giao thức gây ra, bởi vì hợp đồng thông minh cơ bản của Uniswap và bên thứ ba Các hợp đồng mã thông báo được ba bên triển khai là hoàn toàn khác nhau.

Có không gian rộng lớn ở đây cần được thảo luận và tranh luận đầy đủ. Quan điểm của hầu hết các luật sư về vấn đề này đều nhất quán với quan điểm của thẩm phán trong vụ Uniswap, tức là bên thứ ba độc ác phải chịu trách nhiệm về những thiệt hại gây ra chứ không phải các nhà phát triển không thể kiểm soát bên thứ ba xấu xa thực hiện. sự vi phạm. Các nhà phát triển chỉ cần đăng mã đã gửi.

Tuy nhiên, kết hợp với các cáo buộc hình sự của Bộ Tư pháp Hoa Kỳ đối với người sáng lập Tornado Cash, vụ CFTC kiện Ooki DAO và cơ quan thực thi pháp lý của CFTC lần này, có thể thấy cơ quan giám sát không nghĩ như vậy. CFTC vẫn sẽ quy trách nhiệm của các bên thứ ba xấu xa cho các nhà phát triển, ngay cả khi các nhà phát triển không thể kiểm soát hành vi của các bên thứ ba xấu xa. Ví dụ: trong quá trình thực thi quy định đối với ZeroEx, cơ quan giám sát đã không xem xét liệu các nhà phát triển giao thức có liên quan đến mã thông báo phái sinh được liệt kê hay không hoặc liệu nhà phát triển giao thức có khả năng kiểm soát việc liệt kê các mã thông báo phái sinh hay không.

Trước đây, CFTC, thông qua trường hợp của Ooki DAO, đã nhận ra việc xác định các vi phạm kinh doanh DeFi và trách nhiệm đối với DAO trên chuỗi cũng như các thành viên bỏ phiếu trong DAO. Sau khi DAO có thể bị kiện, chuỗi không còn là nơi nằm ngoài pháp luật, các cơ quan giám sát và thực thi pháp luật có thể tận dụng điều này như một bước đột phá để giám sát các dự án DAO, DeFi, DEX trên chuỗi. Trường hợp này là sự mở rộng hơn nữa của CFTC trong lĩnh vực thực thi quy định DeFi.

5. Dòng chảy ngầm và động lực trên thị trường stablecoin

5.1 Stablecoin của gã khổng lồ thanh toán Paypal được kỳ vọng sẽ đưa ngành công nghiệp tiền điện tử trở thành xu hướng phổ biến

Vào ngày 7 tháng 8 năm 2023, gã khổng lồ thanh toán Paypal của Mỹ đã công bố ra mắt stablecoin PayPal USD (PYUSD). Stablecoin PYUSD được thế chấp hoàn toàn 100% bằng tiền gửi bằng đô la Mỹ, trái phiếu kho bạc Hoa Kỳ ngắn hạn và các khoản tương đương tiền mặt tương tự, đồng thời người dùng Hoa Kỳ đủ điều kiện có thể thực hiện trao đổi 1:1 USD thông qua Paypal. Kết quả là Paypal trở thành gã khổng lồ công nghệ đầu tiên phát hành một loại tiền tệ ổn định.

Là loại tiền ổn định duy nhất được hệ sinh thái PayPal hỗ trợ, PYUSD tận dụng hơn 20 năm kinh nghiệm của PayPal trong ngành thanh toán toàn cầu, kết hợp tính hiệu quả, chi phí thấp và khả năng lập trình của blockchain và sẽ được sử dụng để kết nối với 4,31 100 triệu người dùng hiện có của PayPal, cung cấp cho người tiêu dùng, người bán và nhà phát triển Web2 một cầu nối liền mạch giữa tiền tệ hợp pháp và tiền kỹ thuật số.

Giám đốc điều hành PayPal, Dan Schulman cho biết: “Việc chuyển đổi sang tiền kỹ thuật số đòi hỏi một công cụ ổn định vừa kỹ thuật số vừa dễ dàng gắn với các loại tiền tệ pháp định như đồng đô la Mỹ. PYUSD sẽ cung cấp nền tảng cần thiết cho sự phát triển của thanh toán kỹ thuật số.”

Khách hàng Hoa Kỳ đủ điều kiện có thể sử dụng PayPal: (1) Chuyển khoản: chuyển PYUSD giữa PayPal và các ví bên ngoài tương thích; (2) Gửi: sử dụng PYUSD để thực hiện thanh toán ngang hàng; (3) Mua quỹ: chọn PYUSD để thanh toán khi thanh toán; (4) Chuyển đổi: Chuyển đổi sang bất kỳ loại tiền điện tử nào được PayPal hỗ trợ.

Công ty Paxos Trust, nơi phát hành PYUSD , được thành lập vào năm 2013 và chủ yếu cung cấp dịch vụ lưu ký tiền mặt, tiền điện tử, phát hành tài sản kỹ thuật số, thanh toán chứng khoán và hàng hóa cũng như các dịch vụ khác. Công ty có giấy phép hoạt động tài sản tiền điện tử Bitlicense của Tiểu bang New York và được quản lý bởi Bộ Dịch vụ Tài chính Tiểu bang New York (NYDFS). Mặc dù Paxos đã nhận được yêu cầu pháp lý từ NYDFS vào tháng 2 năm nay về việc hủy niêm yết stablecoin Binance-Peg BUSD và nhận được Thông báo Wells từ SEC để xem xét xác định BUSD là chứng khoán, nhưng Paxos tin tưởng vào sự hợp tác này với Paypal, cả về mặt xem xét quy mô thị trường và trình độ chuyên môn, cả hai bên đều thận trọng trong việc giám sát.

Nhận xét Web3 Xiaolu: Trong thị trường stablecoin hiện tại với vốn hóa thị trường là 120 tỷ USD, USDT và USDC đã chiếm lần lượt khoảng 68% và 21% thị phần. PYUSD , hiện chỉ dành cho những khách hàng PayPal đủ điều kiện ở Hoa Kỳ, muốn chiếm lĩnh một góc thị trường hiện tại và sẽ trực tiếp đối mặt với sự cạnh tranh từ USDC và BUSD, vì những khách hàng Hoa Kỳ này có xu hướng sử dụng stablecoin được quản lý trong nước của Hoa Kỳ.

Theo báo cáo vào ngày 21 tháng 8, Coinbase đang mua lại một phần của CircleInternet Financial, điều đó có nghĩa là Coinbase và Circle sẽ có sự liên kết kinh tế và chiến lược lớn hơn trong việc phát triển hệ thống tài chính mã hóa trong tương lai để cạnh tranh với đối thủ USDT và PYUSD. Đồng thời, Coinbase có thể mở ra các kịch bản ứng dụng rộng hơn cho USDC. USDC sẽ không chỉ giới hạn ở các kịch bản giao dịch mà còn có thể được mở rộng sang ngoại hối và chuyển khoản xuyên biên giới thông qua thanh toán Web3.

5.2 Singapore đi đầu trong việc đưa ra khung pháp lý cho stablecoin

Vào ngày 15 tháng 8 năm 2023, Cơ quan tiền tệ Singapore (MAS) đã công bố phiên bản cuối cùng của khung pháp lý đối với stablecoin, đưa Singapore trở thành khu vực tài phán đầu tiên trên thế giới đưa stablecoin vào khung pháp lý. năm ngoái.

Stablecoin là mã thông báo thanh toán kỹ thuật số (Mã thông báo thanh toán kỹ thuật số) được thiết kế để neo một hoặc nhiều loại tiền tệ hợp pháp được chỉ định và duy trì giá trị không đổi. Khi được quản lý tốt để duy trì sự ổn định về giá trị này, stablecoin có thể đóng vai trò là phương tiện trao đổi đáng tin cậy. mua và bán tài sản kỹ thuật số “trên chuỗi”.

Khung pháp lý về stablecoin của MAS sẽ áp dụng cho các stablecoin đơn vị tiền tệ (SCS) được phát hành tại Singapore được gắn với đồng đô la Singapore hoặc bất kỳ loại tiền tệ G 10 nào. Các tổ chức phát hành SCS đó (ngân hàng và phi ngân hàng) phải đáp ứng các yêu cầu chính về:

- Sự ổn định về giá trị: Tài sản dự trữ của SCS sẽ phải tuân theo các yêu cầu về thành phần, định giá, lưu ký và kiểm toán để đảm bảo mức độ ổn định giá trị cao.

- Vốn: Các tổ chức phát hành phải duy trì mức vốn và tài sản lưu động tối thiểu để giảm nguy cơ phá sản và, nếu cần, kết thúc hoạt động kinh doanh một cách có trật tự.

- Mua lại theo mệnh giá: Tổ chức phát hành phải trả lại mệnh giá của SCS cho người sở hữu trong vòng năm ngày làm việc kể từ ngày yêu cầu mua lại.

- Tiết lộ: Tổ chức phát hành phải cung cấp thông tin tiết lộ phù hợp cho người dùng, bao gồm thông tin về cơ chế ổn định giá trị SCS, quyền của chủ sở hữu SCS và kết quả kiểm toán tài sản dự trữ.

MAS tuyên bố rằng chỉ những nhà phát hành stablecoin đáp ứng các yêu cầu của khung pháp lý mới có thể nộp đơn lên MAS để stablecoin của họ được công nhận và gắn nhãn là “stablecoin do MAS quản lý”. Phân loại duy nhất này sẽ giúp người dùng phân biệt giữa các stablecoin được quản lý và không được kiểm soát, từ đó nâng cao niềm tin và sự tự tin của người dùng. MAS nhấn mạnh tầm quan trọng của việc tuân thủ, lưu ý rằng các cá nhân hoặc tổ chức trình bày sai mã thông báo được MAS chứng nhận sẽ phải chịu các hình phạt được nêu trong khuôn khổ. Những hậu quả này bao gồm phạt tiền, có thể phải ngồi tù và đưa vào danh sách cảnh báo chính thức.

Hern Shin, quan chức của MAS cho biết: “Khung pháp lý về stablecoin của MAS nhằm mục đích thúc đẩy việc sử dụng stablecoin làm phương tiện giao dịch kỹ thuật số đáng tin cậy và đóng vai trò là cầu nối giữa tiền tệ fiat và hệ sinh thái tài sản kỹ thuật số. Chúng tôi khuyến khích các stablecoin của nó được công nhận. Hãy chuẩn bị tuân thủ càng sớm càng tốt dành cho các nhà phát hành SCS của “stablecoin do MAS quản lý”. “

5.3 Mọi tầng lớp xã hội ở Hồng Kông kêu gọi ra mắt đồng tiền ổn định bằng đồng đô la Hồng Kông

Wang Yang, Phó Chủ tịch Đại học Khoa học và Công nghệ Hồng Kông kiêm Cố vấn trưởng khoa học của Hiệp hội Web3.0 Hồng Kông, cho biết trong khuyến nghị chính sách ngày 22/8: Với sự phát triển nhanh chóng của lĩnh vực tài sản kỹ thuật số, Hồng Kông có lợi thế duy nhất để lãnh đạo cuộc cách mạng này. Tuy nhiên, triển vọng này phụ thuộc vào khả năng của Hồng Kông trong việc phát hành stablecoin HKDG được hỗ trợ bởi dự trữ ngoại hối một cách kịp thời. Hồng Kông sẽ bỏ lỡ cơ hội nếu tụt hậu so với các thực thể lớn của Hoa Kỳ đang chuẩn bị phát hành số lượng lớn stablecoin bằng đô la Mỹ.

Mặc dù đồng đô la Hồng Kông có thể dễ dàng chuyển đổi sang các loại tiền tệ khác, có lẽ vì nó được neo giá với đồng đô la Mỹ nên đồng đô la Hồng Kông hiếm khi được sử dụng trong thương mại quốc tế hoặc làm tiền tệ dự trữ toàn cầu. Nếu Hồng Kông có thể nắm bắt cơ hội mã thông báo RWA để phát hành HKDG, thì tiềm năng của đồng đô la Hồng Kông với tư cách là một loại tiền tệ quốc tế sẽ được nâng cao đáng kể và thậm chí nó có thể thách thức sự thống trị của đồng đô la Mỹ ở một số khu vực.

Việc phát hành HKDG kịp thời có thể nâng cao vị thế quốc tế của đồng đô la Hồng Kông, đặc biệt là trong lĩnh vực tài sản kỹ thuật số. Điều này, cùng với sự xuất hiện sắp xảy ra của mã thông báo RWA, có thể đặt nền tảng cho việc tăng cường quốc tế hóa đồng đô la Hồng Kông và cung cấp một cách để thách thức sự thống trị của đồng đô la Mỹ. Mặc dù thị trường stablecoin hiện còn nhỏ so với nền kinh tế toàn cầu, nhưng nó sẽ phát triển mạnh nhờ động lực mã hóa RWA. Nếu HKDG có thể sớm giành được vị thế thuận lợi và tạo dựng được chỗ đứng trước khi các gã khổng lồ tài chính lớn của Mỹ gia nhập thị trường, thì HKDG có thể duy trì vị thế dẫn đầu ngay cả khi thị trường stablecoin tăng vọt. Nếu giá trị thị trường của thị trường mã thông báo RWA đạt hàng nghìn tỷ đồng và HKDG có thể chiếm 10% thị trường stablecoin, đây sẽ là một chiến thắng lớn cho quá trình quốc tế hóa đồng đô la Hồng Kông và là thách thức đáng kể đối với sự thống trị của đồng đô la Mỹ.

Về stablecoin, Ủy ban Điều tiết Chứng khoán Hồng Kông trước đây đã nêu rõ trong “Tóm tắt tư vấn”: Cơ quan tiền tệ Hồng Kông đã ban hành “Tóm tắt tư vấn về tài sản tiền điện tử và tài liệu thảo luận về Stablecoin” vào tháng 1 năm 2023, tuyên bố rằng họ sẽ triển khai stablecoin vào năm 2023 /24. Các thỏa thuận quy định về tiền tệ sẽ thiết lập một hệ thống cấp phép và cấp phép cho các hoạt động liên quan đến stablecoin. Cho đến khi stablecoin được quản lý, SFC tin rằng không nên đưa stablecoin vào giao dịch bán lẻ.

Nhận xét của Web3 Xiaolu: Là phương tiện trao đổi (Phương tiện trao đổi) quan trọng nhất giao tiếp với thế giới thực và thế giới tiền điện tử, stablecoin luôn đóng một vai trò quan trọng trong thị trường tiền điện tử. Các chính phủ trên thế giới đang dần nhận ra tiềm năng to lớn của stablecoin. Nhiều khu vực pháp lý lớn khác nhau đã liên tiếp đưa ra các hoạt động tư vấn và lập pháp liên quan đến stablecoin. Ví dụ: Đạo luật MiCA của EU bao gồm các yêu cầu đối với các tổ chức phát hành stablecoin có liên quan, Quốc hội Hoa Kỳ cũng đang đề xuất dự thảo luật liên quan đến sự ổn định và dự luật mới đã được phê duyệt bởi Ủy ban châu Âu. Vương quốc Anh bao gồm Liên quan đến nội dung của stablecoin, Singapore đã công bố khung pháp lý về stablecoin và Hồng Kông, Trung Quốc cũng đang thảo luận gay gắt về lộ trình hoạt động của quy định về stablecoin.

Trong thị trường stablecoin trị giá hơn 120 tỷ đô la Mỹ hiện tại, 99% stablecoin được thế chấp bằng tài sản bằng đô la Mỹ. Chúng tôi thấy rằng Tether , chiếm hơn 65% thị trường stablecoin, đã nắm giữ khoản nợ 72,5 tỷ USD của Mỹ, trở thành chủ nợ lớn thứ 22 của Mỹ trên thế giới. Vì vậy, làm thế nào để phát hành stablecoin được thế chấp bằng các tài sản tiền tệ hợp pháp khác để cạnh tranh với stablecoin bằng đô la Mỹ là một chủ đề cần được tập trung vào ở nhiều khu vực pháp lý khác nhau.

6. Việc thực thi quy định đầu tiên của chính phủ Hồng Kông sau chính sách mã hóa mới

Vào ngày 13 tháng 9 năm 2023, Ủy ban Chứng khoán và Tương lai Hồng Kông (SFC) đã đặt tên là JPEX, một nền tảng giao dịch tài sản ảo tự xưng. Đây là hành động thực thi pháp lý đầu tiên của chính phủ Hồng Kông kể từ chính sách mã hóa mới của Hồng Kông.

SFC tuyên bố: JPEX tích cực quảng bá các dịch vụ và sản phẩm của nền tảng tới công chúng Hồng Kông thông qua những người có ảnh hưởng trên mạng xã hội và OTC. Không có thực thể JPEX nào được SFC cấp phép và chưa xin giấy phép từ SFC để vận hành nền tảng giao dịch tài sản ảo ở Hồng Kông. JPEX đã trả lời trên trang web chính thức của mình: “Nó đã bị Ủy ban Chứng khoán và Tương lai đàn áp một cách không công bằng. Ủy ban Chứng khoán và Tương lai cũng phải chịu hoàn toàn trách nhiệm về việc làm tổn hại đến triển vọng phát triển của tiền điện tử ở Hồng Kông.”

Trong những ngày tiếp theo, người dùng phát hiện ra rằng nền tảng này đã trá hình hạn chế rút tiền, gian hàng của JPEX tại Token 2049 trống rỗng và có các hoạt động tài chính bất thường trên chuỗi, liên quan đến 190 triệu USDT. Ủy ban Điều tiết Chứng khoán Trung Quốc cho biết họ đã chuyển vụ việc cho cảnh sát để theo dõi, cảnh sát tiếp tục nhận được trình báo và bắt giữ nhiều người, bao gồm cả KOL và người nổi tiếng trên Internet, vì nghi ngờ có âm mưu lừa đảo.

Ủy ban Chứng khoán và Tương lai Hồng Kông (SFC) đã đưa ra thông báo vào ngày 20 tháng 9 năm 2023, chỉ ra rằng JPEX, tự nhận là một nền tảng giao dịch tài sản ảo, hoạt động mà không có giấy phép ở Hồng Kông và có thể lừa gạt các nhà đầu tư. Tính đến ngày 23, cảnh sát đã nhận được trình báo của 2.305 người, với số tiền liên quan lên tới 1,43 tỷ nhân dân tệ. Vụ việc có liên quan rộng rãi và thu hút sự chú ý rộng rãi của xã hội.

Vào ngày 25 tháng 9, SFC tuyên bố trong cuộc họp báo về các vấn đề nền tảng giao dịch tài sản ảo: Nó sẽ tối ưu hóa việc giám sát giao dịch tài sản ảo hiện tại theo bốn khía cạnh, tăng cường hơn nữa việc công bố thông tin đầu tư tài sản ảo và giáo dục nhà đầu tư, đồng thời nâng cao nhận thức của công chúng về tiền ảo. sàn giao dịch.

Theo quan điểm này, SFC sẽ thực hiện các biện pháp sau: (1) Công bố trực tuyến danh sách bốn loại nền tảng tài sản ảo, bao gồm các nền tảng có giấy phép hiện có, nền tảng đóng, nền tảng đã được cấp phép, nền tảng mới xin giấy phép, v.v.; (2) Để giúp người dân dễ dàng nhận biết và nâng cao cảnh giác hơn, SFC sẽ công bố danh sách các nền tảng đáng ngờ trên trang web của mình; (3) SFC sẽ cùng thực hiện một loạt các hoạt động công khai với Nhà đầu tư và Cơ quan Tài chính. Ủy ban Giáo dục nhằm tăng cường nhận thức về giáo dục Nhà đầu tư; (4) Tăng cường thu thập thông tin, kịp thời theo dõi các nền tảng giao dịch bất hợp pháp đáng ngờ và áp dụng các biện pháp trừng phạt tư pháp đối với chúng.

Ngoài các biện pháp trên, SFC sẽ tiếp tục tăng cường hợp tác với cảnh sát và tìm cách thiết lập các kênh đặc biệt để trao đổi thông tin về các hoạt động đáng ngờ và bất thường trên nền tảng giao dịch tài sản ảo, đồng thời hợp tác để đưa những kẻ vi phạm ra trước công lý. Đồng thời, SFC sẽ tiếp tục rà soát hệ thống quy định hiện hành và bổ sung, cải tiến dựa trên tình hình thực tế.

Giám đốc điều hành SFC Liang Fengyi nhấn mạnh: Hồng Kông hiện có một số biện pháp để bảo vệ các nhà đầu tư và chính sách phát triển tài sản ảo đã công bố của Hồng Kông sẽ không bị thay đổi chỉ vì nghi ngờ có hoạt động bất hợp pháp.

Nhận xét của Web3 Xiaolu: Trên thực tế, đánh giá từ toàn bộ vụ việc, một số phương pháp lừa đảo của JPEX thực sự chỉ là trò trẻ con trong mắt những người kỳ cựu trong giới tiền tệ, chẳng hạn như sự chứng thực của người nổi tiếng KOL, các tổ chức nổi tiếng như JPX và Visa , và Mô hình MLM mời mọi người chia sẻ lợi nhuận, những phương pháp thu hút tiết kiệm với lãi suất cao này đã phổ biến trong các mô hình kim tự tháp P2P trước đây và thậm chí họ còn xấu hổ khi so sánh với FTX .

Nhưng tại sao vẫn có nhiều nạn nhân đến vậy? Yêu cầu tăng cường giáo dục nhà đầu tư tại cuộc họp báo của SFC cho chúng ta biết câu trả lời, đó là giáo dục nhà đầu tư cần được cung cấp cho những người mới tham gia vòng tròn, và những người mới tham gia cần phải được cung cấp những bài học sâu sắc. Đây thực sự là một trong những mục tiêu của SEC mà Gary Gensler thường nói đến – “bảo vệ lợi ích của các nhà đầu tư.” Mục đích thực thi quy định của SEC hướng nhiều hơn đến các nhà đầu tư trên thị trường tài chính truyền thống hơn là các nhà đầu tư trên thị trường tiền điện tử.

Việc thực thi quy định đầu tiên của chính phủ Hồng Kông sau chính sách mã hóa mới này cho thấy việc giám sát mã hóa của Hồng Kông vẫn còn một chặng đường dài phía trước. Mặc dù chúng tôi đã thấy rằng các vụ án liên quan đến nhiều nạn nhân, nhưng nạn nhân thực sự là thế giới tiền điện tử ở Hồng Kông, vẫn còn ở giai đoạn sơ khai.