HOLD là gì? Holder và Trader khác nhau như thế nào? Khi nào thì nên Hold coin? Tìm hiểu ngay 7 phương thức tối ưu lợi nhuận khi hold coin!

Chắc hẳn nhiều anh em mới bước chân vào thị trường Crypto sẽ cảm thấy kỳ lạ với thuật ngữ HODL. Đúng vậy, nó là HODL với chữ D phía trước chữ L! Vậy HODL là gì? Tại sao lại là HODL chứ không phải HOLD? Trong bài viết này, Coin98 sẽ giải thích thuật ngữ này và các phương thức tối ưu lợi nhuận cho các HODLer hay Holder.

Bài viết này được viết với góc độ cá nhân và không được xem là lời khuyên đầu tư!

HODL là gì?

HODL là thuật ngữ riêng của Crypto, được viết lại từ chữ Hold, chỉ những người dùng mua đồng coin sau đó giữ trong thời gian dài hạn, thông thường sẽ tính bằng tháng trở lên.

Thuật ngữ HODL này bắt nguồn từ một thành viên trên diễn đàn Bitcointalk, trong lúc đang say rượu, anh ta đã đăng một topic ngắn về việc đang hold BTC, tuy nhiên đã ghi nhầm từ hold thành hodl.

Bài đăng của người dùng có nickname GameKyuubi trên Bitcointalk về HODL BTC

Với sự hài hước của việc viết sai chính tả, kèm với nội dung kêu gọi nhiệt tình đã nhanh chóng được nhiều thành viên khác trên diễn đàn cùng hưởng ứng. Rất nhiều người cũng đã tỏ ra thích thú, tương tác và trả lời bài đăng một cách tích cực. Khái niệm “HODL” cũng từ đó mà sinh ra. Về sau, HODL cũng được nhiều người dịch ra với ý nghĩa Hold On for Dear Life.

Nhiều thành viên khác cũng hưởng ứng với cách viết HODL

Tuy nhiên, trái với hình ảnh các Holder hold coin là việc trader thường xuyên trade coin trong thời gian ngắn hạn. Vậy điểm khác nhau của hai Holder và Trader là gì?

Holder và Trader khác nhau thế nào?

Mục tiêu lợi nhuận

Khác với Trader – người chỉ ăn lợi nhuận ngắn trong thời gian ngắn, thì Holder sẽ nhắm đến lợi nhuận lớn, thường là 100% trở lên.

Và cũng chính vì mục tiêu khác nhau, họ cũng sẽ sử dụng những công cụ khác nhau: Holder thường mua Spot, Trader thường giao dịch với đòn bẩy.

Góc nhìn thị trường

Thông thường, Trader sẽ nhìn thị trường trong thời gian ngắn, đồng thời cũng sẽ dùng nhiều chart H1 và H4, cao nhất có thể là chart D.

Nhưng đối với Holder, chart thấp nhất hay dùng là H4 và thông thường là D. Thậm chí có một số nhà đầu tư nổi tiếng dùng cả chart W và M.

Cách thức phân tích

Trong Crypto, cộng đồng thường nói “Nhà đầu tư” nghĩa là ám chỉ đa phần Holder. Các Holder thường sử dụng phân tích cơ bản để xem tiềm năng của dự án. Dĩ nhiên vẫn có thể dùng phân tích kỹ thuật, nhưng không dùng mỗi ngày.

Đối với Trader, phân tích kỹ thuật là một “món ăn” hằng ngày, họ soi chart gần như liên tục để kiếm lợi nhuận ngắn hạn.

Sự khác nhau giữa Holder vs Trader

Khi nào thì nên hold coin?

Hold coin chỉ phù hợp với anh em ưa thích sự chậm rãi, không muốn mỗi ngày nhìn chart. Ngoài ra, những nhà đầu tư trong truyền thống nếu bước chân vào thị trường này cũng sẽ dễ làm quen hơn với việc hold coin, dựa trên tính chất sàng lọc dự án cũng hơi giống nhau.

Và cũng như mình đã phân tích, cả Trader và Holder đều có những tính chất khác nhau, nên anh em có thể xem mình phù hợp với bên nào.

Không dạng nào là tốt hẳn và xấu hẳn, thậm chí, hình thức phân chia vốn ra hai phần: Hold và Trade, cũng là một trong những cách phổ biến với nhiều người chơi.

Tiêu chí chọn coin để hold: Nên hold coin nào?

Tiêu chí duy nhất để chọn coin hold là: Coin cho chúng ta lợi nhuận tốt nhất. Bởi vì ai vào thị trường này cũng đều vì lợi nhuận.

Nhưng để nói coin nào là có tiềm năng, thì phải tùy vào quan điểm của mỗi người:

- Vốn: Vốn nhiều thường chọn coin vốn hóa lớn có lợi nhuận ít, nhưng an toàn; vốn ít thường muốn chơi nguy hiểm hơn với coin vốn hóa nhỏ để có lợi nhuận cao.

- Phân tích: Mỗi người sẽ có phân tích khác nhau, nên đối với người này thì chỉ là coin “rác”, nhưng dưới góc nhìn của người khác thì là “hidden gem”.

- Chơi theo người khác: Nếu anh em chơi theo người khác, dĩ nhiên cũng sẽ hold khác nhau là điều tất nhiên.

Do đó, không có một quy chuẩn nào để chọn một đồng coin, hay để nói rằng anh em phải mua đồng này hay mua đồng kia.

Kiến thức Holder cần nắm

Các hệ sinh thái và token tiêu biểu bên trong nó

Mình sẽ phân loại các token vào các hệ sinh thái tiêu biểu dưới đây. Một số token sẽ chạy trên cả hai mạng lưới. Mình phân chia token theo các hệ sinh thái khác nhau với mục đích giúp anh em có thể dễ dàng chọn các phương thức tối ưu hóa lợi nhuận phù hợp.

Một số hệ sinh thái và token tiêu biểu thuộc các hệ đó:

- Ethereum: ETH, UNI, SUSHI, BNT, CRV, AAVE, MKR,…

- Binance Smart Chain: BNB, CAKE, BAKE, 1INCH, XVS, ALPHA,…

- Solana: SOL, SRM, RAY, FTT, OXY, FIDA,…

- Polkadot: DOT, KSM, REEF, XOR, POLS, PHA, LIT, OM,…

- Polygon: MATIC, QUICK, AAVE, EASY,…

- Terra: LUNA, MIR, ANC,…

- Fantom: FTM, SPIRIT, BOO, EST,…

- Near: NEAR.

- Avalanche: AVAX, PNG, XAVA, PEFI, SNOB,…

Các phương thức tối ưu lợi nhuận khi Hold Coin

Có rất nhiều phương thức để anh em có thể tối ưu hóa lợi nhuận của mình với việc hold coin. Mỗi phương thức sẽ có những ưu điểm và nhược điểm khác nhau. Lợi nhuận và rủi ro sẽ đi song song, anh em nên có chiến lược phân bổ vốn phù hợp.

Mình sẽ tóm tắt nhanh một số phương thức phía dưới:

- CEX Staking: Staking nhận lãi suất ngay trên sàn CEX như Binance,…

- DEX Staking: Staking nhận lãi suất đối với native token của sàn DEX như PancakeSwap,…

- Foundation Staking (Node Validator Staking): Staking dành cho các token thuộc lĩnh vực nền tảng blockchain như BNB, SOL, DOT, LUNA,…

- IEO, IDO Staking: Staking để hưởng quyền lợi tham gia IEO, IDO.

- Lending: Cho vay trên các nền tảng Lending DeFi.

- DEX Farming: Nhận thưởng khi cung cấp thanh khoản (Farming) cho các sàn DEX.

- Yield Aggregator Farming: Farming trên các nền tảng tối ưu hóa lãi suất.

Như vậy, chúng ta có 3 cách chính để có thể tối ưu lợi nhuận đó là:

- Staking:Hold và khóa một lượng coin nhất định để nhận được phần thưởng từ chúng. Nói đơn giản thì anh em sẽ gửi và khóa lượng coin của mình vào nền tảng cho phép Staking. Phần thưởng sẽ dựa trên công sức người dùng đã bỏ ra bao gồm: lượng coin stake thời lượng stake.

- LendingSử dụng coincủa mình để cho người khác vay thông qua các nền tảng Lending, sau đó anh em sẽ nhận lại vốn gốc và lãi suất như thỏa thuận ban đầu.

- FarmingSử dụng

coin để tham gia cung cấp thanh khoản cho các dự án cần thanh khoản như các sàn phi tập trung DEX, các nền tảng Lending.

7 cách tối ưu lợi nhuận khi Hold coin

Sau khi đã tóm tắt, phân loại các hệ sinh thái và phương thức tối ưu lợi nhuận dành cho Holder một cách rõ ràng, giờ chúng ta sẽ đi vào trả lời câu hỏi: Làm thế nào để tối ưu lợi nhuận với những phương thức đó?

CEX Staking

CEX (Centralized Exchange) là sàn giao dịch tập trung được quản lý bởi một bên thứ 3 (công ty/tổ chức chủ sàn). Mọi tài sản điện tử bạn nạp vào tài khoản trên sàn đều được quản lý và kiểm soát bởi công ty/tổ chức đó.

Thông tin cơ bản:

- Hình thức: Gửi tiết kiệm các coin/token mà các sàn CEX hỗ trợ.

- Độ phức tạp: Dễ, stake ngay trên sàn mua bán.

- Lợi ích: Lãi APR thấp – trung bình.

- Lưu ý: Thời hạn kỳ gửi, thời gian release sau khi unstake.

Nền tảng thực hiện

Mỗi sàn sẽ hỗ trợ staking những token khác nhau, anh em vui lòng tham khảo các link dưới đây để biết thêm chi tiết:

- Binance: https://www.binance.com/vi/pos

- Huobi: https://www.huobi.com/vi-vi/financial/earnings/

- OKEx: https://www.okex.com/earn

- Gate: https://www.gate.io/en/hodl

- Kucoin: https://pool-x.io/

- MXC: https://www.mxc.com/pos/list

Staking trên Binance

DEX Staking

DEX (Decentralized Exchange) là loại sàn giao dịch tiền điện tử phi tập trung, được xây dựng và hoạt động trên nền tảng Blockchain.

DEX cho phép việc giao dịch mua bán được diễn ra ngang hàng ngay trên mạng lưới Blockchain mà không cần thông qua bất kỳ tổ chức trung gian nào.

Thông tin cơ bản:

- Hình thức: Staking các native token của DEX để nhận lãi suất. Đây là hình thức staking single token, sẽ có DEX hỗ trợ, có DEX không hỗ trợ staking single native token.

- Độ phức tạp: Trung bình. Yêu cầu biết cách sử dụng ví non-custodial.

- Lợi ích: Lãi APR trung bình – cao.

- Lưu ý: Phí giao dịch.

Nền tảng thực hiện:

- Ethereum: Sushiswap (SUSHI).

- Binance Smart

Chain: Pancakeswap (CAKE).

Solana: Raydium (RAY).

Fantom: SpiritSwap (SPIRIT).

Staking trên PancakeSwap

Foundation Staking

Thông tin cơ bản:

- Hình thức: Staking các token vào các validator node để nhận lãi suất. Thông thường là các dự án thuộc lĩnh vực Infrastructure.

- Độ phức tạp: Trung bình. Yêu cầu biết cách sử dụng ví non-custodial.

- Lợi ích: Lãi APR thấp – trung bình.

- Lưu ý: Phí giao dịch, thời gian release sau khi unlock, độ uy tín của các Validator.

Nền tảng thực hiện:

Mỗi hệ sinh thái sẽ có native token riêng và tất cả đều sẽ được staking thông qua các Node Validator của dự án, ví dụ như: Ethereum có ETH, Binance Smart Chain có BNB, Solana có SOL, Polkadot có DOT, Polygon có MATIC, Terra có LUNA, Fantom có FTM, NEAR có NEAR, Avalanche có AVAX.

Staking trên Terra Station

IEO, IDO Staking

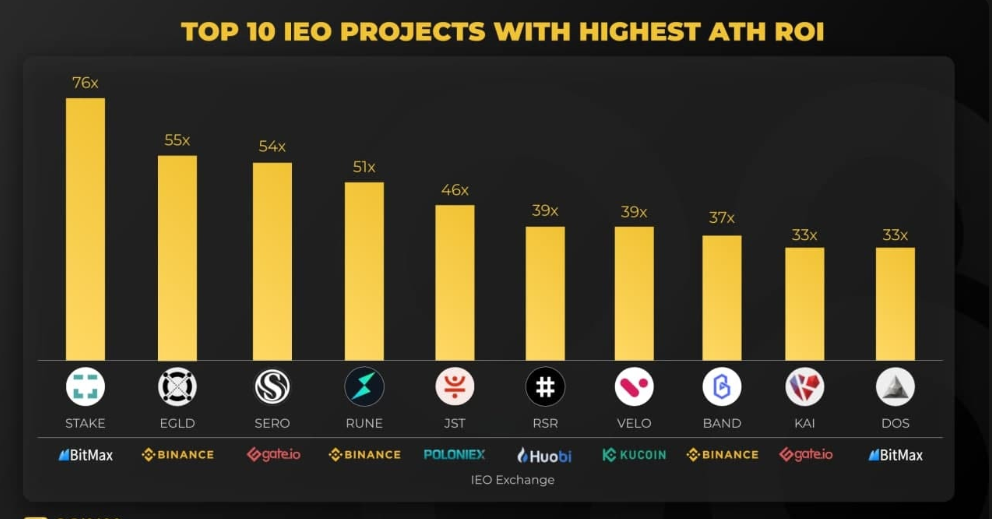

IEO (Initial Exchange Offering) là một hình thức gọi vốn crowdfunding thông qua hình thức chào bán token trên các sàn giao dịch Crypto.

Tương tự như IEO, IDO (Initial DEX Offering) cũng là một hình thức gọi vốn thông qua hình thức chào bán token. Tuy nhiên, điểm khác biệt ở đây là IDO sẽ gọi vốn trên các nền tảng gọi vốn AMM như Poolz, Polkastarter,… Và IDO thường sẽ có 2 pools, một pool cho cộng đồng, pool còn lại cho người dùng nắm giữ token nền tảng.

Thông tin cơ bản:

- Hình thức: Staking native token của các IEO, IDO Platform để hưởng được quyền lợi tham gia mở bán IDO.

- Độ phức tạp: Trung bình. Yêu cầu biết cách sử dụng ví non-custodial.

- Lợi ích: Quyền lợi tham gia mua token.

- Lưu ý: Phí giao dịch, thời gian release sau khi unstake.

Các nền tảng IDO:

- Binance Launchpad.

- Huobi Prime.

- OKEx Jumpstart.

- Kucoin Spotlight.

- …

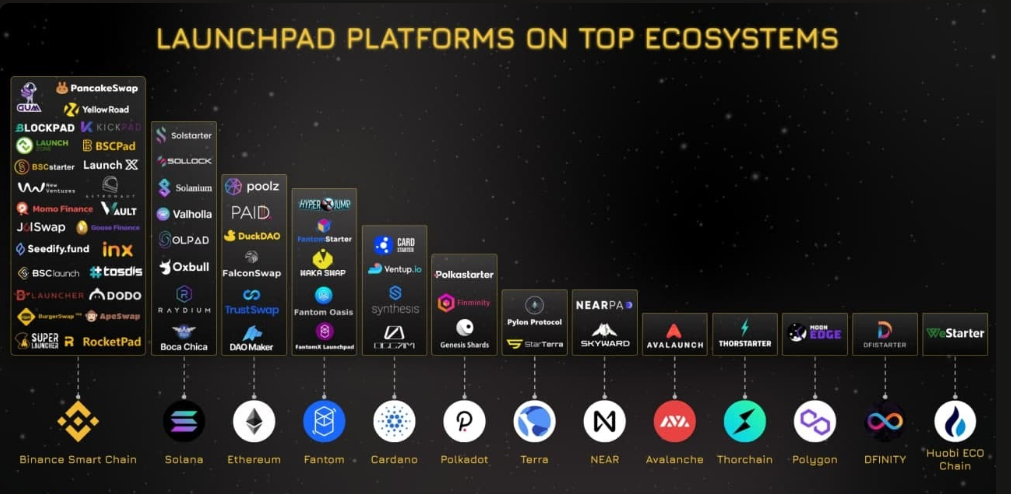

Các nền tảng IDO:

- Ethereum: Polkastarter, DAO Maker,…

- Binance Smart Chain: PancakeSwap,…

- Ngoài ra vẫn còn nhiều Launchpad khác, anh em có thể xem chi tiết ở hình dưới đây.

Lending

Lending (cho vay) là hình thức người dùng sử dụng các tài sản hoặc tiền của họ để cho những người khác là Borrowers (người đi vay) vay với tỉ lệ lãi suất nhất định. Sau 1 khoảng thời gian, Lenders (người cho vay) sẽ nhận lại được vốn gốc và lãi suất như thoả thuận ban đầu.

Thông tin cơ bản:

- Hình thức: Cho vay các tài sản đang hold để tối ưu hóa lợi nhuận bằng cách cho vay.

- Độ phức tạp: Trung bình. Yêu cầu biết cách sử dụng ví non-custodial.

- Lợi ích: Lãi APR thấp – trung bình.

- Lưu ý: Phí giao dịch, thời gian release sau khi unlock.

Các nền tảng thực hiện:

- Ethereum: Aave, Compound, MakerDAO, Cream Finance, …

- Binance Smart Chain: Venus, Cream, Alpha, ForTube, UniLend, EasyFi,…

- Polygon: Aave, EasyFi.

- Terra: Anchor.

- Fantom: Cream Finance.

Phương thức cho vay giữa các nền tảng tương đối giống nhau.

Lending trên Aave

DEX Farming

Farming (hay Yield Farming) là thuật ngữ chỉ việc người dùng cố gắng tạo ra nhiều lợi nhuận nhất có thể từ tài sản crypto của họ, thông qua việc cung cấp thanh khoản cho các giao thức DeFi (Decentralized Finance – Tài chính Phi tập trung).

Thông tin cơ bản:

- Hình thức: DEX Farming là hình thức cung cấp thanh khoản cho sàn DEX để nhận thưởng phân phối từ phí giao dịch thu được từ DEX, thông thường phần thưởng sẽ là native token của DEX.

- Độ phức tạp: Trung bình. Yêu cầu biết cách sử dụng ví non-custodial.

- Lợi ích: Lãi APR tương đối cao.

- Lưu ý: Phí giao dịch, Rug-pull, Impermanent Loss.

Nền tảng thực hiện:

- Ethereum: Uniswap, Sushiswap, Bancor, Curve,…

- Binance Smart Chain: Pancake, DODO, Bakery, MDEX,…

- Solana: SerumSwap, Raydium, Orca,…

- Polygon: QuickSwap,…

- Fantom: SpiritSwap, SpookySwap, Froyo Finance, …

- NEAR: Ref Finance,…

- Avalanche: Pangolin, Penguin Finance, YetiSwap,…

Farming trên PancakeSwap

Yield Aggregator Farming

Thông tin cơ bản:

- Hình thức: Yield Aggregator sẽ giúp tối ưu hóa lợi nhuận Farming bằng cách so sánh giữa nhiều pool khác nhau. Ngoài ra, anh em còn có thể được thưởng thêm native token của Yield Farming platform.

- Độ phức tạp: Trung bình. Yêu cầu biết cách sử dụng ví non-custodial.

- Lợi ích: Lãi APR tương đối cao.

- Lưu ý: Phí giao dịch, Rug pull, Impermanent Loss.

Nền tảng thực hiện:

- Ethereum: Yearn Finance, Alpha Homora, Harvest Finance,…

- Binance Smart Chain: Pancake Bunny, Beefy Finance, AutoFarm, ACryptos,…

- Solana: SolFarm.

- Fantom: Popsicle Finance, Ester Finance, Liquid Driver,…

- Polygon: Beefy Finance, Adamant,…

- Avalanche: Beefy Finance, Yield Yak,…

Yield Aggregator Farming trên Beefy Finance

Lưu ý khi Hold coin để tối ưu lợi nhuận

Dưới đây là một số lưu ý mình tổng hợp cho anh em:

- Thời gian release sau khi unstake: Anh em cần xem kỹ điều khoản khi stake, chủ yếu đối với CEX staking và Foundation Staking, vì thời gian release token sau khi unstake có thể lên đến 2 tuần và có thể anh em cần sử dụng nó cho mục đích khác.

- Rug pull: Đây là hình thức rất phổ biến đối với anh em tham gia Farming các cặp token có thanh khoản kém. Họ sẽ bơm thanh khoản vào pool để dụ “cá con” vào cung cấp thanh khoản, sau đó thực hiện rút thanh khoản với số lượng lớn và đột ngột khiến giá token sập.

- Bị hack hoặc Lỗi smart contract: Các dự án DeFi đều hoạt động trên Smart Contract, chính vì thế sẽ có những lỗ hổng khiến hacker tấn công để chiếm đoạt tiền từ Protocol. Anh em nên chọn những dự án DeFi có Total Value Lock lớn, đã hoàn thành Audit.

Ngoài ra còn nhiều lý do khác quan khác, chính vì thế mình khuyên anh em nên phân bổ vốn ra nhiều giao thức khác nhau.

Tổng kết

Hình thức tối ưu hóa lợi nhuận trên chủ yếu dành cho anh em holder, tin tưởng vào dự án với thời gian dài. Đối với một số token, việc không tham gia DeFi sẽ là thiếu sót rất lớn đối với quyền lợi của một holder. Tuy nhiên, anh em không nên chú trọng hoàn toàn vào lãi nhận được mà hãy phân bổ thành nhiều phương thức khác nhau để giảm thiểu rủi ro.

Nguồn: coin98.net