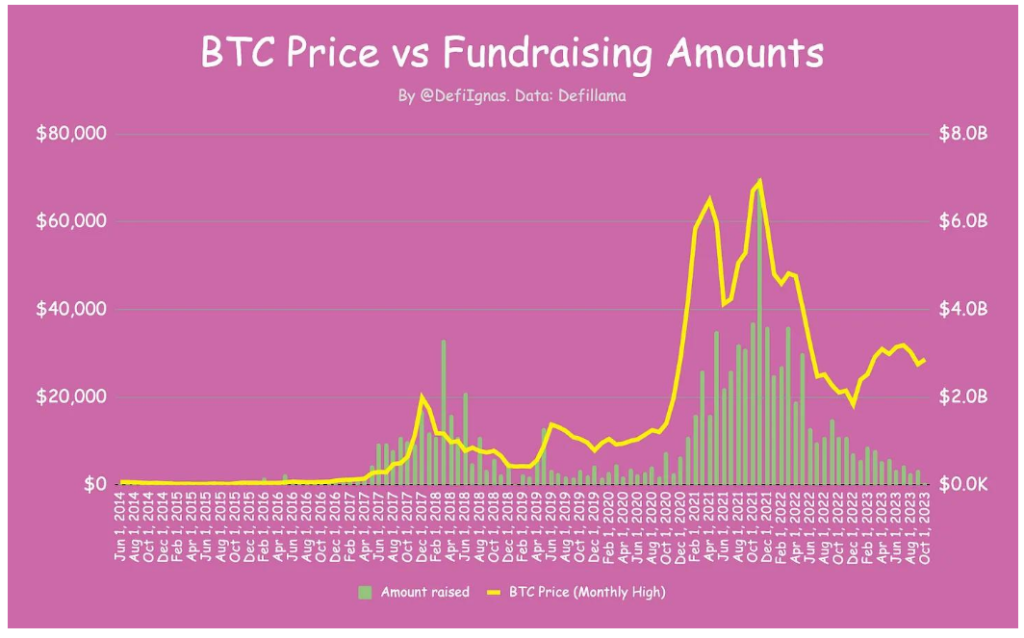

Hãy nhìn vào biểu đồ dưới đây. Mối tương quan giữa giá Bitcoin và số tiền huy động được trên thị trường tiền điện tử thực sự đáng kinh ngạc. Khi giá Bitcoin giảm, số tiền huy động được cũng giảm theo.

Điều thú vị là, trong khi giá Bitcoin và Ethereum đang cao hơn mức đỉnh của thị trường tăng trưởng năm 2018 thì nguồn vốn lại giảm trở lại mức trước năm 2020. Bitcoin thực sự đã phục hồi từ mức thấp nhất năm 2022, nhưng nguồn vốn tiếp tục giảm.

Vốn mạo hiểm thường được coi là người dẫn đầu thị trường, đưa ra những quyết định thông minh, hướng tới tương lai. Vậy tại sao đầu tư mạo hiểm dường như lại đi theo xu hướng chung của thị trường hơn là dẫn đầu nó?

Khi thị trường hồi phục nhẹ, số vốn huy động đã giảm xuống mức như năm 2018-2019. Họ có biết điều gì mà các nhà đầu tư bán lẻ bình thường như chúng ta không biết không? Chẳng phải đã đến lúc “mua khi giá thấp” khi định giá đang giảm?

Để tìm hiểu, tôi đã liên hệ với một số công ty đầu tư mạo hiểm tiền điện tử và những người sáng lập dự án DeFi, những người gần đây đã nhận được tài trợ. Họ là Sachi Kamiya từ Polygon Ventures, Etiënne từ TRGC và một nhà đầu tư thiên thần ẩn danh (sau đây gọi là Mr.Anon), những người đã đồng ý đưa ra quan điểm của họ.

Jaimin, người sáng lập Caddi, cũng cung cấp những hiểu biết sâu sắc có giá trị từ góc nhìn của một người xây dựng DeFi. Caddi là một tiện ích mở rộng của trình duyệt để tiết kiệm tiền trong DeFi Swaps và bảo vệ bạn khỏi những trò gian lận. Gần đây, anh đã huy động được 650.000 USD tài trợ từ các công ty đầu tư mạo hiểm bao gồm Outmore Ventures , OrangeDAO và Psalion VC, cũng như các nhà đầu tư thiên thần bao gồm Bryan Pellegrino của Layer Zero , Alex Svanevik của Nansen và Pentoshi.

Nó tệ đến mức nào?

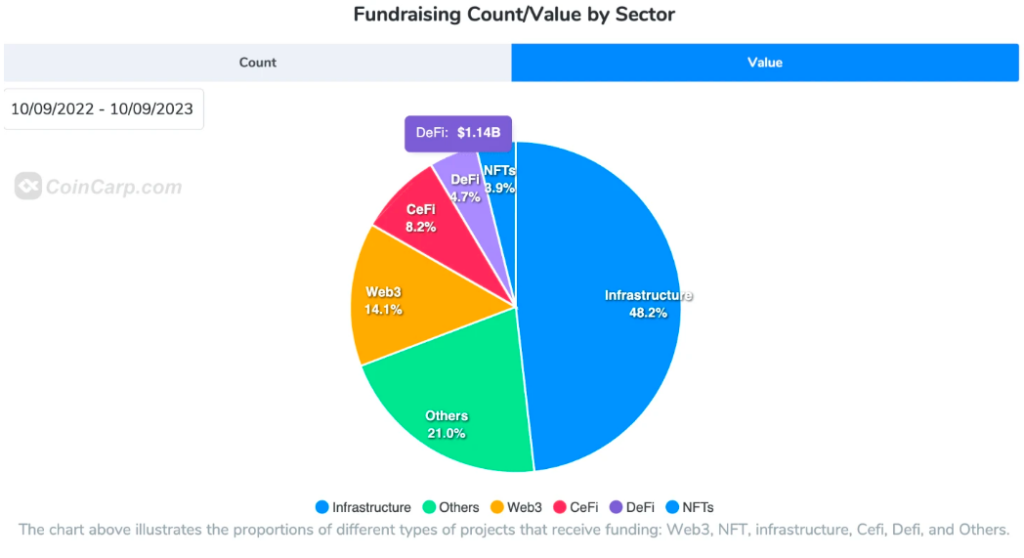

Hình ảnh dưới đây do CoinCarp cung cấp mang đến một góc nhìn khác. Với tổng số tiền 18,6 tỷ USD và 1.053 giao dịch, tình hình gây quỹ có vẻ tốt hơn nhiều so với năm 2020.

Tuy nhiên, biểu đồ bao gồm các giao dịch Web2, chẳng hạn như 6,5 tỷ USD huy động được cho Stripe , không liên quan đến chúng tôi.

Đối với DeFi yêu quý của tôi, đã có 175 vòng cấp vốn DeFi huy động được tổng cộng 779 triệu USD, trung bình là 4,4 triệu USD mỗi vòng. Đó là mức giảm đáng kể so với năm ngoái, khi 341 vòng được huy động với tổng trị giá 3,56 tỷ USD, trung bình là 10 triệu USD mỗi vòng.

Kết quả là nguồn tài trợ bị thắt chặt hơn và số tiền tài trợ trung bình mỗi vòng đã giảm hơn 55%.

Thật không may, hiệu suất của lĩnh vực DeFi thực sự là ngành kém thứ hai sau NFT. Trong 365 ngày qua, các giao thức DeFi chỉ huy động được 1,14 tỷ USD, trong khi các công ty khởi nghiệp CeFi huy động được 2 tỷ USD. Tương lai phi tập trung của chúng ta ở đâu?

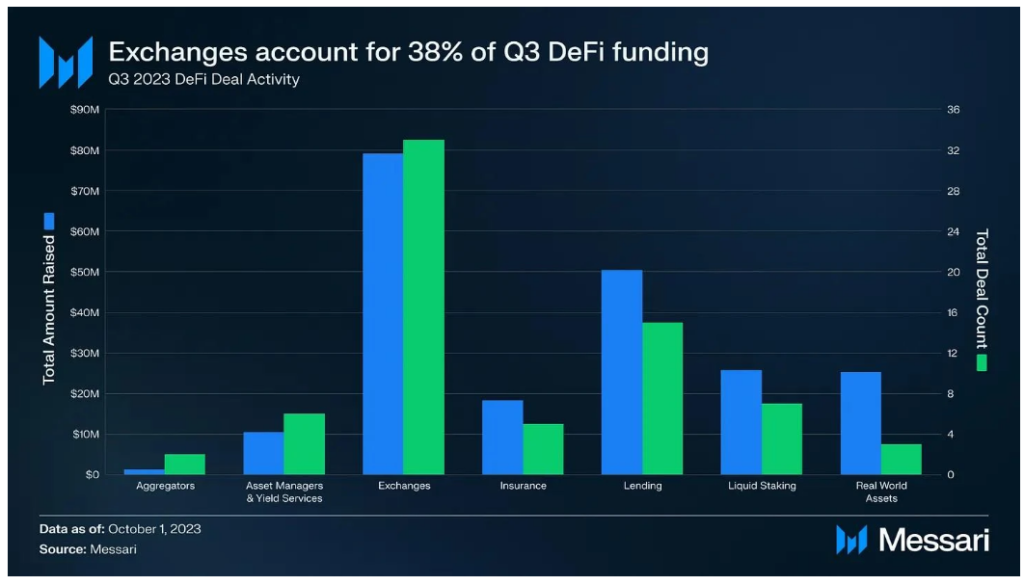

Nhìn kỹ hơn, các sàn giao dịch thống trị tài chính DeFi. Họ chiếm 38% tổng nguồn tài trợ trong quý 3 năm 2023.

Nhìn chung, một số công ty tiền điện tử đang sa thải nhân viên do thiếu vốn, trong đó Yuga Labs , Ledger và Chainalysis đã thông báo sa thải quy mô lớn vào tuần trước.

Bất chấp thị trường giá xuống, một số giao thức đã cố gắng huy động được số vốn đáng kể. Điều này mang lại cho các nhà đầu tư hy vọng rằng họ chưa từ bỏ hoàn toàn tiền điện tử và DeFi. Trên thực tế, Blockchain Capital gần đây đã huy động được 580 triệu USD để đầu tư vào các dự án DeFi, trò chơi và cơ sở hạ tầng.

Khi được hỏi về thị trường tài trợ hiện tại từ góc độ của các nhà xây dựng DeFi, Jaimin nhận xét rằng “cũng như các điều kiện vĩ mô không thay đổi, thị trường này cũng đang ở trạng thái tồi tệ nhất trong vài năm qua”. Sachi của Polygon Ventures cũng bày tỏ quan điểm tương tự:

Tâm lý chung về đầu tư mạo hiểm tiền điện tử là giảm giá. Do tâm lý tiêu cực, ít dự án giai đoạn đầu nhận được vốn hơn.

Ông Anon Nhà đầu tư thiên thần sử dụng số liệu để bày tỏ rằng “có thể chỉ bằng 10% khối lượng giao dịch trong thị trường giá lên.”

So với các thị trường giá xuống trước đây, Etiënne lưu ý rằng “không giống như năm 2019, tiền thật đang đứng bên lề. Còn năm 2019 thì sao? Hoàn toàn bằng không.”

Đây là lý do tại sao thị trường vẫn mang đến những cơ hội lớn. Ông Anon, Etiënne và Sachi đều đồng ý rằng bây giờ là thời điểm tuyệt vời để tìm kiếm các giao dịch mà không bị định giá quá cao. Sachi lưu ý rằng các nhà đầu tư “có thể dành thời gian để thẩm định từng dự án, nhưng vốn mạo hiểm tập trung hơn vào các chỉ số của người dùng”. và sự chấp nhận thực sự.”

Điều thú vị là đây là điều khó khăn nhất đối với các công ty khởi nghiệp. Jaimin cho biết: “Các nhà đầu tư muốn thấy sự tăng trưởng theo cấp số nhân, cho dù đó là doanh thu, người dùng, TVL hay trong trường hợp của chúng tôi là khối lượng giao dịch.

Đạt được sự tăng trưởng ‘bền vững’ ở thị trường này là rất khó khăn, có rất ít người mới đổ vào, biến động thấp, giá cả sụt giảm và tâm lý chung là không tốt. Chỉ tầm nhìn thôi là chưa đủ. “

Sachi kết luận một cách lạc quan: “Việc đầu tư ngay bây giờ là hợp lý vì một số dự án này sẽ hoạt động tốt trong vòng tiếp theo”.

Tại sao chúng ta cần vốn mạo hiểm tiền điện tử?

Có rất nhiều sự ngờ vực, thù địch và tiêu cực đối với các dự án tiền điện tử trong cộng đồng tiền điện tử. Lý do chính rất rõ ràng: sử dụng các nhà đầu tư bán lẻ như một lối thoát để thanh khoản.

Algod tin rằng những dự án tốt nhất sẽ là những dự án phát hành công bằng mà không cần vốn mạo hiểm vì mọi người nhận ra rằng họ không muốn trở thành nguồn thanh khoản thoát ra. Trong một bài đăng khác, ông cũng chia sẻ rằng nguồn vốn đầu tư mạo hiểm sẽ là chất xúc tác giảm giá so với năm 2021, “Ưu tiên cộng đồng sẽ là chìa khóa và các dự án bắt đầu nhận ra rằng khối lượng giao dịch không phải do vốn mạo hiểm thúc đẩy mà được thúc đẩy bởi các nhà đầu tư thông thường”.

Quan điểm này được chia sẻ bởi một số nhà đầu tư không phải tiền điện tử.

Ví dụ: trong một cuộc phỏng vấn với Bloomberg, Jason Calacanis , một nhà đầu tư thiên thần ở Robinhood , Uber và Superhuman , đã cảnh báo các VC “lừa đảo” trong tiền điện tử rằng việc bán mã thông báo tiền điện tử cho các nhà đầu tư bán lẻ sẽ gây ra hậu quả nghiêm trọng.

Calacanis tin rằng nhiều token trong số này là chứng khoán mà các công ty đầu tư mạo hiểm đang bán lại cho các nhà đầu tư bán lẻ không nghi ngờ. Ông dự đoán rằng các công ty và công ty đầu tư mạo hiểm cố tình bán token “vô giá trị” sẽ phải đối mặt với các vụ kiện lớn và thậm chí là cáo buộc hình sự.

Vậy…chúng ta có thể bỏ qua hoàn toàn các dự án mạo hiểm tiền điện tử không? Mối quan tâm lớn nhất là mức độ “công bằng” của những đợt “phát hành công bằng” này.

Theo ông Anon, “Việc phát hành công bằng là không công bằng vì đội ngũ và người trong nội bộ biết về chúng trước khi phát hành thực tế và có thể cướp đi tính thanh khoản”. mọi người có thể thao túng nó theo nhiều cách khác nhau và “việc bán phá giá lẫn nhau sẽ luôn tồn tại.”

Etiënne từ TRGC đồng ý: “Khởi đầu công bằng hay không, động lực kiếm tiền vẫn như cũ. Các nhà giao dịch bán lẻ không vô tội. Các nhà giao dịch bán lẻ là những kẻ đánh bạc trên thị trường với số tiền nhỏ hơn.”

Điều đó nói lên rằng, Sachi nói rằng đối với những người sáng lập đã có kinh nghiệm điều hành các công ty tiền điện tử, việc chào bán công bằng có thể có hiệu quả. Tất cả những người được hỏi dường như đồng ý rằng ra mắt công bằng là một trò chơi khó khăn đối với những người mới sáng lập lần đầu và những người không có nguồn lực ban đầu.

Cá nhân tôi thích sự phân phối công bằng. Sự ra đời của YFI và INV vẫn là kỷ niệm đẹp nhất của tôi về Mùa hè DeFi 2020. Tôi hy vọng chúng ta sẽ thấy một số đợt phát hành thực sự công bằng trong thị trường giá lên tiếp theo.

Nhưng tôi muốn nói rằng đầu tư mạo hiểm đóng một vai trò quan trọng trong tiền điện tử, cung cấp nguồn vốn ban đầu, tư vấn, cung cấp cơ hội kết nối và thậm chí nâng cao uy tín của các dự án trong toàn ngành.

Chúng ta có thể học được gì từ đầu tư mạo hiểm tiền điện tử?

Đây là câu hỏi chính thôi thúc tôi viết bài này.

Như bạn có thể thấy từ biểu đồ Bitcoin so với Số tiền tài trợ, số tiền huy động được dường như đang theo xu hướng giá Bitcoin thay vì dẫn đầu xu hướng, điều này hơi đáng thất vọng. Các VC hiểu biết dự kiến sẽ dự đoán diễn biến thị trường và tăng số tiền họ huy động được khi kết thúc thị trường giá xuống, cho phép họ rút tiền trong thị trường giá lên.

Sachi cung cấp những hiểu biết có giá trị:

Không phải tất cả vốn mạo hiểm đều theo xu hướng thị trường. Một số quỹ đầu tư mạo hiểm, đặc biệt là ở Hoa Kỳ, có xu hướng đầu tư dựa trên xu hướng thị trường. Nhưng đó không phải là trường hợp của nhiều quỹ đầu tư mạo hiểm châu Á – trên thực tế, họ trở nên tích cực hơn trong thời kỳ thị trường giá xuống vì có những cơ hội tốt.

Ông Anon, nhà đầu tư thiên thần, nói thêm rằng dự án đã huy động vốn trong thời kỳ thị trường giá xuống nhưng “sẽ đưa ra thông báo khi nó có ý nghĩa hơn đối với họ”.

Sau đó, đầu tư mạo hiểm cũng có thời gian khóa mã thông báo, điều này khiến chiến lược rút tiền càng trở nên phức tạp hơn. Tôi nghĩ việc đầu tư trong thị trường giá xuống sẽ cho phép các nhà đầu tư mạo hiểm bán token của họ để kiếm lời khi hết thời gian khóa. Mặt khác, nếu các quỹ đầu tư mạo hiểm đầu tư trong thời kỳ thị trường tăng giá, họ có thể cần phải bán trong thị trường giá xuống, điều này càng làm giảm giá altcoin vốn đã giảm.

Thời điểm có vẻ khó nắm bắt. Ông Anon chia sẻ:

Có sự không chắc chắn về TGE. Tôi nghĩ ít nhất các dự án lớn sẽ chờ thời điểm tốt nhất để bắt đầu, và với cơ cấu khóa tốt, vẫn có thể kiếm được lợi nhuận sau khi việc phân bổ vách đá kết thúc.

Sachi từ Polygon Ventures nói với tôi rằng khi xem xét việc mở khóa, họ sẽ xem xét chất lượng của dự án một cách khác nhau và thích thời gian khóa ngắn hơn. Nhưng họ sẽ xem xét mức độ bản địa của nhóm đối với tiền điện tử.

Quản lý mã thông báo yêu cầu kỹ năng (ví dụ: niêm yết trên sàn giao dịch, nhà tạo lập thị trường, v.v.). Nhóm càng bản địa thì dự án càng có nhiều khả năng thành công về lâu dài.

Vậy chúng ta có thể học được bài học gì từ đầu tư mạo hiểm?

Câu trả lời của Etienne khá đơn giản:

Haha không.

Đừng tin tưởng một cách mù quáng vào vốn mạo hiểm. Tôi tắt tiếng 95% hoạt động kinh doanh của mình trên tất cả các nền tảng. Tôi đặc biệt giới thiệu những con cáo già như Howard Marks, Nassim Taleb, Warren Buffett, Stan Druckenmiller, Ed Thorp, Jim Simons, Mark Spitznagel và những người khác.

Có một ngoại lệ ở đây. Tôi sẽ chỉ lắng nghe những nhà đầu tư mạo hiểm như Mike Moritz hay Doug Leone, những người có thành tích 30 năm. Thay vì những người “Tôi kiếm tiền bằng token XYZ, bây giờ hãy để tôi dạy cách đầu tư”, họ là những người tệ nhất. Chúng ta không thể học được điều gì từ họ.

Lời khuyên của ông Anon rất đơn giản. Đừng bỏ tất cả trứng vào một giỏ. “Ngay cả một số nhà đầu tư mạo hiểm cũng đã mắc sai lầm này và mất rất nhiều tiền.” Và với tư cách là người dùng tiền điện tử, “chúng ta nên cố gắng giáo dục mọi người về dự án, chia sẻ phản hồi và đề xuất, v.v. Điều này rất có giá trị đối với những người dùng có thẩm quyền.”

Sachi đưa ra lời khuyên thiết thực. “Điều quan trọng là đặt những câu hỏi phù hợp và tự nghiên cứu. Ví dụ: Đây có phải là những số liệu người dùng thực sự không? Liệu những người sáng lập có đáng tin cậy không?”

Các nhà đầu tư bán lẻ nên hiểu rằng khi một dự án được công bố (ví dụ: hợp tác với một công ty hoặc dự án lớn), sẽ có nhiều điều hơn những gì bạn thấy. Việc hoàn thành các giao dịch và ưu đãi liên quan đến nhiều phần chuyển động có thể không nằm trong thông báo (ví dụ: hoán đổi mã thông báo, trợ cấp, ưu đãi, v.v.). Các nhà đầu tư bán lẻ phải luôn xem xét liệu một giao thức có thực sự được áp dụng một cách hữu cơ hay không và đầu tư phù hợp.

— Sachi Kamia của Polygon Ventures

Jaimin cũng nhấn mạnh quản lý rủi ro:

Tôi khuyên mọi người nên tìm hiểu kiến thức mới, đọc và không ngừng học hỏi, DeFi đang phát triển rất nhanh và việc thu thập kiến thức về một lĩnh vực quan tâm có thể mang lại nhiều lợi ích: bạn có thể suy luận và tạo ra giá trị cho dự án.

Đây không phải là lời khuyên đầu tư, nhưng có vẻ như các nhà đầu tư bán lẻ như chúng ta có thể làm tốt hơn trong lĩnh vực tiền điện tử. Tất nhiên, giống như nhà đầu tư bán lẻ, nhà đầu tư mạo hiểm cũng gặp phải FOMO và các điểm nóng đầu tư. Lời khuyên của tôi là hãy tự nghiên cứu và hiểu câu chuyện thay vì chỉ làm theo mệnh lệnh.