Đa phần chúng ta đều nghĩ làm sao để kiếm lợi nhuận từ crypto, nhưng đã bao giờ bạn tự hỏi làm thế nào chính dự án kiếm lợi nhuận để tồn tại và phát triển trong môi trường này chưa? Dưới đây là một số cách mà các dự án đã và đang áp dụng trong thị trường để kiếm tiền (có thể vẫn còn nhiều phương án khác nhưng ít phổ biến hơn).

Phát hành token

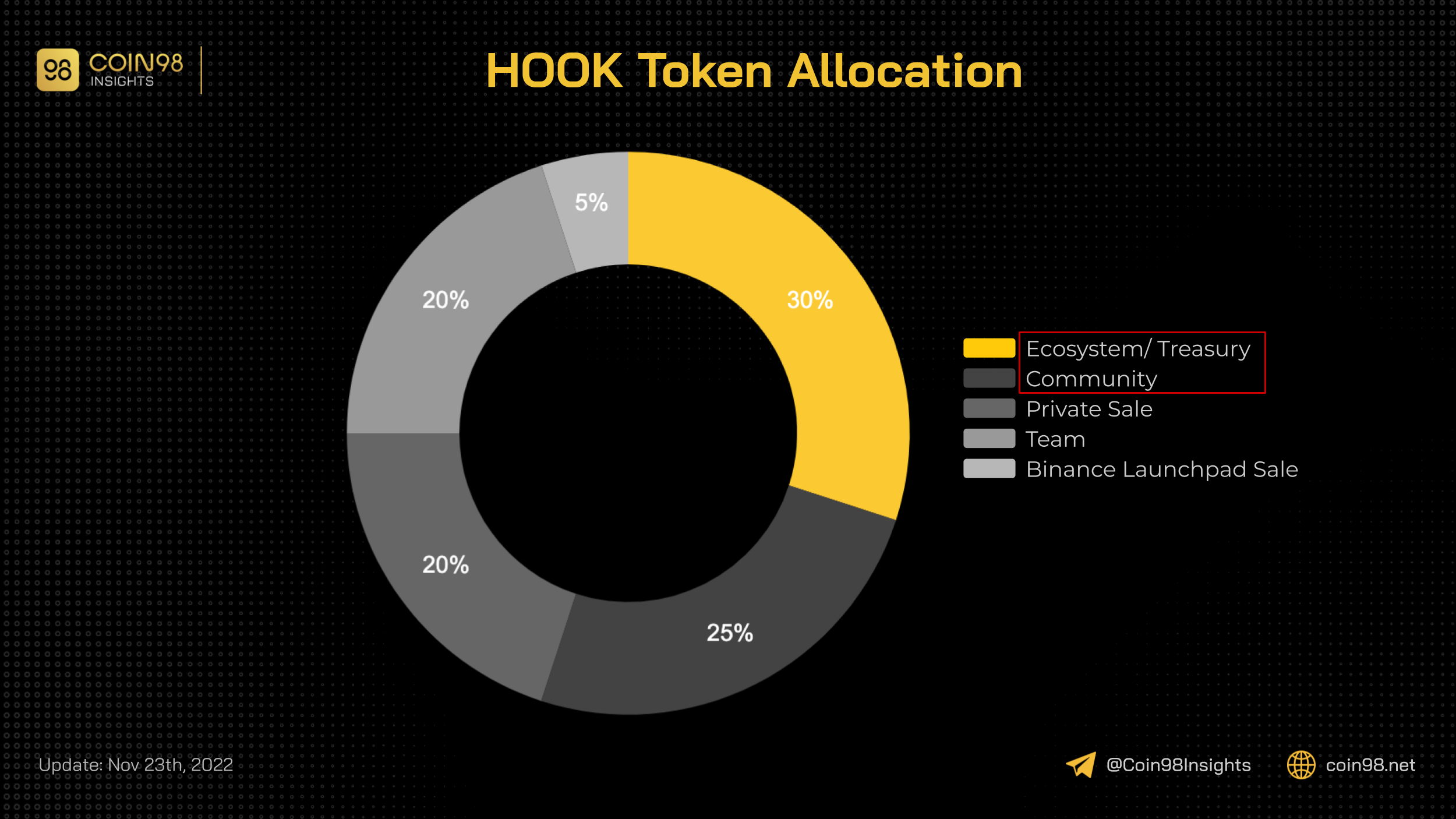

Đây là cách phổ biến nhất khi nói về việc kiếm tiền của các dự án. Cụ thể, việc ra mắt token bao gồm việc phân bổ token (token allocation). Việc phân bổ này chia tổng lượng token ra các khoản khác nhau như: bán gọi vốn, dành cho team và nhà sáng lập… Chính phần gọi vốn này là yếu tố dễ thấy nhất trong quá trình dự án kiếm tiền để duy trì hoạt động.

Ngoài ra còn có những khoản phân bổ khác thoạt nghe thì không thấy rõ tác động, nhưng lại đóng vai trò chính trong việc nuôi sống dự án. Đó là các khoản Ecosystem Growth (phát triển hệ sinh thái), Community (cộng đồng), Marketing…

Theo lý thuyết, các khoản này phục vụ những mục đích khác nhau, nhưng về bản chất, chúng đều là nguồn tiền giúp dự án phát triển.

Gọi vốn

Nếu xem việc gọi vốn là nhánh riêng của việc phát hành token nói trên cũng chính xác, vì đây là mục đích của số token trong mục gọi vốn (dùng để bán ở vòng Seed, Private…). Bên cạnh việc giúp dự án có tiền xây dựng sản phẩm, hoạt động gọi vốn còn giúp dự án kết nối với các quỹ đầu tư (VC) – những người có kinh nghiệm trong thị trường.

Nếu mở rộng định nghĩa, gọi vốn không nhất thiết phải bán token. Một số công ty dùng cổ phần để gọi vốn, hay những bên khác có thể dùng doanh thu trong tương lai để trả lại (khoản vay).

Điểm chung của những trường hợp trên là cuối cùng nhà đầu tư đều hướng đến lợi nhuận trực tiếp (token, cổ phần, lãi suất vay). Tuy nhiên, có một dạng “gọi vốn” khác mà lợi nhuận “nhà đầu tư” nhận về không dễ thấy như trên, đó là các khoản tài trợ hệ sinh thái.

Lấy ví dụ Optimism và khoản tài trợ OP Stimpack với một lượng token OP dùng để tài trợ cho các dự án trong hệ sinh thái Optimism. Dĩ nhiên đến cuối cùng, Optimism sẽ không nhận về tiền, hoặc số OP nhiều hơn khoản họ đã bỏ ra ban đầu, nhưng họ nhận lại lợi ích lớn hơn: đó là không chỉ dự án mà hệ sinh thái cũng sẽ phát triển.

Thành lập các nhánh đầu tư

Dự án không chỉ kiếm tiền trực tiếp thông qua doanh thu sản phẩm, đôi khi họ còn lập ra quỹ đầu tư. Mục đích của những quỹ này cũng tương tự các VC: đó chính là đầu tư để mang về lợi nhuận cho mình.

Một ví dụ tiêu biểu là Uniswap với Uniswap Labs Ventures. Nhánh đầu tư này của Uniswap sẽ đầu tư vào các dự án với mục đích cuối cùng là thu về lợi nhuận.

So với các VC, quỹ của các dự án có điểm mạnh là họ sở hữu kiến thức thực tế trong việc xây dựng sản phẩm. Những quỹ như Multicoin, Hashed… dù lớn đến đâu cũng chỉ có thể giúp đỡ dự án ở những mảng phụ như mạng lưới quan hệ, nghiên cứu thị trường… Trong khi đó, đối với những bên xây dựng sản phẩm, họ có kinh nghiệm thực chiến trong mảng mình đang làm để giúp đỡ các dự án mới.

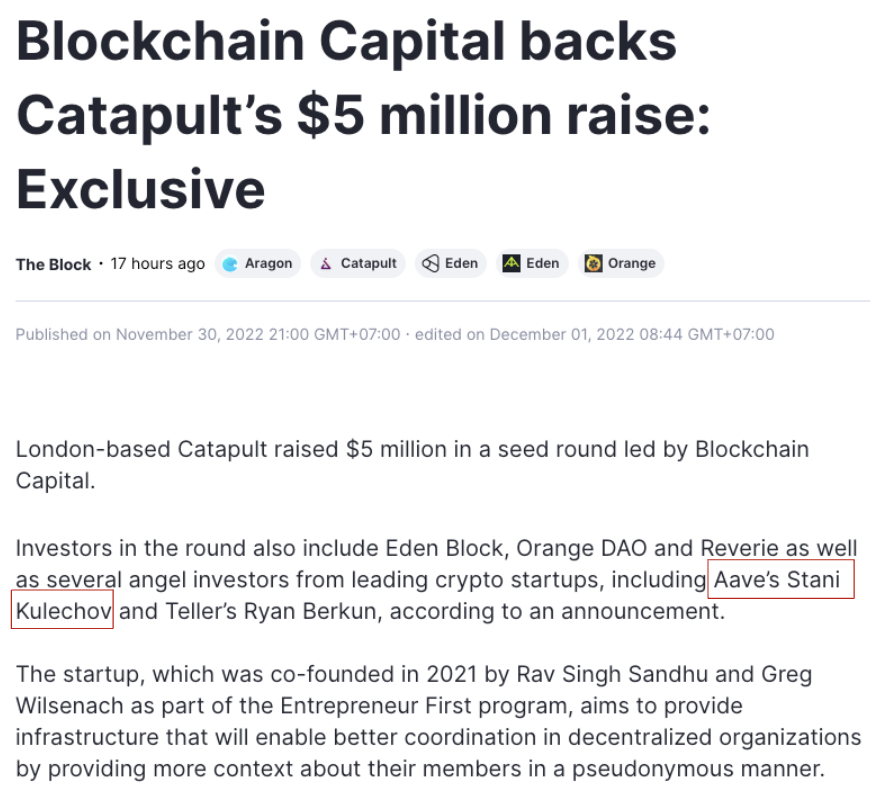

Có thể kể đến một ví dụ khác là Stani Kulechov – nhà sáng lập Aave. Ông là “tay chơi” lâu năm trong crypto nên mạng lưới mối quan hệ và kinh nghiệm của ông trong thị trường là điều không thể bàn cãi. Không rõ số tiền đầu tư và tiền lời có được ông đem về phát triển Aave hay không, nhưng có thể thấy đầu tư không còn là “miếng bánh” dành riêng cho các quỹ đầu tư nữa, mà hiện tại các dự án cũng có thể nhảy vào.

Đăng ký trả phí

Do tính đặc thù của từng dự án nên đây không phải là cách được nhiều bên áp dụng. Đăng ký trả phí thường được dùng trong những dự án cung cấp thông tin, ví dụ như The Block, Nansen… hay TradingView – công cụ thường dùng của các trader.

Những bên này sẽ cung cấp các đặc quyền dành riêng cho những người trả phí cao hơn. Do đó, họ phải làm sao để người dùng nhận ra giá trị của những gói dịch vụ này.

Những bên như The Block, Messari thường đưa một số bài viết của mình lên mạng xã hội miễn phí như một hình thức “chim mồi”. Hay với Nansen, họ nổi tiếng vì có một đội ngũ phân tích on-chain uy tín, dùng chính công cụ của mình để đưa ra các nhận định về thị trường, chẳng hạn như những hoạt động của Alameda và FTX trong sự kiện FTX sụp đổ.

Những dự án này do có doanh thu nên việc phát hành token là điều không cần thiết. Hơn nữa, nếu họ muốn gọi vốn, đi vay có thể là phương án dễ nhất.

Trực tiếp tạo doanh thu từ sản phẩm

Giống như một công ty thông thường, dự án nếu muốn tự phát triển thì không thể chỉ dựa vào nguồn vốn mình kêu gọi được, mà họ phải tự tạo ra doanh thu.

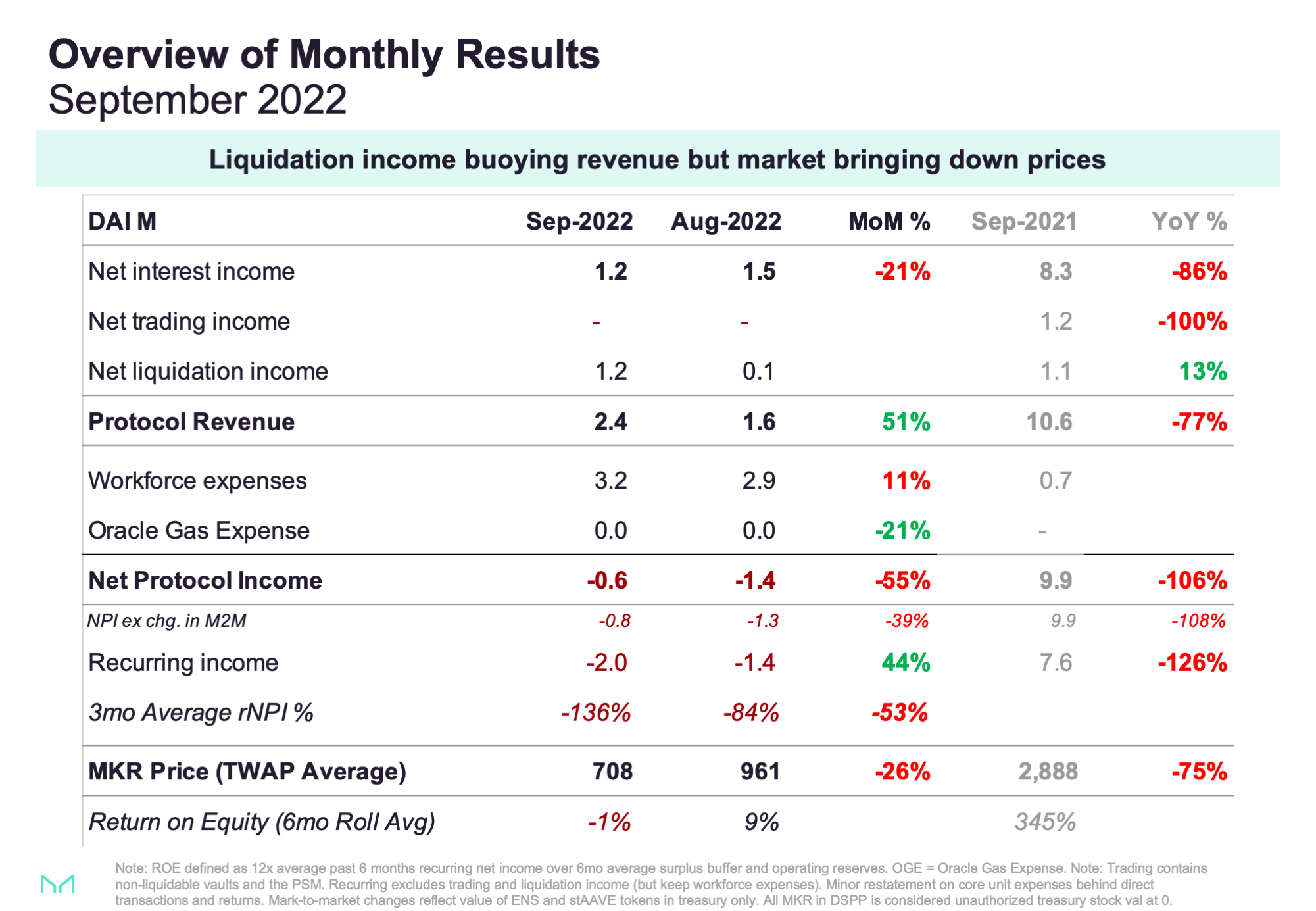

Hình bên dưới là báo cáo doanh thu mỗi tháng của MakerDAO – một dự án lớn trong mảng lending nói riêng và crypto nói chung. Bảng dưới cho thấy mỗi tháng họ kiếm được vài triệu USD, con số này tương đương với các vòng gọi vốn Seed, Private của những dự án mới.

Ngoài ra có thể thấy Net Protocol Income đang âm trong tháng 8 và tháng 9, do đó MakerDAO đã tận dụng cả treasury của mình và hợp tác với Gemini và Coinbase để kiếm thêm doanh thu.

Gemini đề nghị đưa GUSD của mình vào PSM của MakerDAO, đổi lại MakerDAO sẽ nhận được lợi nhuận 1.25%/năm. Với Coinbase, MakerDAO sẽ gửi USDC vào Coinbase Prime để nhận lợi nhuận 1.5%/năm.

Lời kết

Dự án không sử dụng các cách thức kiếm lợi nhuận một cách riêng lẻ, mà họ có thể kết hợp nhiều phương thức. Thông thường, các hình thức sẽ được áp dụng tuỳ theo từng thời kỳ: mới ra mắt thì gọi vốn, phát hành token; sau khi phát triển bền vững thì thêm vào tính năng thu phí…

Nhưng dù sử dụng cách thức nào thì suy cho cùng các dự án cũng cần hoạt động bền vững, từ đó mới có thể thu hút được lượng người dùng lớn và tạo dựng uy tín để triển khai những hoạt động trên.

Theo C98