Với báo cáo năm 2024, giờ đây chúng tôi chuyển trọng tâm sang năm 2022 để hiểu rõ hơn về tiến trình và xu hướng của tiền điện tử trong giai đoạn hạt giống. Báo cáo phân tích hơn 1.200 vòng tiền hạt giống và tiền hạt giống công khai từ năm 2022, cung cấp thông tin chi tiết về xu hướng toàn ngành, từng ngành cụ thể và cấp hệ sinh thái. Giống như các báo cáo trước đây, chúng tôi đang mở nguồn cơ sở dữ liệu của mình để khám phá và phân tích thêm. Chúng tôi mong nhận được phản hồi của bạn và hoan nghênh mọi chỉnh sửa; vui lòng liên hệ với chúng tôi theo địa chỉ hi@lattice.fund.

Tóm tắt

Các dự án thuộc Lớp 2022 đã nhận được tài trợ trong một trong những giai đoạn bùng nổ nhất trong lịch sử tiền điện tử. Các nhóm thông báo tăng lương trong năm nay có thể được hưởng lợi từ đợt tăng giá vào năm 2021 và đầu năm 2022. Do tính chất sôi nổi của thị trường, chúng tôi cho rằng những chỉ số này có thể bị tác động tiêu cực so với các nhóm huy động vốn trong thời kỳ thị trường giá xuống. Phân tích của chúng tôi xác nhận những kỳ vọng này, nhưng cũng có những kết quả tích cực.

Kể từ năm 2022, gần 1.200 công ty đã nhận được tổng vốn đầu tư 5 tỷ USD, tăng 2,5 lần so với năm trước. Dưới đây là những điểm nổi bật chính:

Đột phá 2022

- Năm nào cũng có những câu chuyện thành công lớn và năm 2022 cũng không ngoại lệ.

- Về mặt cơ sở hạ tầng, chúng tôi đã thấy việc thiết lập lại giao thức Eigenlayer, nhà cung cấp ví dưới dạng dịch vụ Privy và EVM Sei song song đều tăng vòng hạt giống. Đáng chú ý, mỗi đội này đã giúp đưa ra câu chuyện rộng hơn.

- Trong không gian DeFi, những câu chuyện đột phá của năm 2022 là Perp Dex như Vertex và Apex, và sàn giao dịch NFT chuyên nghiệp Blur.

- Chơi game là một phân khúc tiêu dùng lớn, với vốn đầu tư gần 700 triệu USD. Mặc dù có sự đầu tư đáng kể nhưng hai trong số những câu chuyện thành công lớn nhất lại huy động được tương đối ít. Pixels và PlayEmber mỗi bên chỉ huy động được dưới 3 triệu USD trong các vòng hạt giống.

Ra mắt trong một thị trường đầy thách thức

- Mặc dù phải đối mặt với thị trường giá xuống, gần 3/4 dự án đã ra mắt thành công sản phẩm trên mainnet. Sự phù hợp với thị trường sản phẩm (PMF) và nguồn tài chính tiếp theo đã trở nên khó khăn hơn so với năm 2021, cả hai đều giảm đáng kể so với năm trước.

- 18% nhóm đã đóng cửa hoặc ngừng phát triển, tăng từ mức 13% vào năm 2021.

- Chỉ 12% nhóm nhận được nguồn vốn đầu tư mạo hiểm tiếp theo, giảm đáng kể so với mức 50% vào năm 2021.

- Chỉ 15% dự án đã tung ra token, giảm từ mức 50% vào năm 2021.

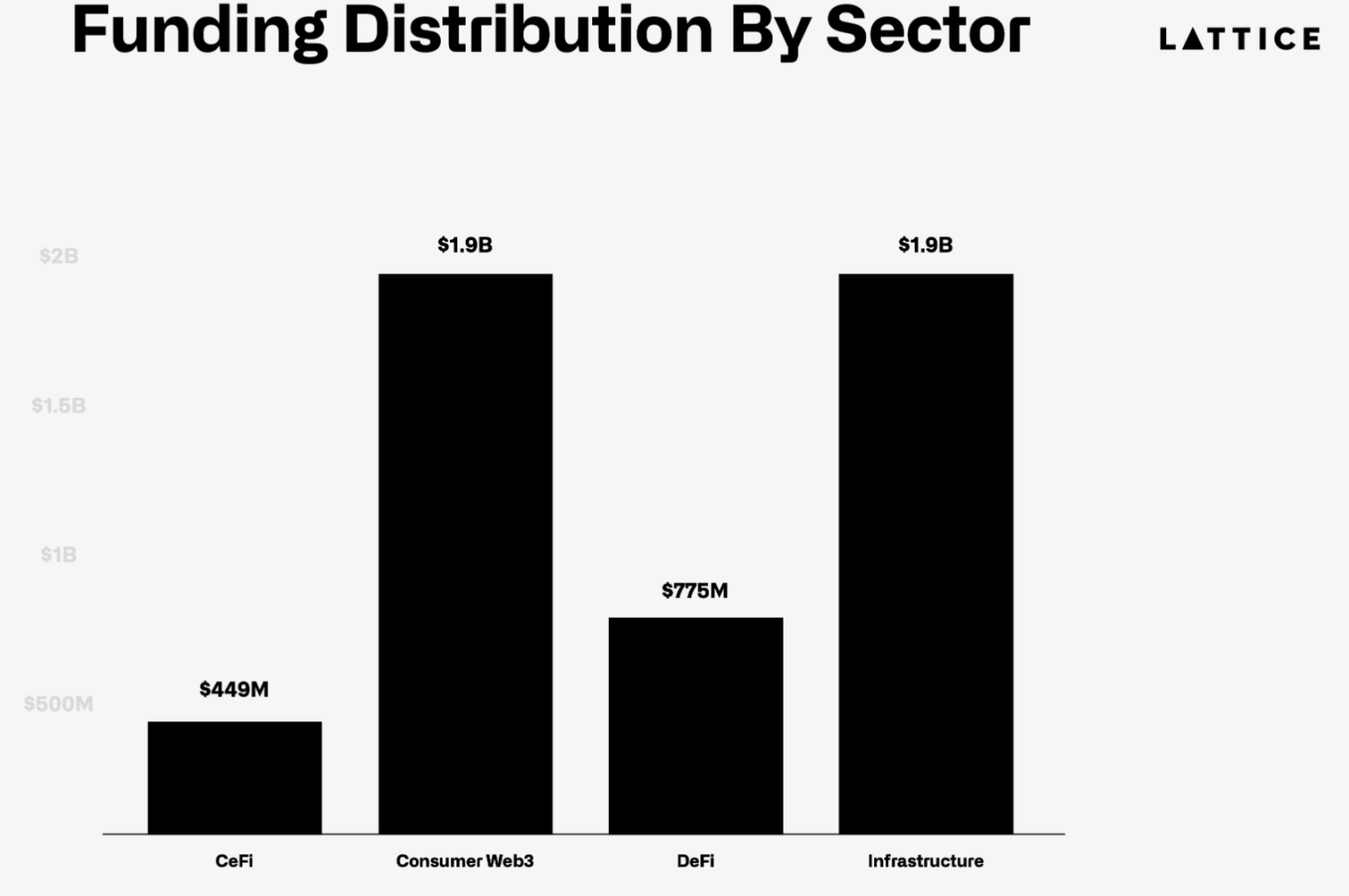

Tập trung đổi mới vào cơ sở hạ tầng và CeFi

- Sau khi đi đường vòng vào năm 2021, các nhà đầu tư đã quay trở lại các lĩnh vực ổn định hơn đã được chứng minh như Cơ sở hạ tầng và CeFi, lần lượt rót gần 2 tỷ USD và gần 450 triệu USD vào các lĩnh vực này, tăng gấp 3 lần và 2 lần so với con số năm 2021.

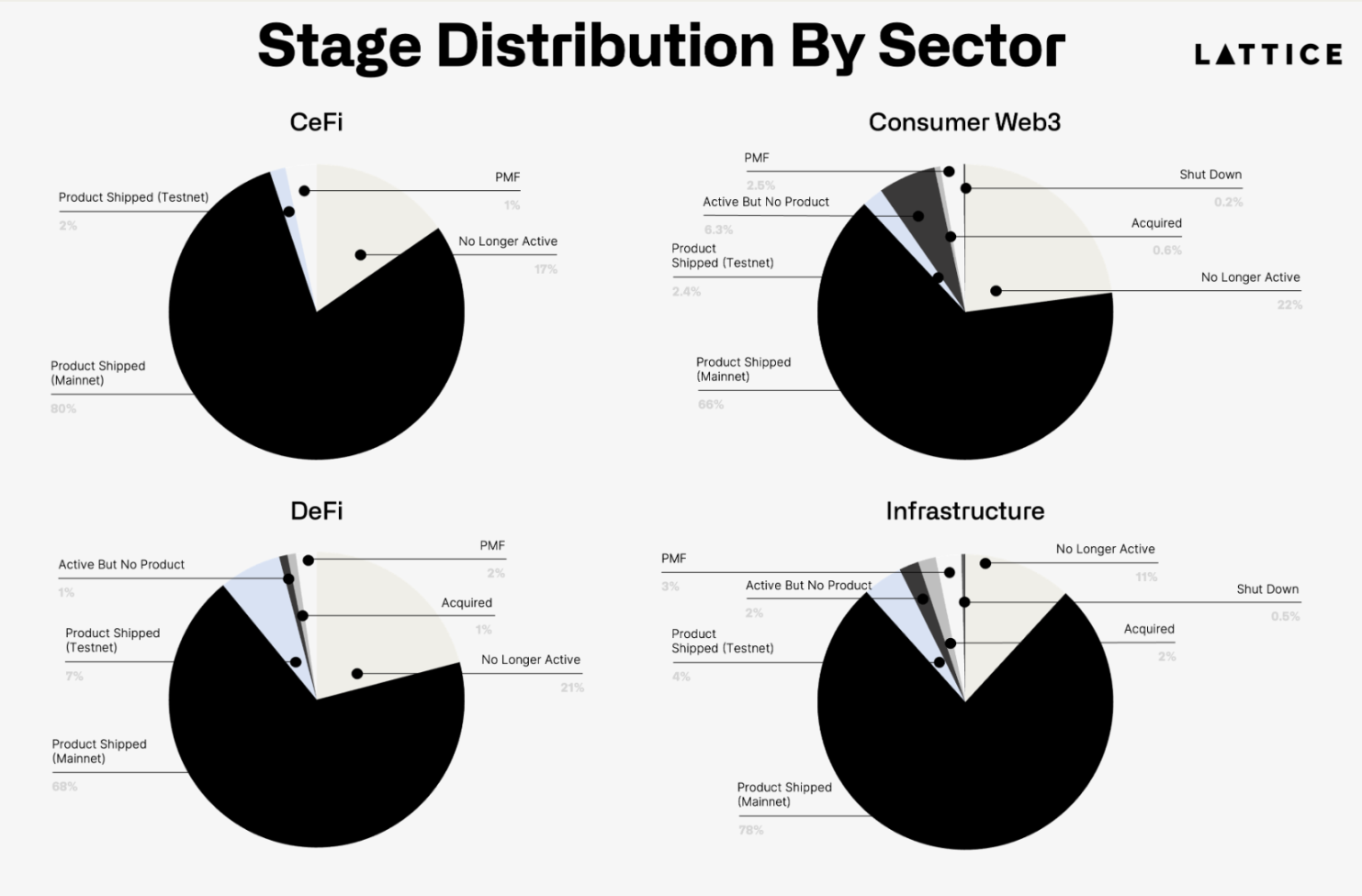

- 80% dự án CeFi và 78% dự án cơ sở hạ tầng đã được triển khai trên mạng chính, phản ánh niềm tin mạnh mẽ của các nhà đầu tư vào các lĩnh vực này.

- Kết quả ở lớp ứng dụng hỗn hợp hơn, với 66% sản phẩm Web3 dành cho người tiêu dùng và 68% nhóm DeFi cung cấp sản phẩm cho mạng chính.

- Các nhóm tiêu dùng có nhiều khả năng ngừng hoạt động hơn, với tỷ lệ các nhóm đóng cửa với tỷ lệ gần gấp đôi so với các nhóm cơ sở hạ tầng.

- Các dự án thanh toán (86%) và ví (90%) có nhiều khả năng sẽ ra mắt trên mainnet nhất.

Ethereum dẫn đầu, Bitcoin tiếp tục

- Ethereum vẫn là hệ sinh thái lớp 1 thống trị về mặt gây quỹ, trong khi các dự án Bitcoin tiếp tục cho thấy khả năng phục hồi.

- 1,4 tỷ USD được đầu tư vào các dự án dựa trên Ethereum, tiếp theo là gần 350 triệu USD vào các dự án dựa trên Solana.

- Việc gây quỹ cho hệ sinh thái Polkadot đã giảm đáng kể, giảm 40% so với cùng kỳ năm ngoái.

- Các nhóm xây dựng trên Solana và Ethereum cũng có khả năng nhận được nguồn tài trợ tiếp theo.

- Ngược lại, không có nhóm nào trong hệ sinh thái NEAR có thể gây quỹ tiếp theo.

- Các dự án trong hệ sinh thái Binance ít có khả năng duy trì hoạt động nhất, với 1/3 số nhóm ngừng hoạt động. Tỷ lệ thất bại của Solana cũng tăng gấp đôi từ năm 2021 lên 26%.

- Dự án Bitcoin tiếp tục tồn tại với 100% thành viên nhóm vẫn hoạt động sau hai năm.

Phương pháp

Báo cáo dựa trên sự kết hợp dữ liệu của bên thứ nhất, được bổ sung bởi những hiểu biết sâu sắc từ Messari, Root Data, Crunchbase và các nguồn khác. Để đánh giá tiến trình của thị trường giai đoạn hạt giống, chúng tôi đã phân loại từng công ty theo giai đoạn, bao gồm “hoạt động nhưng không phân phối” và “không còn hoạt động” với các phân khúc bổ sung theo hệ sinh thái và ngành. Mặc dù mọi nỗ lực được thực hiện để đảm bảo tính chính xác của dữ liệu nhưng chúng tôi thừa nhận rằng có thể xảy ra lỗi do phụ thuộc vào dữ liệu của bên thứ ba. Trong các hệ sinh thái, chúng tôi chỉ đưa vào biểu đồ những hệ sinh thái có hơn 15 nhóm có thể gây quỹ Series A.

Một trong những khía cạnh thách thức nhất của phân tích này là xác định liệu dự án có đạt được sản phẩm phù hợp với thị trường (PMF) hay không. Không giống như các cột mốc khách quan của “phân phối sản phẩm”, PMF thường chủ quan và có thể chỉ thoáng qua, đặc biệt là trong thị trường tiền điện tử đang thay đổi nhanh chóng. Chúng tôi đưa ra những quyết định này bằng cách sử dụng kết hợp dữ liệu trực tuyến từ các nhà cung cấp phân tích như Dune Analytics và DeFiLlama, cũng như thông tin từ các trang web và blog của công ty.

(Lưu ý: Hình Lattice chia các sản phẩm được phân tích từ trái sang phải thành nhiều giai đoạn: hoạt động nhưng chưa giao, sản phẩm đã giao, có PMF, có token, không còn hoạt động, mua lại và tắt)

Tình trạng dự án vòng hạt giống

Đánh giá giai đoạn hạt giống của chúng tôi bắt đầu bằng phân tích nội bộ để xác định các dự án đang thu hút được sự chú ý nhưng chưa huy động được nguồn tài trợ tiếp theo và có thể trở thành mục tiêu của Lattice. Tuy nhiên, dữ liệu đã được chứng minh là đủ để chia sẻ với toàn ngành.

Nghiên cứu này có giá trị vì nó làm sáng tỏ tình trạng của từng lĩnh vực, hệ sinh thái và thị trường giai đoạn đầu rộng hơn theo thời gian. Do hầu hết các nhóm ở giai đoạn hạt giống đều huy động vốn để duy trì hoạt động trong khoảng hai năm nên chúng tôi quyết định sử dụng khung thời gian đó để nhìn lại những năm hạt giống.

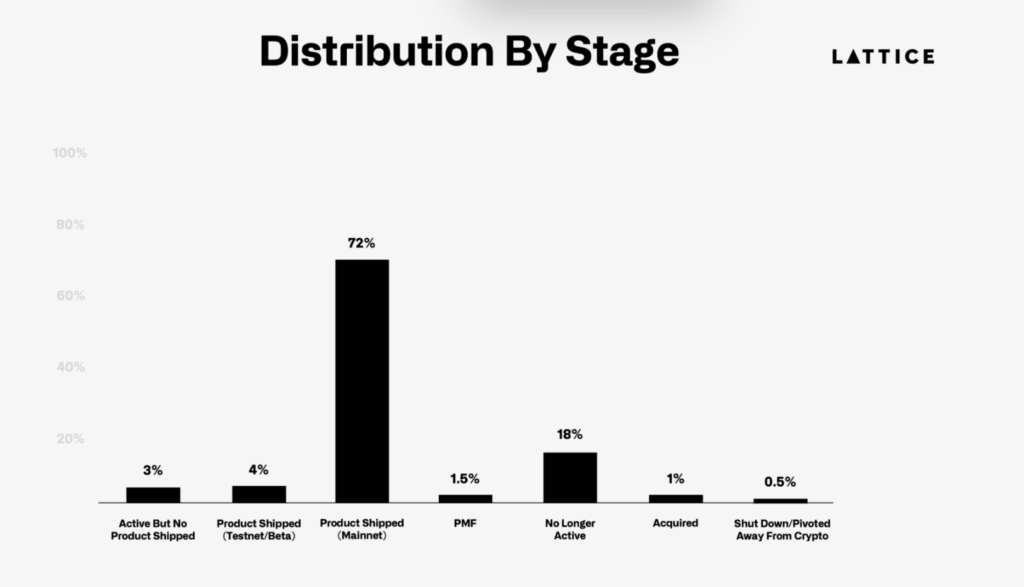

Vào năm 2022, hơn 1.200 công ty tiền điện tử đã huy động được hơn 5 tỷ USD tiền tài trợ hạt giống và tiền hạt giống. Nhìn lại nhóm này, 72% công ty đã ra mắt trên mainnet hoặc tương đương, tăng so với 66% vào năm ngoái. Trong khi đó, 18% dự án không thực hiện được hoặc đã đóng cửa, phù hợp với số liệu của năm ngoái. Tuy nhiên, mức giảm đáng kể nhất là ở các đội đang tìm kiếm PMF, con số này giảm xuống gần 1,5%. Cần phải chỉ ra một lần nữa rằng đối với các dự án chạy ngoài chuỗi, rất khó để đánh giá mức độ thu hút thực sự của chúng, vì vậy chúng ta có thể bỏ lỡ một số nhóm có PMF sớm.

Trong thời kỳ thị trường giá xuống, việc thu hút người dùng ngày càng trở nên khó khăn khi nhu cầu bán lẻ giảm dần. Các ngành công nghiệp hot vào năm 2022, chẳng hạn như NFT, Metaverse và trò chơi, không còn thu hút người dùng như hai năm trước. Ngược lại, các dự án cơ sở hạ tầng chủ yếu phục vụ các công ty tiền điện tử khác đã tỏ ra có khả năng phục hồi tốt hơn. Ví dụ điển hình nhất là Eigenlayer, công ty đã công bố vòng cấp vốn ban đầu vào tháng 1 năm 2022 và mở rộng thành công chiến lược tiếp cận thị trường AVS của mình, với các dự án phần mềm trung gian mong muốn được cộng tác.

Đó là một lời nhắc nhở hữu ích rằng các ngành công nghiệp hot ngày nay không phải lúc nào cũng theo đuổi sự quan tâm của nhà đầu tư. Ví dụ: có 75 đội trong không gian Metaverse đã huy động được gần 280 triệu USD, nhưng không có đội nào tìm thấy PMF, hơn 21% đội đã đóng cửa và bạn khó có thể nghe thấy ai nói về Metaverse. So với DePIN hay Ai thì chúng gần như không có người đăng ký trong năm 2022 nhưng lại là 2 chủ đề hot nhất hiện nay.

(Biểu đồ dữ liệu cho thấy 72% dự án tài trợ vòng hạt giống vào năm 2022 đã có mạng chính)

Các VC thắt chặt ví tiền của họ

Nhóm 2022 đã gây quỹ trong một trong những giai đoạn bùng nổ nhất trong lịch sử tiền điện tử. Các nhóm thông báo tăng lương vào năm 2022 có thể đã làm như vậy trước khi Terra và FTX sụp đổ, khiến thị trường rơi vào tình trạng đóng băng sâu sắc. Mặc dù tổng nguồn tài trợ tăng 92% so với năm 2021, nhưng thị trường tiếp theo lại kể một câu chuyện khác. Chỉ có 12% đội hạng 2022 có thể huy động thêm vốn trong hai năm qua. Điều này hoàn toàn trái ngược với các đội vào năm 2021, khi gần 1/3 số đội nhận được nguồn tài trợ tiếp theo.

Điều thú vị là việc phát hành mã thông báo cũng giảm dần qua từng năm, chỉ có 15% nhóm trong nhóm năm 2022 tung ra mã thông báo, so với 50% vào năm 2021. Sự suy giảm đáng kể này có thể là do hai yếu tố chính: 1) Nhóm 2022 có thể đã bỏ lỡ thời kỳ tăng trưởng, với nhiều đội tranh giành để ra mắt sản phẩm vào nửa đầu năm 2024 và sau đó cạn kiệt trong mùa hè. 2) Do tính thanh khoản DeFi sụt giảm, việc ra mắt các sàn giao dịch phi tập trung (DEX) đã trở nên không được ưa chuộng và việc phát hành mã thông báo đã chuyển sang các sàn giao dịch tập trung (CEX). CEX hiện tính phí niêm yết rất cao, thường đạt tới bảy con số và yêu cầu một tỷ lệ lớn nguồn cung cấp mã thông báo. Sự bão hòa của thị trường token, kết hợp với tính chọn lọc của CEX và sức hấp dẫn ngày càng giảm của việc ra mắt DEX, khiến việc đưa token ra thị trường trở nên khó khăn hơn.

Đầu tư cơ sở hạ tầng

Đầu tư cơ sở hạ tầng tăng gấp ba lần so với năm 2021, phản ánh sự chuyển dịch rõ ràng trong trọng tâm nhà đầu tư. Mặc dù sự quan tâm đến cơ sở hạ tầng dường như giảm dần vào cuối năm 2024 nhưng đây lại là lĩnh vực được ưa chuộng nhất trong suốt năm 2022 và 2023. Ngược lại, DeFi là ngành duy nhất chứng kiến mức đầu tư giảm so với cùng kỳ năm trước, có thể là do hậu quả từ sự gia tăng các chương trình kiếm tiền nhanh và Ponziomics của DeFi vào mùa hè năm 2020.

Các nhà đầu tư được khen thưởng khi tuân theo các xu hướng cơ sở hạ tầng và các nhóm này có nhiều khả năng huy động vốn tiếp theo nhất và ra mắt trên mạng chính. Ngược lại, DeFi và nhóm người tiêu dùng có nhiều khả năng tung ra token hơn nhưng cũng có nhiều khả năng đóng cửa hơn. Lớp ứng dụng đang cảm thấy áp lực – nếu không có thêm nguồn tài trợ, các nhóm buộc phải khởi chạy mã thông báo hoặc tự đóng cửa.

(Biểu đồ hình tròn cho thấy hơn 70% dự án tài trợ vòng hạt giống trong mỗi kênh đã được phân phối trên mạng chính (phần đen); nhưng hầu hết trong số đó chưa tìm thấy PMF)

(Biểu đồ hình tròn cho thấy hơn 70% dự án tài trợ vòng hạt giống trong mỗi kênh đã được phân phối trên mạng chính (phần đen); nhưng hầu hết trong số đó chưa tìm thấy PMF)

Không phải tất cả các hệ sinh thái đều được tạo ra như nhau

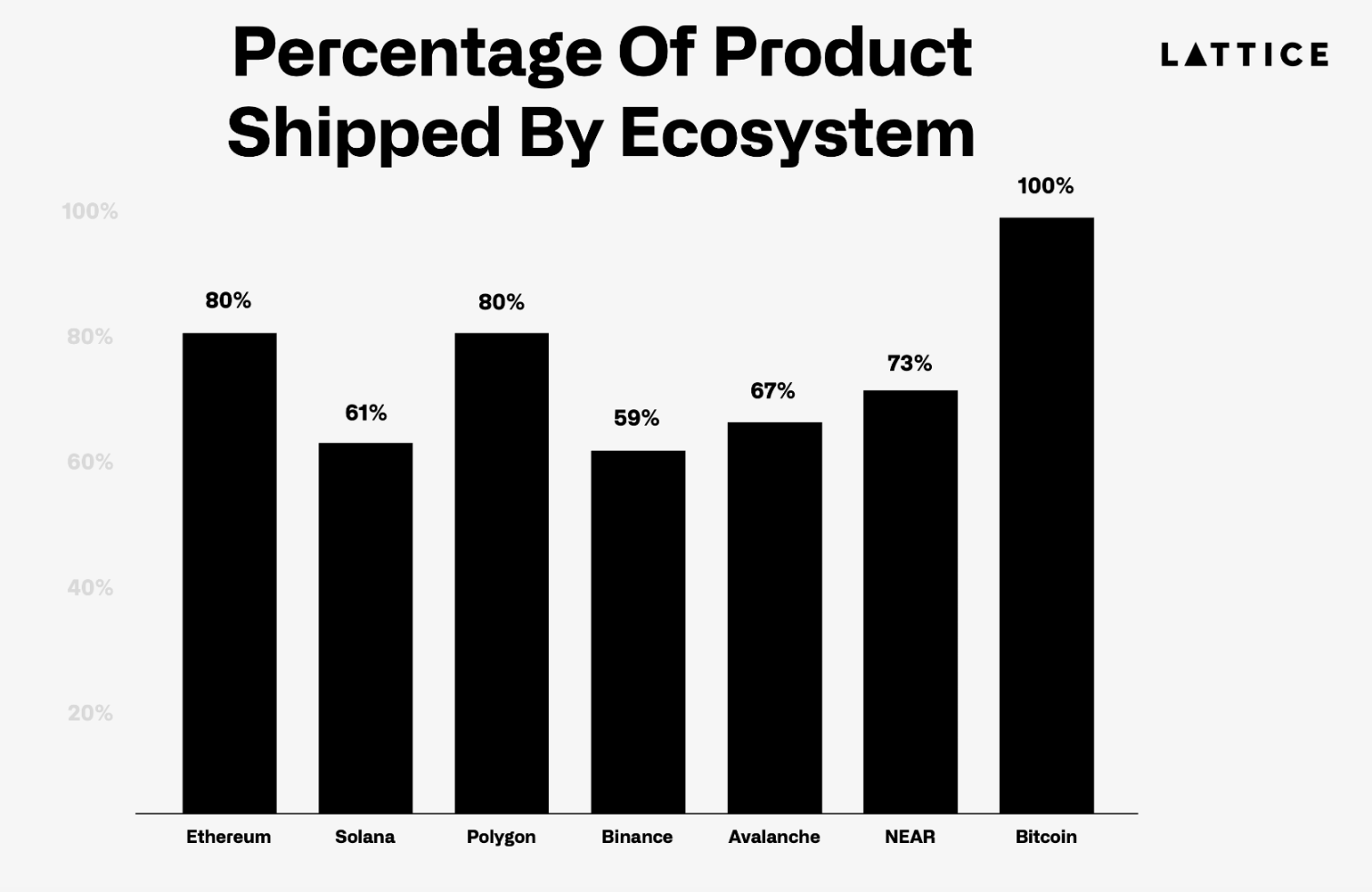

Sự phát triển giữa các hệ sinh thái cho thấy sự khác biệt đáng kể về tỷ lệ thành công của dự án. Gần 80% dự án dựa trên Ethereum đã vận chuyển sản phẩm, vượt trội so với Solana, trong đó chỉ có 61% đã vận chuyển sản phẩm, giảm từ 75% vào năm 2021. Mặc dù Solana rõ ràng đã vượt qua tốt thị trường giá xuống, nhưng dòng vốn ồ ạt đổ vào cuối năm 2021 có thể dẫn đến tình trạng dư thừa.

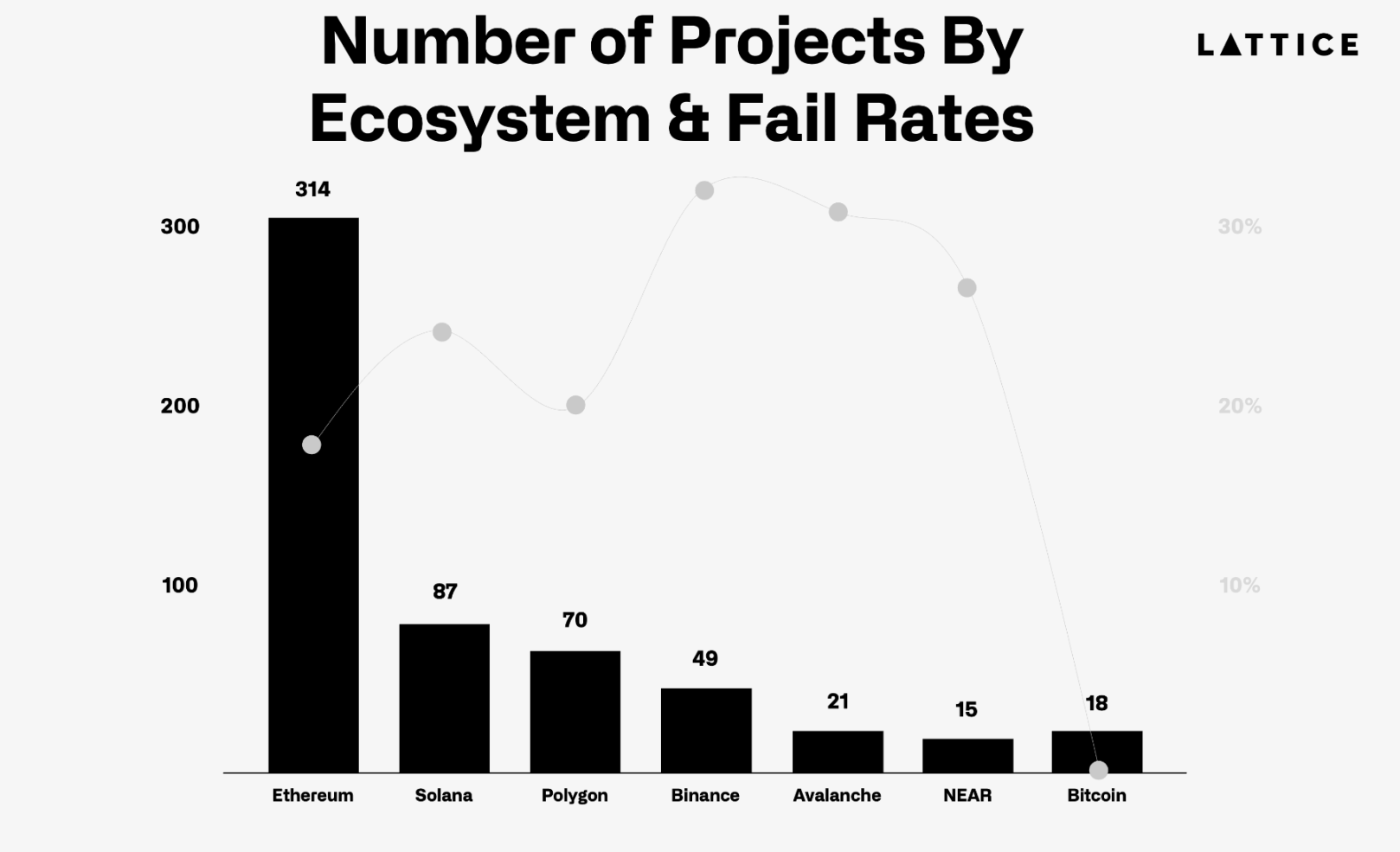

Tỷ lệ thất bại của các đội ở vòng hạt giống năm 2022 vẫn giống với các đội năm 2021, nhưng có sự khác biệt đáng kể trong mỗi hệ sinh thái. Theo quan sát năm ngoái, các đội trong hệ sinh thái Binance là những đội dễ bị đóng cửa nhất và giờ đây các đội trong hệ sinh thái Avalanche đã gia nhập hàng ngũ này. Đáng chú ý, tỷ lệ thất bại đối với các dự án dựa trên Solana đã tăng gấp đôi, với hơn 25% đội ngũ ngừng hoạt động. Sự gia tăng này có thể là do dòng vốn đầu cơ tràn vào trong thị trường giá lên, dẫn đến việc mở rộng quá mức và tiếp theo là sự suy giảm trong giai đoạn đặc biệt khó khăn mà Solana phải đối mặt sau FTX. Tuy nhiên, rõ ràng là những đội vượt qua được giai đoạn khó khăn này đã được khen thưởng. Ngoài ra, cần nêu bật khả năng phục hồi của nhóm hệ sinh thái Bitcoin, những người không chỉ tiếp tục phân phối mà còn thể hiện độ bền phi thường, phản ánh độ tin cậy của chính mạng Bitcoin.

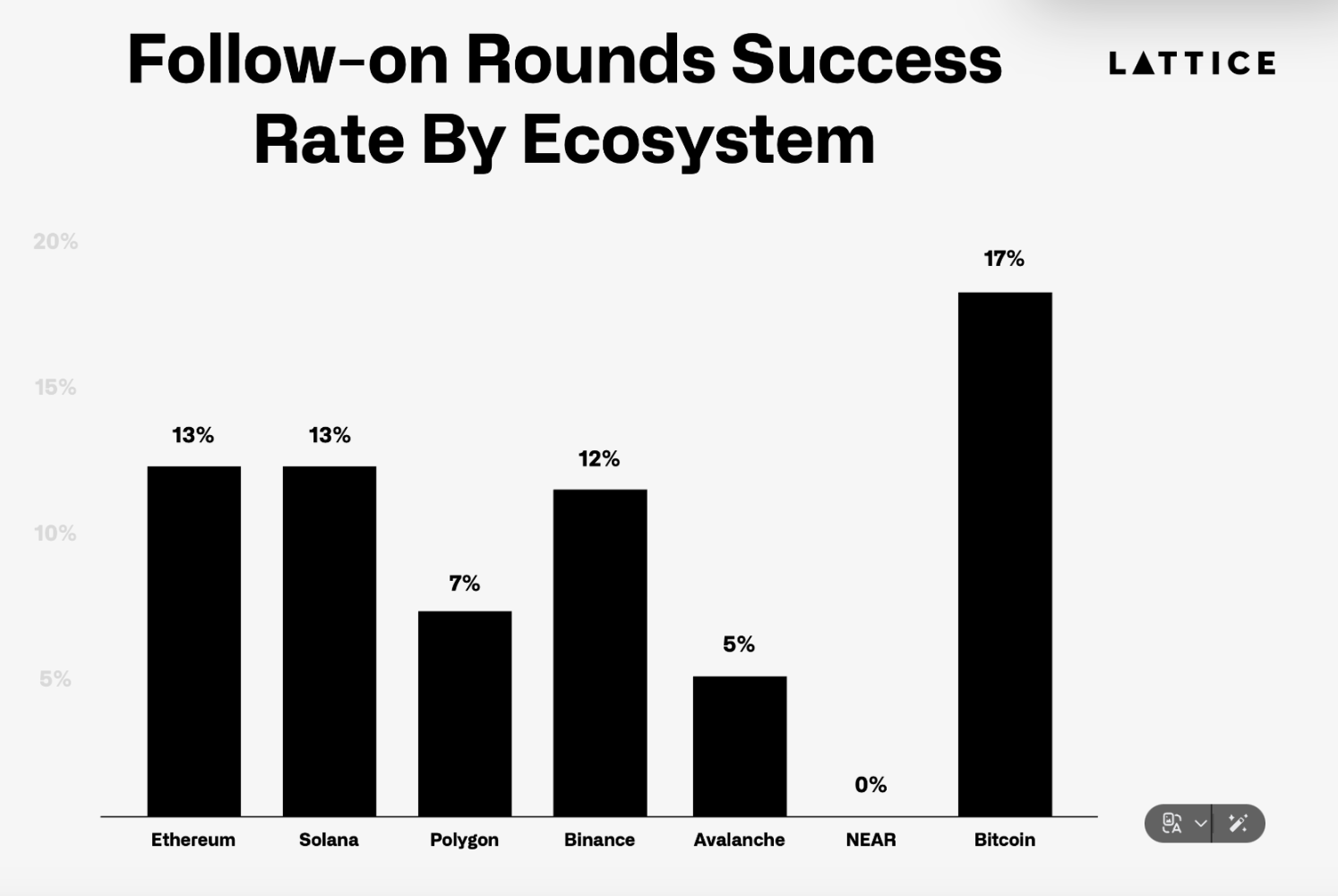

Bối cảnh tài trợ tiếp theo vào năm 2022 cho thấy sự sụt giảm đáng kể trên tất cả các hệ sinh thái lớn. Chỉ 13% dự án dựa trên Ethereum có thể nhận được tài trợ bổ sung, giảm từ mức 31% vào năm 2021. Tương tự như vậy, chỉ có 13% công ty khởi nghiệp Solana huy động được nguồn vốn tiếp theo, giảm đáng kể so với mức 30% của năm ngoái. Đáng chú ý, các hệ sinh thái như Flow, StarkNet và NEAR đã gặp khó khăn trong việc thu hút đầu tư bổ sung, không có dự án nào của họ nhận được nguồn tài trợ tiếp theo, điều này nêu bật những thách thức mà các nền tảng này gặp phải trong việc duy trì sự quan tâm của nhà phát triển và nhà đầu tư. Điều này đặc biệt thú vị khi xem xét số tiền tài trợ vào lớp cơ sở của mỗi hệ sinh thái vào cuối năm 2021 và 2022, trong đó Dapper Labs huy động được gần 600 triệu USD vào năm 2021, NEAR huy động được 500 triệu USD vào năm 2022 và Starkware huy động được 500 triệu USD vào năm 2021. Đã huy động được gần 200 USD triệu và năm 2022.

Chuyện gì xảy ra tiếp theo

Tình hình niên vụ 2022 khó khăn hơn năm 2021. Trong một thị trường đi ngang mà không có sự tham gia bán lẻ ròng mới đáng kể, việc tìm ra PMF vẫn là một thách thức. Một số nhóm đã chuyển hướng sang các ngành nóng có sự tham gia của ngành bán lẻ hiện nay (ví dụ: các ứng dụng liên quan đến cờ bạc). Ngoài ra, số lượng nhóm nhận được tài trợ tiếp theo sẽ ít hơn đáng kể sẽ hạn chế thời gian các nhóm này phải chuyển sang một thứ gì đó mới. Cuối cùng, sự gia tăng đáng kể số lượng các công ty khởi nghiệp ở giai đoạn hạt giống và việc thắt chặt thị trường phát hành mã thông báo có nghĩa là nhiều nhóm đang cố gắng vượt qua các cơ hội phát hành mã thông báo thu hẹp hơn.

Tổng hợp tất cả những vấn đề này là thực tế là các nhà đầu tư đã chuyển sang các ngành phổ biến hơn ngày nay (như DePIN và Ai) và các hệ sinh thái (như Base và Monad). Điểm nổi bật mang lại lợi nhuận này không phải đến từ việc theo đuổi những gì đang hot hiện nay mà là những gì sẽ hot trong 1-2 năm tới.

Chúng tôi không nghi ngờ gì rằng thị trường tiền điện tử ở giai đoạn hạt giống sẽ vẫn lành mạnh, với gần như mọi quỹ đều tích cực tham gia, bao gồm cả trường khởi nghiệp tiền điện tử mới ra mắt của a16z. Đối với nhóm các đội đang tìm cách huy động vốn từ Series A và hơn thế nữa, sự mạnh mẽ của thị trường ở giai đoạn sau vẫn là một vấn đề. Ngay cả trong danh mục đầu tư của chúng tôi, chúng tôi cũng thấy những thay đổi trong cách kể chuyện tác động đến khả năng huy động vốn của người sáng lập.