Tính thanh khoản on-chain à chất xúc tác làm bùng nổ trong thời kỳ DeFi Summer 2020, nhưng điều gì sẽ khiến thị trường DeFi đạt một nghìn tỷ đô la trong vòng 1 hoặc 2 năm nữa?

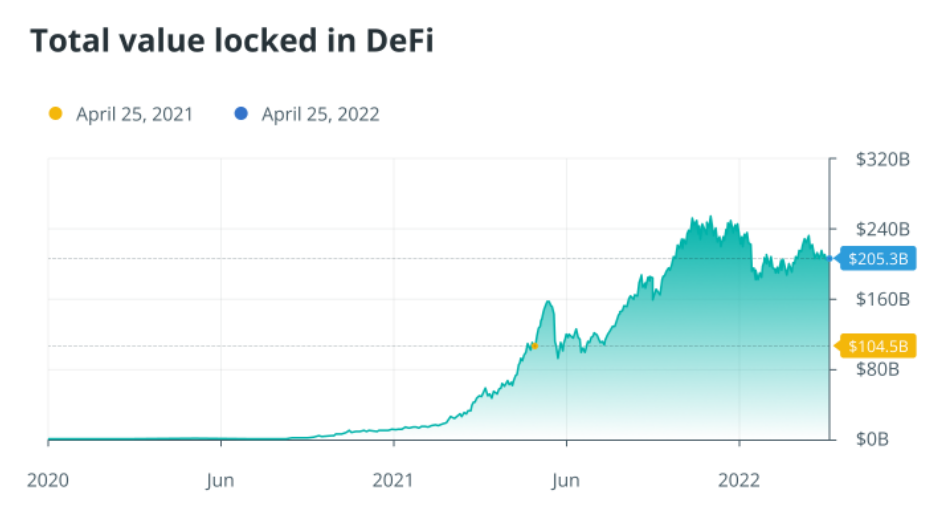

Vào giữa tháng 02/2020, DeFi bùng nổ mạnh mẽ khiến TVL của nó lần đầu tiên vượt qua 1 tỷ đô la, chưa mất tới 1 năm để đạt 20 tỷ đô la (x20 lần) và chỉ 10 tháng để đạt 200 tỷ đô la.

Với tốc độ tăng trưởng như hiện tại, thị trường DeFi đạt tới một nghìn tỷ đô la trong vòng 1 hoặc 2 năm nữa là điều có thể xảy ra.

Chúng ta có thể quy sự tăng trưởng này vì một thứ: Đó chính là “Thanh khoản”. Nhìn lại, sự mở rộng của DeFi có thể được xác định trong 3 thời đại, mỗi thời đại đại diện cho một sự phát triển quan trọng khác trong việc loại bỏ các rào cản đối với tính thanh khoản và làm cho thị trường hấp dẫn và hiệu quả hơn đối với người tham gia.

DeFi 1.0 — Giải quyết vấn đề tiến thoái lưỡng nan của thanh khoản

Các giao thức DeFi đã tồn tại trước năm 2020, nhưng chúng đã phải chịu phần nào vấn đề tiến thoái lưỡng nan khi nói đến tính thanh khoản.

Về mặt lý thuyết, bất cứ ai đó cũng có thể cung cấp thanh khoản lending hoặc swap pool. Tuy nhiên, không có đủ incentive cho các nhà cung cấp thanh khoản cho đến khi có một lượng lớn thanh khoản quan trọng để thu hút các nhà giao dịch hoặc người vay ( những người sẽ trả phí hoặc lãi suất).

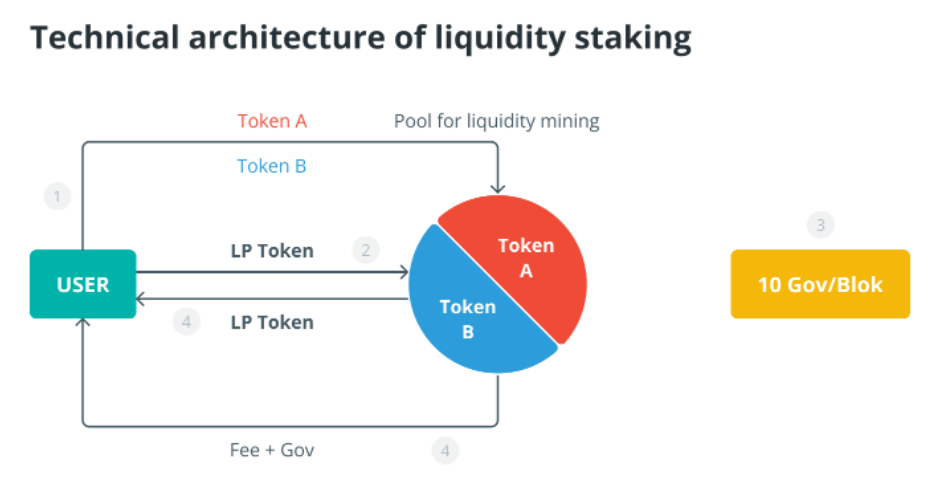

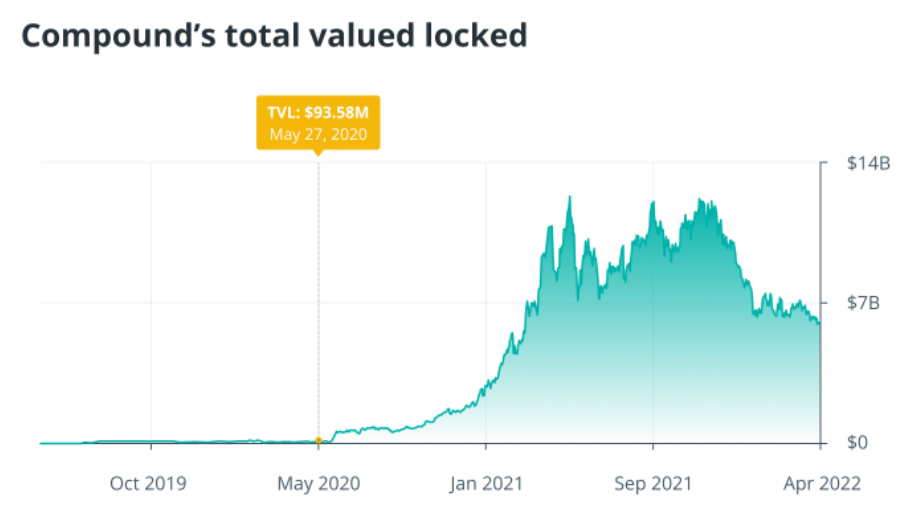

Compound là người đầu tiên giải quyết vấn đề này vào năm 2020 khi nó giới thiệu khái niệm farming protocol token. Ngoài lãi suất nhận được từ người đi vay, người cho vay trên Compound cũng có thể kiếm được phần thưởng là token COMP, cung cấp động lực gửi tiền vào giao thức.

Nó đã được chứng minh là khởi nguồn bắt đầu cho mùa hè DeFi. Sự phát triển của SushiSwap nhắm đến Uniswap đã cung cấp thêm nguồn cảm hứng cho những người sáng lập dự án. Họ bắt đầu sử dụng token dự án để khuyến khích thanh khoản on-chain, khởi động cơn sốt về yield farming.

DeFi 2.0 — Nâng cao hiệu quả sử dụng vốn

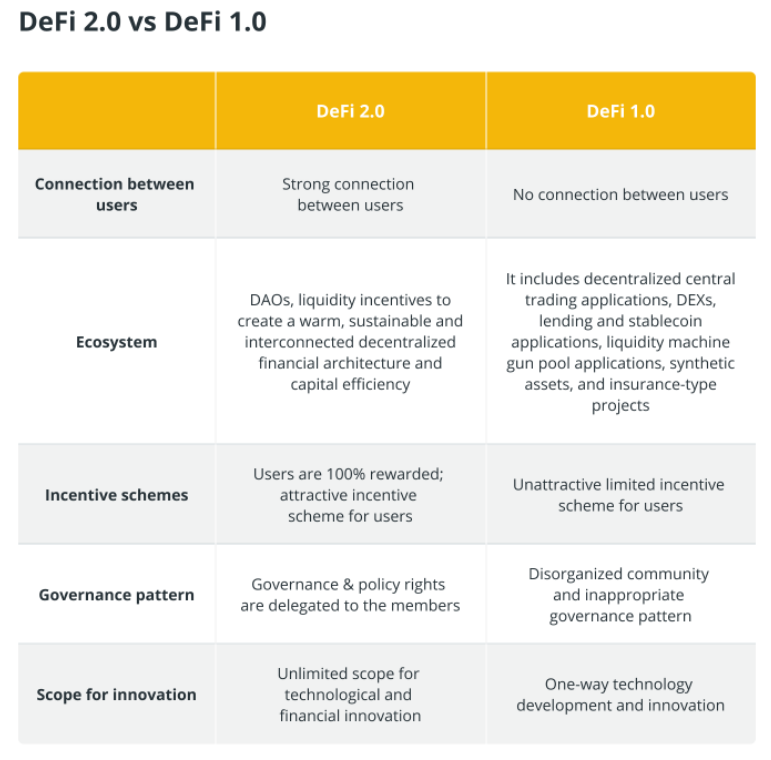

Đó là DeFi 1.0, thời kì đưa vốn hoá DeFi từ 1 tỷ lên 20 tỷ đô la. DeFi 2.0 là giai đoạn chứng kiến sự tăng trưởng hơn nữa lên tới 200 tỷ đô, đã mang lại những cải thiện về hiệu quả sử dụng vốn. Nó đã chứng kiến sự tăng trưởng của Curve, sự trưởng thành của mô hình các nhà tạo lập thị trường tự động (AMM) của Uniswap cho các stable asset, cung cấp các cặp giao dịch tập trung hơn với slippage thấp hơn.

Curve cũng giới thiệu những đổi mới như mô hình tokenomic ký quỹ bằng phiếu bầu của mình, khuyến khích các nhà cung cấp thanh khoản lock token trong dài hạn để tăng thêm độ tin cậy của thanh khoản và giảm slippage.

Uniswap v3 cũng mang lại những cải thiện về hiệu quả sử dụng vốn với cơ chế thanh khoản có thể tùy chỉnh. Ngoài Ethereum, hệ sinh thái DeFi multi-chain bắt đầu phát triển mạnh trên các nền tảng khác bao gồm BSC, Avalanche, Polygon và các nền tảng khác.

Vậy điều gì sẽ thúc đẩy DeFi tiếp theo để đạt được vốn hoá một nghìn tỷ đô la và hơn thế nữa? Mình tin rằng sẽ có 4 sự phát triển quan trọng.

Các DEX lai CEX

Mô hình AMM đã được chứng minh là rất thành công trong DeFi đã phát triển mạnh mẽ sau khi nhận thấy tốc độ chậm và phí cao của mạng Ethereum sẽ không phục vụ mô hình order book tốt để nó tồn tại on-chain.

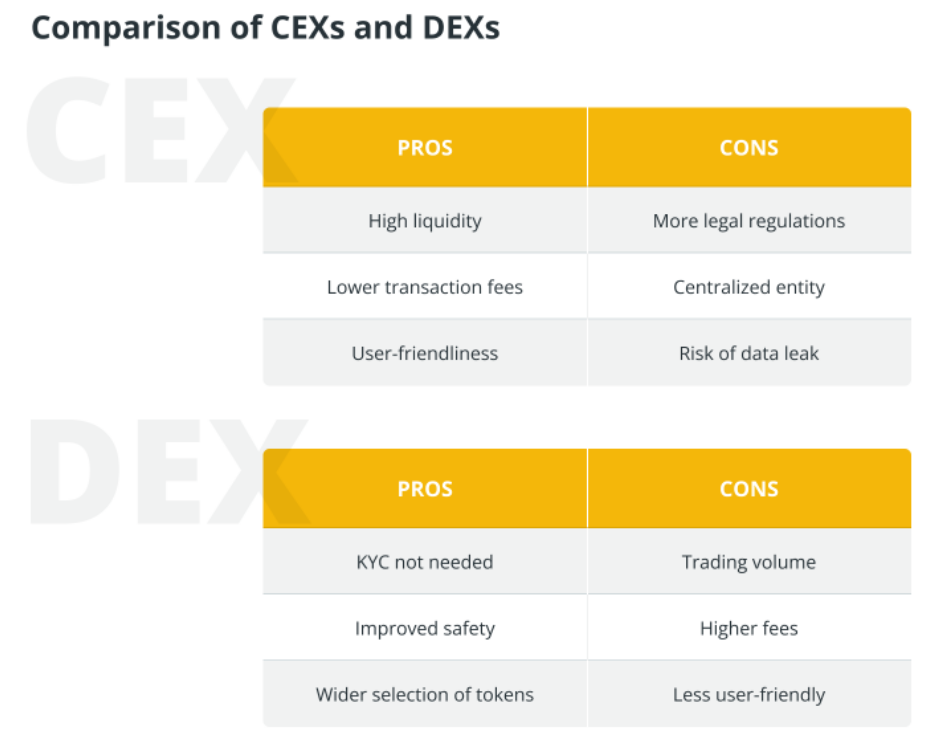

Tuy nhiên, để giúp sự tồn tại của DeFi trên các blockchain với chi phí thấp, tốc độ cao có nghĩa là chúng ta phải kết hợp sàn giao dịch phi tập trung (DEX) với mô hình order book của sàn CEX. Thời gian thanh toán nhanh làm giảm nguy cơ trượt giá, phí thấp không đáng kể làm cho các sàn order book có lợi cho các market maker.

Ví dụ về các sàn giao dịch phi tập trung DEX sử dụng order book như Serum được xây dựng trên Solana, Dexalot trên Avalanche và Polkadex trên Polkadot.

Sự tồn tại của các sàn giao dịch order book giúp các nhà đầu tư tổ chức và chuyên nghiệp tham gia dễ dàng hơn, vì chúng cho phép các lệnh limit-order, làm cho giao dịch trở nên quen thuộc hơn.

Khả năng tổng hợp cross-chain

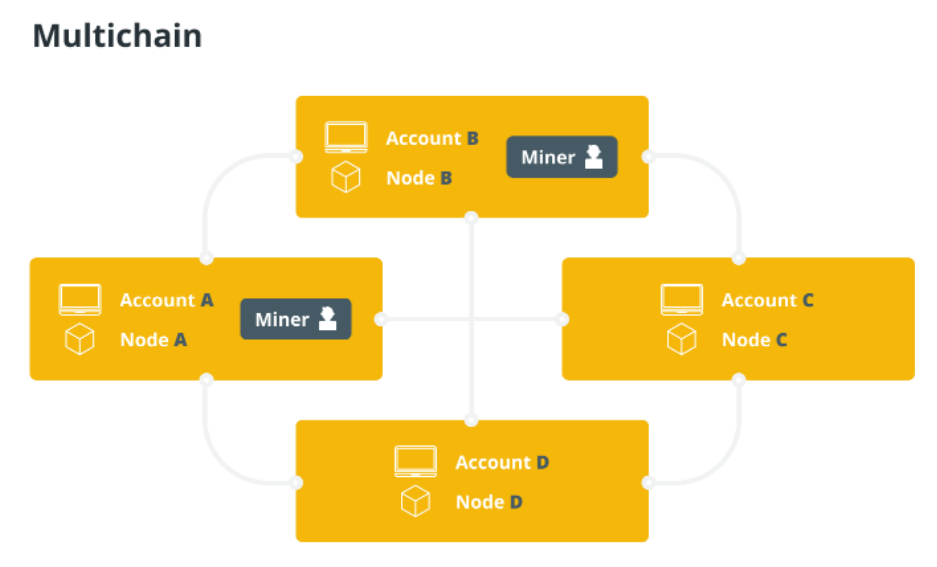

Sự gia tăng của các giao thức DeFi trên các blockchain khác ngoài Ethereum đã dẫn đến sự phân mảnh thanh khoản vào các hệ sinh thái khác nhau.

Do đó, các nhà phát triển đã cố gắng khắc phục điều này bằng cầu nối giữa các blockchain (bridge) nhưng các vụ hack gần đây của Wormhole bridge của Solana đã tạo ra mối lo ngại.

Tuy nhiên, các nhà phát triển đang giúp khả năng tổng hợp chuỗi chéo trở nên an toàn vì đây là chìa khoá để mở khóa thanh khoản phân mảnh trong DeFi và thu hút đầu tư hơn nữa.

Có một số dấu hiệu tích cực về vấn đề này như Binance gần đây đã đầu tư vòng chiến lược vào Symbiosis, một giao thức thanh khoản chuỗi chéo. Tương tự, Thorchain một mạng lưới thanh khoản chuỗi chéo, ra mắt vào năm ngoái và gần đây đã tăng trưởng TVL một cách nhanh chóng, cho thấy sự thèm muốn rõ ràng đối với thanh khoản chuỗi chéo.

Blockchain và DeFi bắt đầu hợp nhất với thị trường tài chính

Bây giờ tiền điện tử đang trở thành một tài sản tài chính toàn cầu được công nhận, chỉ còn là vấn đề thời gian trước khi ranh giới bắt đầu mờ nhạt với blockchain và DeFi. Điều này có thể di chuyển theo 2 hướng. Thứ nhất, bằng cách đưa thanh khoản từ hệ thống tài chính toàn cầu thiết lập on-chain. Thứ 2 bằng cách áp dụng các tổ chức áp dụng các sản phẩm tài chính phi tập trung liên quan đến tiền điện tử.

Một số dự án tiền điện tử hiện đã tung ra các sản phẩm cấp tổ chức và nhiều dự án khác đang trong quá trình triển khai. Đã có ví MetaMask Institutional, trong khi Aave và Alkemi vận hành các Know Your Customer (KYC) pool cho các tổ chức.

Ở phía bên kia, Sam Bankman-Fried đang cố gắng để đưa hệ thống tài chính lên on-chain. Vào tháng 3, ông đã phát biểu tại Hiệp hội Công nghiệp Tương lai ở Florida, đề xuất với các nhà quản lý Hoa Kỳ rằng quản lý rủi ro trong thị trường tài chính có thể được tự động hóa bằng cách sử dụng các phương pháp được phát triển cho thị trường tiền điện tử.

Bất cứ ai cùng có thể dự đoán được khi nào DeFi đạt đến cột mốc nghìn tỷ đô la. Nhưng chúng ta đang theo dõi tốc độ tăng trưởng, đầu tư và đổi mới hiện tại để cảm thấy tự tin hơn về điều đó sẽ đến sớm hơn.