Quyết định về lãi suất của Cục Dự trữ Liên bang Mỹ (Fed) có ảnh hưởng sâu rộng, tác động đến thị trường toàn cầu, bao gồm cả tiền điện tử như Bitcoin. Thị trường tiền điện tử thường được coi là công cụ phòng ngừa cho các tài sản truyền thống, thường phản ứng mạnh với việc tăng và giảm lãi suất. Khi Fed điều chỉnh chính sách tiền tệ sẽ xảy ra các hiệu ứng dây chuyền liên quan đến nhu cầu, sự biến động và thanh khoản của tiền điện tử, vì vậy các nhà đầu tư cần theo dõi sát sao những thay đổi này.

Lãi suất ảnh hưởng đến tiền điện tử như thế nào?

Tác động của việc tăng và giảm lãi suất đối với thị trường tiền điện tử là khác nhau, chủ yếu phụ thuộc vào tâm lý của nhà đầu tư và môi trường kinh tế rộng lớn hơn. Việc giảm lãi suất thường mang lại tâm lý lạc quan, vì nó tăng cường tính thanh khoản của thị trường, khuyến khích nhiều khoản đầu tư rủi ro hơn và nâng cao nhu cầu đối với các tài sản đầu cơ như Bitcoin. Ngược lại, việc tăng lãi suất thường làm giảm tính thanh khoản của thị trường, khiến sức hấp dẫn của các tài sản rủi ro cao giảm sút. Tiếp theo, hãy cùng xem xét kỹ lưỡng hai tình huống này—tăng lãi suất và giảm lãi suất—cũng như ảnh hưởng khác nhau của chúng đến thị trường tiền điện tử.

Chuyện gì sẽ xảy ra khi giảm lãi suất?

Giá bitcoin tăng sau khi cắt giảm lãi suất năm 2020

Quyết định giảm lãi suất của ngân hàng trung ương hoặc Cục Dự trữ Liên bang Mỹ thường là dấu hiệu của sự suy yếu trong nền kinh tế. Khi Fed giảm lãi suất, chi phí vay mượn giảm, điều này thường khuyến khích các khoản đầu tư rủi ro hơn, bao gồm cả tiền điện tử.

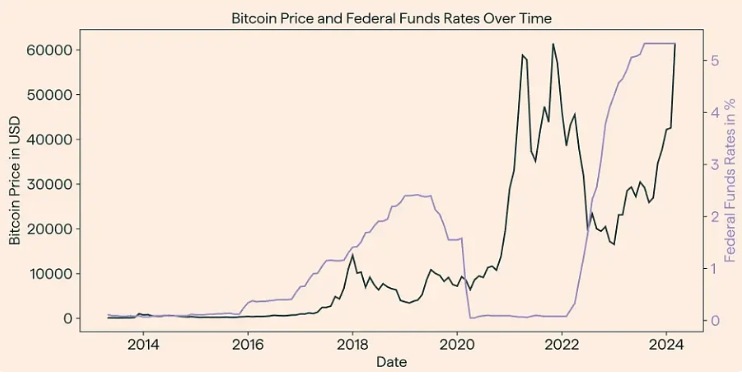

Dữ liệu lịch sử cho thấy, khi Fed giảm lãi suất 0.25% vào năm 2020, Bitcoin đã trải qua một đợt điều chỉnh 60% ban đầu, sau đó lại ghi nhận mức tăng ấn tượng 1600% trong năm đó. Lãi suất thấp thường khiến nhà đầu tư chuyển hướng từ các công cụ tiết kiệm truyền thống sang các tài sản đầu cơ hơn, chẳng hạn như tiền điện tử. Đặc biệt, khi lo ngại về lạm phát xảy ra cùng lúc với việc giảm lãi suất, sức hấp dẫn của Bitcoin như một tài sản phòng ngừa sẽ tăng lên rõ rệt.

Một báo cáo nghiên cứu của S&P Global hỗ trợ quan điểm này và nhấn mạnh sự tương quan đáng kể giữa biến động giá Bitcoin và các điều chỉnh chính sách tiền tệ. Thực tế, trong các giai đoạn lãi suất thấp, giá Bitcoin thường tăng, trong khi việc tăng lãi suất nhanh chóng dẫn đến việc giá giảm, phản ánh xu hướng rộng hơn của thị trường.

Tại sao việc tăng lãi suất lại khiến tiền điện tử giảm giá?

Giá bitcoin giảm sau khi tăng lãi suất vào năm 2022

Mặt khác, việc tăng lãi suất sẽ tạo ra tác động ngược lại. Như Cointelegraph đã chỉ ra, việc tăng lãi suất sẽ làm giảm tính thanh khoản trong thị trường tài chính, khiến sức hấp dẫn của các tài sản rủi ro cao như tiền điện tử giảm xuống. Việc tăng lãi suất nâng cao lợi suất của các công cụ thu nhập cố định có rủi ro thấp, từ đó khuyến khích nhà đầu tư rút vốn khỏi các tài sản có độ biến động cao, chẳng hạn như Bitcoin.

Phản ứng của tiền điện tử đối với sự giảm thanh khoản tương tự như các tài sản rủi ro khác: khi Fed thông báo ý định tăng lãi suất vào tháng 11 năm 2021, giá tiền điện tử đã giảm, và tiếp theo, khi Fed tăng lãi suất mạnh mẽ vào năm 2022, thị trường tiếp tục đi xuống. Thêm vào đó, sự sụp đổ của các loại tiền điện tử như LUNA/UST và sự sụp đổ của các sàn giao dịch như FTX đã càng làm suy yếu niềm tin của các nhà giao dịch vào các tài sản ảo này. Trong thời điểm đó, giá Bitcoin đã giảm khoảng 65%.

Hiện tại, thị trường đang trong giai đoạn tích lũy do tốc độ giảm lãi suất và tình trạng kinh tế Mỹ còn chưa rõ ràng.

Giá Bitcoin đang dao động dựa theo kỳ vọng của thị trường: khi thị trường kỳ vọng có sự tăng lãi suất, giá Bitcoin sẽ giảm; trong khi khi Fed ngừng tăng lãi suất, thị trường bắt đầu tiêu hóa kỳ vọng giảm lãi suất, và giá Bitcoin theo đó tăng lên.

Hiện nay, thị trường đang trong giai đoạn tích lũy, vì tốc độ giảm lãi suất và tình hình kinh tế Mỹ vẫn chưa hoàn toàn rõ ràng. Tuy nhiên, khi Fed bắt đầu nới lỏng chính sách tiền tệ sau một thời gian thắt chặt, việc giá Bitcoin tăng dường như là điều không thể tránh khỏi. Dù vậy, trong ngắn hạn, Bitcoin vẫn có thể rơi vào giai đoạn điều chỉnh.

Do đó, khi thị trường kỳ vọng kinh tế sẽ cải thiện, các loại tài sản rủi ro như cổ phiếu và tiền điện tử cũng có khả năng tăng trưởng nhờ tâm lý nhà đầu tư tích cực và sự gia tăng thanh khoản. Ngược lại, khi việc tăng lãi suất chủ yếu do Fed thắt chặt chính sách tiền tệ để đối phó với lạm phát, chi phí vốn tăng lên sẽ làm giảm sức hấp dẫn của các tài sản rủi ro như Bitcoin, và khi lãi suất tiếp tục tăng, giá trị của chúng cũng sẽ giảm theo.

Các yếu tố khác

Trái phiếu Mỹ

Tiền điện tử thường được quảng bá như một liều thuốc kỳ diệu cho mọi vấn đề, từ lạm phát, lãi suất thấp, sức mua yếu, đến sự mất giá của đô la. Những yếu tố tích cực này rất dễ khiến người ta tin tưởng, trong khi dường như tiền điện tử đang phát triển độc lập với các tài sản khác.

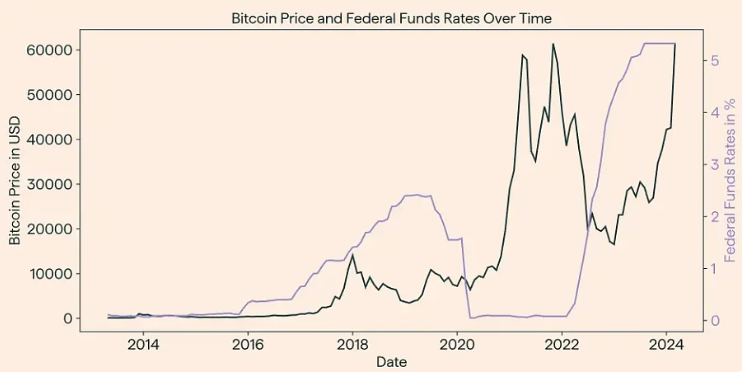

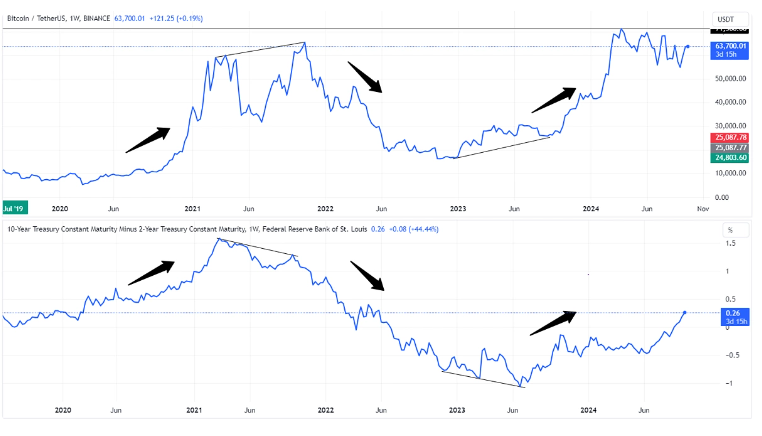

Việc quan sát mối tương quan giữa giá Bitcoin và chênh lệch lợi suất giữa trái phiếu chính phủ Mỹ kỳ hạn 10 năm và kỳ hạn 2 năm thật sự rất thú vị. Sự khác biệt giữa các tài sản dẫn đến việc điều chỉnh giá Bitcoin tương ứng.

Theo như chúng ta biết, khi lợi suất của trái phiếu ngắn hạn Mỹ cao hơn lợi suất của trái phiếu dài hạn, tình huống này được gọi là “đảo ngược đường cong lợi suất”. Trong điều kiện bình thường, lợi suất của trái phiếu dài hạn sẽ cao hơn vì các nhà đầu tư thường tập trung vào các tài sản có rủi ro cao hơn trong ngắn hạn, chẳng hạn như Bitcoin, trái phiếu 2 năm, cổ phiếu, v.v. Tuy nhiên, khi đường cong lợi suất bị đảo ngược, tức là lợi suất của trái phiếu ngắn hạn cao hơn lợi suất của trái phiếu dài hạn, điều này cho thấy các nhà đầu tư đang cảm thấy bất an về tình trạng kinh tế và có thể sẽ rút vốn khỏi các tài sản rủi ro, bao gồm cả Bitcoin.

Ngược lại, khi lợi suất của trái phiếu dài hạn cao hơn lợi suất của trái phiếu ngắn hạn (như chúng ta đang thấy hiện nay), điều này gửi đi tín hiệu tích cực cho các công cụ rủi ro như tiền điện tử.

Sự khác biệt giữa Kho bạc Hoa Kỳ và Bitcoin

Nếu quan sát kỹ, sẽ thấy rằng biên độ biến động của Bitcoin cũng chậm hơn so với chênh lệch lợi suất đường cong (xuất hiện sự phân kỳ). Sự đồng bộ hóa hơn nữa giữa các tài sản này, cùng với tỷ lệ lạm phát giảm và lãi suất tương ứng giảm, có thể mang lại hy vọng cho sự tăng trưởng trung hạn và dài hạn của Bitcoin.

Nhà đầu tư tổ chức mua Bitcoin

Sự quan tâm của các nhà đầu tư tổ chức đối với Bitcoin đã gia tăng đáng kể, khi các quỹ phòng hộ và công ty quản lý tài sản coi đây là công cụ để phòng ngừa sự mất giá của tiền tệ pháp định và là một công cụ đa dạng hóa quan trọng. Khi các nhà đầu tư tổ chức tìm kiếm cơ hội đầu tư được quản lý, nhu cầu về quỹ ETF Bitcoin ngày càng tăng, điều này làm nổi bật xu hướng này. Theo Reuters, sự hỗ trợ từ các tổ chức dự kiến sẽ giúp ổn định giá Bitcoin và thúc đẩy sự tăng trưởng trong tương lai, từ đó thúc đẩy sự phục hồi của thị trường bò tiềm năng. Dòng vốn từ các tổ chức đóng vai trò thiết yếu trong sự phát triển của thị trường Bitcoin, giúp duy trì mức giá cao và tạo sự tự tin lâu dài về giá trị của tài sản này.

Điều này cho thấy, mặc dù Bitcoin phản ứng với sự thay đổi của lãi suất quỹ liên bang, nhưng nó không hoạt động một cách độc lập. Tác động của lãi suất cần phải được xem xét trong bối cảnh điều kiện thị trường rộng hơn, lợi ích của các tổ chức và sự thay đổi quy định.

Yếu tố kinh tế vĩ mô

Gần đây, Trung Quốc đã triển khai một chương trình kích thích lớn, bao gồm việc giảm lãi suất và lãi suất thế chấp, giải phóng thanh khoản và cam kết đầu tư hơn 100 tỷ USD để hỗ trợ thị trường chứng khoán. Những biện pháp toàn diện này có thể có tác động lớn đến thị trường toàn cầu, làm tăng giá trị của các tài sản nhạy cảm với thanh khoản và rủi ro như cổ phiếu, vàng và Bitcoin. Các nhà phân tích cho rằng nếu thành công, nó có thể đẩy lạm phát tăng cao hơn, trong khi lạm phát hiện tại vẫn dao động trên mức 0. Những động thái khác thường của Trung Quốc này đánh dấu một sự thay đổi lớn trong chiến lược kinh tế của họ, và phản ứng toàn cầu sẽ được theo dõi sát sao.

Bitcoin như một công cụ phòng ngừa lạm phát

Nguồn cung cố định của Bitcoin là 21 triệu đồng, khiến nó trở thành một công cụ phòng ngừa lạm phát mạnh mẽ. Khác với tiền tệ pháp định mà chính phủ có thể in ra, sự khan hiếm của Bitcoin đảm bảo rằng giá trị của nó không bị ảnh hưởng bởi áp lực lạm phát. Điều này đã trở nên rõ ràng vào năm 2021, khi tỷ lệ lạm phát của Mỹ tăng vọt lên 7%, trong khi Bitcoin đã tăng giá hơn 300%, trở thành một biện pháp bảo vệ chống lại sự mất giá của tiền tệ.

Bitcoin có những đặc điểm chung với vàng, thường được gọi là “vàng số”, vì trong thời kỳ lạm phát cao, cả hai dường như đều đóng vai trò như một phương tiện lưu giữ giá trị. Tính phi tập trung của Bitcoin đảm bảo rằng nó không bị ảnh hưởng bởi chính sách tiền tệ của chính phủ, điều thường dẫn đến lạm phát.

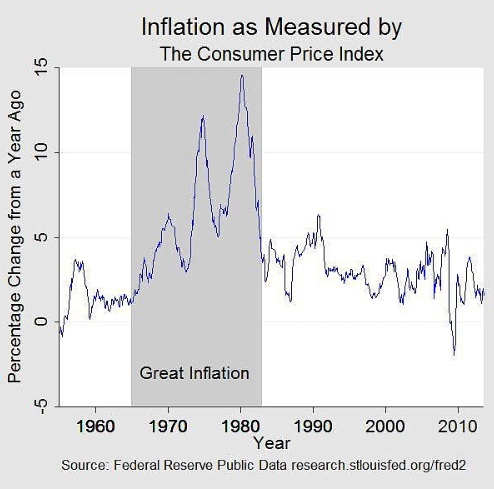

Ba cuộc lạm phát của thập niên 1970

Dựa trên xu hướng lịch sử từ những năm 1970, lạm phát thường diễn ra theo ba đợt khác nhau, và các chuyên gia cho rằng lịch sử có thể lặp lại. Điều này có thể dẫn đến sự tăng giá hơn nữa của Bitcoin, tương tự như sự tăng giá của vàng trong các giai đoạn lạm phát.

Mối tương quan nghịch đảo giữa Bitcoin và chỉ số đô la Mỹ

Mối tương quan ngược giữa Bitcoin và USD cũng rất quan trọng. Khi đồng đô la yếu đi, Bitcoin thường có xu hướng tăng giá, điều này khiến nó trở thành một lựa chọn hấp dẫn. Mối quan hệ này tương tự như mối quan hệ ngược giữa vàng và đồng đô la, cho thấy Bitcoin có thể tiếp tục đóng vai trò là công cụ phòng ngừa biến động của tiền tệ pháp định.

Mặc dù thị trường tiền điện tử trong ngắn hạn bị ảnh hưởng bởi chính sách lãi suất của Cục Dự trữ Liên bang Mỹ, nhưng triển vọng trung và dài hạn của Bitcoin vẫn tích cực, vì nó có thể bù đắp chi phí lạm phát và duy trì giá trị như một khoản đầu tư an toàn. Đặc điểm này khiến nó trở nên hấp dẫn đối với những người mong muốn giữ gìn sức mua trong thời kỳ bất ổn kinh tế.

Ảnh hưởng trung hạn đối với tiền điện tử

Dựa trên phân tích cơ bản ở trên và sự chú ý đến các dữ liệu kỹ thuật trên biểu đồ, có thể thấy những điểm sau: Trong trung hạn, theo biểu đồ hàng ngày, Bitcoin đã dao động trong một kênh giảm kể từ tháng 3 năm 2024.

Hiện tại, giá đang đối mặt với mức kháng cự quan trọng tại vùng Fibonacci vàng. Nếu giá vượt qua giới hạn trên của kênh này, có thể sẽ phát ra tín hiệu tăng giá cho thị trường tiền điện tử, và có khả năng quay trở lại mức cao nhất lịch sử (ATH) là 73,500 USD. Tuy nhiên, trong trường hợp xảy ra một kịch bản điều chỉnh, giá có thể giảm xuống mức hỗ trợ 58,500 USD, tương ứng với tỷ lệ Fibonacci 38.2%.

Ảnh hưởng dài hạn đối với tiền điện tử

Vào năm 2024, các nhà phân tích của Standard Chartered đã nhiều lần công bố dự đoán về xu hướng tỷ giá Bitcoin. Vào tháng 4 năm nay, họ giả định rằng giá BTC sẽ tăng lên 150,000 USD vào cuối năm nay.

Các chuyên gia từ công ty chứng khoán Bernstein cũng cho rằng vào cuối quý IV, giá của đồng tiền điện tử chính này sẽ vượt qua mức cao nhất lịch sử từ 80,000 đến 90,000 USD.

Ngoài ra, người sáng lập quỹ đầu tư mạo hiểm SkyBridge Capital, Anthony Scaramucci, cho biết giá Bitcoin có thể đạt mức kỷ lục 100,000 USD vào cuối năm nay.

Dự đoán này phù hợp với dự báo của các nhà phân tích FBS dựa trên phân tích kỹ thuật từ biểu đồ Bitcoin hàng tuần. Mức 100,000 USD phù hợp với mức Fibonacci 161.8 tại điểm phá vỡ của hình dạng cốc tay cầm. Tuy nhiên, một xu hướng điều chỉnh tiềm năng có thể sẽ đạt đến khu vực 50,000 USD trước khi tăng lên mức cao nhất mới.

Kết luận

Sự thay đổi lãi suất tại Mỹ, đặc biệt là việc giảm lãi suất, thường thúc đẩy Bitcoin và thị trường tiền điện tử rộng lớn hơn, vì lãi suất thấp khuyến khích đầu tư rủi ro. Dữ liệu lịch sử cho thấy Bitcoin thường phục hồi sau khi lãi suất giảm, được thúc đẩy bởi sự quan tâm của các nhà đầu tư đối với các tài sản đầu cơ và lo ngại về lạm phát. Mặc dù việc tăng lãi suất có thể thắt chặt tính thanh khoản và dẫn đến giá giảm, nhưng tiềm năng dài hạn của Bitcoin vẫn rất mạnh mẽ, và các nhà phân tích dự đoán sẽ có lợi nhuận đáng kể vào cuối năm 2024. Là một công cụ chống lạm phát và tài sản đầu cơ, tương lai của Bitcoin phần lớn phụ thuộc vào xu hướng kinh tế rộng lớn hơn và chính sách của Cục Dự trữ Liên bang Mỹ.