Gần đây, Grayscale đã công bố báo cáo thị trường tháng 9. Các điểm cốt lõi như sau:

- Bitcoin tăng giá vào tháng 9 trong khi nhiều tài sản truyền thống bị lỗ đáng kể, nhấn mạnh tính chất đa dạng của tiền điện tử. Áp lực lên thị trường toàn cầu dường như xuất phát từ việc lãi suất trái phiếu chính phủ tăng và giá dầu tăng.

- Khi các số liệu trên chuỗi Bitcoin được cải thiện trong tháng này, các nguyên tắc cơ bản mạnh mẽ đã đóng một vai trò quan trọng. Khi vốn hóa thị trường stablecoin ổn định sau khi giảm vào năm ngoái, thị trường tài sản kỹ thuật số vẫn tập trung vào việc phát triển chuỗi khối lớp 2 và tiềm năng cho các quỹ ETF Bitcoin giao ngay sau khi chúng được chấp thuận tại thị trường Hoa Kỳ.

- Mặc dù có những dấu hiệu đáng khích lệ đối với bản thân ngành công nghiệp tiền điện tử nhưng bối cảnh thị trường tài chính rộng lớn hơn có thể vẫn còn nhiều thách thức. Tuy nhiên, sự ổn định gần đây của Bitcoin cho thấy giá trị của nó có thể bắt đầu phục hồi sau khi bối cảnh vĩ mô được cải thiện.

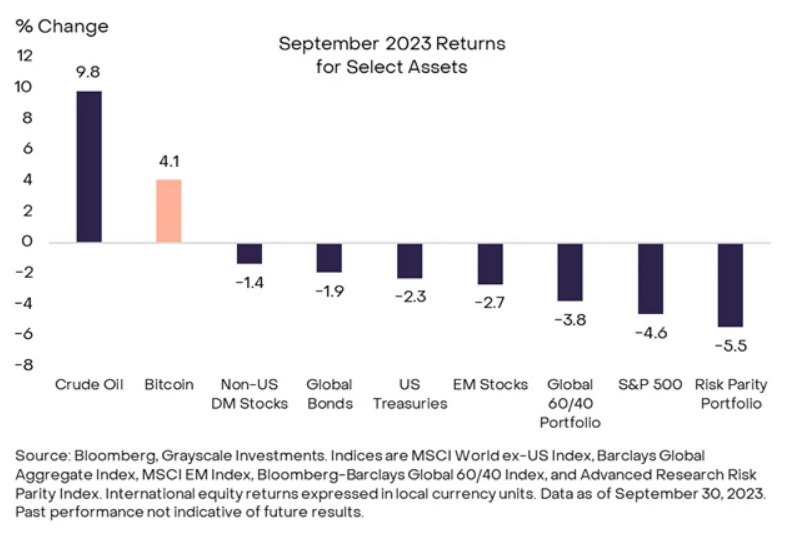

BTC đã tăng 4% trong tháng 9, trái ngược với mức lỗ đáng kể trên nhiều tài sản truyền thống trong tháng này (Bảng 1). Tiền điện tử hiện có mối tương quan nhiều hơn với các thị trường khác, nhưng chúng vẫn tiếp tục mang đến cho các nhà đầu tư mức độ đa dạng hóa trong môi trường thị trường đầy thách thức này.

Bitcoin (BTC) đã tăng 4% trong tháng 9, một mức tăng tương phản với mức giảm đáng kể trên nhiều tài sản truyền thống trong tháng (Biểu đồ 1). Tiền điện tử hiện có mối tương quan nhiều hơn với các thị trường khác, nhưng chúng tiếp tục mang lại cho các nhà đầu tư mức độ đa dạng hóa (lợi nhuận) trong môi trường thị trường đầy thách thức này.

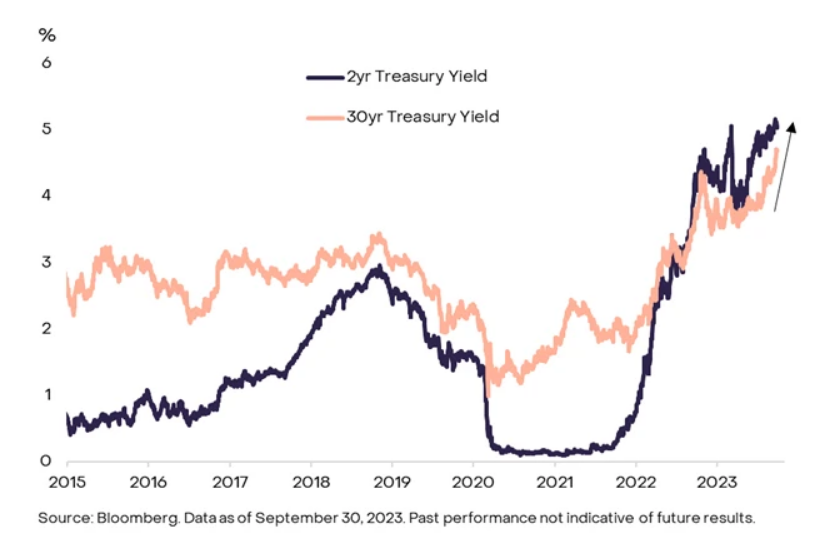

Áp lực mới nhất lên tài sản toàn cầu dường như đến từ thị trường trái phiếu Mỹ (Biểu đồ 2), có thể liên quan đến các hành động liên quan của Cục Dự trữ Liên bang. Tại cuộc họp giữa tháng 9, Fed đã phát tín hiệu rằng họ có thể tăng lãi suất một lần nữa vào cuối năm nay và có thể cắt giảm lãi suất chậm hơn vào năm tới so với dự kiến trước đó. Hướng dẫn mới của Fed có thể giúp đẩy lãi suất trái phiếu ngắn hạn lên cao hơn và nâng cao giá trị của đồng đô la.

Tuy nhiên, thách thức lớn hơn mà thị trường thu nhập cố định phải đối mặt có thể là tình trạng dư thừa trái phiếu chính phủ dài hạn. Lợi suất trái phiếu kho bạc kỳ hạn 30 năm đã tăng gần 50 điểm cơ bản (bp) trong tháng 9, đạt mức cao nhất kể từ năm 2011. Trái phiếu dài hạn (chẳng hạn như trái phiếu có thời hạn còn lại trên 10 năm) thường ít nhạy cảm hơn với những thay đổi nhỏ trong hướng dẫn lãi suất của Fed.

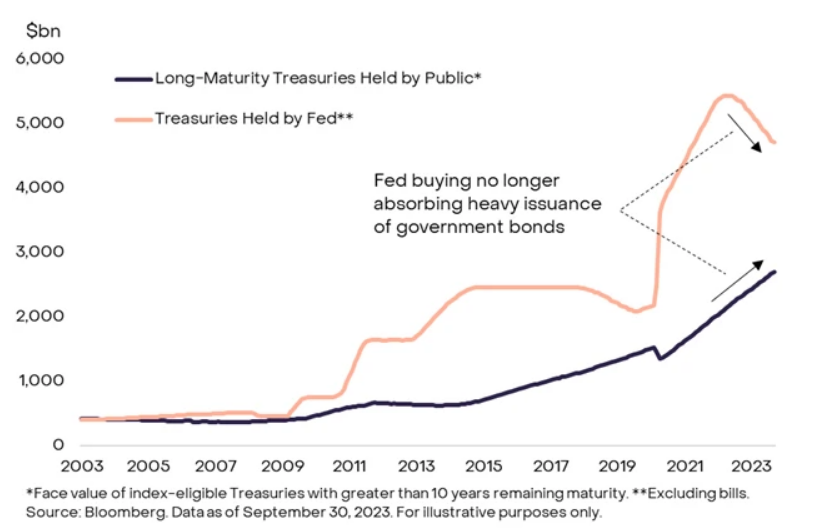

Thay vào đó, thị trường trái phiếu dường như đang gặp khó khăn trong việc hấp thụ khoản vay khổng lồ từ Kho bạc Hoa Kỳ – kết quả của thâm hụt ngân sách khổng lồ của chính phủ. Mặc dù thâm hụt ngân sách đã lớn trong một thời gian, nhưng các chương trình mua hàng của Fed (“nới lỏng định lượng”) đã hấp thụ một phần nguồn cung trái phiếu trong quá khứ. Hiện nay Fed đang thu hẹp bảng cân đối kế toán (“thắt chặt định lượng”), nhiều khoản vay của chính phủ hơn đang tác động đến các thị trường mở, gây áp lực lên lãi suất (Biểu đồ 3).

Lợi suất trái phiếu tăng và giá dầu cao hơn dường như đang đè nặng lên cổ phiếu và hầu hết các tài sản rủi ro khác. S&P 500 đã giảm gần 5% trong tháng 9, nguyên nhân là do tổn thất liên quan đến sức khỏe nền kinh tế Mỹ – các công ty xây dựng nhà ở, công nghiệp và các công ty gắn liền với hoạt động bán lẻ.

Bitcoin phần lớn không bị ảnh hưởng bởi việc rút vốn đối với các tài sản truyền thống và đã vượt trội hơn hầu hết các loại tiền điện tử lớn khác.

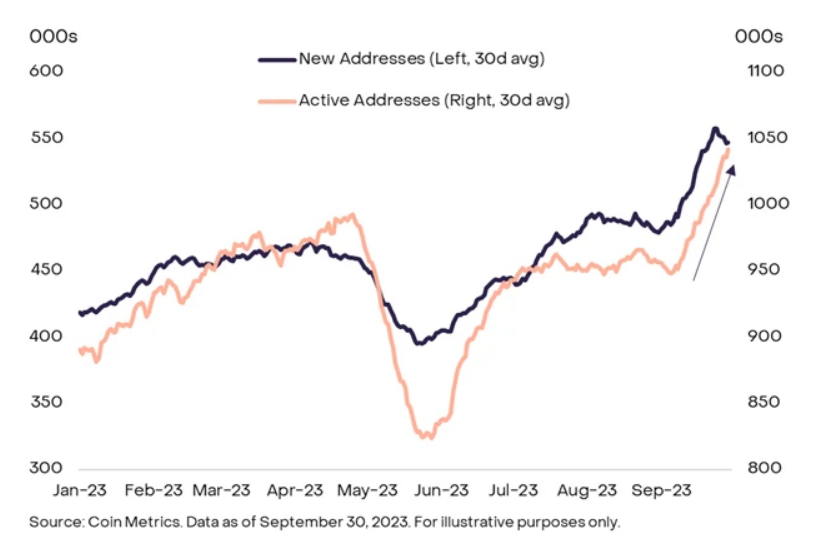

Trong khi khối lượng giao dịch tiếp tục giảm trong tháng này, các số liệu trên chuỗi khác nhau của Bitcoin đã được cải thiện: địa chỉ cấp vốn, địa chỉ hoạt động và số lượng giao dịch đều tăng (Biểu đồ 4). Với tiến độ của Bitcoin ETF giao ngay vào cuối tháng 8, sự gia tăng hoạt động trên chuỗi có thể cho thấy các nhà đầu tư mới tham gia vào thị trường trước khi có sự chấp thuận của cơ quan quản lý.

Sự phục hồi giá của Bitcoin cũng có thể liên quan đến thông tin rằng người được ủy thác của sàn giao dịch tiền điện tử Mt Gox sẽ trì hoãn việc trả nợ cho chủ nợ cho đến tháng 10 năm 2024 – sàn này hiện nắm giữ khoảng 138.000 Bitcoin, hiện trị giá 37 tỷ USD, quyết định này có thể làm giảm kỳ vọng áp lực bán ra thị trường.

Trong khi đó, giá token ETH giảm nhẹ so với tháng 9, với tỷ lệ ETH/BTC giảm xuống mức thấp nhất trong một năm. Biến động giá ETH cũng cực kỳ thấp: Tính đến ngày 30 tháng 9, mức biến động giá hàng năm trong 30 ngày của ETH chỉ là 25%, thấp hơn mức biến động của BTC trong cùng thời kỳ, trong khi mức biến động trung bình kể từ tháng 1 năm 2022 là khoảng 60%.

Không giống như Bitcoin, các nguyên tắc cơ bản trên chuỗi của ETH không thay đổi nhiều. Cuối tháng 9, tỷ lệ ETH/BTC phục hồi nhẹ khi thị trường tập trung vào việc phê duyệt ETF tương lai ETH tiềm năng.

Ngoài BTC và ETH, một thay đổi cơ bản đáng chú ý trong tháng 9 là giá trị thị trường của stablecoin đã ổn định sau thời gian dài sụt giảm. Theo dữ liệu của DeFiLlama, tổng vốn hóa thị trường đã ổn định ở mức khoảng 124 tỷ USD, với mức giảm gần như liên tục trong năm qua; kể từ giữa tháng 8, lưu thông DAI và True USD (TUSD) đã tăng đáng kể, trong khi nguồn cung Tether ( USDT )

Việc áp dụng stablecoin dường như đang thúc đẩy mã thông báo Tron vượt trội hơn các mã thông báo vốn hóa lớn khác. Vào tháng 9, giá TRX đã tăng 15%; tổng giá trị bị khóa (TVL) của stablecoin được lưu trữ trên Tron cao hơn bất kỳ blockchain nào khác, thậm chí nhiều hơn Ethereum. Một phần lớn TVL đến từ Tether (USDT), chủ yếu được lưu trữ trên Tron và hiện chiếm trung bình 35-40% giao dịch hàng ngày của mạng.

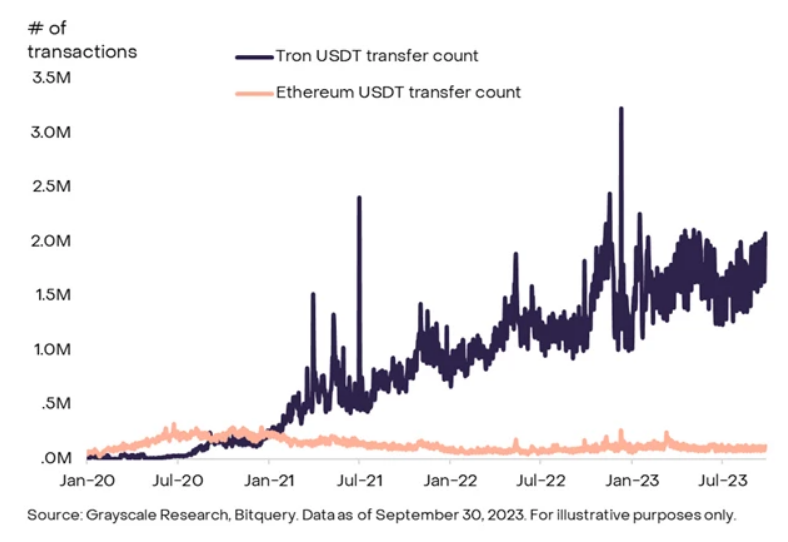

Tron dẫn đầu về TVL, phần lớn là do phí giao dịch thấp hơn. Số lượng chuyển TRC-USDT vượt xa ERC-USDT và khối lượng giao dịch trung bình hàng ngày cao hơn khoảng 15 lần (Biểu đồ 6). Việc USDT được áp dụng mạnh mẽ trên Tron chứng tỏ sự phù hợp với thị trường sản phẩm của stablecoin và nêu bật tầm quan trọng ngày càng tăng của nó trong hệ sinh thái tiền điện tử đương đại.

Mối quan hệ cộng sinh giữa thành công của USDT đối với Tron và đợt tăng giá gần đây của TRX có thể cho thấy rằng stablecoin đang ngày càng trở thành một phần quan trọng trong cơ chế thị trường tiền điện tử hiện đại.

Ngoài stablecoin, thị trường tiền điện tử vẫn tập trung vào sự phát triển liên tục của chuỗi khối lớp 2 – điều mà Grayscale Research đã thảo luận trong một báo cáo gần đây.

Đáng chú ý, ứng dụng truyền thông xã hộifriend.tech trên BASE đã thu tổng phí nhiều hơn so với sàn giao dịch phi tập trung Uniswap vào tháng 9 . Các token DeFi khác đang hoạt động mạnh mẽ từ góc độ giá là AAVE, CRV và MKR, cũng như token giao thức oracle LINK – mà chúng tôi tin rằng chủ yếu là do sự hợp tác gần đây với Swift và BASE.

Cuối cùng, Toncoin (TON) đã nhanh chóng vượt qua TRX để trở thành tài sản tiền điện tử lớn thứ mười tính theo vốn hóa thị trường. Dự án đã công bố tích hợp với ứng dụng nhắn tin Telegram tại hội nghị Token 2049 ở Singapore (dự án TON ban đầu được đưa ra bởi những người sáng lập Telegram). Mặc dù chúng tôi lạc quan về triển vọng tích hợp tiền điện tử với các ứng dụng nhắn tin nhưng các nhà đầu tư nên xem xét các yếu tố như tính thanh khoản của tài sản khi đánh giá định giá của nó. Điều đáng chú ý là phần lớn nguồn cung của TON thuộc sở hữu của một số ít cá voi và khối lượng giao dịch của token cực kỳ thấp so với vốn hóa thị trường của nó. Ví dụ: theo dữ liệu từ The Tie, vốn hóa thị trường của TON gấp hơn 200 lần khối lượng giao dịch hàng tháng.

Theo quan điểm của chúng tôi, khả năng phục hồi của Bitcoin, cùng với những tổn thất đáng kể đối với tài sản truyền thống, minh họa cho lợi ích đa dạng hóa của tài sản kỹ thuật số và sự cải thiện ổn định của các nguyên tắc cơ bản của ngành. Chất xúc tác chính tiếp theo cho giá Bitcoin có thể đến từ sự chấp thuận của một quỹ ETF giao ngay. Trong tranh chấp pháp lý trước đó với Grayscale, SEC đã thua kiện và cần kháng cáo trước ngày 13 tháng 10 để yêu cầu xét xử lại; nếu SEC từ bỏ kháng cáo thì SEC sẽ xem xét lại đơn đăng ký đang chờ xử lý của Grayscale (để chuyển đổi Grayscale Bitcoin Trust GBTC thành Spot Bitcoin ETF ), cũng như các ứng dụng Bitcoin ETF giao ngay khác hiện đang được xem xét.

Bất chấp những dấu hiệu đáng khích lệ này, bối cảnh thị trường tài chính rộng lớn hơn có thể vẫn còn nhiều thách thức trong thời điểm hiện tại: Cục Dự trữ Liên bang vẫn đang thắt chặt chính sách, lãi suất trái phiếu chính phủ có thể vẫn đang tìm thấy trạng thái cân bằng mới và khó có khả năng “hạ cánh nhẹ nhàng” đối với nền kinh tế Mỹ. không chắc chắn. Tuy nhiên, sự ổn định gần đây của Bitcoin cho thấy giá trị của nó có thể bắt đầu phục hồi sau khi bối cảnh vĩ mô được cải thiện.