Chúng tôi dự đoán rằng các quỹ ETF Ethereum giao ngay sẽ sớm được chấp thuận niêm yết trên các sàn giao dịch chứng khoán Hoa Kỳ. Sự phát triển này sẽ cho phép các cố vấn tài chính và nhà đầu tư tổ chức nắm giữ tài sản độc đáo này dưới sự bảo vệ của người giám sát đủ điều kiện và hưởng lợi từ lợi thế về giá cả và thanh khoản do ETF mang lại. Để đạt được mục tiêu này, chúng tôi đã cập nhật mô hình tài chính của mình và đánh giá lại trường hợp đầu tư cơ bản cho ETH. Chúng tôi đồng thời phân tích sự tương tác của Ethereum (ETH) và Bitcoin (BTC) trong danh mục đầu tư 60/40 truyền thống, tập trung vào sự đánh đổi giữa rủi ro và phần thưởng.

Trường hợp đầu tư Ethereum: Đánh giá

Ethereum (ETH), với tư cách là mã thông báo gốc của mạng Ethereum, là một tài sản có đặc điểm sáng tạo. Nó cho phép các nhà đầu tư truy cập vào một hệ thống kinh doanh dựa trên internet có tốc độ tăng trưởng cao được gọi là Ethereum, có khả năng phá vỡ các hoạt động tài chính hiện có và các nền tảng công nghệ lớn như Google và Apple. Ethereum là một nền kinh tế kỹ thuật số thành công, thu hút khoảng 20 triệu người dùng hoạt động hàng tháng, trong khi giá trị thanh toán của nó đạt 4 nghìn tỷ USD và tạo điều kiện thuận lợi cho 5,5 nghìn tỷ USD chuyển khoản stablecoin trong 12 tháng qua. Ethereum có hơn 91,2 tỷ USD tiền ổn định, 6,7 tỷ USD tài sản ngoài chuỗi được mã hóa và 308 tỷ USD tài sản kỹ thuật số. Trong bản cập nhật trường hợp cơ sở mới nhất của chúng tôi, chúng tôi kỳ vọng ETH sẽ trị giá 22.000 USD vào năm 2030, tương đương với tổng lợi nhuận 487% trên giá ETH ngày nay hoặc tốc độ tăng trưởng kép hàng năm (CAGR) là 37,8%.

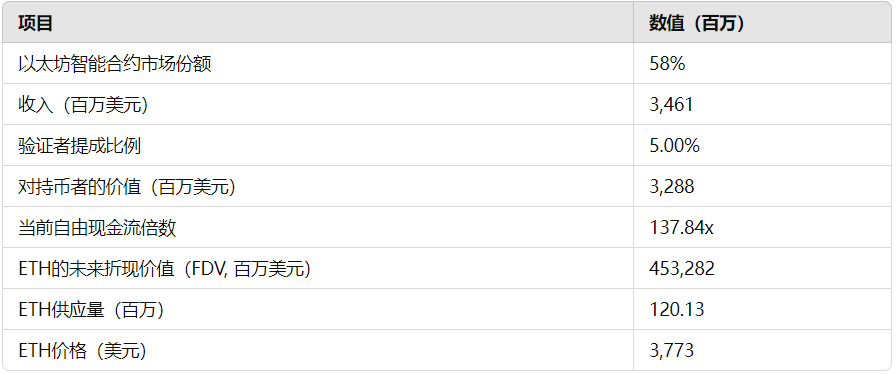

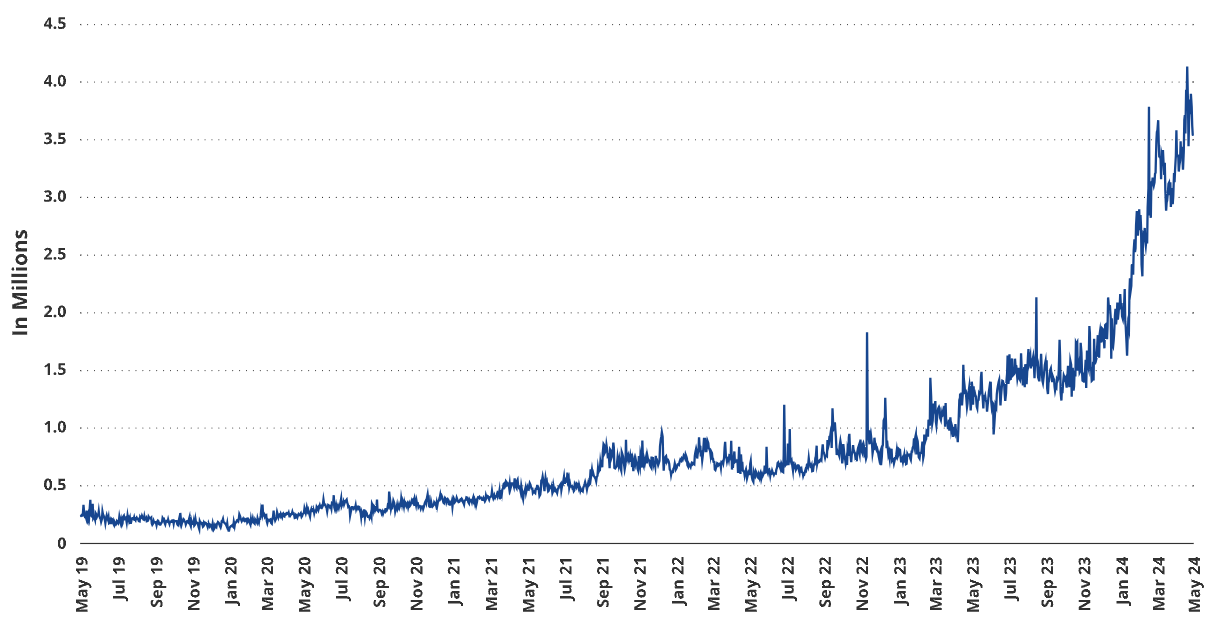

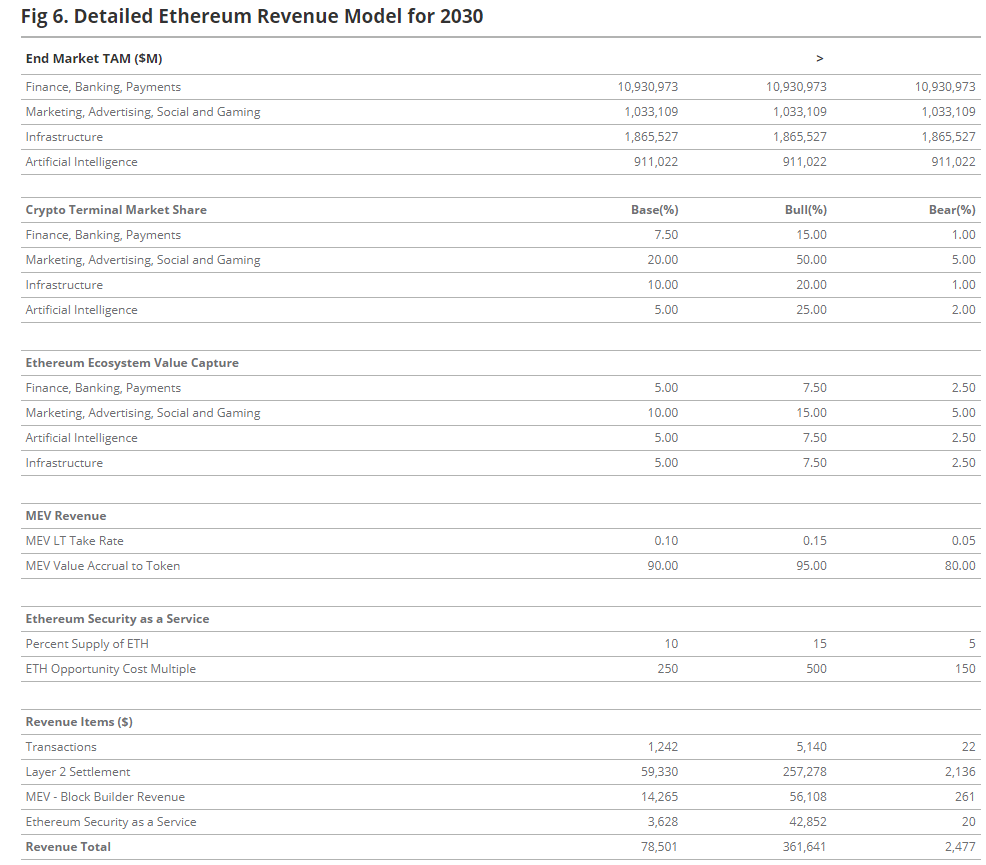

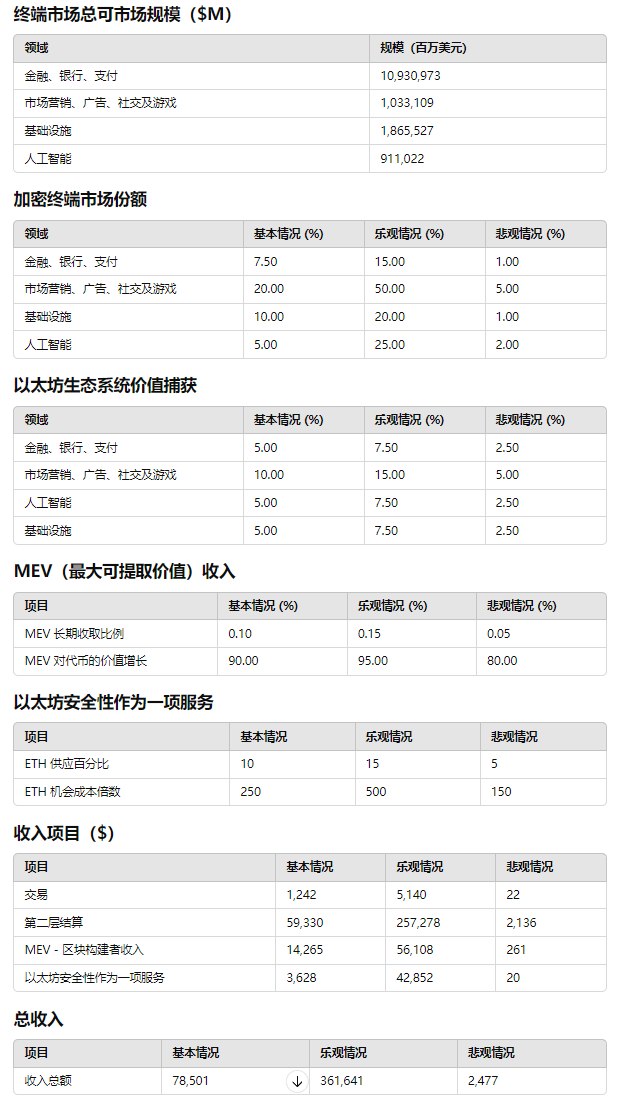

Chúng tôi đưa ra ước tính về giá trị của ETH vào năm 2030 dựa trên dòng tiền tự do trị giá 66 tỷ USD do Ethereum tạo ra và tích lũy thành token ETH, mà chúng tôi ước tính có giá trị gấp bội số của 33 lần. Vì Ethereum là một nền tảng ứng dụng nên chúng tôi bắt đầu định giá bằng cách đánh giá quy mô thị trường của các lĩnh vực kinh doanh mà các ứng dụng blockchain có khả năng phá vỡ. Dựa trên doanh thu hàng năm của các ngành dọc này, chúng tôi ước tính tổng thị trường có thể định địa chỉ (TAM) là 15 nghìn tỷ USD:

- Tài chính, ngân hàng và thanh toán (FBP) – 10,9 nghìn tỷ USD

- Tiếp thị, Quảng cáo, Xã hội & Trò chơi (MASG) – 1,1 nghìn tỷ USD

- Cơ sở hạ tầng (I) – 1,8 nghìn tỷ USD

- Trí tuệ nhân tạo (AI) – 1,4 nghìn tỷ USD

Dựa trên dữ liệu TAM của chúng tôi, thị phần ước tính của chúng tôi cho các khoản doanh thu tận dụng các chuỗi khối như Ethereum này là: tỷ lệ thâm nhập lần lượt là 7,5%, 20%, 10% và 5% cho FBP, MASG, I và AI (Hình 6) . Sau đó, chúng tôi dự báo thị phần của các ứng dụng tiền điện tử được xây dựng trên Ethereum thay vì các blockchain khác, với kịch bản cơ sở của chúng tôi là 70%. Sau đó, chúng tôi ước tính tỷ lệ Ethereum sẽ tính phí cho người dùng ứng dụng và trên thực tế, “tỷ lệ tính phí” trên doanh thu của các ứng dụng này dự kiến là 5-10%. Gần đây, chúng tôi đã cập nhật mô hình ETH bắt đầu từ mùa xuân năm 2023, bổ sung thị trường trí tuệ nhân tạo cuối cùng để phản ánh tiềm năng to lớn của Ethereum trong lĩnh vực này. Các điều chỉnh có tác động khác đối với mô hình trước đây của chúng tôi bao gồm tăng mức tiêu thụ nguồn cung ETH, sự hiện diện lớn hơn trên thị trường cuối cùng và mức độ áp dụng cao hơn hoạt động kinh tế cơ bản. Chúng tôi tin rằng những thay đổi này được chứng minh bằng các nguyên tắc cơ bản, những đổi mới gần đây đã giúp Ethereum dễ sử dụng hơn và những thay đổi trong chính trị Hoa Kỳ hỗ trợ điều này.

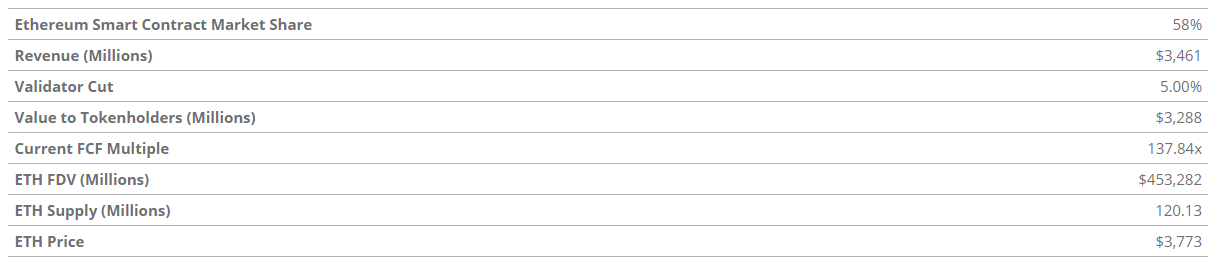

Hình 1. Chỉ báo 12 tháng (TTM) kéo dài của ETH

Nguồn: Artemis XYZ Tính đến ngày 28 tháng 5 năm 2024. Chúng tôi không khuyến nghị mua hoặc bán dựa trên thông tin trong bài viết này. Hiệu suất lịch sử không phải là sự đảm bảo cho kết quả trong tương lai. Mười hai tháng kéo dài (TTM) đề cập đến dữ liệu tài chính trong mười hai tháng liên tục vừa qua bắt đầu từ ngày hiện tại. Dữ liệu này được sử dụng để tiến hành phân tích tài chính nhằm cung cấp quan điểm lịch sử gần đây. Dòng tiền miễn phí (FCF) là lượng Ether ròng có sẵn từ việc vận hành mạng sau khi trừ tất cả chi phí mạng (chẳng hạn như phí gas cho các giao dịch và hợp đồng thông minh). Định giá pha loãng hoàn toàn (FDV) thể hiện tổng giá trị thị trường của token Ethereum (ETH) (dựa trên giá hiện tại) giả định rằng tất cả nguồn cung Ethereum dự kiến đã được lưu hành. Điều này bao gồm nguồn cung hiện tại và việc khai thác Ethereum dự kiến trong tương lai.

Hình 2. Mục tiêu giá Ethereum cho năm 2030: Kịch bản cơ sở, Kịch bản tăng giá và Kịch bản giảm giá

Nguồn: VanEck Research Tính đến ngày 28 tháng 5 năm 2024. Hiệu suất trong quá khứ không đảm bảo cho kết quả trong tương lai. Thông tin, kịch bản định giá và mục tiêu giá trong blog này không nhằm mục đích cung cấp lời khuyên tài chính và không cấu thành bất kỳ lời kêu gọi hành động nào, bao gồm các khuyến nghị mua hoặc bán hoặc dự đoán về hiệu suất trong tương lai của ETH. Hiệu suất thực tế trong tương lai của ETH rất khó dự đoán và có thể khác biệt đáng kể so với kết quả giả định được mô tả ở đây. Các kịch bản chúng tôi đề xuất có thể chứa rủi ro hoặc các yếu tố khác chưa được xem xét, có thể ảnh hưởng đến hiệu suất cuối cùng. Đây là kết quả mô phỏng dựa trên nghiên cứu của chúng tôi và chỉ mang tính chất tham khảo. Hãy tiến hành nghiên cứu của riêng bạn và rút ra kết luận của riêng bạn.

Chúng tôi tin rằng ETH là một tài sản mang tính cách mạng mà ít có sự so sánh trong thế giới tài chính phi tiền điện tử. ETH được gọi là “dầu kỹ thuật số” vì nó được tiêu thụ bởi hoạt động trên Ethereum. Đồng thời, ETH cũng có thể được coi là “đồng tiền có thể lập trình” vì hoạt động tài chính của ETH và các tài sản Ethereum khác có thể được thực hiện tự động trên chuỗi khối Ethereum mà không cần bất kỳ trung gian hay đánh giá nào. Ngoài ra, chúng tôi xem ETH là một “hàng hóa mang lại lợi nhuận” vì nó có thể kiếm thu nhập ETH bằng cách đặt cọc cho những người xác thực trên mạng Ethereum mà không cần lưu ký. Cuối cùng, ETH cũng được coi là “tiền dự trữ của Internet” vì đây là tài sản cơ bản củng cố mọi hoạt động và hầu hết việc định giá tài sản kỹ thuật số trong hệ sinh thái Ethereum 1T+ và hơn 50 chuỗi khối mà nó kết nối.

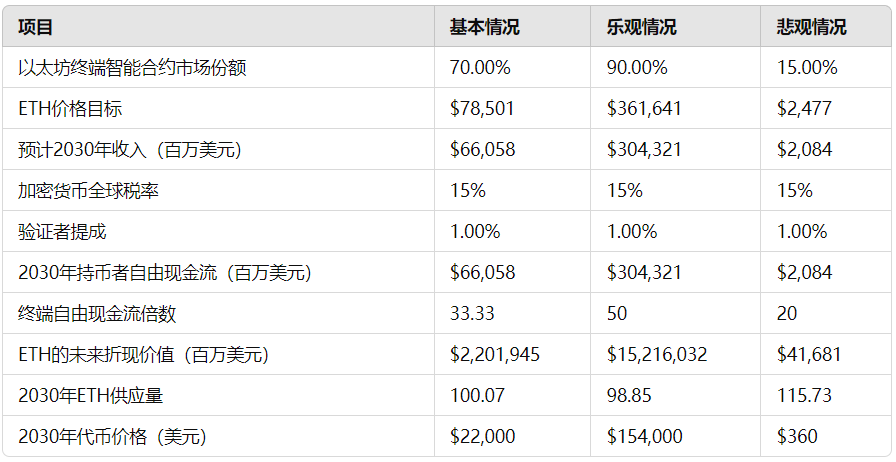

Hình 3. Tốc độ tăng trưởng kép hàng năm của số người dùng hoạt động hàng ngày trong hệ sinh thái Ethereum đạt 71%

Nguồn: Artemis XYZ, tính đến ngày 28 tháng 5 năm 2024. Không nên mua hoặc bán bất kỳ cái tên nào được đề cập trong bài viết này. Tốc độ tăng trưởng gộp hàng năm (CAGR) đề cập đến tốc độ Ethereum (ETH) tăng trưởng mỗi năm trong một khoảng thời gian cụ thể. Số liệu này được sử dụng để hiển thị tốc độ tăng trưởng hàng năm ổn định, giúp giảm bớt sự biến động và cung cấp bức tranh rõ ràng hơn về hiệu suất đầu tư dài hạn.

Bất kể phân loại như thế nào, ETH đều được hưởng lợi từ sự tăng trưởng liên tục trong việc sử dụng chuỗi khối Ethereum. Ethereum được coi là một nền tảng kinh tế sôi động kể từ năm 2019, cơ sở người dùng của nó đã tăng khoảng 1.500% và doanh thu của nó đã tăng nhanh chóng với tốc độ tăng trưởng kép hàng năm là 161%. Trong năm qua, Ethereum đã tạo ra doanh thu 3,4 tỷ USD, được ghi trực tiếp vào tài sản của những người nắm giữ ETH. Vì ETH phải được mua để sử dụng Ethereum nên tất cả những người nắm giữ ETH đều được hưởng lợi từ dòng tiền theo nhu cầu. Ngoài ra, khoảng 80% doanh thu ETH được sử dụng để mua lại và “đốt” ETH đang lưu hành, do đó loại bỏ vĩnh viễn nó khỏi thị trường, một quá trình tương tự như mua lại cổ phiếu không thể đảo ngược.

Trong sáu tháng qua, 541 nghìn ETH trị giá 1,58 tỷ USD (0,4% tổng nguồn cung) đã bị loại bỏ. Do đó, những người nắm giữ ETH không chỉ được hưởng lợi từ hoạt động trên Ethereum mà còn nhận được lợi ích kép khi mua theo nhu cầu và giảm nguồn cung. Người dùng ETH cũng có thể kiếm được khoảng 3,5% số ETH hàng năm bằng cách “đặt cọc” ETH của họ cho các thực thể trong mạng Ethereum được gọi là trình xác nhận, cung cấp cho họ trái phiếu thế chấp mà họ cần để vận hành mạng Ethereum.

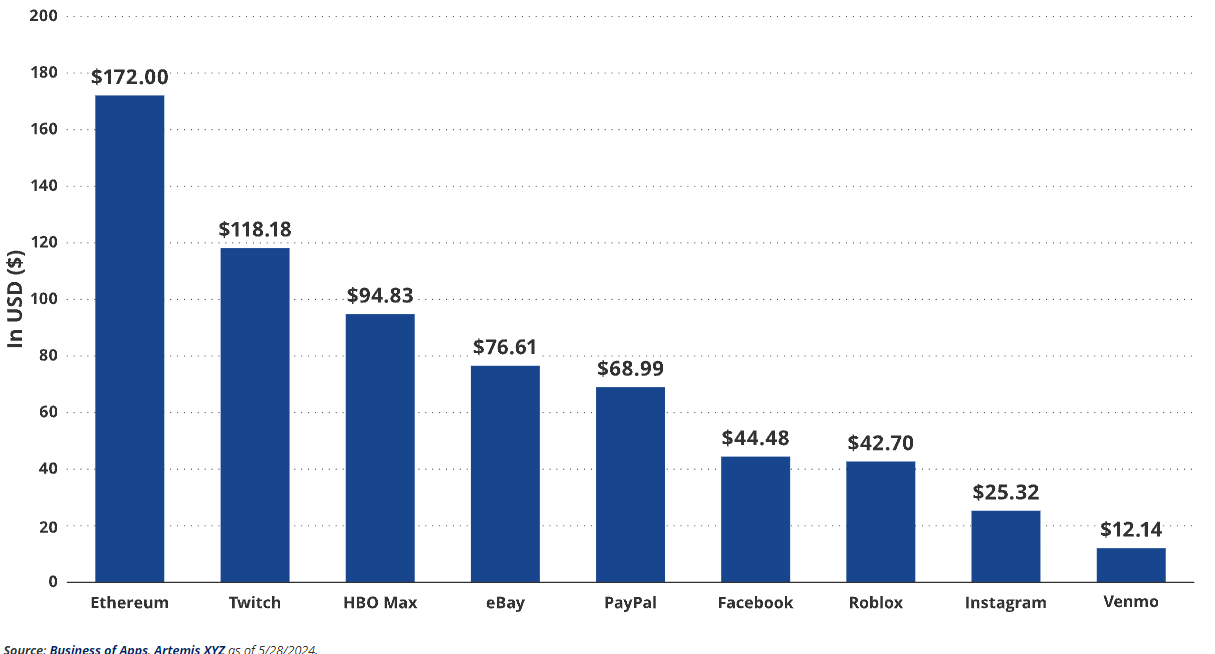

Hình 4. Doanh thu trên mỗi người dùng của Ethereum vượt xa hầu hết các doanh nghiệp Web2.

So với các ứng dụng Web2, doanh thu của Ethereum ($3,4 tỷ) cao hơn Etsy ($2,7 tỷ), Twitch ($2,6 tỷ) và Roblox ($2,7 tỷ). Ethereum có nhiều người dùng hoạt động hàng tháng (20 triệu) hơn Instacart (14 triệu), Robinhood (10,6 triệu) và Vrbo (17,5 triệu). Ngoài ra, thu nhập trung bình hàng năm của người dùng hoạt động hàng tháng của Ethereum là 172 USD, cao hơn nhiều so với 100 USD của Apple Music, 142 USD của Netflix và 25 USD của Instagram. Chúng tôi xem Ethereum là một doanh nghiệp nền tảng tương tự như Apple App Store hoặc Google Play. Tuy nhiên, Ethereum có lợi thế đáng kể so với nền tảng Web2 vì nó cung cấp cho người dùng và chủ doanh nghiệp ứng dụng một đề xuất giá trị độc đáo vượt xa tiền điện tử.

Tính năng hấp dẫn nhất của việc sử dụng Ethereum là khả năng tiết kiệm chi phí. Apple và Google mỗi bên chiếm khoảng 30% doanh thu ứng dụng được lưu trữ, trong khi mức cắt giảm hiện tại của Ethereum là khoảng 24% (14% đối với các ứng dụng không phải DeFi). Chúng tôi hy vọng việc áp dụng Ethereum sẽ giảm xuống 5-10% trong 18 tháng tới khi các doanh nghiệp chuyển sang chuỗi khối Ethereum lớp 2 với chi phí thấp hơn (tỷ lệ áp dụng hiện tại là 0,25% -3%). Để biết thêm chi tiết về Ethereum Layer-2, vui lòng tham khảo báo cáo liên quan mà chúng tôi đã phát hành vào tháng 4. Từ góc độ thanh toán, bộ xử lý thẻ tín dụng và các nền tảng thanh toán khác như PayPal thường tính phí 1,94% cho tất cả các giao dịch (2,9% cho giao dịch thương mại), trong khi phí Visa dao động từ 1,79% -2,43%. Ngược lại, trên Ethereum, phí để người dùng thực hiện chuyển khoản đơn giản chỉ khoảng 0,001%, thấp hơn nhiều so với phí của các nền tảng thanh toán chính thống hiện tại.

So với các nền tảng mạng xã hội tập trung vào dữ liệu như Facebook, chúng tôi tin rằng Ethereum có thể cung cấp cho các doanh nhân những ứng dụng mạnh mẽ và sinh lời hơn. Ethereum cho phép các ứng dụng tự do kết nối và đổi mới bằng cách sử dụng dữ liệu nguồn mở trong môi trường triển khai không được phép. Do đó, bất kỳ ai cũng có thể tạo một ứng dụng và tận dụng dữ liệu quan trọng, bao gồm tất cả hoạt động của người dùng trên chuỗi – tương đương với dữ liệu thanh toán mà Visa cung cấp miễn phí cho khách hàng của mình. Ví dụ: một ứng dụng truyền thông xã hội có tên Farcaster hiện tính phí 75,50 USD mỗi tháng từ người dùng đang hoạt động, trong khi doanh thu tương ứng của Facebook là khoảng 44 USD. Đáng chú ý hơn nữa, cơ cấu khuyến khích của nguồn mở đã dẫn đến những ứng dụng hấp dẫn hơn, chẳng hạn như thời gian sử dụng trung bình hàng ngày của Facebook là 31 phút và của Farcaster là 350 phút.

Tác động của Ethereum là một phần lợi nhuận thu được từ tài chính lớn, công nghệ lớn và dữ liệu lớn có thể được trả lại cho người dùng dưới dạng phúc lợi người tiêu dùng. Khi nhiều dữ liệu được tạo ra trong phạm vi công cộng và nhiều hoạt động kinh doanh thoát khỏi các kênh tài chính khép kín, tốn kém, hào kinh doanh sẽ dần bị xói mòn. Kết quả là, các mô hình kinh doanh cơ bản đã phát triển xung quanh tính kinh tế có lợi nhuận thấp của nguồn mở. Người tiêu dùng và nhà phát triển ứng dụng sẽ chuyển sang Ethereum vì nó cung cấp các tùy chọn có giá trị rẻ hơn và tốt hơn. Chúng tôi ước tính rằng trong vòng 5 đến 10 năm tới, 7% đến 20% (hàng nghìn tỷ đô la) doanh thu từ Web2 và các doanh nghiệp tài chính lớn có thể bị xói mòn bởi các hệ thống như Ethereum, với phần lớn lợi nhuận được trả lại cho người dùng và phát triển ứng dụng Qua. Ngoài ra, các thuộc tính quyền sở hữu duy nhất của Ethereum cho phép các ứng dụng trò chơi và truyền thông xã hội tồn tại trong môi trường kỹ thuật số không bị kiểm duyệt. Những thuộc tính này sẽ đặc biệt có giá trị nếu sự giám sát thông tin của chính phủ tiếp tục gia tăng.

Có nhiều lý do chính đáng để tin rằng các công nghệ blockchain như Ethereum sẽ trở thành cơ sở hạ tầng phụ trợ cốt lõi cho các ứng dụng trí tuệ nhân tạo. Sự phát triển bùng nổ của các tác nhân AI và nền kinh tế của chúng sẽ đòi hỏi cấp bách sự chuyển giao giá trị không giới hạn, bằng chứng rõ ràng về tính nhân văn cũng như các nguồn dữ liệu và mô hình được xác định rõ ràng. Những thuộc tính độc đáo này có thể được triển khai trên blockchain và tránh được những hạn chế của cơ sở hạ tầng kỹ thuật hiện có một cách hiệu quả. Trong bài viết tháng 2 năm 2024, chúng tôi đã khám phá chi tiết nhiều tác động của tiền điện tử và trí tuệ nhân tạo. Dựa trên các giả định về tỷ lệ chấp nhận kinh doanh là 66%, tỷ lệ nắm bắt giá trị phần mềm AI là 25% và tỷ lệ nắm bắt giá trị phi phần cứng là 72%, chúng tôi dự đoán rằng đến năm 2030, quy mô thị trường tiềm năng (TAM) của toàn cầu Năng suất AI có thể lên tới 8,5 nghìn tỷ USD và doanh thu tiềm năng TAM của tiền điện tử và trí tuệ nhân tạo sẽ đạt 911 tỷ USD, trong đó doanh thu từ các ứng dụng và cơ sở hạ tầng trí tuệ nhân tạo nguồn mở dự kiến là 45,5 tỷ USD, trong đó có khoảng 45,5 tỷ USD. 1,2 tỷ USD sẽ được chuyển trực tiếp đến chủ sở hữu ETH.

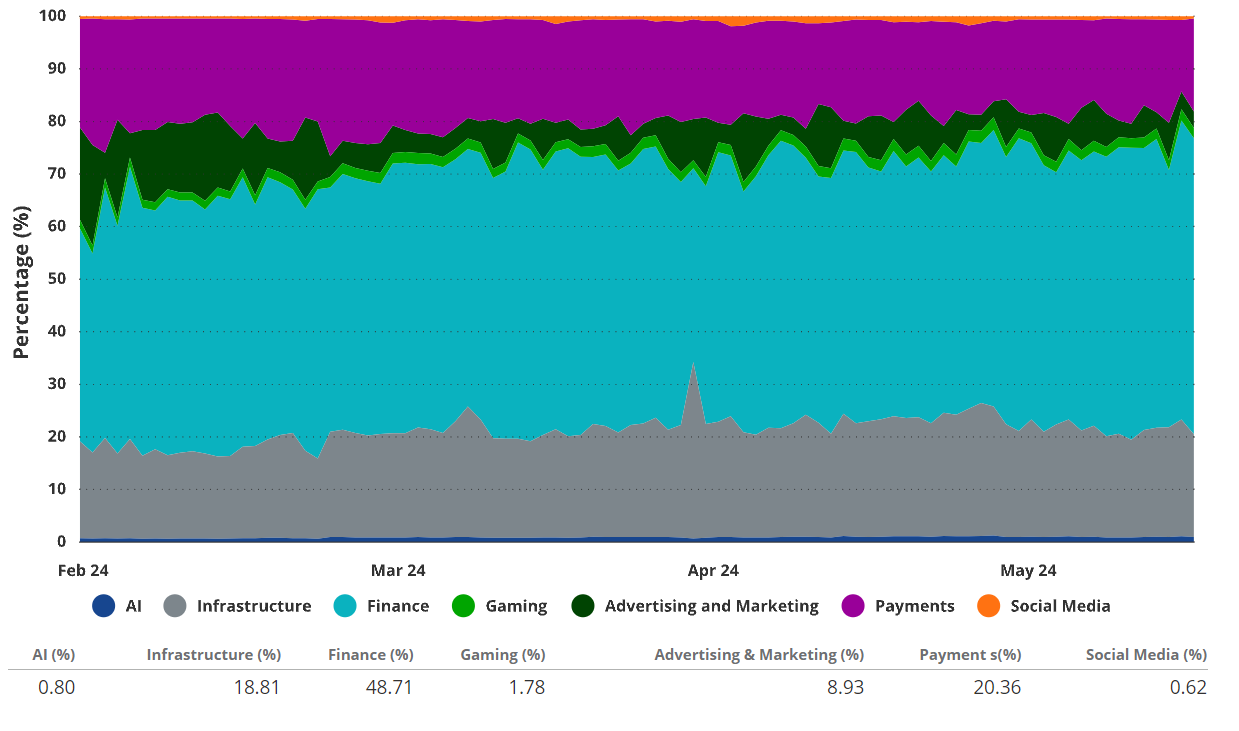

Hiện tại, hầu hết hoạt động trên Ethereum vẫn chủ yếu là tài chính. Sàn giao dịch phi tập trung và giao thức ngân hàng chiếm 49% tổng doanh thu của Ethereum, trong khi chuyển giá trị đơn giản chiếm 20%. Các khoản thu này được phân loại theo danh mục Tài chính, Ngân hàng và Thanh toán (FGP). Trong khi đó, hạng mục cơ sở hạ tầng (I), chiếm 19% tổng doanh thu, chủ yếu liên quan đến các doanh nghiệp phi tập trung và cung cấp các dịch vụ phần mềm cần thiết cho các ứng dụng phi tập trung. Cuối cùng, các hoạt động liên quan đến truyền thông xã hội và NFT được phân loại vào danh mục Tiếp thị, Quảng cáo, Truyền thông xã hội và Trò chơi (MASG), đóng góp 11% doanh thu. Hiện tại, vai trò của trí tuệ nhân tạo trong việc tạo ra doanh thu cho Ethereum vẫn còn tương đối nhỏ.

Thu nhập Ethereum được tạo ra bởi các hoạt động thị trường đầu cuối nêu trên là một phần của dự án thu nhập Ethereum. Chúng bao gồm các mục như phí giao dịch, thanh toán lớp thứ hai, đặt hàng không gian khối (MEV) và bảo mật như một dịch vụ. Phí giao dịch là phí mà người dùng phải trả (bao gồm cả các đại lý tự trị trong tương lai) để tham gia vào các ứng dụng trên Ethereum hoặc để chuyển giá trị. Doanh thu thanh toán lớp 2 đến từ những người trả tiền cho đặc quyền “thanh toán” các giao dịch trên chuỗi khối Ethereum Lớp 2. MEV là phí người dùng phải trả để đặt hàng một bộ giao dịch. Bảo mật dưới dạng dịch vụ sử dụng ETH làm tài sản thế chấp cho các ứng dụng không được phép “back” yêu cầu giá trị đó để thực hiện các chức năng kinh doanh của chúng. Năm ngoái, khoảng 72% doanh thu của Ethereum đến từ các giao dịch, trong đó MEV chiếm khoảng 19% và thanh toán lớp thứ hai khoảng 9%, trong khi bảo mật như một dịch vụ vẫn chưa được ra mắt chính thức.

Vì chúng tôi tin rằng Ethereum có đề xuất giá trị mạnh nhất trong lĩnh vực tài chính nên dự kiến đến năm 2030, 71% doanh thu của Ethereum sẽ đến từ các dịch vụ tài chính (FGP). Do tiếp tục thử nghiệm và lợi thế của hệ thống dữ liệu và tài chính nguồn mở của Ethereum, chúng tôi tin rằng danh mục MASG sẽ tăng 17%, sẽ thay thế một chút danh mục cơ sở hạ tầng, dự kiến sẽ mang lại 8% doanh thu. Nhìn chung, trí tuệ nhân tạo dự kiến sẽ chiếm 2% doanh thu của Ethereum. Tuy nhiên, nếu phần mềm AI phi tập trung cho thấy tiềm năng to lớn của nó, chúng ta có thể kỳ vọng đóng góp doanh thu của AI sẽ tăng trưởng đáng kể.

Nhìn vào các mục doanh thu, chúng tôi kỳ vọng các giao dịch trên mạng chính riêng lẻ chỉ chiếm 1,5% tổng doanh thu. Vì chúng tôi kỳ vọng rằng phần lớn hoạt động sẽ diễn ra trên chuỗi khối lớp thứ hai của Ethereum, nhưng phần lớn giá trị của các giao dịch này sẽ được quy cho Ethereum, nên việc thanh toán ở lớp thứ hai sẽ tăng đáng kể lên khoảng 76% doanh thu. Trong khi đó, tầm quan trọng của MEV dự kiến sẽ duy trì ở mức 18% doanh thu, trong khi Bảo mật dưới dạng dịch vụ sẽ chiếm 4,5% tổng doanh thu của Ethereum.

Hình 5. Doanh thu của Ethereum thiên về các ứng dụng tài chính

Nguồn: Artemis XYZ, VanEck Research, tính đến ngày 28 tháng 5 năm 2024. Xin lưu ý rằng bài viết này không khuyến nghị việc mua hoặc bán bất kỳ sản phẩm nào được đề cập. Hiệu suất trong quá khứ không phải là một sự đảm bảo các kết quả trong tương lai.

Nguồn: VanEck Research, tính đến ngày 28 tháng 5 năm 2024. Xin lưu ý rằng hiệu suất trong quá khứ không phản ánh kết quả trong tương lai. Thông tin, kịch bản định giá và mục tiêu giá trong blog này không nhằm mục đích cung cấp lời khuyên tài chính hoặc phục vụ như bất kỳ lời kêu gọi hành động nào, cũng không phải là khuyến nghị mua hoặc bán hay dự đoán cụ thể về hiệu suất trong tương lai của ETH. Hiệu suất thực tế trong tương lai của ETH vẫn chưa chắc chắn và có thể khác biệt đáng kể so với kết quả giả định được mô tả ở đây. Có thể có những rủi ro hoặc các yếu tố khác chưa được xem xét trong các tình huống được trình bày và có thể cản trở hiệu suất. Nội dung ở đây chỉ là kết quả mô phỏng dựa trên nghiên cứu của chúng tôi và chỉ mang tính chất tham khảo. Hãy đưa ra những đánh giá độc lập dựa trên nghiên cứu cá nhân.

Bitcoin và Ethereum: Phân bổ danh mục đầu tư tối ưu

Tổng quan về phân tích

- Chúng tôi đã tiến hành một nghiên cứu để đánh giá tác động của việc kết hợp Bitcoin (BTC) và Ethereum (ETH) vào danh mục đầu tư 60/40 truyền thống từ ngày 1 tháng 9 năm 2015 đến ngày 30 tháng 4 năm 2024. Phân tích bao gồm năm phần chính sau:

- Phân bổ tối ưu trong danh mục đầu tư 60/40 truyền thống: Nghiên cứu này nhằm đánh giá mức phân bổ lý tưởng của BTC và ETH trong danh mục đầu tư bao gồm 60% cổ phiếu và 40% trái phiếu, với giới hạn phân bổ tối đa là 6%. Phân tích dựa trên 169 danh mục đầu tư mẫu và tăng dần tỷ lệ đầu tư vào tiền điện tử.

- Phân tích tỷ lệ giải ngân và Sharpe: Chúng tôi đã kiểm tra tỷ lệ giải ngân và tỷ lệ Sharpe cho 16 danh mục đầu tư đại diện để khám phá sự đánh đổi rủi ro-lợi nhuận. Mức tăng khiêm tốn về mức độ tiếp xúc với tiền điện tử (lên tới 6%) đối với danh mục đầu tư 60/40 truyền thống có thể cải thiện đáng kể tỷ lệ Sharpe trong khi ít tác động hơn đến việc rút vốn. Đối với các nhà đầu tư có mức độ chấp nhận rủi ro cao hơn (biến động hàng năm lên tới khoảng 20%), việc phân bổ lên tới 20% có thể tối ưu hóa hơn nữa tỷ lệ rủi ro/lợi nhuận của danh mục đầu tư. Về tỷ lệ phân bổ BTC và ETH, chúng tôi tin rằng tỷ lệ khoảng 70/30 có thể đạt được lợi nhuận điều chỉnh rủi ro tối ưu.

- Phân bổ BTC và ETH tối ưu trong danh mục đầu tư chỉ dành cho tiền điện tử: Chúng tôi cũng phân tích cách phân bổ tối ưu BTC và ETH trong danh mục đầu tư chỉ chứa hai loại tiền điện tử này, với mục tiêu tối đa hóa tỷ lệ Sharpe và đạt được tỷ lệ BTC/ETH lý tưởng.

- Biên giới hiệu quả khi sử dụng danh mục tiền điện tử tối ưu: Bằng cách kiểm tra phân bổ BTC/ETH lý tưởng, chúng tôi khám phá việc tối đa hóa lợi nhuận ở các mức độ biến động khác nhau, từ đó chứng minh biên giới hiệu quả của danh mục đầu tư 60/40 sau khi thêm một phần tiền điện tử.

- Sự phụ thuộc thời gian của đường biên hiệu quả: Chúng tôi cũng kiểm tra tác động của thời gian bắt đầu khác nhau đến kết quả nghiên cứu. Bằng cách này, chúng tôi xác nhận rằng việc phân bổ tiền điện tử lớn hơn sẽ nâng cao lợi nhuận được điều chỉnh theo rủi ro của danh mục đầu tư trong các khoảng thời gian.

1. Phân bổ tối ưu trong danh mục đầu tư 60/40 truyền thống

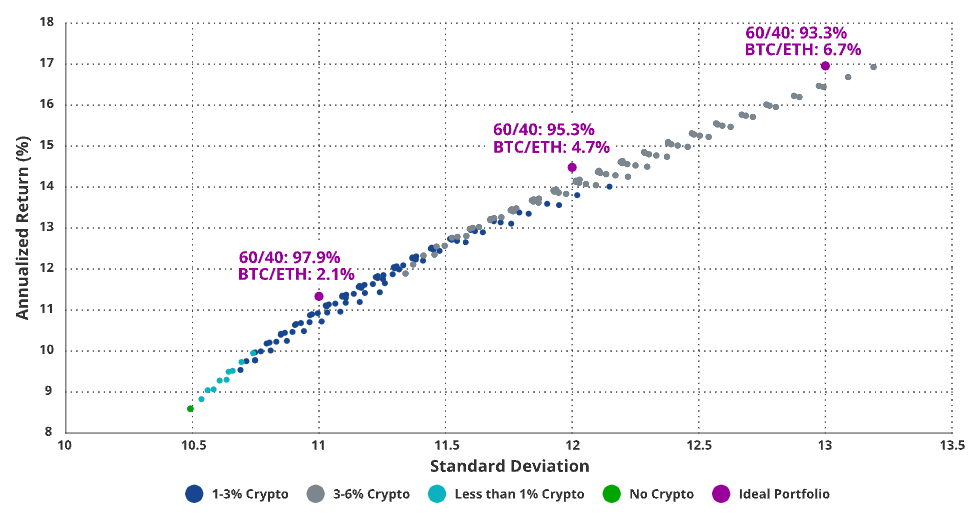

Mục tiêu chính là xác định phân bổ tối ưu BTC và ETH trong danh mục đầu tư 60/40 truyền thống, với tổng tỷ trọng tiền điện tử lên tới 6%. Phân tích này đã xây dựng 169 danh mục đầu tư mô hình, tăng dần tỷ lệ phân bổ BTC và ETH (mỗi danh mục tăng 3%).

Kết quả cho thấy danh mục đầu tư chứa 3% Bitcoin và 3% Ethereum (cùng với 57% trái phiếu S&P 500 và 37% trái phiếu Mỹ) mang lại lợi nhuận cao nhất (độ lệch chuẩn) trên mỗi đơn vị rủi ro. Nói cách khác, ngay cả khi giữ mức phân bổ tổng thể ở mức thận trọng (6%), khoản phân bổ lớn nhất cho tiền điện tử vẫn đạt được lợi nhuận được điều chỉnh theo rủi ro cao nhất.

Phân bổ BTC/ETH tối ưu trong danh mục đầu tư 60/40 truyền thống để mang lại lợi nhuận được điều chỉnh theo rủi ro (ngày 1 tháng 9 năm 2015 – ngày 30 tháng 4 năm 2024) Hồ sơ hoàn trả rủi ro 1/9/2015 – 30/4/2024

Nguồn: VanEck Research, tính đến ngày 28 tháng 5 năm 2024. Hiệu suất trong quá khứ không đảm bảo cho kết quả trong tương lai. Thông tin, kịch bản định giá và mục tiêu giá trong blog này không nhằm mục đích cung cấp lời khuyên tài chính hoặc phục vụ như bất kỳ lời kêu gọi hành động, khuyến nghị mua hoặc bán nào, cũng không phải là dự đoán cụ thể về hiệu suất trong tương lai của ETH và BTC. Hiệu suất thực tế trong tương lai của ETH và BTC vẫn chưa chắc chắn và có thể khác biệt đáng kể so với kết quả giả định được mô tả ở đây. Có thể có những rủi ro hoặc các yếu tố khác chưa được xem xét trong các tình huống được trình bày và có thể ảnh hưởng đến hiệu suất. Đây là kết quả mô phỏng dựa trên nghiên cứu của chúng tôi và chỉ mang tính chất tham khảo. Hãy đưa ra những đánh giá độc lập dựa trên nghiên cứu cá nhân.

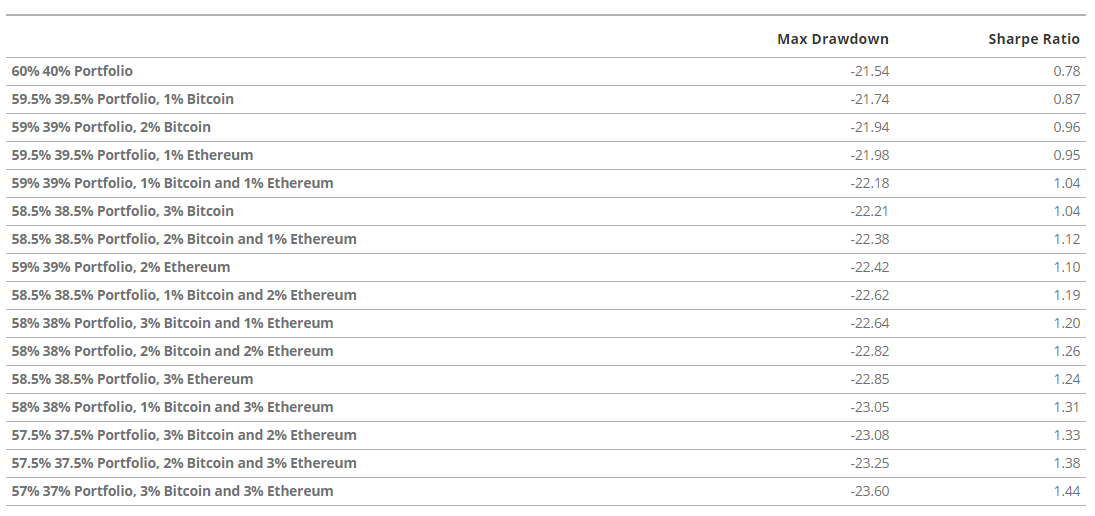

2. Phân tích tỷ lệ nhược điểm và Sharpe

Để đánh giá sự đánh đổi giữa rủi ro và lợi nhuận, chúng tôi đã phân tích 16 danh mục đầu tư đại diện 60/40 với mức phân bổ tiền điện tử ngày càng cao hơn, lên tới 6%. Những phát hiện chính bao gồm:

- Cải thiện tỷ lệ Sharpe: Khi phân bổ cho tiền điện tử tăng lên, tỷ lệ Sharpe của danh mục đầu tư sẽ cải thiện đáng kể.

- Tác động của việc rút vốn ít hơn: Mức rút vốn tối đa chỉ tăng nhẹ, cho thấy rằng phân bổ tiền điện tử cao hơn là một lựa chọn hấp dẫn đối với nhiều nhà đầu tư. Dữ liệu cho thấy với mức phân bổ tiền điện tử 6%, tỷ lệ Sharpe gần như gấp đôi so với danh mục đầu tư tiêu chuẩn 60/40, trong khi tỷ lệ rút vốn chỉ tăng nhẹ, nêu bật lợi ích của việc thêm Bitcoin và Ethereum vào danh mục đầu tư truyền thống. Rủi ro và phần thưởng.

Thông tin nguồn: Theo VanEck Research, dữ liệu tính đến ngày 28 tháng 5 năm 2024, hiệu suất trong quá khứ không đảm bảo cho kết quả trong tương lai. Tỷ lệ Sharpe là thước đo được sử dụng trong tài chính để đo lường hiệu suất của một khoản đầu tư so với tài sản không có rủi ro sau khi điều chỉnh rủi ro. Tỷ lệ này được tính bằng chênh lệch giữa lợi nhuận thực tế của danh mục đầu tư và tỷ suất lợi nhuận phi rủi ro (chẳng hạn như. suất sinh lợi của trái phiếu kho bạc Hoa Kỳ), chia cho độ lệch chuẩn của lợi nhuận danh mục đầu tư. Tỷ lệ này giúp các nhà đầu tư định lượng lợi nhuận biến động vượt mức mà họ nhận được từ việc nắm giữ các tài sản rủi ro hơn. Tỷ lệ Sharpe cao hơn có nghĩa là lợi nhuận điều chỉnh theo rủi ro hấp dẫn hơn. Thông tin, kịch bản định giá và mục tiêu giá trong blog này không nhằm mục đích cung cấp lời khuyên tài chính hoặc bất kỳ lời kêu gọi hành động cụ thể nào, khuyến nghị mua hoặc bán cũng như không phải là dự đoán về hiệu suất trong tương lai của ETH và BTC. Hiệu suất thực tế trong tương lai của ETH và BTC vẫn chưa chắc chắn và có thể khác biệt đáng kể so với kết quả giả định được mô tả ở đây. Có thể có những rủi ro hoặc các yếu tố khác chưa được xem xét trong các tình huống được trình bày và có thể ảnh hưởng đến hiệu suất. Các kết quả này chỉ là kết quả mô phỏng nghiên cứu của chúng tôi và chỉ mang tính chất tham khảo. Hãy tiến hành nghiên cứu của riêng bạn và rút ra kết luận độc lập.

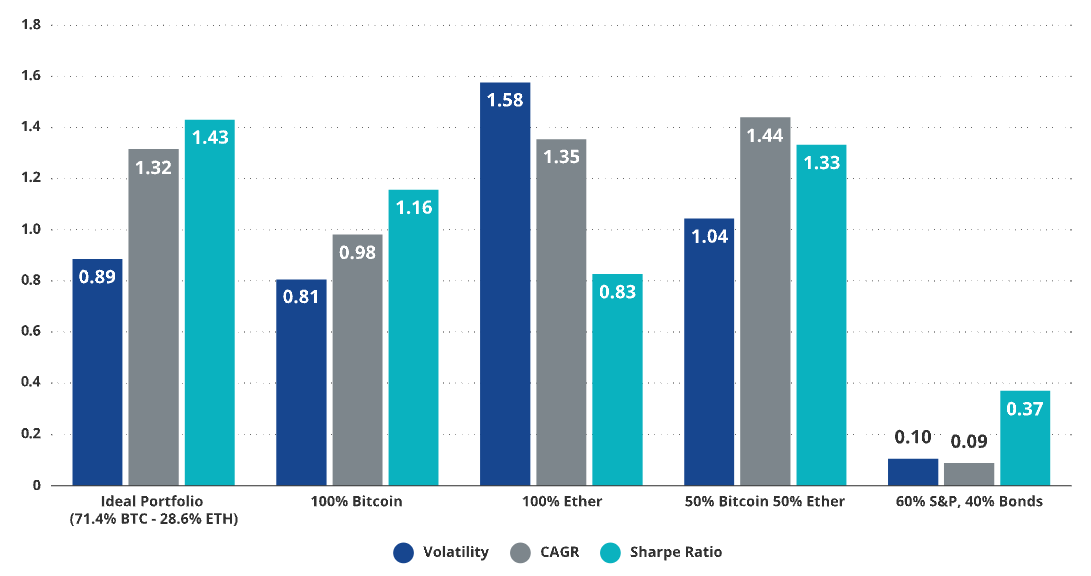

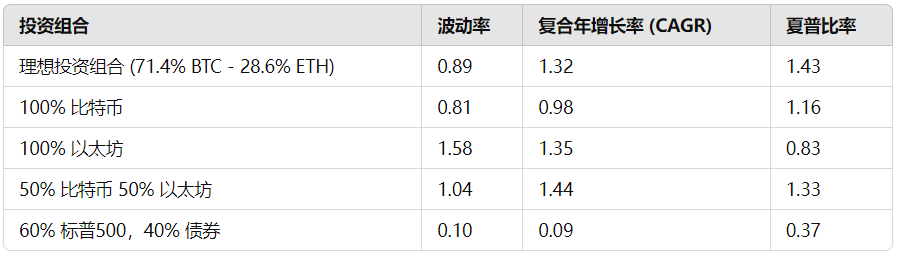

3. Phân bổ BTC và ETH tối ưu trong danh mục tiền điện tử thuần túy

Tập trung vào danh mục đầu tư chỉ chứa BTC và ETH, chúng tôi đã thử nghiệm tất cả các cấu hình trọng số có thể có để xác định sự kết hợp lý tưởng giúp tối đa hóa tỷ lệ Sharpe. Phân tích cho thấy việc phân bổ 71,4% Bitcoin cho 28,6% Ethereum tạo ra tỷ lệ Sharpe cao nhất, cho thấy danh mục tiền điện tử thuần túy có lợi nhuận được điều chỉnh theo rủi ro tốt nhất. Nghiên cứu nhấn mạnh rằng các nhà đầu tư cần nắm giữ cả hai loại tiền điện tử để tối đa hóa lợi ích của chúng. Việc phân bổ đơn giản 50% BTC và 50% ETH cũng cho thấy những lợi thế lớn và nâng cao giá trị đa dạng của loại tài sản tiền điện tử.

Số liệu so sánh cho việc phân bổ danh mục đầu tư BTC-ETH khác nhau

Nguồn: Theo VanEck Research, dữ liệu tính đến ngày 28 tháng 5 năm 2024, hiệu suất trong quá khứ không đảm bảo cho kết quả trong tương lai. Độ biến động được đo bằng độ lệch chuẩn của lợi nhuận của tài sản hoặc danh mục đầu tư, với độ biến động cao hơn cho thấy rủi ro lớn hơn và lợi nhuận tiềm năng cao hơn, do đó ảnh hưởng đến lợi nhuận được điều chỉnh theo rủi ro được đo bằng tỷ lệ Sharpe. Tốc độ tăng trưởng gộp hàng năm (CAGR) thể hiện tốc độ tăng trưởng của Ethereum (ETH) mỗi năm trong một khoảng thời gian cụ thể và số liệu này cung cấp cái nhìn rõ ràng về mức tăng trưởng hàng năm để hiểu rõ hơn về hiệu suất đầu tư dài hạn. Tỷ lệ Sharpe là thước đo tài chính về hiệu quả đầu tư so với tài sản phi rủi ro sau khi điều chỉnh rủi ro, được tính bằng cách trừ tỷ suất lợi nhuận phi rủi ro khỏi lợi nhuận của danh mục đầu tư và chia cho độ lệch chuẩn của lợi nhuận. Tỷ lệ này cho thấy nhà đầu tư sẽ nhận được bao nhiêu biến động bổ sung do chấp nhận rủi ro cao hơn. Tỷ lệ Sharpe cao hơn cho thấy lợi nhuận được điều chỉnh theo rủi ro cao hơn. Thông tin, kịch bản định giá và mục tiêu giá trong blog này không nhằm mục đích cung cấp lời khuyên tài chính hoặc bất kỳ lời kêu gọi hành động cụ thể nào, khuyến nghị mua hoặc bán cũng như không phải là dự đoán về hiệu suất trong tương lai của ETH và BTC. Hiệu suất thực tế trong tương lai của ETH và BTC có thể không chắc chắn và có thể khác biệt đáng kể so với kết quả giả định được mô tả ở đây. Các kịch bản được trình bày có thể liên quan đến rủi ro hoặc các yếu tố khác chưa được xem xét và có thể cản trở hiệu suất. Đây chỉ là kết quả mô phỏng dựa trên nghiên cứu của chúng tôi và chỉ nhằm mục đích minh họa. Hãy tự nghiên cứu và rút ra kết luận của riêng mình.

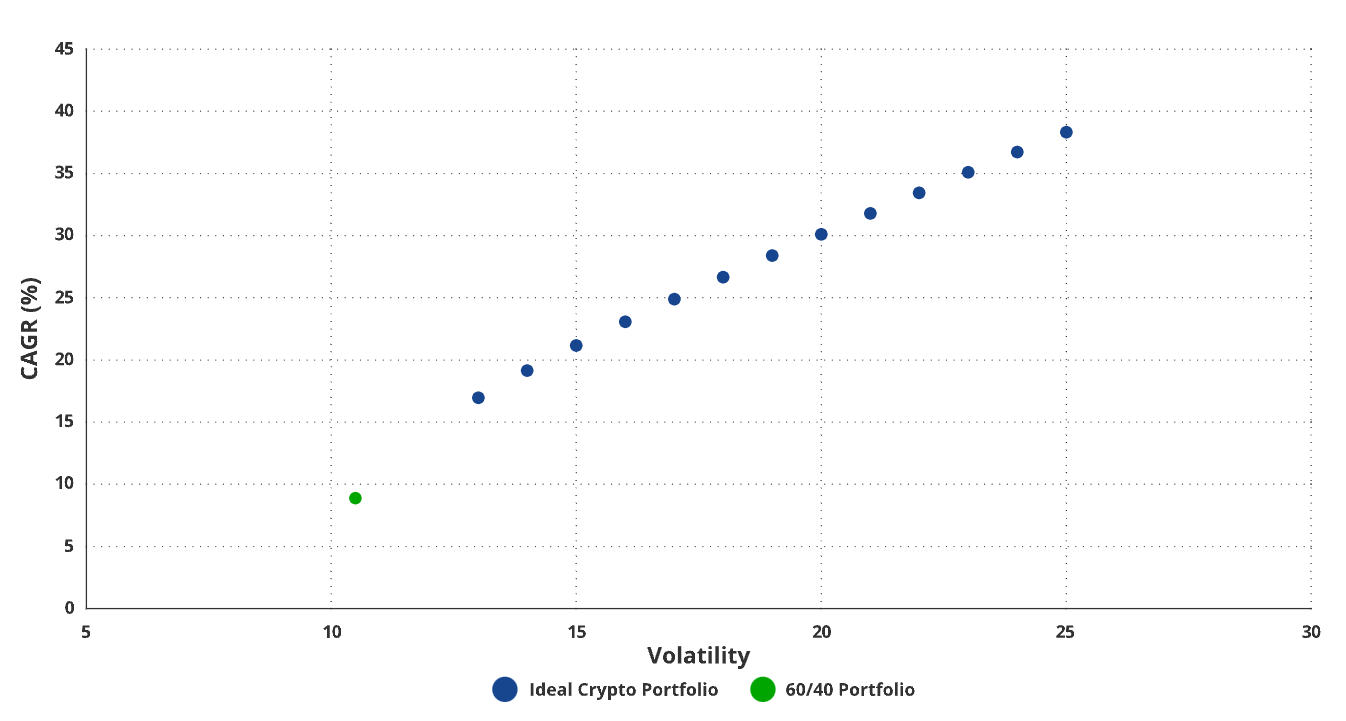

4. Biên giới hiệu quả khi bao gồm tiền điện tử

Để đạt được sự phân bổ tối ưu cho tiền điện tử mà không bị hạn chế, đồng thời duy trì mức độ biến động hợp lý, chúng tôi đã xem xét việc thêm danh mục đầu tư tiền điện tử lý tưởng (28,6% ETH và 71,4% BTC) vào danh mục đầu tư truyền thống 60/40 với tỷ trọng tối ưu. Mục tiêu là tối đa hóa lợi nhuận trong khi duy trì mức độ biến động cụ thể (13% -25%), từ đó xây dựng danh mục đầu tư biên giới hiệu quả với mức độ biến động thường phù hợp với nhiều danh mục đầu tư của nhà đầu tư. Biểu đồ phân tán kết quả cho thấy rằng việc kết hợp danh mục đầu tư tiền điện tử lý tưởng vào danh mục đầu tư 60/40 truyền thống có thể cải thiện đáng kể lợi nhuận ở các mức độ rủi ro khác nhau.

Sự biến động bổ sung đi kèm với tài sản kỹ thuật số có thể mang lại lợi ích to lớn cho lợi nhuận tổng thể.

Nguồn: VanEck Research, tính đến ngày 28 tháng 5 năm 2024. Hiệu suất trong quá khứ không đảm bảo cho kết quả trong tương lai. Biến động là sự biến động về lợi nhuận của một tài sản hoặc danh mục đầu tư, được đo bằng độ lệch chuẩn của lợi nhuận. Biến động cao hơn có nghĩa là rủi ro lớn hơn và lợi nhuận tiềm năng cao hơn, do đó ảnh hưởng đến tỷ lệ Sharpe của lợi nhuận được điều chỉnh theo rủi ro. Tốc độ tăng trưởng gộp hàng năm (CAGR) thể hiện giá trị của Ethereum (ETH) tăng nhanh như thế nào mỗi năm trong một khoảng thời gian xác định. Số liệu này được thiết kế để cung cấp tốc độ tăng trưởng hàng năm ổn định nhằm giảm bớt sự biến động và cung cấp một bức tranh rõ ràng hơn về hiệu suất đầu tư dài hạn. Thông tin, kịch bản định giá và mục tiêu giá trong blog này không được hiểu là lời khuyên tài chính hoặc bất kỳ lời kêu gọi hành động, khuyến nghị mua hoặc bán nào cũng như dự đoán về hiệu suất trong tương lai của ETH và BTC. Hiệu suất thực tế trong tương lai của ETH và BTC vẫn chưa chắc chắn và có thể khác biệt đáng kể so với kết quả giả định được mô tả ở đây. Có thể có những rủi ro chưa được xem xét hoặc các yếu tố khác trong các tình huống được trình bày có thể cản trở hiệu suất. Đây là kết quả mô phỏng dựa trên nghiên cứu của chúng tôi và chỉ mang tính chất tham khảo. Hãy tự nghiên cứu và rút ra kết luận của riêng mình.

Chúng tôi phân tích mối quan hệ gần như tuyến tính giữa rủi ro và lợi nhuận khi độ biến động tăng lên, điều này hiếm khi nghiên cứu đường biên hiệu quả. Kết luận là việc tăng cường tiếp xúc với tiền điện tử dẫn đến sự đánh đổi rủi ro/lợi nhuận rất hấp dẫn.

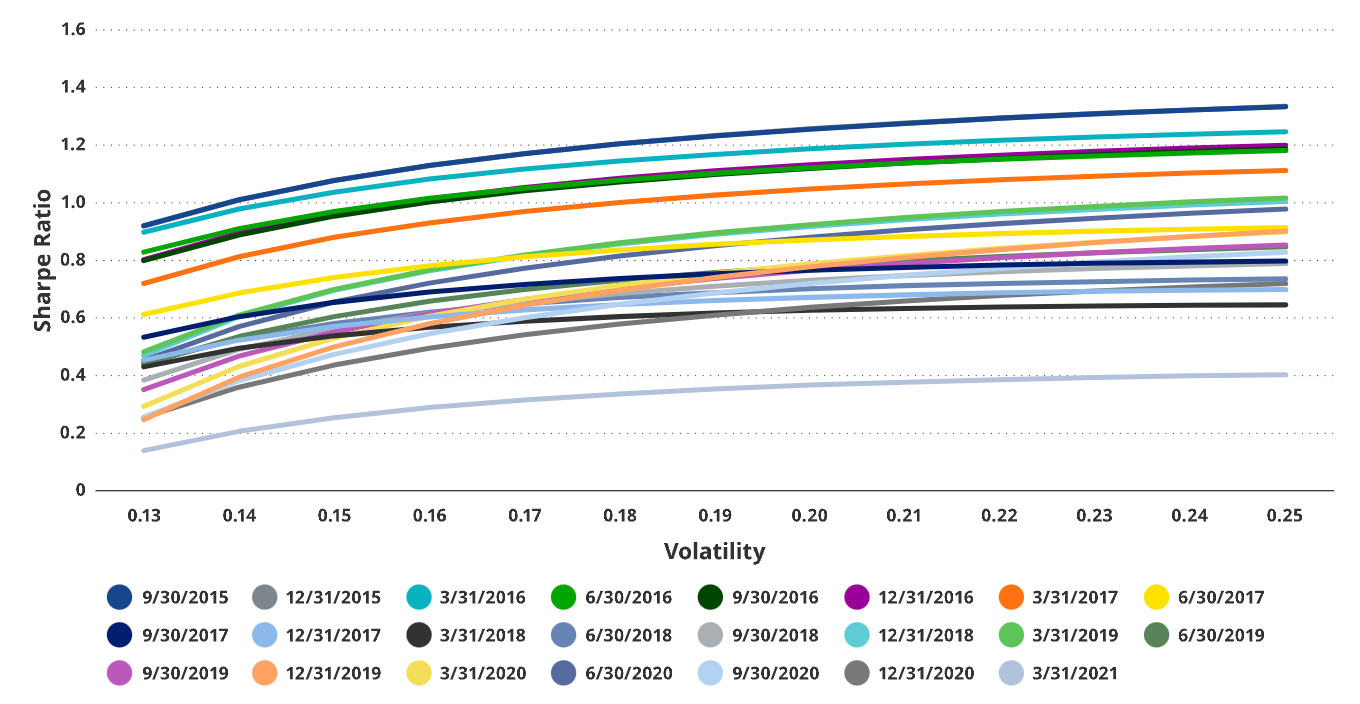

Tỷ lệ Sharpe của danh mục đầu tư hỗn hợp vẫn ổn định với mức biến động 22%.

Nguồn: VanEck Research, tính đến ngày 28 tháng 5 năm 2024. Hiệu suất trong quá khứ không đảm bảo cho kết quả trong tương lai. Thông tin, kịch bản định giá và mục tiêu giá trong blog này không được hiểu là lời khuyên tài chính hoặc bất kỳ lời kêu gọi hành động, khuyến nghị mua hoặc bán nào cũng như dự đoán về hiệu suất trong tương lai của ETH và BTC. Hiệu suất thực tế trong tương lai của ETH và BTC vẫn chưa chắc chắn và có thể khác biệt đáng kể so với kết quả giả định được mô tả ở đây. Có thể có những rủi ro chưa được xem xét hoặc các yếu tố khác trong các tình huống được trình bày có thể cản trở hiệu suất. Đây là kết quả mô phỏng dựa trên nghiên cứu của chúng tôi và chỉ mang tính chất tham khảo. Hãy tự nghiên cứu và rút ra kết luận của riêng mình.

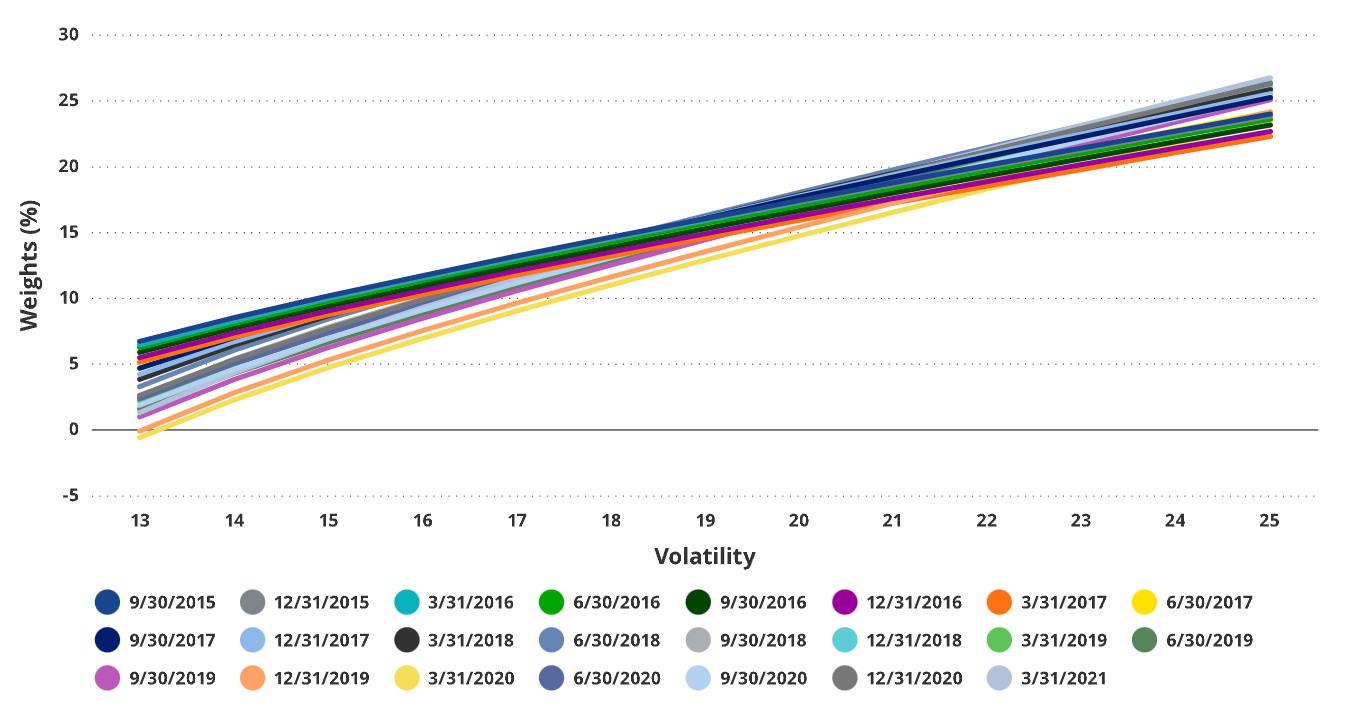

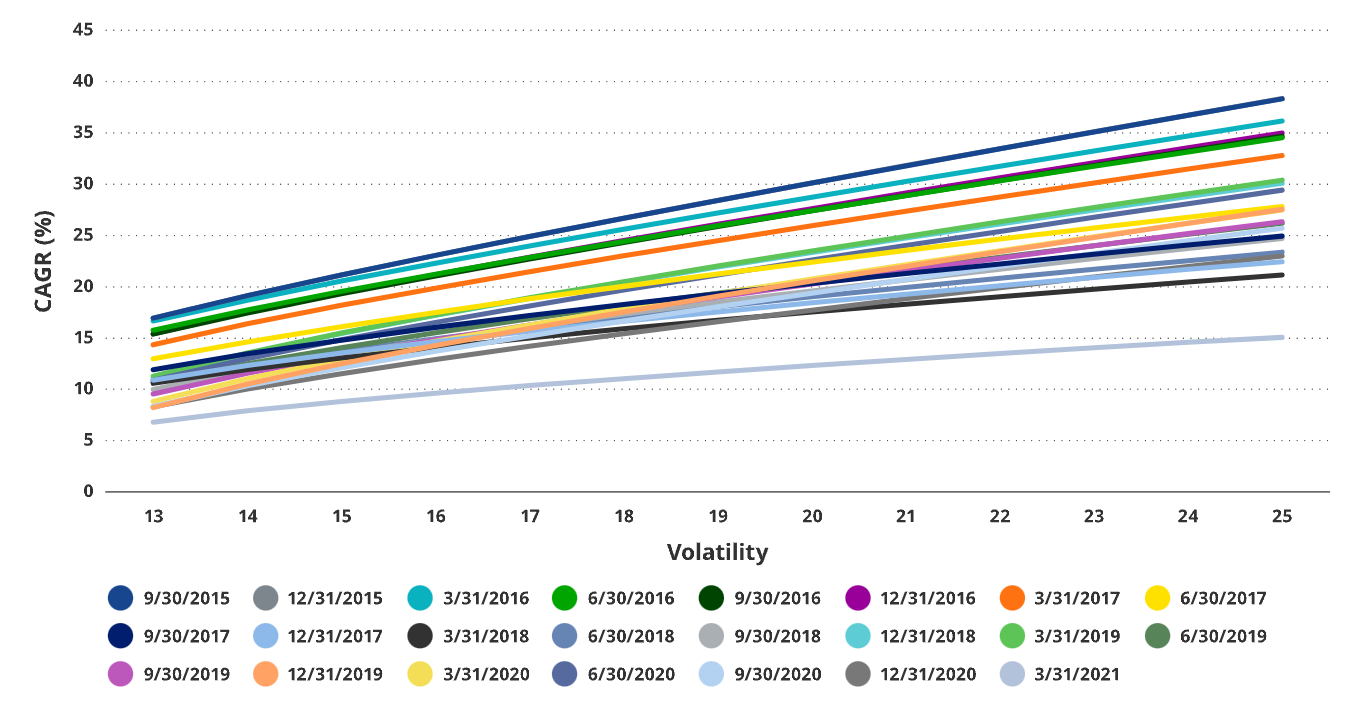

5. Sự phụ thuộc thời gian của kết quả biên hiệu quả

Để khám phá xem liệu các điểm xuất phát khác nhau có ảnh hưởng đến hồ sơ rủi ro/lợi nhuận của một loại tiền điện tử lý tưởng so với danh mục đầu tư 60/40 hay không, chúng tôi đã lặp lại phân tích trong Phần IV và tiếp tục chuyển điểm xuất phát về phía trước một quý. Hạn chế duy nhất của chúng tôi là việc phân tích phải bao gồm dữ liệu thu được của ít nhất 3 năm. Do đó, chúng tôi đã tạo thành công 23 bộ kết quả và loại bỏ sự phụ thuộc vào thời gian như một biến thông qua phương pháp này.

- Những gì chúng tôi tìm thấy: Trong mọi khoảng thời gian, khi rủi ro tăng lên thì trọng số tối ưu của danh mục đầu tư tiền điện tử lý tưởng cũng tăng theo,

Trọng số biến động của danh mục đầu tư độc lập theo thời gian

Nguồn: VanEck Research, tính đến ngày 28 tháng 5 năm 2024. Hiệu suất trong quá khứ không đảm bảo cho kết quả trong tương lai. Thông tin, kịch bản định giá và mục tiêu giá được cung cấp trong blog này không nhằm mục đích cung cấp lời khuyên tài chính cũng như không cấu thành bất kỳ lời kêu gọi hành động, khuyến nghị mua hoặc bán nào, cũng như không được coi là dự đoán về hiệu suất trong tương lai của ETH và BTC. Hiệu suất thực tế trong tương lai của ETH và BTC vẫn chưa được biết và có thể khác biệt đáng kể so với kết quả giả định được nêu trong tài liệu này. Có thể có những rủi ro hoặc các yếu tố khác chưa được xem xét trong các tình huống được trình bày và có thể cản trở hiệu suất. Thông tin ở đây chỉ là kết quả mô phỏng dựa trên nghiên cứu của chúng tôi và được cung cấp chỉ để tham khảo. Hãy tiến hành nghiên cứu của riêng bạn và đưa ra kết luận của riêng bạn dựa trên nó.

Phân bổ tiền điện tử cao hơn có thể đạt được CAGR cao hơn trong các khoảng thời gian khác nhau.

Tỷ lệ tăng trưởng kép hàng năm biến động của danh mục đầu tư độc lập với thời gian

Nguồn: VanEck Research, tính đến ngày 28 tháng 5 năm 2024. Hiệu suất trong quá khứ không đảm bảo cho kết quả trong tương lai. Thông tin, kịch bản định giá và mục tiêu giá được cung cấp trong blog này không nhằm mục đích cung cấp lời khuyên tài chính cũng như không cấu thành bất kỳ lời kêu gọi hành động, khuyến nghị mua hoặc bán nào, cũng như không được coi là dự đoán về hiệu suất trong tương lai của ETH và BTC. Hiệu suất thực tế trong tương lai của ETH và BTC vẫn chưa được biết và có thể khác biệt đáng kể so với kết quả giả định được nêu trong tài liệu này. Có thể có những rủi ro hoặc các yếu tố khác chưa được xem xét trong các tình huống được trình bày và có thể cản trở hiệu suất. Thông tin ở đây chỉ là kết quả mô phỏng dựa trên nghiên cứu của chúng tôi và được cung cấp chỉ để tham khảo. Hãy tiến hành nghiên cứu của riêng bạn và đưa ra kết luận của riêng bạn dựa trên nó.

Sự biến động của danh mục đầu tư độc lập với thời gian Sharpe

Nguồn: VanEck Research, tính đến ngày 28 tháng 5 năm 2024. Hiệu suất trong quá khứ không đảm bảo cho kết quả trong tương lai. Thông tin, kịch bản định giá và mục tiêu giá được cung cấp trong blog này không nhằm mục đích cung cấp lời khuyên tài chính cũng như không cấu thành bất kỳ lời kêu gọi hành động, khuyến nghị mua hoặc bán nào, cũng như không được coi là dự đoán về hiệu suất trong tương lai của ETH và BTC. Hiệu suất thực tế trong tương lai của ETH và BTC vẫn chưa được biết và có thể khác biệt đáng kể so với kết quả giả định được nêu trong tài liệu này. Có thể có những rủi ro hoặc các yếu tố khác chưa được xem xét trong các tình huống được trình bày và có thể cản trở hiệu suất. Thông tin ở đây chỉ là kết quả mô phỏng dựa trên nghiên cứu của chúng tôi và được cung cấp chỉ để tham khảo. Hãy tiến hành nghiên cứu của riêng bạn và đưa ra kết luận của riêng bạn dựa trên nó.

Nói cách khác, kết quả của nghiên cứu số 4 cho thấy không có mối tương quan nào với điểm bắt đầu, hỗ trợ trường hợp phân bổ cân bằng ETH và BTC với tỷ trọng 6% trong nghiên cứu của chúng tôi.

Rủi ro đầu tư Ethereum

Mặc dù vốn hóa thị trường của Ethereum (ETH) đã vượt quá 400 tỷ USD và nó được công nhận là nền tảng hợp đồng thông minh trưởng thành, chúng ta phải tỉnh táo nhận thức rằng rủi ro khi đầu tư vào ETH là rất lớn.

Phụ thuộc vào suy đoán:

Hiện tại, hệ sinh thái Ethereum phụ thuộc rất nhiều vào hoạt động đầu cơ để tạo ra doanh thu. Nếu khẩu vị rủi ro tổng thể giảm, hiệu suất của ETH có thể cho thấy mối tương quan tiêu cực đáng kể với Chỉ số tổng hợp S&P 500 hoặc Nasdaq.

Rủi ro pháp lý:

Không thể bỏ qua những thay đổi trong chính sách quản lý đối với Ethereum. ETH hoặc nhiều tài sản trong hệ sinh thái của nó có thể được phân loại là chứng khoán, điều này có thể buộc nhiều công ty liên quan đến Ethereum phải đăng ký với Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC) hoặc phải đối mặt với những hậu quả pháp lý nghiêm trọng. Điều đáng chú ý là các công ty tài chính lớn nhất thế giới không chỉ có nhiều nhà vận động hành lang mà còn có nhiều cựu nhân viên từng phục vụ ở cấp cao nhất của nhiều chính phủ khác nhau, những người có thể dựng lên các rào cản pháp lý gây bất lợi cho các công nghệ đột phá như Ethereum.

Rủi ro lãi suất:

Là một tài sản có rủi ro cao, việc định giá Ethereum có thể bị ảnh hưởng đáng kể bởi việc tăng lãi suất hoặc các biện pháp hạn chế khác đối với tính thanh khoản toàn cầu.

hoàn thành:

Sự cạnh tranh giữa các nền tảng hợp đồng thông minh rất khốc liệt. Mặc dù Ethereum hiện đang dẫn đầu nhưng các công nghệ blockchain hiệu suất cao như Solana và Sui có những lợi thế nhất định về công nghệ và đã nỗ lực rất nhiều vào việc phát triển kinh doanh và trải nghiệm người dùng. Những yếu tố này có thể tác động đến vị thế thống trị của Ethereum về lâu dài. một thách thức.

Các công ty tài chính tiếp tục phát triển:

Một trong những lợi thế lớn của Ethereum là khả năng kích hoạt hệ thống tài chính chi phí thấp vì nó loại bỏ nhiều yếu tố chi phí cao trong hệ thống tài chính hiện tại. Tuy nhiên, nếu các công ty tài chính bắt đầu thực hiện các biện pháp tiết kiệm chi phí, họ có thể giữ được cơ sở người dùng của mình. Ngoài ra, các công ty tài chính hiện tại có thể khai thác tiềm năng lâu dài của Ethereum bằng cách tạo ra các nền tảng hợp đồng thông minh blockchain cạnh tranh.

Địa chính trị:

Kiểm soát tiền tệ là trung tâm quyền lực của chính phủ. Các sự kiện địa chính trị, chẳng hạn như xung đột lớn trong khu vực hoặc căng thẳng địa chính trị leo thang, có thể khiến các chính phủ trên thế giới ngăn chặn các hệ thống tài chính và hình thức tiền tệ phi chủ quyền.

Tóm lại:

Phân tích cho thấy mức tăng vừa phải trong phân bổ tiền điện tử (lên tới 6%) trong danh mục đầu tư 60/40 truyền thống có thể cải thiện đáng kể tỷ lệ Sharpe của danh mục đầu tư trong khi có tác động tương đối nhỏ đến việc rút vốn. Đối với danh mục đầu tư tiền điện tử thuần túy, tỷ lệ phân bổ gần 70/30 giữa Bitcoin và Ethereum mang lại lợi nhuận tối ưu được điều chỉnh theo rủi ro. Các nhà đầu tư nên xem xét mức độ chấp nhận rủi ro của chính mình, nhưng các phát hiện cho thấy rằng việc giới thiệu cân bằng BTC và ETH có thể nâng cao đáng kể lợi nhuận, nêu bật tiềm năng của tiền điện tử để cải thiện hiệu suất danh mục đầu tư theo cách được kiểm soát và đo lường được.