Sự kiện FTX giúp người dùng một lần nữa nhận ra lỗ hổng cố hữu của CeFi – tài chính tập trung.

Tại sao CeFi lại nguy hiểm đến vậy?

Điểm chung của các mô hình tập trung

Có hai yếu tố sai lầm chính đã lặp đi lặp lại trong suốt lịch sử tài chính:

- Thiếu tầm nhìn vào hoạt động trao đổi tập trung.

- Thiếu bằng chứng cho thấy những gì đang xảy ra phù hợp với mong đợi.

Nói một cách đơn giản nhất, cơn giông bão trong lĩnh vực tài chính và hậu quả sau đó là rất lớn bởi vì bản thân sự kiện này đã chứa đựng nhiều rủi ro hơn mức có thể lường trước được.

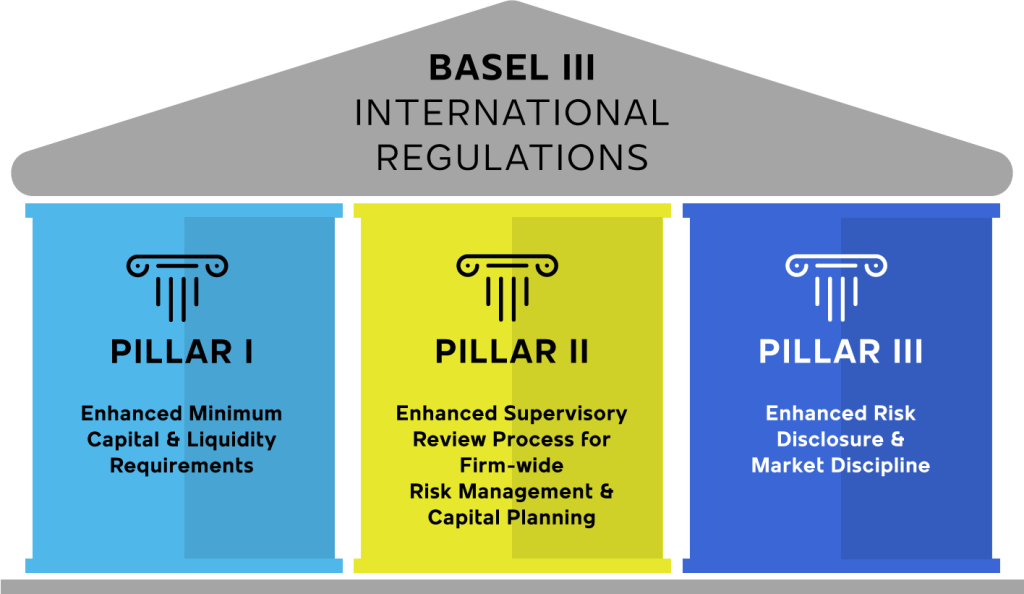

Các quy tắc quản lý đang cố gắng giảm thiểu những rủi ro này, đặc biệt là khi chúng liên quan đến tài sản của người tiêu dùng. Nhưng các quy định thường dựa trên những đợt giông bão đã xảy ra còn các sự kiện bất ngờ rất khó để lường trước được

Ví dụ, chỉ sau cuộc khủng hoảng tài chính, Basel III, quy tắc mới về dự trữ vốn mới ra đời. Quy định thường bị tụt lại phía sau, nhưng đó không phải là lỗi của tất cả các cơ quan quản lý, vì họ cũng khó có thể thấy mức độ nguy hiểm lớn như thế nào trước khi nó bị phơi bày.

Tại sao rủi ro quá mức lại xảy ra?

Điều đầu tiên và quan trọng nhất: Lợi nhuận cùng với luật pháp lỏng lẻo.

Thương nhân và các tổ chức tài chính tập trung có động cơ lợi nhuận đầu cơ, và động cơ lợi nhuận này sẽ khiến các tổ chức tài chính tự đánh giá quá cao giá trị tài sản và đánh giá thấp giá trị của các khoản nợ. Hoặc thúc đẩy các tổ chức tài chính liên tục thúc đẩy các giới hạn của bất kỳ mô hình quản lý rủi ro đang hoạt động nào.

Khi các quy tắc tồn tại, ít nhất sẽ có những giới hạn đối với những gì các tổ chức tài chính có thể làm để theo đuổi lợi nhuận. Nhưng khi các quy tắc không rõ ràng, chẳng hạn như trong tiền điện tử, nơi có thể có ít hoặc không có giới hạn, các tổ chức tài chính sẽ tiếp tục vượt qua các giới hạn.

Có đủ loại tin tức được đưa ra mỗi ngày, nhưng chắc chắn rằng có quá nhiều sự liên quan giữa FTX và Alameda, nhưng cũng không rõ Alameda dành ưu đãi cụ thể nào cho FTX. Tuy nhiên, khi Binance xem xét kỹ hơn dữ liệu tài chính, họ đã chọn từ bỏ việc mua lại, điều này đủ để thấy những lỗ hổng tài chính khổng lồ trong đó.

Điều này không có gì mới trong lịch sử và thậm chí đã xảy ra dưới nhiều hình thức khác nhau trong ngành tài chính trong một thời gian dài.

Ngoài khả năng dự đoán, chúng ta cũng cần xem xét tính minh bạch. Các thể chế tập trung là “hộp đen” theo nhiều cách, họ có thể tiết lộ những gì họ muốn như họ muốn và họ có thể sử dụng bất kỳ phương pháp nào họ muốn để chứng minh rằng những gì họ nói là đúng. Ngoài ra, trong trường hợp không có luật lệ, khả năng các tổ chức tài chính vẫn không rõ ràng sẽ tăng lên.

Kết hợp khả năng lén lút với động cơ lợi nhuận, những có chức có mọi lý do để có thể tiếp tục theo đuổi lợi nhuận theo ý muốn, ít nhất là cho đến khi các cơ quan quản lý biết về điều đó.

Các tổ chức không ngần ngại khi có cơ hội bịa ra sự thật vì lợi ích ngắn hạn của chính họ.

Làn sóng quy định, luật pháp tiếp theo sẽ lấp đầy một số lỗ hổng, nhưng lịch sử sẽ lặp lại khi các thể chế tập trung tìm ra một cách khác để vô tình dàn dựng một vụ sụp đổ khác.

Trò chơi mèo vờn chuột trong giám sát quy định đã diễn ra trong nhiều thập kỷ. Nhưng chừng nào lợi nhuận cao và sự mờ mịt còn tồn tại, thì cơ hội cho việc này vẫn tồn tại.

DeFi giải quyết những vấn đề này như thế nào?

Một trong những nguyên tắc cốt lõi của DeFi là giảm thiểu niềm tin. Bạn không cần phải tin rằng tôi đang làm những gì tôi nói hoặc rằng tôi không có bất kỳ động cơ nào mà một nhà giao dịch có động cơ lợi nhuận muốn tận dụng.

Bởi vì bạn có thể kiểm tra bất cứ lúc nào, bất kỳ ai cũng có thể tham gia đánh giá.

Trong DeFi, chúng tôi có mức độ minh bạch chưa từng có trong bất kỳ môi trường tập trung nào.

Bởi vì nó là trong suốt, không có nơi nào để che giấu. Nhiều trò tai quái khác nhau đã xảy ra tại FTX và đã diễn ra trong suốt lịch sử tài chính, đều được công khai cho tất cả mọi người xem. Trên thực tế, chúng tôi đã dành rất nhiều thời gian để thảo luận về các vấn đề vẫn cần giải quyết trong DeFi.

“Tin tưởng” không chỉ là quản trị rủi ro, mà quan trọng hơn là kiểm soát.

Hoạt động rút tiền của ngân hàng và giữ lại tài sản không có gì mới trong tài chính tập trung và chúng ta có xu hướng bỏ qua mất điều này khi mọi thứ đang diễn ra tốt đẹp và mọi người đều vui vẻ. Và sau đó ta đã phải tràn ngập nỗi sợ hãi khi mọi thứ không còn diễn ra suôn sẻ nữa và mọi người mất quyền truy cập vào tiền của họ.

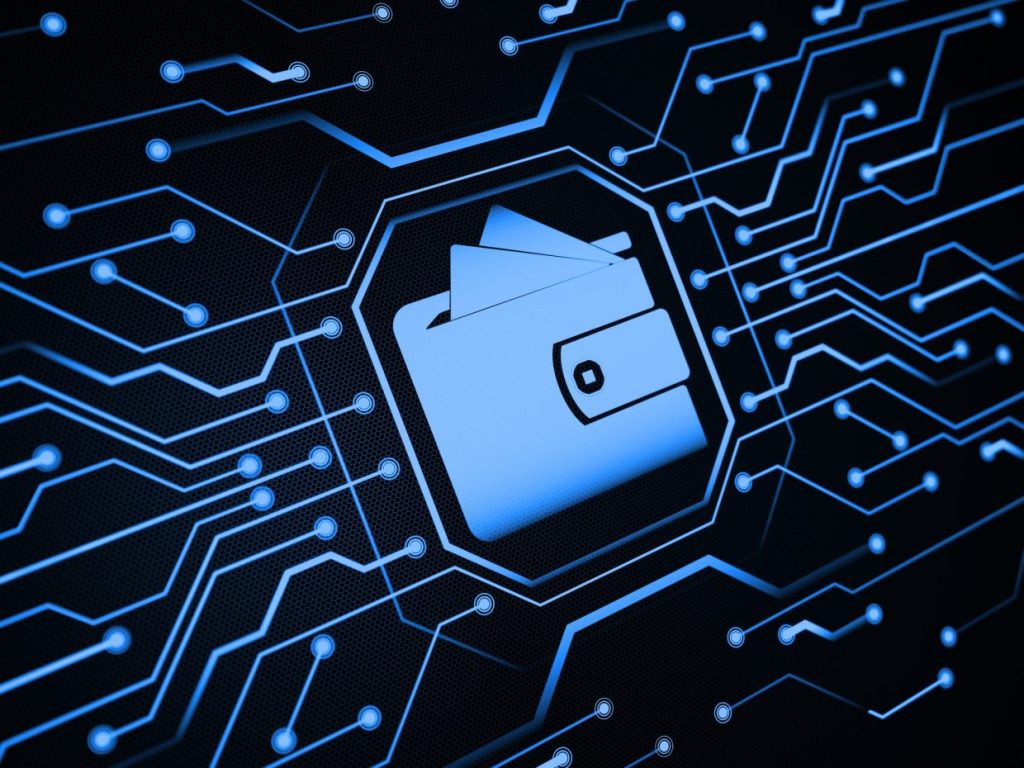

Đây là một lợi thế khác mà DeFi có mà tài chính tập trung không thể có: kiểm soát hoàn toàn tài sản của chính mình. Trong DeFi, người dùng sẽ không trao quyền kiểm soát token cho bên thứ ba và người dùng sẽ tự kiểm soát ví của chính mình.

Người dùng có thể phát hành token vào hợp đồng thông minh để thực hiện giao dịch hoặc thỏa thuận khác, nhưng lợi ích của hợp đồng thông minh phi tập trung là không cần phải tin tưởng bất kỳ ai can thiệp vào nó. Người dùng không phải dựa vào cam kết của một người duy nhất, hợp đồng thông minh tự thực thi mà không cần bất kỳ sự can thiệp nào. Nếu bạn muốn lấy lại token của mình, bạn luôn có thể lấy lại chúng.

Tất cả điều này là công khai và mọi thứ có thể được xác minh và truy tìm.

Tương lai tài chính thế giới

Là một công ty DeFi, chúng ta cần phải tìm cách để DeFi có thể trở thành địa điểm chính thực hiện giao dịch tốt nhất và hiệu quả nhất về chi phí trong lĩnh vực tài chính.

Tuần vừa rồi thật tàn khốc đối với thị trường Crypto, nhưng nó cũng đã giải phóng xong rủi ro tiềm ẩn tồn tại trong thị trường. Bên cạnh đó chúng ta cũng có thể thấy được những lợi thế đáng kể mà DeFi có được so với các hệ thống tập trung trong cả thị trường tiền điện tử và thị trường tài chính truyền thống.