Hiện tại, đặt cược là một trong những lĩnh vực lớn nhất trên thị trường DeFi, với giao thức đặt cược thanh khoản Lido đứng đầu danh sách về tổng giá trị đặt cược (TVL). Nó làm cho những người nắm giữ ETH có nhiều lợi nhuận hơn và cải thiện khả năng phân cấp cũng như bảo mật của mạng Ethereum.

Kể từ khi Ethereum chuyển sang PoS, nhu cầu đặt cược ETH đã tăng lên đáng kể, dẫn đến sự phát triển của các giao thức đặt cược thanh khoản. Hiện tại, một số lượng lớn các nền tảng blockchain, bao gồm Ethereum, Near, BNB Chain , Avalanche , Cosmos , Sui , Aptos, v.v., sử dụng cơ chế đồng thuận PoS. Do đó, chúng tôi tin rằng tiềm năng của thị trường đặt cược thanh khoản là rất lớn.

Vì vậy, tại sao lại sử dụng đặt cược liquid?

Đặt cược thanh khoản giải quyết các vấn đề chính trong việc đơn giản hóa việc đặt cược, thanh khoản không ràng buộc và cải thiện tính phân cấp của mạng. Trong thị trường DeFi, chúng tôi rất chú ý đến vấn đề không khóa thanh khoản, ví dụ: giao thức Lido cho phép người dùng cầm cố ETH và nhận stETH có cùng giá trị, với khả năng chuyển nó sang các sàn giao dịch khác, hoạt động trong DeFi chợ.

ReStaking đề cập đến một trong những hoạt động liên quan đến việc tái sử dụng tài sản mã thông báo đã đặt cọc thanh khoản (chẳng hạn như stETH) để đặt cược vào trình xác thực của mạng hoặc các nền tảng chuỗi khối khác. Được giới thiệu lần đầu bởi EigenLayer , khái niệm này tối đa hóa việc sử dụng tính thanh khoản đặt cược bằng chất lỏng và mở đường cho sự phát triển của nhiều ứng dụng khác.

Cổ phần lại (ReStaking) là gì

ReStaking là hành động đặt cược tài sản mã thông báo đặt cược thanh khoản với các trình xác thực trên các mạng và chuỗi khối khác để kiếm thêm phần thưởng trong khi vẫn giúp cải thiện tính bảo mật và phân cấp của mạng mới.

ReStaking cũng có thể được hiểu là sử dụng một số hoặc tất cả phần thưởng thu được từ việc đặt cược để tiếp tục gửi vào nút nhằm tăng lợi nhuận trong tương lai. Tuy nhiên, trọng tâm chính của bài viết này là về khái niệm đặt cược mã thông báo LSD trên các mạng khác.

Thông qua ReStaking, các nhà đầu tư có thể nhận được gấp đôi thu nhập từ cả mạng ban đầu và mạng ReStaking. Mặc dù ReStaking cho phép người đặt cược thu được lợi nhuận cao hơn, nhưng nó cũng có rủi ro hợp đồng thông minh và rủi ro gian lận đặt cược của người xác thực.

Ngoài việc chấp nhận tài sản ban đầu, mạng ReStaking còn chấp nhận các tài sản khác như mã thông báo LSD, mã thông báo LP, v.v., điều này làm tăng tính bảo mật của mạng. Và trong khi vẫn tạo ra doanh thu thực cho giao thức và người dùng của nó, nó mở ra một nguồn thanh khoản không giới hạn cho thị trường DeFi.

Cả mạng ReStaking và mạng tiêu chuẩn đều tạo ra doanh thu từ các hợp đồng cho thuê bảo mật, phí phát sinh bởi trình xác thực và dApp, giao thức và lớp. Những người tham gia đặt cược trên mạng sẽ nhận được một phần doanh thu của mạng và cũng có thể được thưởng lạm phát trong mã thông báo gốc của mạng.

Ưu điểm:

- Mở khóa tính thanh khoản của mã thông báo LSD và LP: Việc cam kết mã thông báo LSD hoặc LP cho người xác thực có thể tăng số lượng cam kết tài sản ban đầu trên mạng gốc và cung cấp nhiều tùy chọn tài sản thanh khoản hơn cho ngành DeFi.

- Nâng cao năng suất: Người đặt cược có thể kiếm được gấp đôi số tiền bằng cách phê duyệt nội dung trên cả hai mạng. Ngoài ra, sau khi đặt cược tài sản vào mạng thứ hai, các nhà đầu tư có thể tiếp tục nhận được tài sản đại diện, có thể được sử dụng để đặt cược để đúc stablecoin và mang đến thị trường DeFi để tạo ra lợi nhuận.

- Tăng cường bảo mật cho các mạng được đặt cược với tính thanh khoản: Khi càng nhiều tài sản được đặt cược, giá trị của mạng càng tăng, khiến nó có khả năng chống lại các cuộc tấn công cao hơn và là vị trí đáng tin cậy cho các ứng dụng, giao thức và nền tảng phi tập trung khác.

- Giảm tình trạng bán phá giá: Đặt lại làm cho mã thông báo ban đầu trở nên hữu ích hơn, tránh tình trạng bán phá giá, điều này sẽ dẫn đến tổn thất đáng kể về giá trị cho dự án và các nhà đầu tư của dự án.

- Cải thiện động lực của những người nắm giữ tài sản ban đầu tham gia đặt cược: tăng tính bảo mật và phân cấp của mạng.

Nhược điểm:

- Rủi ro mất tài sản: Nếu nút thực hiện hành vi sai trái, tài sản của bạn có nguy cơ bị sung công hoặc bị phạt, điều này có thể dẫn đến việc bạn mất một phần hoặc toàn bộ tài sản.

- Rủi ro hợp đồng thông minh: Nếu mạng bị tấn công, bạn có nguy cơ mất tất cả tài sản của mình. Nhưng về mặt lý thuyết, mạng lưới các dự án sử dụng cổ phần thanh khoản cực kỳ khó bị tấn công.

- Bong bóng tài sản: Thổi phồng thị trường thông qua các Token Wrap mới hoặc nhân giá trị của các Token, khiến giá trị thị trường không còn phản ánh giá trị thực của nó. Việc tiếp tục đúc tiền ổn định với các tài sản đại diện cho giá trị bị khóa trong trình xác thực, ngoài nền tảng, sẽ làm tăng rủi ro và khiến tài sản ban đầu dễ bị thanh khoản.

- Quá nhiều mã thông báo trên thị trường: Khi có quá nhiều mã thông báo trên thị trường, những người mới sử dụng DeFi có thể dễ dàng bị nhầm lẫn và bị lừa đảo. Đặc biệt là những dự án chất lượng thấp tạo ra nhiều mã thông báo rác sẽ tràn ngập thị trường tiền điện tử.

EigenLayer được phát triển bởi một nhóm có uy tín và kinh nghiệm cao trong thị trường tiền điện tử. Dự án đã nhận được khoản tài trợ khổng lồ 64,5 triệu đô la, bao gồm những người ủng hộ nổi tiếng như Blockchain Capital , Coinbase Ventures, Polychain Capital và Electric Capital .EigenLayer là nhóm đầu tiên phát triển và giới thiệu mô hình ReStake cho cộng đồng. Dự án sử dụng LSD ETH và LP ETH để đặt cược cho trình xác thực. Các nút mạng Ethereum tiếp tục tham gia xác thực mạng Ethereum.

Mô hình kinh doanh chính của EigenLayer là cho thuê và xác minh bảo mật. Khách hàng có thể là dApps, giao thức lớp 2 hoặc giao thức cầu nối chuỗi chéo. Họ có thể sử dụng trình xác thực bảo mật cao hoặc thấp, tùy thuộc vào yêu cầu của họ. Một trình xác thực duy nhất có thể xác thực nhiều người tiêu dùng.

Giao thức áp dụng mạng này sẽ tạo doanh thu cho EigenLayer. Một phần của những tài sản này sẽ được trao cho những người đặt cược. Người dùng không nhận được mã thông báo thứ hai khi đặt cược tài sản trên mạng EigenLayer. Ngoài ra, người dùng phải chọn trình xác thực có uy tín để đảm bảo tính bảo mật cho tài sản của họ. Nếu người xác nhận hoạt động sai, mạng sẽ thực thi các khoản tiền phạt đối với họ, điều này có thể dẫn đến việc tịch thu một số hoặc tất cả tài sản. Do đó, những người ủy quyền cho người xác nhận cũng sẽ mất tài sản của họ.

Ưu điểm và nhược điểm của EigenLayer

Ưu điểm:

- EigenLayer là nền tảng cho nhiều ứng dụng dApp, giao thức, Lớp 2, Lớp 3 và ứng dụng khách khác.

- Cấu trúc của các trình xác thực bổ sung cho một lớp có thể nhân lên giá trị của mạng. Giảm thiểu nguy cơ bị tấn công bằng cách xử phạt những người xác thực có hành vi sai trái.

- Các nút Ethereum có thể kiếm thêm thu nhập bằng cách tham gia vào mạng EigenLayer. Ngoài ra, một trình xác thực duy nhất có thể xác thực nhiều ứng dụng khách.

- Tối đa hóa lợi nhuận của việc nắm giữ tài sản LSD ETH và LP ETH và khả năng ứng dụng của chúng.

- Đặt cược ETH đã thu hút nhiều người do tính bảo mật nâng cao và năng suất cao của mạng Ethereum.

Nhược điểm:

- Rủi ro hợp đồng thông minh, khi mạng bị hack, bạn có thể mất tất cả tài sản của mình. Nhưng về lý thuyết, mạng lưới các dự án sử dụng ReStaking cực kỳ khó bị tấn công.

- Các hình phạt có thể được áp dụng khi các nút hoạt động sai và tài sản của bạn có nguy cơ bị tịch thu hoặc bị phạt, điều này có thể dẫn đến một số hoặc tất cả các tổn thất vĩnh viễn.

- Khi các nhánh hoặc vấn đề phát sinh, nó có thể chia rẽ cộng đồng Ethereum. Như Vitalik đã nói gần đây, EigenLayer tái sử dụng tài sản ETH và trình xác thực trên Ethereum.

- EigenLayer phải phát triển một hệ sinh thái và cơ sở khách hàng đủ quy mô. Nếu các ưu đãi được phát hành dưới dạng mã thông báo dự án hoặc nếu không có ưu đãi nào, lợi nhuận sẽ không còn hấp dẫn đối với những người chọn đặt cược.

Nguyên lý

Tenet là L1 của hệ sinh thái Cosmos, được phát triển bằng bộ công cụ Cosmos SDK. Dự án được phát triển bởi cùng một nhóm đã phát triển hệ sinh thái Chuỗi BNB và ANKR, dự án đặt cược thanh khoản lớn nhất trong hệ sinh thái Cosmos.

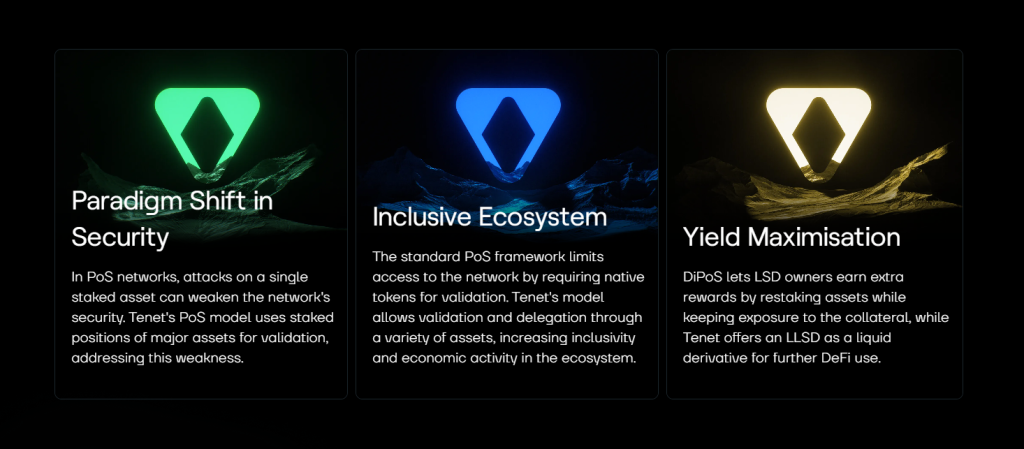

Tenet và các nền tảng chuỗi khối khác áp dụng cơ chế đồng thuận PoS và tích hợp Mã thông báo cổ phần quản trị dự án vào trình xác minh để đảm bảo tính bảo mật của mạng. So với các mạng như Ethereum, BNB Chain, Cosmos, Cardano , Polygon , Avalanche và Polkadot chấp nhận tài sản Mã thông báo LSD, Tenet tiên tiến hơn.

Các nhà đầu tư tham gia cầm cố tài sản sẽ được chấp nhận và phát hành mã thông báo tLSDToken. Tài sản này có thể được sử dụng làm tài sản thế chấp cho Mint Stablecoin LSDC để tiếp tục thu lợi nhuận từ thị trường DeFi.

Mô hình kinh doanh của Tenet bao gồm tính phí cho mạng và bồi thường cho người xác thực. Ngoài ra, mạng cung cấp mã thông báo quản trị TENET dưới dạng phần thưởng cho mỗi khối được tạo. Phần thưởng sẽ tỷ lệ thuận với cổ phần đặt cược. TENET sẽ luôn có trọng số là 1, trong khi DAO sẽ quyết định trọng số của các tài sản khác là bao nhiêu và tất cả chúng sẽ nhỏ hơn 1.

Khi vay LSDC, người vay chỉ phải trả phí một lần, tính theo tỷ lệ phần trăm trên tổng tài sản, dao động từ 0,5% đến 5%. Hoặc chuyển đổi LSDC trên TENET, người dùng chỉ cần chịu phí chuyển đổi một lần từ 0,5% đến 5%. Tất cả các khoản phí này sẽ phụ thuộc vào hoạt động chuyển đổi trên mạng; nếu hoạt động thấp, phí sẽ rẻ và ngược lại để đảm bảo giá trị của LSDC vẫn cố định ở mức 1 đô la.

Đặt cược TENET sẽ nhận được veTENET, có thể tham gia quản trị dự án, chia sẻ doanh thu và nhận thêm phần thưởng.

Việc Tenet tạo ra một hệ sinh thái tạo doanh thu đủ lớn để thu hút các nhà đầu tư vẫn là yếu tố quan trọng nhất. Nếu hoạt động mạng chậm, mạng sẽ không thể phát triển nếu không có người dùng sử dụng mã thông báo TENET làm phần thưởng cho mỗi khối mới được tạo.

Ưu và nhược điểm của Tenet

Lợi thế:

- Hỗ trợ nhiều mã thông báo gốc từ các chuỗi khối khác.

- Đặt cược và nhận mã thông báo tLSDToken làm tài sản thế chấp cho phép Mint Stablecoin LSDC tham gia vào thị trường DeFi và kiếm được lợi nhuận cao hơn.

- Cung cấp các khoản vay LSDC không lãi suất với phí Mint từ 0,5% đến 5% dựa trên hoạt động của mạng.

- Khi hoạt động chuyển đổi cao, phí sẽ cao và ngược lại. Cơ chế này giúp duy trì giá LSDC.

- Mô hình veToken sử dụng mã thông báo quản trị TENET là tuyệt vời. Khi chủ sở hữu veTENET có thể tham gia vào chỉ mục và chia sẻ lợi ích, việc bán phá giá Mã thông báo TENET có thể được ngăn chặn.

Nhược điểm:

- Khi vay Stablecoin LSDC, sẽ tồn tại rủi ro hợp đồng thông minh và rủi ro thanh lý tài sản ban đầu.

- Mỗi khối mới được tạo sẽ thưởng cho Mã thông báo TENET, dẫn đến lạm phát.

Dự đoán cho việc đặt lại

Hiện tại, thị trường lớn nhất trong ngành DeFi đang đặt cược, với tổng giá trị khoảng 20 tỷ USD (TVL). Đặc biệt là hiện nay nhiều nền tảng blockchain đang được phát triển và quy mô của thị trường tiền điện tử tiếp tục mở rộng. Do đó, thị trường ReStaking sẽ có nhiều cơ hội phát triển.

Khi Staking và ReStaking góp phần mở rộng thị trường DeFi, chuỗi khối cơ bản trở nên an toàn hơn và các nhà đầu tư kiếm được thu nhập thụ động lớn hơn. Ngoài ra, sự phát triển của hai thị trường này sẽ mở đường cho sự tăng trưởng ở các thị trường khác như AMM, Lending và Farming, cùng những thị trường khác.

Trong thị trường hiện tại, ReStaking có nhiều cơ hội để phát triển và trở thành một phần không thể thiếu của DeFi. Ngoài việc tăng lợi nhuận, ReStake cũng làm tăng mức độ rủi ro cho người tham gia.

Tóm tắt

Vào cuối năm 2022, khoảng nửa năm sau khi ReStaking ra đời, thị trường này sẽ mở rộng nhanh chóng và trở thành một xu hướng. ReStaking không phải là một câu chuyện đang biến mất nhanh chóng, mà là một trong những lĩnh vực quan trọng và hứa hẹn nhất trong DeFi.

Bởi vì ReStaking không chỉ giúp người dùng kiếm được lợi nhuận mà còn giúp các nền tảng cải thiện tính bảo mật của họ, đặc biệt là bằng cách thúc đẩy tăng trưởng trong các lĩnh vực khác của ngành và thúc đẩy mở rộng thị trường.

Tuy nhiên, điều này cũng đi kèm với những rủi ro như mất tài sản, rủi ro hợp đồng thông minh, lạm phát giá trị tài sản và vỡ bong bóng, v.v. Vì vậy, chúng ta phải thận trọng và chấp nhận rủi ro mất vốn khi tham gia thị trường này.