Sự chấp thuận của ETF Bitcoin giao ngay của Hoa Kỳ củng cố câu chuyện về kho lưu trữ giá trị của Bitcoin và trạng thái của nó như một tài sản vĩ mô. Mặt khác, vẫn còn những câu hỏi mở về vị trí cơ bản của ETH trong không gian tiền điện tử. Những người chơi ở lớp một (L1) cạnh tranh như Solana làm suy yếu vị thế của Ethereum với tư cách là mạng “đi tới” để triển khai ứng dụng phi tập trung (dApp). Sự tăng trưởng của Lớp 2 (L2) của Ethereum và việc giảm việc đốt ETH dường như cũng đã tác động đáng kể đến cơ chế tích lũy giá trị của tài sản.

Giải quyết những câu chuyện phản biện

ETH đã được phân loại theo nhiều cách khác nhau, từ được phân loại là “tiền tệ siêu âm” do cơ chế phá hủy nguồn cung của nó, đến được phân loại là “trái phiếu internet” do lợi suất đặt cược không lạm phát. Khi L2 mở rộng quy mô và tái thế chấp, các câu chuyện như “tài sản lớp thanh toán” hoặc “token công việc có mục đích phổ quát” bí truyền hơn đang xuất hiện. Nhưng cuối cùng, chúng tôi tin rằng chỉ riêng những đặc điểm này không thể nắm bắt được hoàn toàn sức sống của ETH. Trên thực tế, chúng tôi tin rằng sự phức tạp ngày càng tăng của các trường hợp sử dụng ETH khiến việc xác định một thước đo duy nhất để nắm bắt giá trị trở nên khó khăn. Ngược lại, sự hội tụ của những câu chuyện này thậm chí có thể có vẻ tiêu cực, vì chúng có thể làm xao lãng lẫn nhau – khiến những người tham gia thị trường mất tập trung khỏi các động lực tích cực của token.

ETF ETH giao ngay

ETF giao ngay mang lại sự minh bạch về quy định và các kênh mới cho dòng vốn vào, điều này rất quan trọng đối với BTC . Các quỹ ETF này thay đổi cấu trúc ngành và, theo quan điểm của chúng tôi, thách thức mô hình chuyển vốn theo chu kỳ trước đây từ Bitcoin sang Ethereum sang các altcoin có beta cao hơn. Có một rào cản giữa vốn phân bổ cho ETF và vốn phân bổ cho các sàn giao dịch tập trung (CEX), vốn chỉ mang lại khả năng tiếp cận nhiều loại tài sản tiền điện tử hơn. Khả năng phê duyệt ETH ETF giao ngay sẽ loại bỏ rào cản này đối với ETH, mở ra ETH cho cùng nhóm vốn mà hiện tại chỉ BTC được hưởng. Chúng tôi tin rằng đây có thể là yếu tố thay đổi lớn nhất của ETH trong tương lai gần, đặc biệt là trong môi trường pháp lý đầy thách thức hiện nay.

Bất chấp sự không chắc chắn xung quanh việc phê duyệt kịp thời do sự im lặng rõ ràng của SEC đối với các tổ chức phát hành , chúng tôi tin rằng sự tồn tại của ETH ETF giao ngay tại Hoa Kỳ vẫn là một câu hỏi đặt ra là khi nào, thay vì nếu. Trên thực tế, những lý do chính để phê duyệt BTC ETF giao ngay cũng áp dụng cho ETH ETF giao ngay. Nghĩa là, mối tương quan giữa các sản phẩm tương lai của CME và tỷ giá giao ngay đủ cao để “việc giám sát của CME có thể được kỳ vọng một cách hợp lý là sẽ phát hiện ra hành vi sai trái… [thị trường giao ngay].” Giai đoạn nghiên cứu mối tương quan trong thông báo phê duyệt BTC giao ngay bắt đầu vào tháng 3 năm 2021, một tháng sau khi ra mắt hợp đồng tương lai CME ETH . Chúng tôi tin rằng khoảng thời gian đánh giá này được chọn có chủ ý để lý do tương tự có thể được áp dụng cho thị trường ETH. Trên thực tế, phân tích tương quan do Coinbase và Grayscale đề xuất trước đây cho thấy mối tương quan giao ngay và tương lai của thị trường ETH tương tự như của BTC.

Giả sử phân tích tương quan được giữ vững, chúng tôi tin rằng những phản đối còn lại có thể xuất phát từ sự khác biệt giữa bản chất của Ethereum và Bitcoin. Trước đây , chúng tôi đã thảo luận về một số khác biệt về quy mô và độ sâu của thị trường tương lai ETH so với BTC, đây có thể là một yếu tố dẫn đến quyết định của SEC. Nhưng trong số những khác biệt cơ bản khác giữa ETH và BTC, chúng tôi tin rằng điểm liên quan nhất đến vấn đề phê duyệt là cơ chế bằng chứng cổ phần (PoS) của Ethereum.

Vì không có hướng dẫn quy định rõ ràng về việc xử lý việc đặt cược tài sản nên chúng tôi tin rằng ETH ETF giao ngay hỗ trợ đặt cược khó có thể được chấp thuận trong thời gian ngắn. Sự phức tạp của các điều kiện cắt giảm, sự khác biệt giữa các khách hàng của trình xác thực, cấu trúc phí có thể không rõ ràng của các nhà cung cấp dịch vụ đặt cược bên thứ ba và nguy cơ mất thanh khoản (và tắc nghẽn hàng đợi thoát) rất khác so với Bitcoin. (Điều đáng lưu ý là có một số ETH ETF ở Châu Âu bao gồm chức năng đặt cược, nhưng nhìn chung, các sản phẩm giao dịch trao đổi ở Châu Âu khác với các sản phẩm được cung cấp ở Hoa Kỳ.) Tuy nhiên, chúng tôi không tin rằng điều này sẽ ảnh hưởng đến trạng thái của ETH không đặt cọc.

Chúng tôi nghĩ rằng quyết định này có khả năng gây bất ngờ. Polymarket đang định giá 16% cơ hội được phê duyệt vào ngày 31 tháng 5 năm 2024, trong khi Grayscale Ethereum Trust (ETHE) giao dịch với mức chiết khấu 24% so với giá trị tài sản ròng (NAV). Chúng tôi cho rằng cơ hội được chấp thuận là gần 30-40%. Khi tiền điện tử bắt đầu nổi lên như một vấn đề bầu cử, chúng tôi nghĩ rằng ít chắc chắn rằng SEC sẽ sẵn sàng cung cấp vốn chính trị cần thiết để hỗ trợ việc từ chối. Ngay cả khi thời hạn đầu tiên là ngày 23 tháng 5 năm 2024 bị từ chối, chúng tôi cho rằng rất có thể vụ kiện tụng sẽ lật ngược quyết định. Cũng cần lưu ý rằng không phải tất cả các ứng dụng ETH ETF giao ngay đều phải được phê duyệt cùng một lúc. Trên thực tế, tuyên bố của Ủy viên Ueda về việc phê duyệt BTC ETF giao ngay đã chỉ trích “động cơ trá hình để đẩy nhanh quá trình phê duyệt ứng dụng, nhằm ngăn chặn lợi thế của người đi đầu”.

Những thách thức của việc thay thế L1

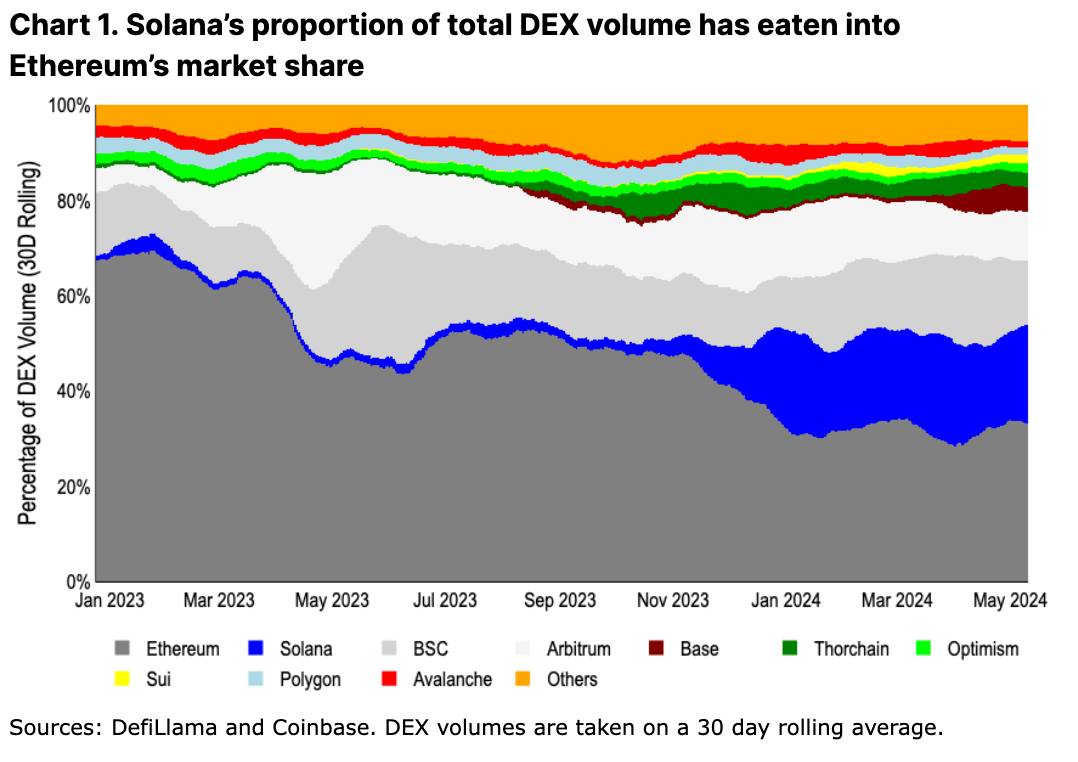

Ở cấp độ áp dụng, sự gia tăng của các chuỗi tích hợp có khả năng mở rộng cao, đặc biệt là Solana, dường như đang ăn mòn thị phần của Ethereum. Các giao dịch thông lượng cao và phí thấp giúp trung tâm hoạt động giao dịch tránh xa mạng chính Ethereum. Đáng chú ý, trong năm qua, hệ sinh thái Solana đã phát triển từ chỉ chiếm 2% khối lượng giao dịch trên sàn giao dịch phi tập trung (DEX) lên đến nay chiếm 21%.

Chúng tôi tin rằng L1 thay thế hiện cũng mang lại sự khác biệt có ý nghĩa hơn so với Ethereum so với các chu kỳ tăng giá trước đó. Việc loại bỏ Máy ảo Ethereum (EVM) và buộc các dApp phải được thiết kế lại từ đầu đã mang lại trải nghiệm người dùng (UX) độc đáo trên các hệ sinh thái khác nhau. Ngoài ra, cách tiếp cận mở rộng tích hợp/đơn lẻ cho phép khả năng kết hợp nhiều ứng dụng tốt hơn và ngăn ngừa các vấn đề kết nối trải nghiệm người dùng và phân mảnh thanh khoản.

Chúng tôi tin rằng L1 thay thế hiện cũng mang lại sự khác biệt có ý nghĩa hơn so với Ethereum so với các chu kỳ tăng giá trước đó. Việc loại bỏ Máy ảo Ethereum (EVM) và buộc các dApp phải được thiết kế lại từ đầu đã mang lại trải nghiệm người dùng (UX) độc đáo trên các hệ sinh thái khác nhau. Ngoài ra, cách tiếp cận mở rộng tích hợp/đơn lẻ cho phép khả năng kết hợp nhiều ứng dụng tốt hơn và ngăn ngừa các vấn đề kết nối trải nghiệm người dùng và phân mảnh thanh khoản.

Mặc dù những đề xuất giá trị này rất quan trọng nhưng chúng tôi tin rằng còn quá sớm để ngoại suy các số liệu của chiến dịch khuyến khích như một sự xác nhận thành công. Ví dụ: số lượng người dùng giao dịch trên một số Ethereum L2 đã giảm hơn 80% so với thời kỳ đỉnh cao của hoạt động khai thác airdrop. Đồng thời, từ khi Jupiter thông báo về đợt airdrop vào ngày 16 tháng 11 năm 2023 và ngày yêu cầu đầu tiên vào ngày 31 tháng 1 năm 2024, tỷ lệ phần trăm trong tổng DEX của Solana đã tăng từ 6% lên 17%. (Jupiter là công cụ tổng hợp DEX hàng đầu trên Solana.) Jupiter vẫn còn ba đợt airdrop Vòng 4, vì vậy chúng tôi kỳ vọng hoạt động Solana DEX sẽ tiếp tục gia tăng trong một thời gian. Tạm thời, các giả định về tỷ lệ duy trì hoạt động dài hạn vẫn chỉ mang tính suy đoán.

Nói cách khác, tỷ trọng hoạt động giao dịch trên các Ethereum L2 hàng đầu như Arbitrum, Optimism và Base hiện chiếm 17% tổng khối lượng giao dịch DEX (Ethereum chiếm 33%). Điều này có thể cung cấp sự so sánh phù hợp hơn về trình điều khiển nhu cầu ETH so với các giải pháp L1 thay thế, vì ETH được sử dụng làm token Gas gốc trên cả ba L2. MEV và các yếu tố thúc đẩy nhu cầu bổ sung khác đối với ETH trong các mạng này cũng chưa được khai thác, để lại chỗ cho các chất xúc tác nhu cầu trong tương lai. Chúng tôi tin rằng đây là sự so sánh tương đương hơn đối với các hoạt động DEX sử dụng phương pháp mở rộng quy mô tích hợp so với phương pháp mở rộng quy mô mô-đun.

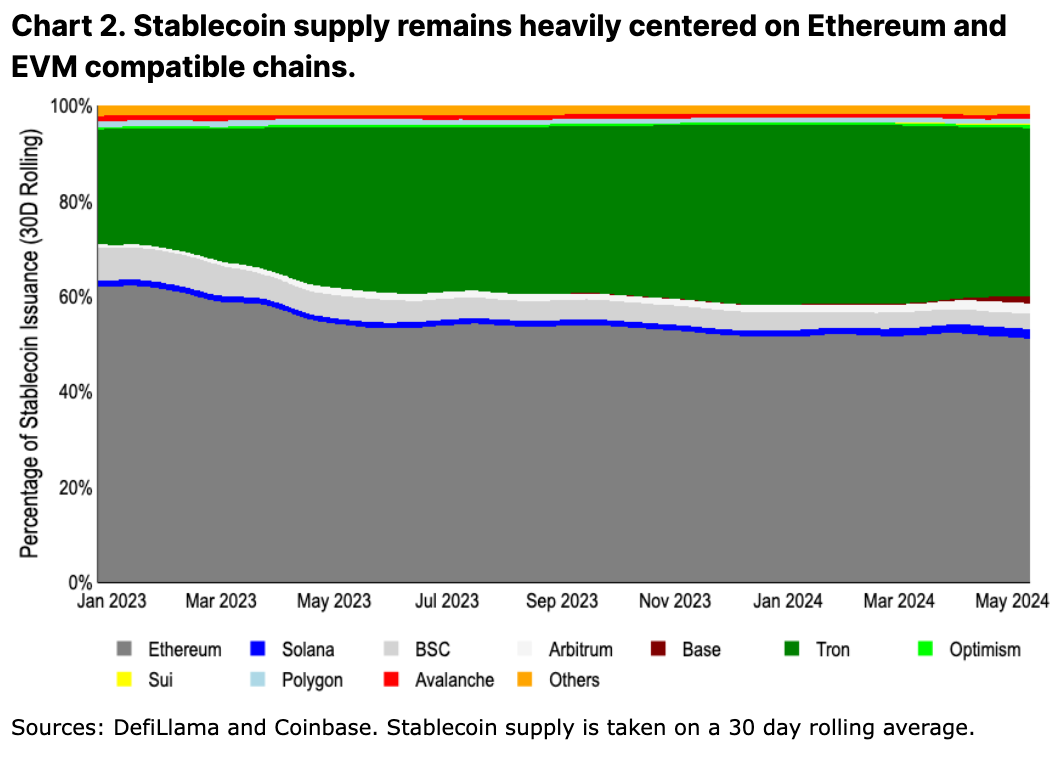

Một biện pháp áp dụng khác “dính” hơn là nguồn cung stablecoin. Việc phát hành Stablecoin có xu hướng thay đổi chậm hơn do mâu thuẫn bắc cầu và phát hành/mua lại. (Xem Hình 2. Cách phối màu và thứ tự giống như trong Hình 1, với Thorchain được thay thế bằng Tron.) Hoạt động vẫn do Ethereum chi phối, được đo lường bằng việc phát hành stablecoin. Chúng tôi tin rằng điều này là do các giả định về niềm tin và độ tin cậy của nhiều chuỗi mới vẫn chưa đủ để hỗ trợ lượng vốn lớn, đặc biệt là vốn bị khóa trong hợp đồng thông minh. Những người nắm giữ vốn lớn thường không quan tâm đến chi phí giao dịch cao hơn của Ethereum (tính theo tỷ lệ quy mô) và muốn giảm rủi ro bằng cách giảm thời gian ngừng hoạt động thanh khoản và giảm thiểu các giả định về niềm tin bắc cầu.

Mặc dù vậy, nguồn cung stablecoin trên Ethereum L2 vẫn tăng nhanh hơn Solana trong số các chuỗi có thông lượng cao hơn. Arbitrum đã vượt qua Solana về nguồn cung stablecoin vào đầu năm 2024 (nguồn cung stablecoin hiện tại lần lượt là 3,6 tỷ USD so với 3,2 tỷ USD), trong khi nguồn cung stablecoin của Base đã tăng từ 160 triệu USD lên 2,4 tỷ USD tính đến thời điểm hiện tại. Mặc dù kết luận cuối cùng cho cuộc tranh luận về quy mô vẫn chưa rõ ràng, nhưng những dấu hiệu ban đầu về sự tăng trưởng của stablecoin thực sự có thể có lợi cho Ethereum L2 hơn là thay thế L1.

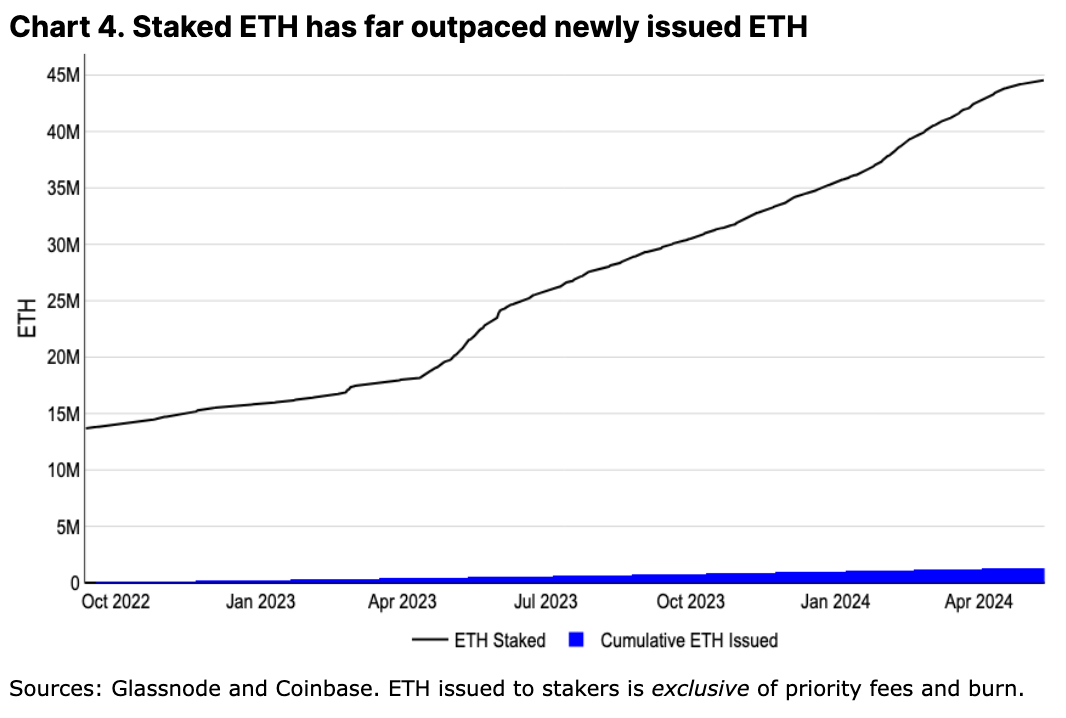

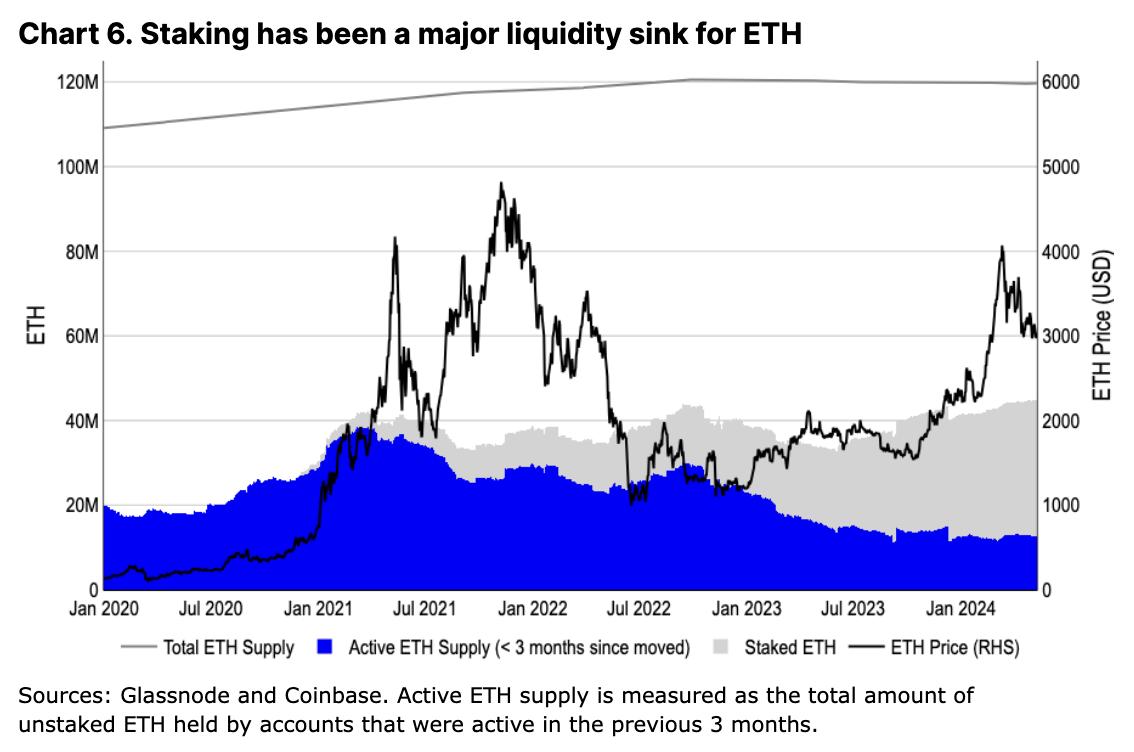

Sự phổ biến ngày càng tăng của L2 đã làm dấy lên mối lo ngại rằng chúng đang ăn thịt ETH một cách hiệu quả – chúng làm giảm nhu cầu về không gian khối L1 (và do đó giảm mức tiêu thụ phí giao dịch) và cũng có thể hỗ trợ ETH trong hệ sinh thái Non-ETH Gas token của nó (hơn nữa). giảm mức tiêu thụ ETH). Trên thực tế, tỷ lệ lạm phát hàng năm của ETH đang ở mức cao nhất kể từ khi chuyển sang bằng chứng cổ phần (PoS) vào năm 2022. Mặc dù lạm phát thường được coi là một phần quan trọng về mặt cấu trúc của nguồn cung BTC, nhưng chúng tôi tin rằng điều này không áp dụng cho ETH. Toàn bộ đợt phát hành ETH thuộc sở hữu của các nhà đầu tư và kể từ khi sáp nhập, số dư chung của các nhà đầu tư đã vượt xa số lượng phát hành ETH tích lũy (xem Hình 4). Điều này hoàn toàn trái ngược với nền kinh tế khai thác bằng chứng công việc (PoW) của Bitcoin, trong đó môi trường tỷ lệ băm cạnh tranh có nghĩa là các công ty khai thác cần bán một phần lớn BTC mới phát hành để tài trợ cho hoạt động. Mặc dù việc nắm giữ BTC của các thợ mỏ được theo dõi qua các chu kỳ để bảo vệ họ trước những đợt bán tháo không thể tránh khỏi, nhưng chi phí vận hành tối thiểu của việc đặt cược ETH có nghĩa là những người đặt cược có thể tiếp tục tích lũy vị trí của họ vĩnh viễn. Trên thực tế, việc đặt cược đã trở thành yếu tố làm giảm tính thanh khoản của ETH – ETH được đặt cược đang tăng nhanh hơn 20 lần so với tốc độ phát hành ETH (thậm chí không bao gồm cả việc đốt cháy).

Sự phổ biến ngày càng tăng của L2 đã làm dấy lên mối lo ngại rằng chúng đang ăn thịt ETH một cách hiệu quả – chúng làm giảm nhu cầu về không gian khối L1 (và do đó giảm mức tiêu thụ phí giao dịch) và cũng có thể hỗ trợ ETH trong hệ sinh thái Non-ETH Gas token của nó (hơn nữa). giảm mức tiêu thụ ETH). Trên thực tế, tỷ lệ lạm phát hàng năm của ETH đang ở mức cao nhất kể từ khi chuyển sang bằng chứng cổ phần (PoS) vào năm 2022. Mặc dù lạm phát thường được coi là một phần quan trọng về mặt cấu trúc của nguồn cung BTC, nhưng chúng tôi tin rằng điều này không áp dụng cho ETH. Toàn bộ đợt phát hành ETH thuộc sở hữu của các nhà đầu tư và kể từ khi sáp nhập, số dư chung của các nhà đầu tư đã vượt xa số lượng phát hành ETH tích lũy (xem Hình 4). Điều này hoàn toàn trái ngược với nền kinh tế khai thác bằng chứng công việc (PoW) của Bitcoin, trong đó môi trường tỷ lệ băm cạnh tranh có nghĩa là các công ty khai thác cần bán một phần lớn BTC mới phát hành để tài trợ cho hoạt động. Mặc dù việc nắm giữ BTC của các thợ mỏ được theo dõi qua các chu kỳ để bảo vệ họ trước những đợt bán tháo không thể tránh khỏi, nhưng chi phí vận hành tối thiểu của việc đặt cược ETH có nghĩa là những người đặt cược có thể tiếp tục tích lũy vị trí của họ vĩnh viễn. Trên thực tế, việc đặt cược đã trở thành yếu tố làm giảm tính thanh khoản của ETH – ETH được đặt cược đang tăng nhanh hơn 20 lần so với tốc độ phát hành ETH (thậm chí không bao gồm cả việc đốt cháy).

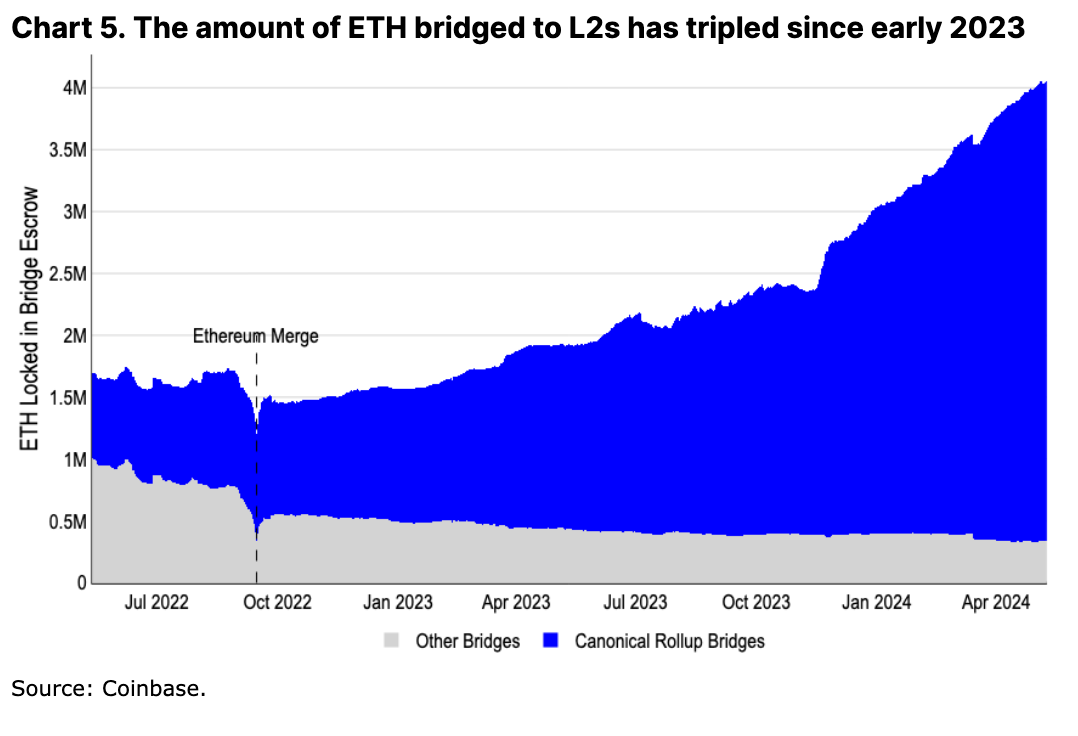

Bản thân L2 cũng là một yếu tố thúc đẩy nhu cầu có ý nghĩa đối với ETH. Hơn 3,5 triệu ETH đã được kết nối với hệ sinh thái L2, đây là một sự sụt giảm thanh khoản khác đối với ETH. Hơn nữa, ngay cả khi ETH được kết nối với L2 không bị phá hủy trực tiếp, số dư còn lại của token gốc do ví mới nắm giữ để trả phí giao dịch ( số dư dự trữ của nó ) sẽ tạo thành một khóa mềm đối với ngày càng nhiều token ETH.

Bản thân L2 cũng là một yếu tố thúc đẩy nhu cầu có ý nghĩa đối với ETH. Hơn 3,5 triệu ETH đã được kết nối với hệ sinh thái L2, đây là một sự sụt giảm thanh khoản khác đối với ETH. Hơn nữa, ngay cả khi ETH được kết nối với L2 không bị phá hủy trực tiếp, số dư còn lại của token gốc do ví mới nắm giữ để trả phí giao dịch ( số dư dự trữ của nó ) sẽ tạo thành một khóa mềm đối với ngày càng nhiều token ETH.

Ngoài ra, chúng tôi tin rằng ngay cả khi mở rộng quy mô L2, một nhóm hoạt động cốt lõi sẽ luôn tồn tại trên mạng chính Ethereum. Các chiến dịch đặt cược lại như EigenLayer hoặc các hoạt động quản trị trên các giao thức chính như Aave, Maker và Uniswap vẫn bám chặt vào L1. Người dùng có mối lo ngại cao nhất về bảo mật (thường có số vốn lớn nhất) cũng có thể giữ tiền của họ trên L1 cho đến khi đơn đặt hàng phi tập trung hoàn toàn và bằng chứng gian lận không cần cấp phép được triển khai và thử nghiệm – một quá trình có thể mất nhiều năm. Ngay cả khi L2 đổi mới theo các hướng khác nhau, ETH sẽ luôn là một phần không thể thiếu trong kho bạc của nó (được sử dụng để trả “tiền thuê” L1) và đơn vị tài khoản địa phương. Chúng tôi tin chắc rằng sự tăng trưởng của L2 không chỉ tốt cho hệ sinh thái Ethereum mà còn tốt cho ETH như một tài sản.

Ngoài ra, chúng tôi tin rằng ngay cả khi mở rộng quy mô L2, một nhóm hoạt động cốt lõi sẽ luôn tồn tại trên mạng chính Ethereum. Các chiến dịch đặt cược lại như EigenLayer hoặc các hoạt động quản trị trên các giao thức chính như Aave, Maker và Uniswap vẫn bám chặt vào L1. Người dùng có mối lo ngại cao nhất về bảo mật (thường có số vốn lớn nhất) cũng có thể giữ tiền của họ trên L1 cho đến khi đơn đặt hàng phi tập trung hoàn toàn và bằng chứng gian lận không cần cấp phép được triển khai và thử nghiệm – một quá trình có thể mất nhiều năm. Ngay cả khi L2 đổi mới theo các hướng khác nhau, ETH sẽ luôn là một phần không thể thiếu trong kho bạc của nó (được sử dụng để trả “tiền thuê” L1) và đơn vị tài khoản địa phương. Chúng tôi tin chắc rằng sự tăng trưởng của L2 không chỉ tốt cho hệ sinh thái Ethereum mà còn tốt cho ETH như một tài sản.

Lợi thế của Ethereum

Ngoài câu chuyện dựa trên số liệu thường được đề cập, chúng tôi tin rằng Ethereum còn có những lợi thế khác khó định lượng nhưng dù sao cũng quan trọng. Đây có thể không phải là những câu chuyện có thể giao dịch trong ngắn hạn mà đại diện cho tập hợp sức mạnh dài hạn cốt lõi có thể duy trì sự thống trị hiện tại của nó.

Tài sản thế chấp và đơn vị tài khoản gốc

Một trong những trường hợp sử dụng quan trọng nhất đối với ETH là vai trò của nó trong DeFi. ETH có thể tận dụng Ethereum và hệ sinh thái L2 của nó với rủi ro đối tác tối thiểu. Nó đóng vai trò như một hình thức tài sản thế chấp cho các thị trường tiền tệ như Maker và Aave, đồng thời là đơn vị giao dịch cơ bản cho nhiều cặp DEX trên chuỗi. Việc mở rộng DeFi trên Ethereum và L2 của nó đã dẫn đến sự hấp thụ thanh khoản bổ sung trong ETH.

Mặc dù BTC vẫn là tài sản lưu trữ giá trị thống trị trên phạm vi rộng hơn, nhưng việc sử dụng BTC được bao bọc sẽ đưa ra các giả định bắc cầu và tin cậy trên Ethereum. Chúng tôi không tin rằng WBTC sẽ thay thế việc sử dụng ETH trong DeFi dựa trên Ethereum – Nguồn cung WBTC không thay đổi trong hơn một năm và thấp hơn 40% so với mức cao trước đó. Thay vào đó, ETH có thể được hưởng lợi từ tiện ích đa dạng của hệ sinh thái L2.

Đổi mới liên tục trong phân cấp

Một thành phần thường bị bỏ qua của cộng đồng Ethereum là mặc dù nó được phân quyền nhưng nó vẫn có thể tiếp tục đổi mới. Ethereum đã bị chỉ trích vì thời gian phát hành dài và sự chậm trễ trong quá trình phát triển, nhưng ít người thừa nhận sự phức tạp của việc cân nhắc các mục tiêu và mục tiêu của các bên liên quan khác nhau để đạt được tiến bộ công nghệ. Các nhà phát triển có hơn năm lần thực thi và bốn khách hàng đồng thuận cần phối hợp thiết kế, thử nghiệm và triển khai các thay đổi mà không gây ra bất kỳ thời gian ngừng hoạt động nào đối với việc thực thi mạng chính.

Kể từ lần nâng cấp Taproot lớn cuối cùng của Bitcoin vào tháng 11 năm 2021, Ethereum đã cho phép ghi giao dịch động (tháng 8 năm 2021), chuyển sang PoS (tháng 9 năm 2022), cho phép rút tiền đặt cược (tháng 3 năm 2023) và Tạo bộ lưu trữ blob để mở rộng quy mô L2 (tháng 3 năm 2024) – Nhiều các Đề xuất cải tiến Ethereum (EIP) khác được bao gồm trong các bản nâng cấp này. Trong khi nhiều L1 thay thế dường như có thể phát triển nhanh hơn, thì các khách hàng đơn lẻ lại khiến chúng trở nên mỏng manh và tập trung hơn. Con đường dẫn đến phân cấp chắc chắn sẽ dẫn đến một mức độ cứng nhắc nhất định và không rõ liệu các hệ sinh thái khác có khả năng tạo ra một quá trình phát triển hiệu quả tương tự hay không, liệu chúng có nên bắt đầu hay không.

Đổi mới L2 nhanh chóng

Điều này không có nghĩa là sự đổi mới trong Ethereum chậm hơn các hệ sinh thái khác. Thay vào đó, chúng tôi tin rằng sự đổi mới xung quanh môi trường thực thi và công cụ dành cho nhà phát triển thực sự vượt xa các đối thủ cạnh tranh. Ethereum được hưởng lợi từ việc tập trung nhanh chóng L2, tất cả đều trả phí thanh toán cho L1 bằng ETH. Khả năng tạo các nền tảng khác nhau với các môi trường thực thi khác nhau (chẳng hạn như máy ảo Web Assembly, Move hoặc Solana) hoặc các tính năng khác (chẳng hạn như quyền riêng tư hoặc phần thưởng đặt cược tăng lên) có nghĩa là lịch trình phát triển chậm hơn của L1 sẽ không cản trở việc áp dụng công nghệ của ETH. trường hợp sử dụng toàn diện hơn.

Đồng thời, những nỗ lực của cộng đồng Ethereum nhằm xác định các giả định và định nghĩa tin cậy khác nhau xung quanh sidechain, xác minh, tổng hợp, v.v. đã làm tăng tính minh bạch trong không gian. Ví dụ: những nỗ lực tương tự (chẳng hạn như L2Beat ) vẫn chưa được thể hiện rõ ràng trong hệ sinh thái Bitcoin L2, hệ sinh thái có các giả định về độ tin cậy L2 rất khác nhau và thường không được cộng đồng rộng rãi truyền đạt hoặc hiểu rõ hơn.

EVM tăng vọt

Sự đổi mới xung quanh các môi trường thực thi mới không có nghĩa là Solidity và EVM sẽ trở nên lỗi thời trong tương lai gần. Thay vào đó, EVM đã lan rộng sang các chuỗi khác. Ví dụ: nhiều Bitcoin L2 đang áp dụng nghiên cứu Ethereum L2. Hầu hết các thiếu sót của Solidity (ví dụ: xu hướng chứa các lỗ hổng truy cập lại) hiện có trình kiểm tra công cụ tĩnh để ngăn chặn các hoạt động khai thác cơ bản. Ngoài ra, sự phổ biến của ngôn ngữ này đã tạo ra một bộ phận kiểm toán được thành lập tốt, nhiều ví dụ về mã nguồn mở và hướng dẫn chi tiết về các phương pháp hay nhất. Tất cả những điều này đều quan trọng trong việc xây dựng đội ngũ nhà phát triển tài năng lớn.

Mặc dù việc sử dụng EVM không trực tiếp dẫn đến nhu cầu ETH nhưng những thay đổi đối với EVM bắt nguồn từ quá trình phát triển của Ethereum. Những thay đổi này sau đó đã được các chuỗi khác áp dụng để duy trì khả năng tương thích EVM. Chúng tôi tin rằng những đổi mới cốt lõi của EVM có thể vẫn bắt nguồn từ Ethereum hoặc sẽ sớm được L2 áp dụng, điều này sẽ tập trung sự chú ý của nhà phát triển vào các giao thức mới trong hệ sinh thái Ethereum.

Token hóa và hiệu ứng Lindy

Chúng tôi tin rằng việc thúc đẩy các dự án token hóa và tăng tính minh bạch về quy định toàn cầu trong lĩnh vực này cũng có thể mang lại lợi ích lớn nhất cho Ethereum (trong số các chuỗi khối công khai). Các sản phẩm tài chính thường tập trung vào giảm thiểu rủi ro kỹ thuật hơn là tối ưu hóa và giàu tính năng, và Ethereum có lợi thế là nền tảng hợp đồng thông minh hoạt động lâu nhất. Chúng tôi tin rằng phí giao dịch cao hơn một chút (đô la thay vì xu) và thời gian xác nhận dài (giây thay vì mili giây) là những vấn đề nhỏ đối với nhiều dự án token lớn.

Ngoài ra, việc thuê đủ số lượng nhân tài phát triển trở thành yếu tố then chốt để các công ty truyền thống muốn mở rộng hoạt động trên chuỗi của họ. Ở đây, Solidity trở thành sự lựa chọn hiển nhiên vì nó tạo thành tập hợp con lớn nhất của các nhà phát triển hợp đồng thông minh, lặp lại quan điểm trước đó ở trên về sự phổ biến của EVM. Quỹ BUIDL của Blackrock trên Ethereum và tiêu chuẩn token Hợp đồng tài sản kỹ thuật số Onyx (ODA-FACT) tương thích với ERC-20 do JPM đề xuất là những dấu hiệu ban đầu cho thấy tầm quan trọng của nhóm tuyển dụng này.

Cơ chế cung cấp cơ cấu

Những thay đổi về nguồn cung ETH đang hoạt động rất khác với những thay đổi về BTC. Bất chấp việc tăng giá kể từ quý 4 năm 2023, nguồn cung lưu hành trong 3 tháng của ETH không tăng đáng kể. Để so sánh, chúng tôi đã quan sát thấy nguồn cung BTC đang hoạt động tăng gần 75% trong cùng khoảng thời gian. Thay vì những người nắm giữ ETH dài hạn góp phần tăng nguồn cung lưu thông (như đã thấy trong chu kỳ 2021/22 khi Ethereum vẫn chạy theo PoW), ngày càng nhiều nguồn cung ETH được đặt cọc. Điều này khẳng định lại quan điểm của chúng tôi rằng đặt cược là một biện pháp giảm thanh khoản quan trọng đối với ETH và giảm thiểu áp lực cơ cấu của người bán đối với tài sản.

Cơ chế thương mại ngày càng phát triển

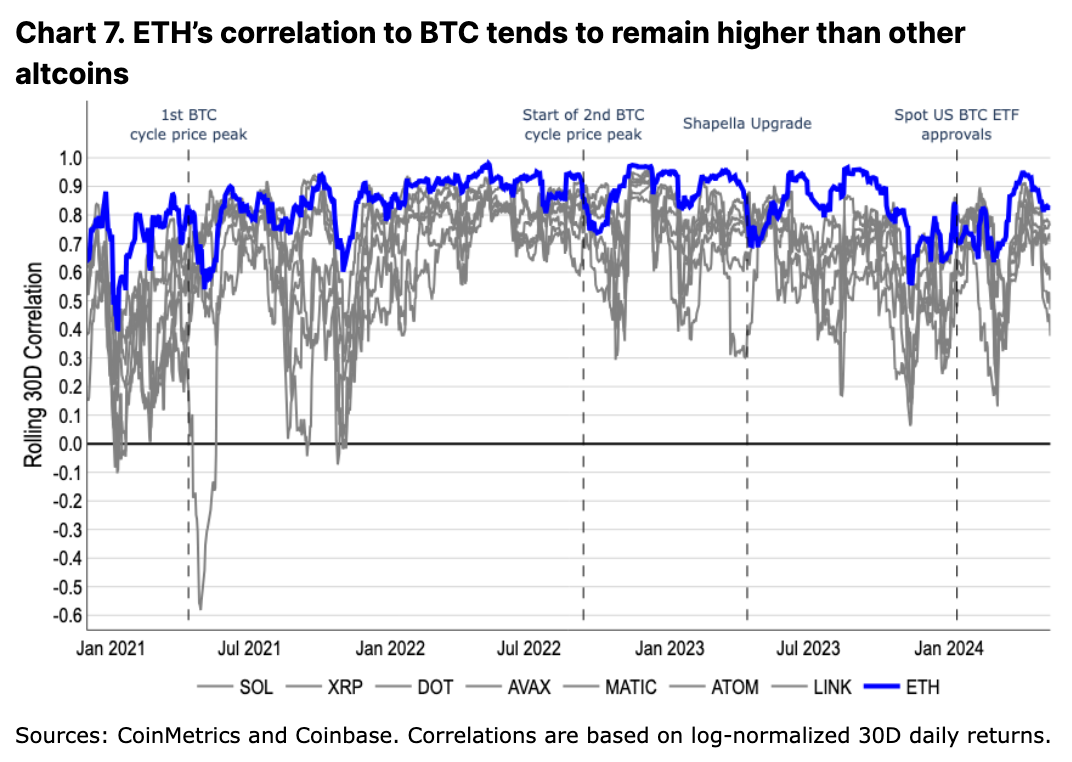

Cơ chế thương mại ngày càng phát triển

Trong lịch sử, ETH đã giao dịch ngang hàng với BTC hơn bất kỳ altcoin nào khác. Đồng thời, nó cũng tách khỏi BTC trong thời kỳ thị trường tăng giá đạt đỉnh hoặc các sự kiện hệ sinh thái đặc biệt – mô hình tương tự được quan sát thấy ở các altcoin khác, mặc dù ở mức độ thấp hơn (xem Hình 7). Chúng tôi tin rằng hành vi giao dịch này phản ánh mức định giá tương đối của thị trường đối với ETH như một kho lưu trữ token giá trị và token tiện ích công nghệ.

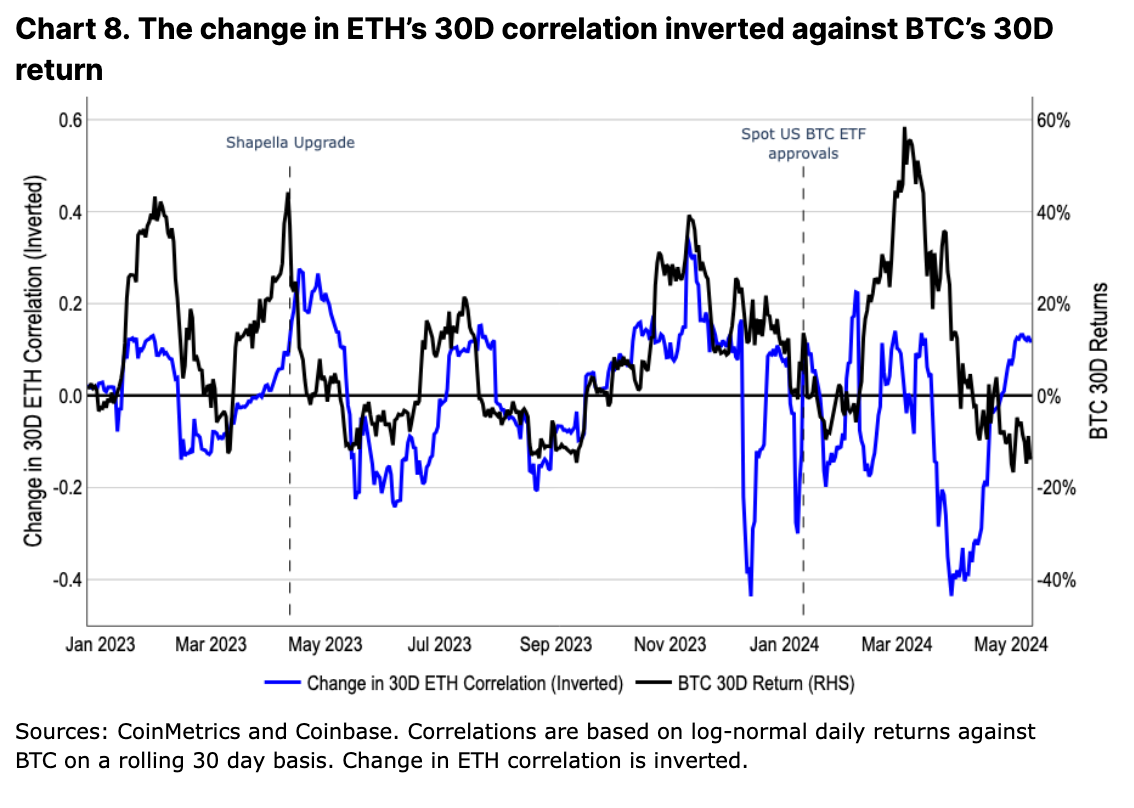

Trong suốt năm 2023, những thay đổi trong mối tương quan giữa ETH và BTC có mối quan hệ nghịch đảo với những thay đổi về giá BTC (xem Hình 8). Nghĩa là, khi giá trị của BTC tăng cao, mối tương quan giữa ETH với nó sẽ giảm và ngược lại. Trên thực tế, những thay đổi về giá BTC dường như là chỉ báo hàng đầu về những thay đổi trong mối tương quan ETH. Chúng tôi tin rằng đây là dấu hiệu cho thấy sự bùng nổ của các thị trường altcoin do giá BTC thống trị, từ đó nâng cao hiệu suất đầu cơ của chúng (tức là các altcoin giao dịch khác nhau ở các thị trường tăng giá nhưng không khác ở các thị trường giảm giá so với việc tích hợp hiệu suất BTC).

Trong suốt năm 2023, những thay đổi trong mối tương quan giữa ETH và BTC có mối quan hệ nghịch đảo với những thay đổi về giá BTC (xem Hình 8). Nghĩa là, khi giá trị của BTC tăng cao, mối tương quan giữa ETH với nó sẽ giảm và ngược lại. Trên thực tế, những thay đổi về giá BTC dường như là chỉ báo hàng đầu về những thay đổi trong mối tương quan ETH. Chúng tôi tin rằng đây là dấu hiệu cho thấy sự bùng nổ của các thị trường altcoin do giá BTC thống trị, từ đó nâng cao hiệu suất đầu cơ của chúng (tức là các altcoin giao dịch khác nhau ở các thị trường tăng giá nhưng không khác ở các thị trường giảm giá so với việc tích hợp hiệu suất BTC).

Tuy nhiên, xu hướng này đã phần nào dừng lại sau sự chấp thuận của quỹ ETF BTC giao ngay của Mỹ. Chúng tôi tin rằng điều này nêu bật tác động mang tính cấu trúc của dòng vốn vào dựa trên ETF, trong đó cơ sở vốn hoàn toàn mới chỉ có sẵn bằng BTC. Thị trường mới của các cố vấn đầu tư đã đăng ký (RIA), các nhà quản lý tài sản và các công ty môi giới có thể có cái nhìn rất khác về BTC trong danh mục đầu tư của họ so với nhiều nhà đầu tư tiền điện tử hoặc nhà giao dịch bán lẻ. Mặc dù Bitcoin là tài sản ít biến động nhất trong danh mục đầu tư tiền điện tử thuần túy, nhưng nó thường được xem như một công cụ đa dạng hóa nhỏ trong danh mục đầu tư cổ phiếu và thu nhập cố định truyền thống hơn. Chúng tôi tin rằng sự thay đổi về tiện ích của BTC này đã tác động đến các mô hình giao dịch của nó so với ETH và sự thay đổi tương tự (và việc hiệu chỉnh lại các mô hình giao dịch) có thể xảy ra đối với ETH trong giao dịch giao ngay ETH ETF của Hoa Kỳ.

Tóm lại là

Tóm lại là

Chúng tôi tin rằng ETH vẫn có khả năng tăng giá bất ngờ trong những tháng tới. Dường như không có nguồn cung vượt quá nào đối với ETH, chẳng hạn như việc mở khóa token hoặc áp lực bán của thợ đào. Thay vào đó, hóa ra cả việc đặt cược và tăng trưởng L2 đều có ý nghĩa và mức độ hấp thụ thanh khoản ETH tiếp tục tăng. Chúng tôi tin rằng vị trí trung tâm DeFi của ETH cũng khó có thể bị thay thế do EVM được áp dụng rộng rãi và các cải tiến L2 của nó.

Điều đó nói lên rằng, không thể đánh giá thấp tầm quan trọng của một điểm ETF ETH tiềm năng của Hoa Kỳ. Chúng tôi tin rằng thị trường có thể đang đánh giá thấp thời điểm và khả năng phê duyệt tiềm năng, tạo cơ hội cho những bất ngờ tăng giá. Tạm thời, chúng tôi tin rằng các yếu tố thúc đẩy nhu cầu cơ cấu của ETH và sự đổi mới công nghệ trong hệ sinh thái của nó sẽ cho phép nó tiếp tục mở rộng ra nhiều câu chuyện.