WAVES đang được xem là một trong những kế hoạch Ponzi lớn nhất của thị trường tiền mã hóa chỉ xét ở thời điểm hiện tại, nó đã vay USDC với lãi suất 35% để mua token WAVES của chính mình, do đó điều khiển sự gia tăng giá. Thêm vào đó, WAVES cần tăng trưởng vốn hóa thị trường liên tục để giữ cho hệ thống ổn định, nếu không nó sẽ sụp đổ và USDN bị vỡ khỏi giá neo.

Tổng quan hiện trạng của WAVES

WAVES là một blockchain layer 1. Mục tiêu ứng dụng chính là đào native stablecoin USDN của chính nó. WAVES có thể được so sánh với LUNA và MKR, còn USDN được so sánh tương ứng với UST và DAI.

Vốn hóa thị trường của WAVES đã tăng 6 lần trong hai tháng với chất xúc tác đầu tiền cho cú "nổ giá" này là tuyên bố rằng WAVES là "Ethereum của Nga", hô hào vượt xa Ethereum mặc dù KPI bằng 0.

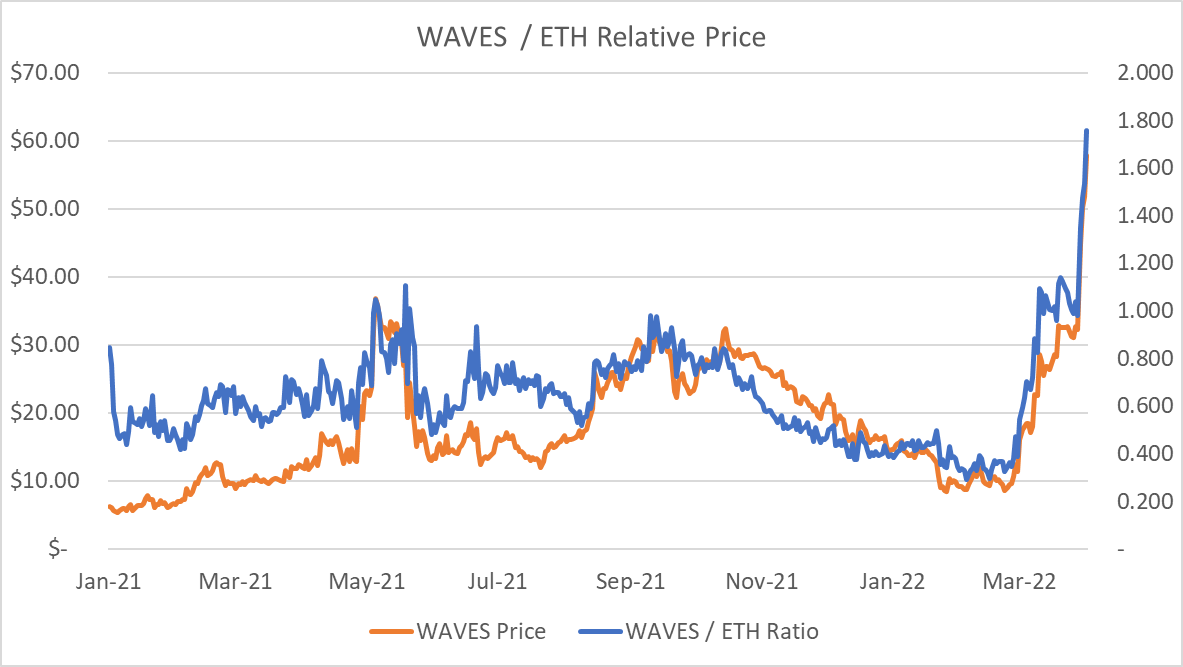

WAVES cần tăng vốn hóa thị trường để có thể phát hành thêm USDN. Vì vậy, để hiểu được sức khỏe hệ sinh thái của nó, chúng ta có thể quan sát tỷ lệ giá trị thị trường của WAVES so với USDN, tỷ lệ này cho chúng ta biết bao nhiêu USDN có thể được phát hành.

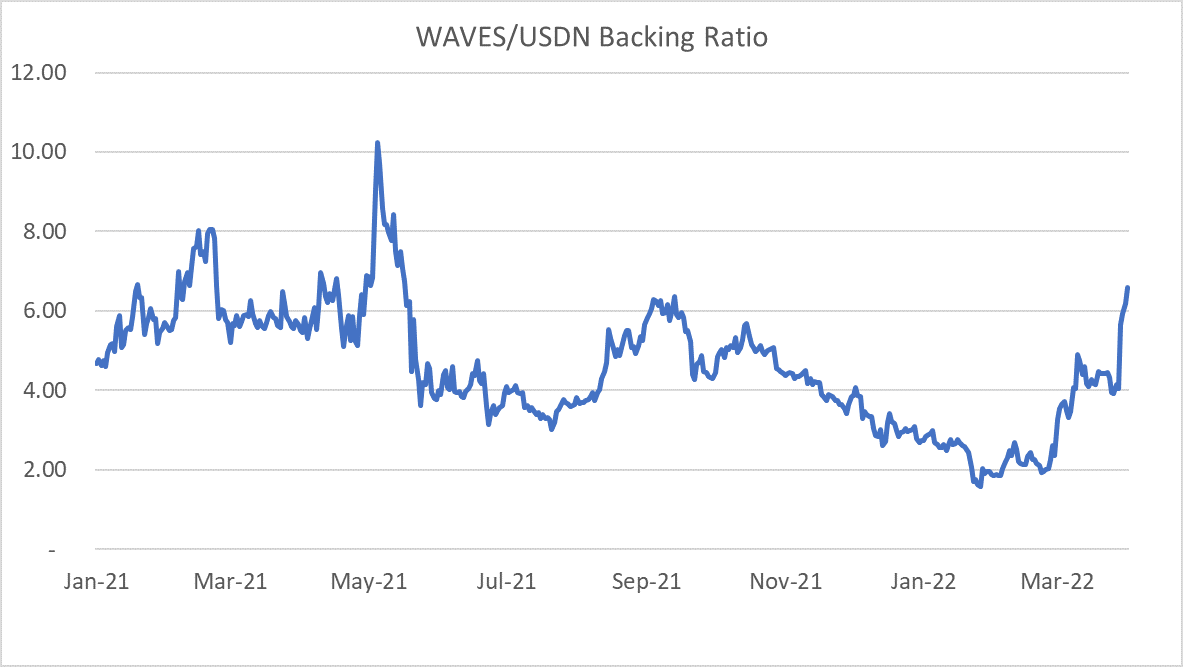

Như có thể thấy trong biểu đồ bên dưới, khi tỷ lệ này đạt đến 2,5 lần (đây là mức mục tiêu tối thiểu), nguồn cung USDN sẽ thu hẹp lại.

Việc tăng giá WAVES có thể giúp nó liên tục cải thiện khả năng phát hành thêm USDN.

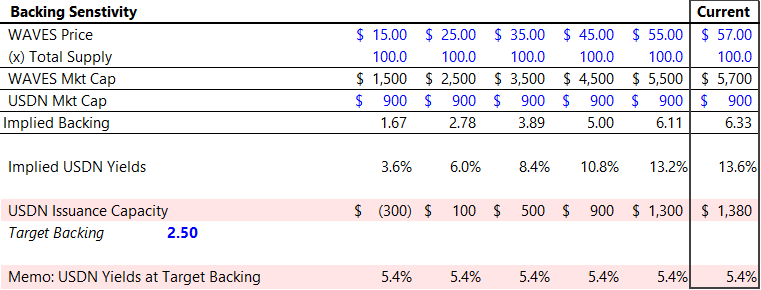

Giả sử rằng tỷ lệ mục tiêu tối thiểu của cặp token này là 2,5 thì khi đó WAVES có thể phát hành thêm 1,38 tỷ đô la giá trị USDN. Đồng thời, lợi suất USDN ở mức mục tiêu này sẽ là 5,4% và tỷ lệ cung ứng USDC/USDT trên AAVE là 3,5%.

Gần đây, việc đào USDN đã đạt tốc độ nhanh nhất trong suốt vòng đợi của dự án, vốn hóa thị trường của USDN tăng từ 475 triệu đô lên 875 triệu đô chỉ trong 4 tuần qua, tương ứng mức tăng 85%, trong khi giá trị của đồng DAI đã giảm đi so với cùng kỳ.

.jpg)

Tại sao mọi người muốn nắm giữ USDN?

USDN được bảo hộ bởi WAVES với tỷ lệ native staking là 3,13%.

Có phép tính sau:

Tỷ suất USDN = Tỷ lệ native staking của WAVES x Tỷ lệ backing

Nghĩa là, lợi suất USDN hiện tại bằng 3,31% × 6,6 = 21,8%.

Nhưng khi nhiều USDN được phát hành, lợi suất USDN sẽ giảm. Để duy trì đà tăng trưởng, giá trị thị trường của WAVES cần tiếp tục tăng. Một khi tỷ lệ backing bắt đầu giảm, lợi suất của USDN sẽ giảm.

Với tỷ lệ backing là 6,6 lần, lợi suất là 21,8%, và tại mức 2,5 lần, lợi suất sẽ giảm xuống còn 5,4%. Tháo chạy vốn (capital flight) sẽ là một rủi ro khi mức lợi suất xuống thấp hơn.

Chúng ta hãy xem xét kỹ hơn cách mà đội ngũ của WAVES sử dụng đòn bẩy để tạo ra tình trạng thiếu hụt nguồn cung trên quy mô lớn đến như vậy. Quy trình chi tiết như sau:

(1) Gửi USDN lên Vires;

(2) Vay USDC trên Vires;

(3) Chuyển USDC sang Binance;

(4) Sử dụng USDC để mua WAVES;

(5) Chuyển WAVES sang USDN;

(6) Lặp lại.

Điều này được thực hiện lặp đi lặp lại, có thể theo dõi on-chain.

Vires trên giao thức WAVES có vai trò tương đương như AAVE trên Ethereum, và hiện tại nền tảng này đang nắm giữ 607 triệu đô la USDN, chiếm 70% tổng nguồn cung lưu hành USDN (875 triệu đô la).

Ngoài ra, Vires cũng cho phép giao dịch vay và cho vay USDC/USDT với tỷ lệ cung ứng USDC trên nền tảng hiện là 30%, đây là phần thưởng tỷ lệ cung ứng lớn nhất trên thị trường so với các giao thức thị trường tiền tệ khác.

.jpg)

Việc vay USDC/USDT trên nền tảng Vires đã trở nên điên cuồng trong hai tháng qua, với tỷ lệ vay cao hơn so với bất kỳ mạng blockchain nào khác.

Ai đang vay tiền và tại sao?

.jpg)

Tiến trình đẩy giá WAVES

Trước tiên, đội ngũ của WAVES đã gửi USDC và USDT đến Binance, mua WAVES, sau đó chuyển WAVES vào ví của họ, đào thêm USDN và sau đó thế chấp USDN trên Vires, nhờ vậy họ có thể vay thêm USDC và USDT, và rồi chu trình này được lặp lại.

Trong suốt quy trình này, WAVES đã phải thu hút USDC, USDT cho Vires để vay những USDN mới được đúc.

Không ai sẽ cho ai đó vay tiền được thế chấp bằng USDN, vì vậy WAVES phải đưa ra mức giá cao hơn thị trường để khuyến khích USDC, USDT gửi tiền trên nền tảng.

Không có khả năng tiếp cận tiền tệ cứng (hard currency access) = Không có đòn bẩy. WAVES có tổng nguồn cung là 100 triệu token, trong đó 85% được stake, chỉ còn lại khoảng 16 triệu WAVES "có thể giao dịch được".

Các sàn giao dịch cần vốn lưu động, một số holder sẽ không bán, v.v. Các yếu tố cần phải được xem xét. Giả sử rằng 30% trong số 16 triệu WAVES "có thể giao dịch được" tương đương chỉ còn 10,5 triệu, và khi nguồn cung có thể giao dịch chỉ ở mức 10,5%, thì rất dễ thao túng giá trần của thị trường.

WAVES đã có thể phát hành thêm 1,38 tỷ đo la giá trị USDN khác trước khi nó giảm xuống mức hỗ trợ mục tiêu (2,5 lần tỷ lệ giá trị thị trường WAVES/USDN) và sau đó 1,38 tỷ USD có thể tiếp tục mua 10,5 triệu WAVES "có thể giao dịch", có nghĩa là mỗi WAVES có thể được đẩy lên đến giá $131,43. Đây là sơ đồ Ponzi của WAVES – lúc đầu sẽ phát triển và sau đó thì co rút lại.

.jpg)

Nhưng để làm được điều này, bạn cần những con rối để gửi USDC vào Vires, vì sẽ không có ai sử dụng USDN.

Đây là lý do tại sao WAVES gửi USDN và vay USDC, và vì điều này, WAVES bị giới hạn bởi pool cung cấp USDC, điều mà tôi nghĩ là hợp lý và sẽ không phải là vấn đề lớn.

.jpg)

Khi USDN đạt đến mức hỗ trợ mục tiêu tối thiểu (2,5 lần tỷ lệ giá trị thị trường WAVES/USDN), việc phát hành USDN sẽ giảm dần và sẽ không còn chu trình mua WAVES được lập trình sẵn như hiện tại nữa.

Và điều đó đồng nghĩa với cái chết nhanh chóng, bởi vì nếu giá của WAVES giảm đến một mức đủ, giá trị thị trường của WAVES sẽ có thể thấp hơn giá trị thị trường của USDN phát hành, điều này có nghĩa là USDN sẽ vỡ nợ và cuối cùng phá vỡ giá neo.

Nếu USDN thực sự bị phá vỡ khỏi giá neo, việc short USDC trên nền tảng cho vay Vires có thể thanh lý đến 607 triệu đô la trong số 875 triệu đô la giá trị USDN lưu hành.

Đó sẽ là ngày tận thế, vậy nên tôi mới gọi nền tảng này là sơ đồ Ponzi vì nó được hỗ trợ bằng tiền vay và không có bất cứ một hoạt động kinh doanh "tự nhiên" nào cả.

Chúng ta chỉ cần nhìn vào thống kê số lượng giao dịch trong một khoảng thời gian.

.jpg)

Hai ngày một lần từ 10:00 CH – 12:00 CH theo giờ ET:

- Đào và phát hành USDN;

- Vires vay USDC;

- Mua WAVES, sau đó đẩy giá lên cao hơn;

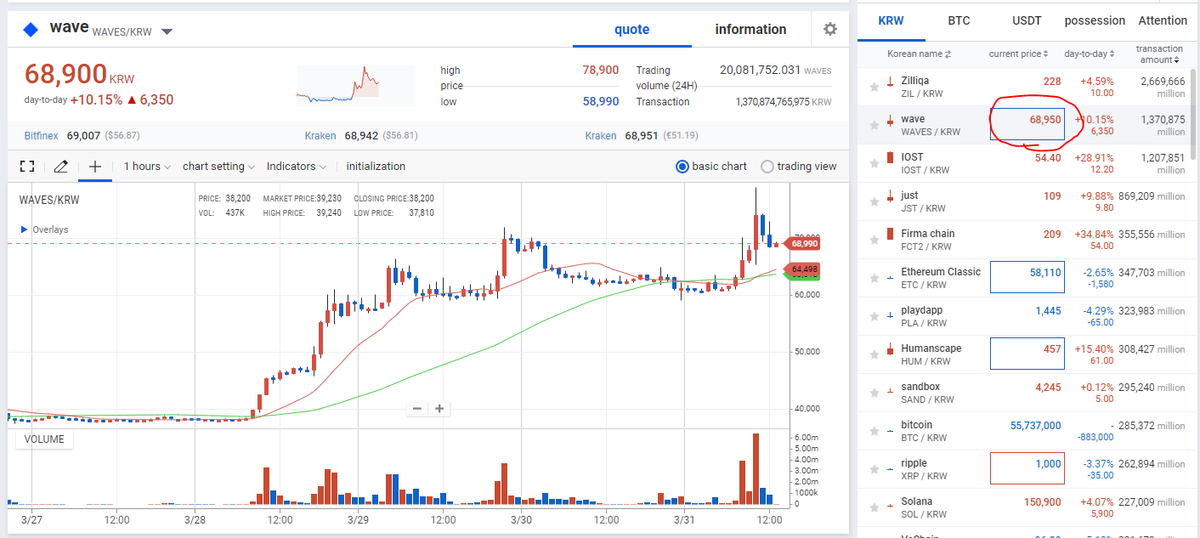

.jpg)

Việc khối lượng giao dịch lớn/ hành động giá này đang bẫy những nhà giao dịch phiên ngày vào trong một đà gia tăng số lượng những lệnh mua với mức dừng lỗ thấp. Các sàn giao dịch của Hàn Quốc luôn là địa điểm chính được giao dịch cao nhất của WAVES.

Kế hoạch Ponzi vẫn cứ tiếp tục.

Tóm lại

Đánh giá:

- WAVES không hấp dẫn;

- Giá của WAVES ban đầu được bơm lên dựa trên câu chuyện “Ethereum của Nga”;

- Đội ngũ của WAVES lợi dụng cú tăng để phát hành USDN và vay USDC trên nền tảng Vires;

- Đội ngũ này đã liều lĩnh bơm WAVES dựa trên số tiền được vay;

Với bằng chứng dữ liệu on-chain như sau:

- Vay USDC, vay USDT;

- Chuyển USDC và USDT sang mạng Ethereum;

- Hiện không có cách nào để theo dõi bước chuyển tiền sang Binance và mua WAVES này;

- Chuyển WAVES từ Binance sang ví WAVES;

- Đào USDN;

- Cung thế chấp USDN để cho vay các stablecoin khác.