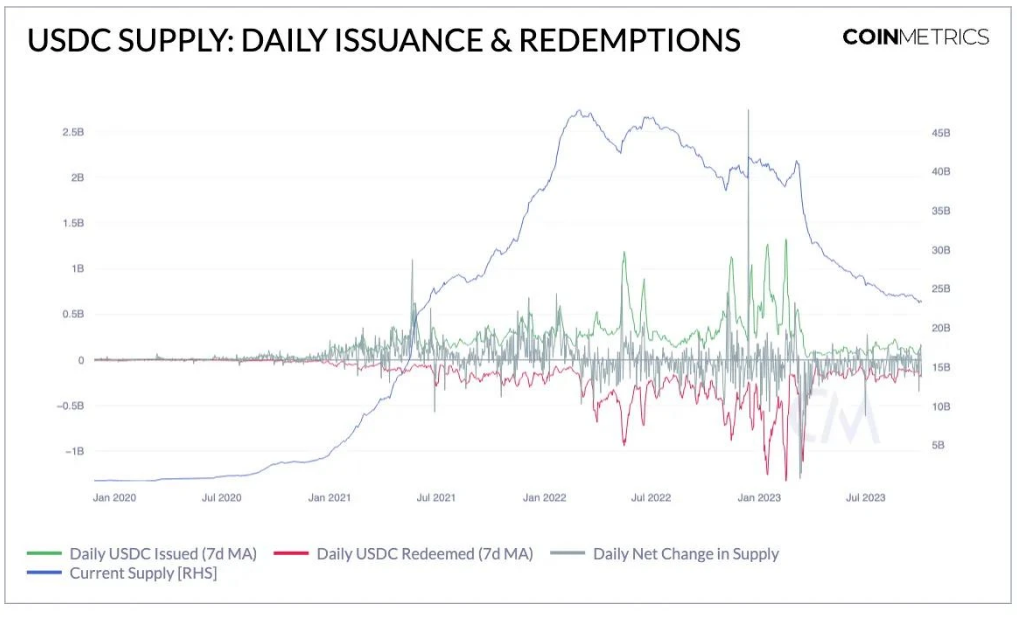

Động lực tăng trưởng của stablecoin là một dấu hiệu mạnh mẽ cho thấy nhu cầu về đô la số hóa trên các chuỗi khối công cộng đang bùng nổ — các nền tảng này hoạt động 24/7, 365 ngày một năm, xuyên biên giới và múi giờ. Trong số những gã khổng lồ về stablecoin, sự nổi lên của Circle với tư cách là nhà điều hành stablecoin nội địa lớn nhất USDC là rất ấn tượng. Tuy nhiên, sự khởi đầu của năm 2023 mang đến một loạt thách thức mới. Nguồn cung USDC trên Ethereum (chiếm phần lớn trong tổng nguồn cung USDC) đã giảm từ 41,5 tỷ USD vào đầu năm xuống còn khoảng 23 tỷ USD hiện tại, giảm 44% do số lần mua lại vượt quá mức phát hành mới.

Trong bài viết này, chúng tôi sẽ phân tích việc mất nguồn cung USDC và tác động của nó đối với Circle. Chúng tôi chia nguồn cung USDC hiện tại thành nhiều loại khác nhau để xác định các khu vực mà sự suy giảm rõ rệt nhất. Một câu hỏi cấp bách vẫn còn đó: Liệu sự sụt giảm nguồn cung này có phải là nguyên nhân gây lo ngại? Hơn nữa, liệu mô hình kinh doanh này có thể duy trì được khả năng phục hồi trong môi trường kinh tế vĩ mô có lãi suất tăng cao hay không?

Bằng cách kết hợp các phân tích trên chuỗi và thông tin chi tiết về tài chính ngoài chuỗi, chủ yếu từ các hồ sơ công khai của SEC và báo cáo xác minh của Circle, chúng tôi có cái nhìn toàn diện về tác động không chỉ đối với hệ sinh thái blockchain mà còn đối với Circle với tư cách là một thực thể doanh nghiệp, đặc biệt là trong bối cảnh đó Vòng tròn Tầm nhìn ra công chúng. Thông qua việc tổng hợp dữ liệu ngoài chuỗi và trên chuỗi này, chúng tôi đánh giá các khía cạnh gốc của tiền điện tử và ý nghĩa kinh doanh rộng hơn đối với Circle.

18 tỷ USDC bị mất tích

Mặc dù hiện ở mức 23 tỷ USD nhưng bối cảnh nguồn cung của USDC rất phức tạp. Con số này vẫn thể hiện mức tăng gần gấp 10 lần so với nguồn cung chỉ ba năm trước, nhưng cũng giảm đáng kể so với mức cao hơn 47 tỷ USD vào đầu năm 2022. Giai đoạn tổn thất nguồn cung USDC nghiêm trọng nhất vào năm 2022 xảy ra vào Quý 1, trùng với sự sụp đổ của Ngân hàng Thung lũng Silicon (SVB) – một sự kiện mà chúng tôi đã mổ xẻ kỹ trước đây. Sau sự kiện này, nguồn cung USDC đã giảm đáng kinh ngạc 10 tỷ USD chỉ trong tháng 3.

Nhưng SVB không phải là một sự cố cá biệt; sự giám sát ngày càng tăng của chính phủ và cơ quan quản lý đối với các nhà khai thác stablecoin trong nước (một số người gọi nó là “Chiến dịch Nghẹt thở 2.0”) sẽ tạo thêm một lớp phức tạp khác. Các tổ chức phát hành nước ngoài như Tether đã được hưởng lợi rất nhiều, với nguồn cung tăng từ 70 tỷ USD lên 77 tỷ USD chỉ trong khoảng thời gian tháng 3 năm 2023.

Mô hình tăng lãi suất hiện nay cũng là một biến số quan trọng. Đối với những người nắm giữ USDC, sự thay đổi này đi kèm với chi phí cơ hội rõ ràng. Các nhà điều hành stablecoin hiện tại như Circle không chuyển trực tiếp tiền lãi được tạo ra từ khoản dự trữ cho chủ sở hữu mã thông báo USDC trên chuỗi – đây là điều chúng ta sẽ khám phá sâu hơn sau.

Tuy nhiên, sự sụt giảm lớn về nguồn cung USDC dường như đang chậm lại, như thể hiện trong biểu đồ bên dưới. Tuy nhiên, khối lượng giao dịch hàng ngày cho việc mua lại và phát hành vẫn thấp hơn nhiều so với mức trước khi SVB sụp đổ.

Cấu trúc của sự sụt giảm nguồn cung USDC vào năm 2023 thể hiện một câu chuyện nhiều mặt, nhưng có một số xu hướng nổi bật. Ở đây chúng tôi chia nguồn cung theo các danh mục khác nhau:

Bằng EOA và hợp đồng thông minh

Đầu tiên, chúng tôi so sánh USDC được giữ trong hợp đồng thông minh với USDC được giữ trong tài khoản Ethereum thông thường (còn được gọi là tài khoản thuộc sở hữu bên ngoài EOA theo thuật ngữ Ethereum). Hiện tại, khoảng 7,6 tỷ USD USDC, khoảng 1/3 tổng số, được nắm giữ bởi các hợp đồng thông minh. Điều này đánh dấu mức giảm 44% so với mức 13 tỷ USD vào đầu năm 2023. EOA cũng trải qua sự suy giảm tương tự, giảm từ 28 tỷ USD xuống còn 15 tỷ USD. Điều thú vị là, do hậu quả ngay sau cuộc khủng hoảng SVB đã dịu bớt nên phần lớn tổn thất về nguồn cung đến từ các hợp đồng thông minh.

Chia theo kích thước số dư địa chỉ

Chúng tôi cũng có thể chia nhỏ nguồn cung USDC theo các kích cỡ ví khác nhau. Đúng như dự đoán, những phân khúc chịu tổn thất lớn nhất đều lớn hơn. Các ví hiện đang nắm giữ hơn 10 triệu USD USDC chiếm 12,5 tỷ USD, so với 22,5 tỷ USD vào đầu năm nay. Mặc dù sự sụt giảm này một phần là do sự phân bổ sai lệch số lượng nắm giữ ví, nhưng những chiếc ví lớn nhất đã chứng kiến sự co lại đáng kể nhất về mặt tỷ lệ phần trăm. Để so sánh, các ví nắm giữ USDC trong khoảng từ 100 đến 1.000 USD đã chứng kiến nguồn cung USDC của họ tăng 28% từ đầu năm đến nay. Hầu hết các khoản lỗ trong danh mục ví lớn xảy ra trong thời kỳ SVB sụp đổ, điều này rất hợp lý đối với những người nắm giữ lớn nên đa dạng hóa khoản đầu tư của mình.

Người giữ hàng đầu

Chúng tôi kiểm tra thêm những người nắm giữ USDC hàng đầu. 1% và 10% địa chỉ hàng đầu hiện chiếm tỷ lệ lớn hơn trong tổng nguồn cung USDC so với đầu năm 2023. Sự tập trung này lên đến đỉnh điểm xung quanh cuộc khủng hoảng SVB, có thể là do USDC được chuyển vào nhóm sàn giao dịch phi tập trung hoặc ví sàn giao dịch. Tuy nhiên, tổng số tài khoản nắm giữ USDC đã tăng từ 1,6 triệu lên 1,8 triệu trong năm nay.

Bối cảnh cung cấp USDC vào năm 2023 rất phức tạp nhưng chủ yếu được thúc đẩy bởi hai xu hướng chung: sự di chuyển sau SVB sang các stablecoin ở nước ngoài và lãi suất tăng khuyến khích vốn theo đuổi lợi suất cao hơn. Trong khi sự không chắc chắn có thể cản trở phía cung, lãi suất tăng đang thúc đẩy hoạt động kinh doanh của Circle.

Kho bạc của Circle

Một lợi thế của thiết kế stablecoin là tính minh bạch của nguồn cung, có thể kiểm tra được trong thời gian thực (ít nhất là liên quan đến dữ liệu trên blockchain). Tuy nhiên, nếu chúng ta cũng xem xét báo cáo tài chính và báo cáo xác minh hàng tháng của Circle, chúng ta có thể bắt đầu xây dựng mô hình kho bạc USDC của Circle và cách thức hoạt động, đặc biệt là khả năng sinh lời của nó.

Nếu chúng ta xem xét Quỹ dự trữ vòng tròn của BlackRock, chúng ta thấy rằng nó liệt kê danh mục đầu tư được chia theo thời hạn của tài sản đầu tư, với tất cả tài sản có thời gian đáo hạn trong vòng 2 tháng và 65% có thời gian đáo hạn trong phạm vi Tài sản từ 1-7 ngày. Ước tính này dựa trên việc phân bổ danh mục đầu tư theo tỷ lệ không đổi cho các hợp đồng mua lại đảo ngược qua đêm và trái phiếu 4 chu kỳ lần lượt là 70% và 30%.

Quy mô của danh mục đầu tư được ước tính chính xác bằng nguồn cung USDC hiện tại, có thể không đại diện đầy đủ cho hoạt động ngân quỹ của Circle, đặc biệt là hoạt động mua lại, nhưng phải tỷ lệ và nhất quán. Tuy nhiên, đây chỉ là ước tính ngây thơ về lợi nhuận kỳ vọng hàng ngày của các khoản đầu tư này vì nó bỏ qua chi phí giao dịch, chi phí luân chuyển và phí quản lý sẽ phát sinh khi quản lý danh mục đầu tư này.

Sử dụng dữ liệu của FRED, chúng ta có thể ước tính lợi nhuận mà các chứng khoán này sẽ tạo ra bằng cách sử dụng lãi suất quỹ liên bang hiệu dụng để ước tính lợi tức đầu tư repo đảo ngược qua đêm và lãi suất Kho bạc kỳ hạn 4 kỳ để ước tính lợi nhuận trên phần còn lại của những tài sản này ở mức 70% và tương ứng là 30%.

Như được hiển thị trong biểu đồ trên, lợi nhuận hàng ngày có mối tương quan chặt chẽ với lãi suất. Mặc dù nguồn cung USDC đạt đỉnh vào đầu năm 2022, nhưng doanh thu hàng ngày ước tính thực sự đạt đỉnh vào đầu năm 2023 – sau khi nguồn cung giảm gần 7 tỷ USD. Ngay cả ngày nay, với nguồn cung 18 tỷ USD thấp hơn mức đầu năm nay, thu nhập từ lãi vẫn cao hơn nhiều so với năm 2021, khi nguồn cung USDC tương đương với mức hiện tại. Điều này nói lên nhiều điều về mô hình kinh doanh của các stablecoin được thế chấp bằng tiền pháp định, cho thấy độ nhạy cảm với lãi suất đang ngày càng trở thành yếu tố quyết định thúc đẩy lợi nhuận của chúng.

Sử dụng dữ liệu hàng quý trong biểu đồ trên, chúng ta có thể so sánh những con số này với thu nhập lãi dự trữ của Circle được công bố trong báo cáo thu nhập. Chúng ta có thể thấy rằng họ đã báo cáo thu nhập lãi là 274 triệu đô la trong quý 3 năm 2022, tương tự như ước tính của chúng tôi là 240 triệu đô la — tuy nhiên, khi chúng tôi tính đến tất cả dữ liệu và khoản hoàn lại cho năm hiện tại, mô hình đơn giản này dường như không công việc. Việc không có báo cáo tài chính công sau năm 2022 cản trở việc xác thực mô hình của chúng tôi. Tuy nhiên, điều đáng chú ý là Circle đã báo cáo doanh thu cao hơn chỉ trong nửa đầu năm nay (xem xét tất cả các hoạt động kinh doanh của Circle) so với cả năm ngoái, ở mức 779 triệu USD so với 772 triệu USD.

Ngay cả khi sự quan tâm đến stablecoin tăng lên, được thúc đẩy bởi tin tức về stablecoin của Paypal, các yếu tố cấu trúc thúc đẩy việc áp dụng stablecoin đang thay đổi, trong đó quan trọng nhất là lãi suất tăng. Chi phí cơ hội ngày càng tăng của việc nắm giữ tiền mặt có thể thúc đẩy người dùng stablecoin hướng tới các khoản đầu tư thu nhập như quỹ thị trường tiền tệ, mang lại lợi nhuận đáng kể vượt quá 5%, so với lợi nhuận hàng năm dưới 2% trong vài năm qua. Ngoài ra, các stablecoin lợi suất đang bắt đầu được áp dụng, chẳng hạn như sDAI và sFRAX, và Coinbase đang cung cấp lợi suất 5% cho USDC.

Kết luận

Những biến động nghiêm trọng về nguồn cung USDC vào năm 2023, bao gồm cả hậu quả từ cuộc khủng hoảng SVB và sự giám sát chặt chẽ của cơ quan quản lý, tạo ra một môi trường đầy thách thức cho hoạt động kinh doanh. Circle đã tận dụng thành công động lực lãi suất tương tự để thúc đẩy hoạt động kinh doanh của mình mặc dù nguồn cung sụt giảm đáng kể. Thay đổi các điều kiện kinh tế vĩ mô và bối cảnh stablecoin đang phát triển, các lựa chọn thay thế được thể hiện bằng stablecoin lợi nhuận, nêu bật nhu cầu về khả năng thích ứng và đổi mới. Mối quan hệ đối tác chiến lược của Circle với Coinbase, mang lại lợi nhuận cạnh tranh trên USDC, thể hiện sự cần thiết của các biện pháp chủ động trong môi trường phát triển nhanh chóng này. Khi Circle cân nhắc việc IPO, khả năng vượt qua những biến động này sẽ là minh chứng cho sự nhạy bén trong kinh doanh và tầm nhìn về tương lai của tiền kỹ thuật số.