Các dự án cho vay trên NEAR/Aurora sẽ được triển khai trên mainnet một cách tập trung và tăng khả năng cạnh tranh thông qua các tokenomics và các chức năng bổ sung.

Theo báo cáo thường niên của Electric Capital, NEAR là một trong những blockchain layer 1 sở hữu nhiều nhà phát triển toàn thời gian nhất. Ngoài ra, mình cũng có những báo cáo về các dự án trong hệ sinh thái NEAR trước đây. Gần đây, các dự án cho vay trên NEAR và mạng lưới Aurora đã được triển khai và quá trình pre-mining đã bắt đầu. Sau khi so sánh 3 dự án Burrow, Aurigami và Bastion, mình tóm tắt như sau:

• Burrow giới thiệu mức độ biến động giá đối với mỗi tài sản và điều này không chỉ ảnh hưởng đến tiền gửi, mà còn ảnh hưởng cả hạn mức vay.

• Aurigami đề cập đến DFK trong thiết kế token và một số lượng lớn token sẽ được phân phối trong giai đoạn Papermail tiếp theo, nhưng hầu hết chúng sẽ được phát hành dưới dạng PULP và PULP có thể được đổi lấy PLY trong tương lai.

• Bastion đã tạo ra isolation pool hay còn hiểu là thị trường cho vay riêng biệt hỗ trợ một tập hợp các tài sản có thể được sử dụng làm tài sản thế chấp cho các khoản vay đối với nhau và chức năng Stableswap. Đồng thời, Bastion cũng cung cấp thanh khoản cho cToken, nhưng vẫn còn phải xem liệu ứng dụng cToken có thể được mở rộng sang các ứng dụng khác hay không.

• Về dữ liệu tiền gửi và cho vay, Bastion đã lock một lượng lớn quỹ do Lockdrop (airdrop bị lock), vì vậy nó hiện có nhiều tiền gửi nhất và lãi suất cho vay thấp nhất. Burrow có thể cung cấp leverage (đòn bẩy)x10 cho stablecoin cao nhất. Do đó, khi TVL chỉ chiếm khoảng 40% dữ liệu tiền gửi của Bastion, ta có thể có được dữ liệu tiền gửi gần bằng với Bastion, Aurigami ban đầu có lợi thế của người đi trước, nhưng với sự ra mắt của các sản phẩm tương tự, TVL và các dữ liệu khác đã bị giảm.

Burrow

Giới thiệu dự án

Burrow là một nền tảng cho vay phi tập trung trên mạng NEAR. Nó nhằm mục đích giải phóng tính thanh khoản trong các tài sản sinh lãi, chẳng hạn như hỗ trợ các công cụ phái sinh có thế chấp stNEAR làm tài sản thế chấp, sau đó cho vay thêm tài sản.

Giống như các protocol khác như Aave, Burrow sử dụng thế chấp vượt mức (over-collateralization) để vay và cần duy trì health factor (mức độ an toàn cho khoản vay) trên 100%. Nhưng trong quá trình vay, Burrow cũng đưa ra mức độ biến động giá và mỗi tài sản có một mức biến động nhất định. Tất cả những thứ yếu tố khác đều như nhau, tài sản biến động nhiều hơn ít có khả năng được sử dụng làm tài sản thế chấp và tài sản đi vay. Trong các protocol cho vay khác, khái niệm biến động thường không được thiết lập cụ thể, nhưng một chức năng tương tự được thực hiện bằng cách điều chỉnh collateral factor hay hạn mức mà bạn có thể vay so với giá trị của tài sản thế chấp, điều này không ảnh hưởng đến tỷ lệ sử dụng của các quỹ khi chúng là tài sản vay.

Vào ngày 29 tháng 3, Burrow tuyên bố ra mắt trên NEAR. Vào ngày 30 tháng 3, Burrow tuyên bố hoàn thành vòng gọi vốn đầu tư trị giá 5 triệu USD, với các nhà đầu tư bao gồm Dragonfly Capital, ParaFi Capital, Jump Crypto, Lemniscap, SevenX Ventures, IOSG Ventures, Kronos Research, v.v.

Token

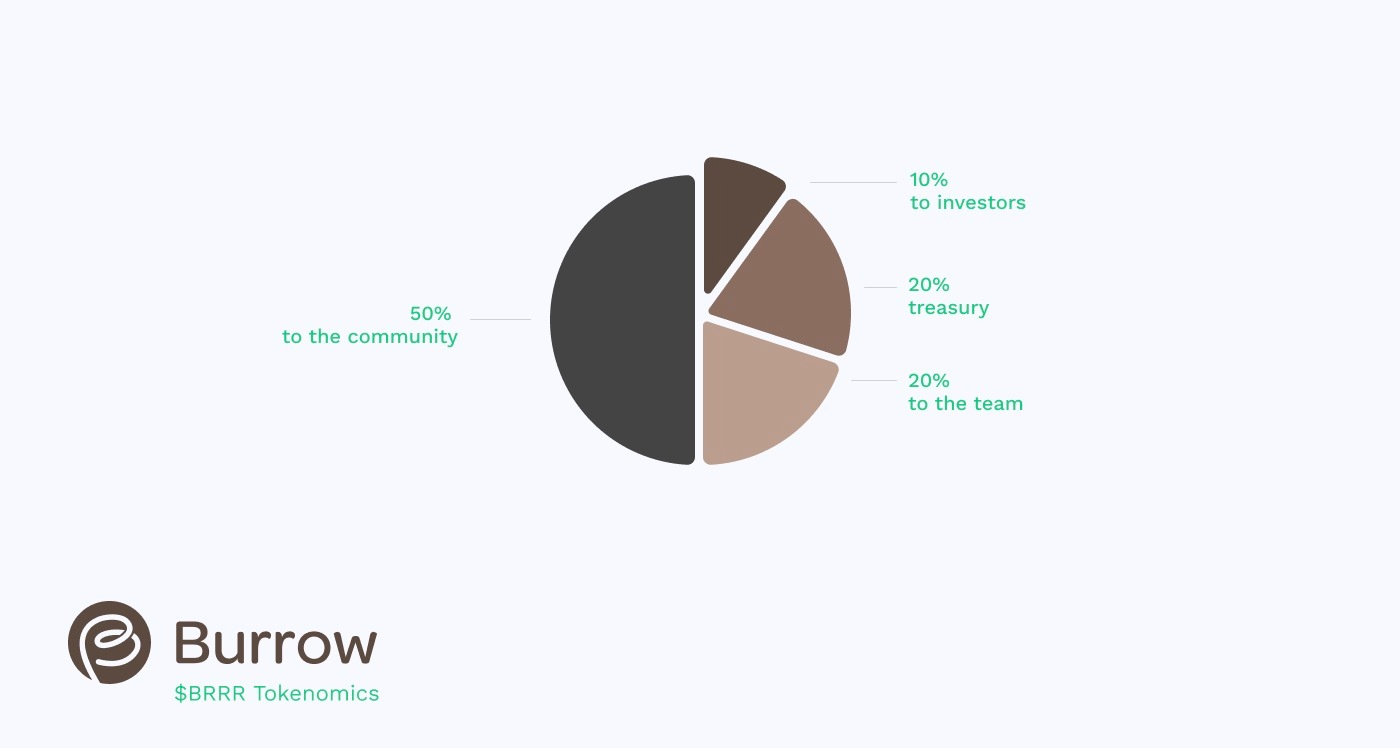

Tổng số token BRRR của Burrow là 1 tỷ token BRRR, trong đó 50-70% sẽ được phân bổ cho người dùng và các thành viên cộng đồng. Các token của nhóm và các nhà đầu tư sẽ bị lock trong hai năm và các token của các nhà đầu tư chiến lược sẽ được unlock 50% vào tháng 12 năm 2022 và phần còn lại sẽ được phát hành tuyến tính trong năm sau.

6% token được phân phối cho cộng đồng Burrow trong 3 tháng sau khi TGE không thể chuyển nhượng trong 4 tuần đầu tiên cho đến khi cuộc bỏ phiếu DAO nhằm cho phép BRRR được chuyển nhượng.

Trong tháng đầu tiên, 1,5% token sẽ được thưởng cho người dùng nạp và vay trên Burrow. Chức năng stake sẽ được thêm vào trong tháng thứ hai và xBRRR sẽ thu được sau khi stake BRRR, tương tự như mô hình ve-token.

Dữ liệu ứng dụng

Mô hình token trên có nghĩa là gần như tất cả token của Burrow trong giai đoạn đầu được phân phối thông qua khai thác thanh khoản tiền gửi và vay. Đồng thời, các token của nhóm và nhà đầu tư sẽ không được unlock trong vòng một năm.

Tính đến ngày 13 tháng 4, Burrow có tổng cộng 343 triệu USD tiền gửi và 226 triệu USD tiền vay. Tỷ lệ sử dụng vốn cao, có nghĩa là hầu hết các quỹ đang luân chuyển tiền gửi và tiền vay của cùng một tài sản, đẩy dữ liệu tiền gửi và vay lên.

Từ quan điểm mining, hệ số thế chấp và mức độ biến động càng cao thì hiệu suất sử dụng của tài sản càng cao. Stablecoin có hệ số thế chấp và độ biến động cao hơn. Nhìn chung, tỷ lệ sử dụng vốn cao hơn nhiều so với các tài sản khác. Khi không tính đến chênh lệch lãi suất giữa tiền gửi và tiền đi vay, thì stablecoin DAI hiện tại có hiệu suất mining cao nhất.

Aurigami Finance

Giới thiệu dự án

Aurigami là một protocol cho vay được xây dựng trên Aurora trong đó người gửi tiền có thể kiếm được thu nhập thụ động bằng cách gửi tiền và người vay có thể vay bằng thế chấp vượt mức. Sau khi gửi tiền, người gửi tiền sẽ nhận được auTokens và token này có thể được mua bán và chuyển nhượng. Aurigami và Compound, Aave và các giao thức cho vay khác rất giống nhau. Miễn là tỷ lệ sử dụng khoản vay <100%, nó sẽ không bị thanh lý. Tỷ lệ sử dụng khoản vay = khoản vay / (tiền gửi x hệ số tài sản thế chấp).

Aurigami sở hữu lượng người ủng hộ mạnh mẽ. Vào ngày 16 tháng 2, Aurigami thông báo hoàn thành việc cấp vốn. Các tổ chức đầu tư bao gồm Dragonfly Capital, Polychain Capital, Mechanism Capital, Amber Group, Jump Crypto, Coinbase Ventures, Alameda Research, Lemniscap, v.v. Giám đốc điều hành hoặc đồng sáng lập của angel investors từ Aurora, Ribbon, CoinGecko, Etherscan, Nansen, v.v.

Token

Token của Aurigami là PLY, tồn tại trên cả Aurora, NEAR và Ethereum. Có thể thấy từ trình duyệt blockchain rằng tổng số tiền của PLY là 10 tỷ.

Trong giai đoạn pre-mining, Aurigami sẽ phân bổ 2 triệu token PLY mỗi tuần cho các khoản tiền gửi và vay của các tài sản chính USDC, USDT, WBTC, ETH và WNEAR, đồng thời phân bổ một lượng nhỏ token cho các khoản tiền gửi của stNEAR, AURORA và TRI. Aurigami thấp hơn một chút so với Burrow về tỷ lệ phần trăm token được phân bổ hàng tuần.

Sau khi TGE kết thúc, Aurigami sẽ bước vào vòng đầu tiên của Papermail, và phần thưởng sẽ được phát hành dưới dạng kết hợp giữa PLY và PULP (có thể tương tự như DFK trong Defi Kingdoms on Harmony), và PULP có thể đổi lấy PLY trong tương lai. Mỗi tuần, tỷ lệ PLY sẽ tăng lên và có thể thu được tỷ lệ PLY cao hơn bằng cách trì hoãn ứng dụng. PULP cũng có thể được giao dịch trên thị trường thứ cấp đổi lấy PLY với giá chiết khấu.

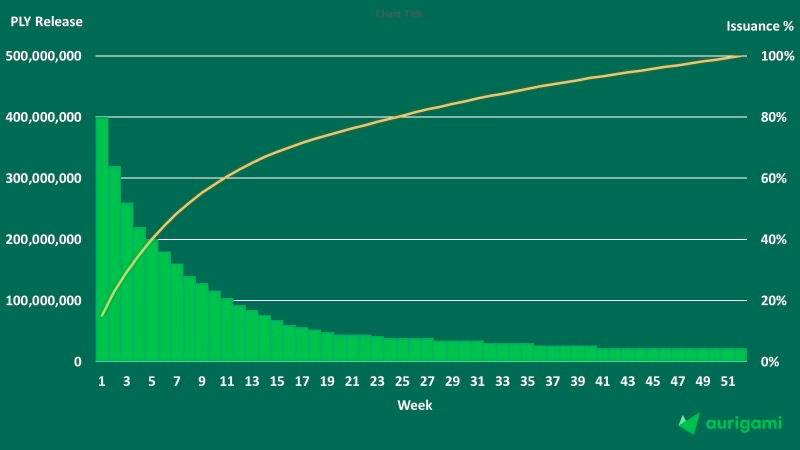

Đến tuần thứ 52, sẽ phát hành cả 4 tỷ PLY sẽ được phân bổ cho mining liquidity (bao gồm cả pre-mining). Theo lịch trình trong biểu đồ dưới đây, Aurigami sẽ phân phối 400 triệu PLY (phần lớn dưới dạng PULP) trong tuần đầu tiên của Papermail và tỷ lệ phân phối sẽ giảm hàng tuần sau đó.

Dữ liệu ứng dụng

Quá trình pre-mining của Aurigami bắt đầu vào ngày 2 tháng 3 và dự kiến sẽ kéo dài ít nhất 4 tuần, sau đó bộ sưu tập PLY sẽ ra mắt. Tuy nhiên, tính đến thời điểm ra mắt truyền thông, bộ sưu tập của PLY vẫn chưa được mở.

Proximity Lab đã hỗ trợ 2 triệu USD cho Bastison. Ngoài ra, Bastison gần đây còn thưởng cho người gửi và người vay USDC bằng NEAR token. Người dùng tiền gửi USDC có thể đồng thời nhận triple reward bao gồm thu nhập lãi, phần thưởng PLY và NEAR. Do đó, tiền gửi hiện tại của USDC gấp 5 lần USDT.

Aurigami hiện có tổng số tiền gửi là 280 triệu USD và tổng số tiền vay là 151 triệu USD.

Bastion Protocol

Giới thiệu dự án

Bastion là một giao thức cho vay dựa trên Compound được xây dựng trên Aurora. Sau khi gửi tài sản thế chấp, token thế chấp (cToken) chẳng hạn như cNEAR, cUSDC, v.v., sẽ tự động nhận được và cToken sẽ tự động tích lũy lãi suất theo thời gian. Bastion tin rằng Stableswap và cho vay được kiểm soát bởi một protocol duy nhất có sức mạnh tổng hợp sâu sắc, vì vậy ông cũng phát triển chức năng Stableswap, một AMM có slippage thấp cho các giao dịch stablecoin là cTokens, wrapped token và tài sản stake trên Aurora.

Ngoài Main Hub pool bao gồm các tài sản chính như NEAR, USDC, USDT, WBTC và ETH, Bastion cũng đã thiết lập một số isolate pool để tăng tài sản được hỗ trợ mà không gây rủi ro hệ thống cho các tài sản chính. Các loại token trong isolated pool không giới hạn ở con số 2. Ví dụ, Aurora Ecosystem hỗ trợ 3 tài sản: AURORA, USDC và TRI. Thời gian chuẩn bị của Bastion tương đối ngắn. Khoảng cuối tháng 1 và đầu tháng 2, nhóm nghiên cứu bắt đầu tạo ra một protocol cho vay trên Aurora. Vào ngày 23 tháng 3, Bastion đã thông báo về việc hoàn thành một vòng tài trợ. Các tổ chức đầu tư bao gồm ParaFi Capital, Jane Street, Digital Currency Group, Crypto.com, CMS, Manifold Trading và các nhà đầu tư cá nhân bao gồm Illia Polosukhin (Nhà sáng lập NEAR), 0xMaki, Darren Lau, 0xRooter (Nhà sáng lập Solend), 0xSami (Nhà sáng lập Redacted Cartel), Jeffrey Kuan (Trưởng phòng Phát triển Kinh doanh tại Terraform Labs), v.v.

Token

Tên token của Bastion là BSTN, với tổng cộng 5 tỷ token với 30% trong số đó được phát hành dưới dạng liquidity mining. Các token của nhóm, cố vấn và nhà đầu tư có thời gian lock hơn 6 tháng.

Bastion đã khóa một số tiền lớn thông qua hai vòng Lockdrop. Trong khoảng thời gian từ ngày 19 tháng 3 đến ngày 24 tháng 3, vòng đầu tiên của Lockdrop đã phân phối 8% tổng số BSTN và 2 triệu USD NEAR, điều này giúp protocol thu hút rất nhiều vốn ngay sau khi ra mắt và cũng thu hút một số tài trợ từ các protocol khác như với tư cách là tài trợ Aurigami. Từ đó trở thành dự án có TVL cao nhất trên Aurora. Phần thưởng BSTN sẽ được phân phối trước ngay sau Lockdrop.

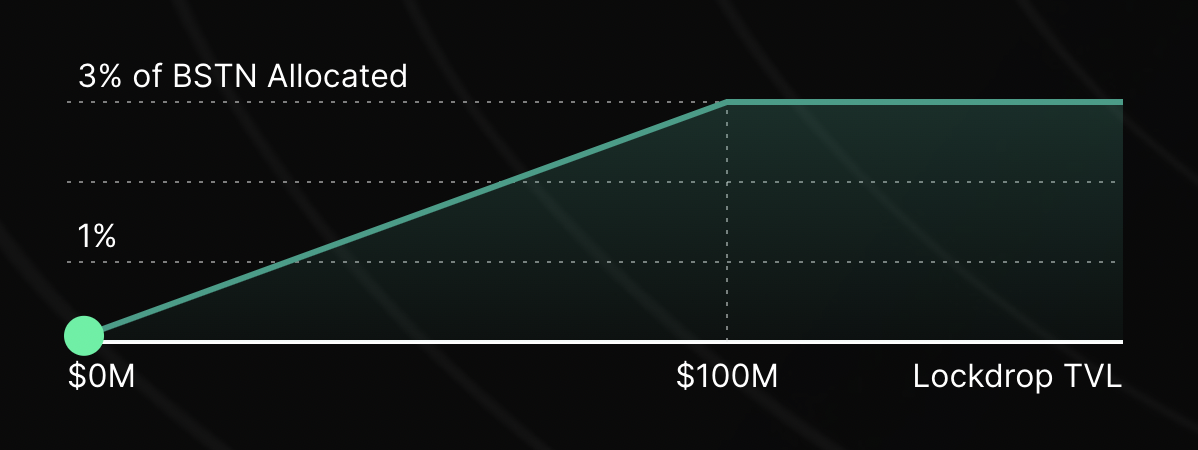

Vòng thứ hai của Lockdrop là để tích lũy tiền cho Stableswap. Chỉ có các token LP của cUSDC/cUSDT được hỗ trợ. Thời gian tham gia là từ ngày 12 tháng 4 đến ngày 15 tháng 4 và thời gian lock cũng từ 1 đến 12 tháng. Phần thưởng là 3% tổng số tiền BSTN (vốn tham gia của vòng Lockdrop này cần không dưới 100 triệu USD, nếu nó dưới 100 triệu USD thì chỉ có một phần sẽ được phân phối, như trong hình dưới đây) và gần 1 triệu USD NEAR. Hiện tại, Lockdrop vẫn chưa hết hạn và phần thưởng BSTN cũng sẽ được phân phối trong một lần trong 10 ngày tới. Các hệ số nhân phân phối BSTN khác nhau có thể thu được theo các khoảng thời gian khóa khác nhau, 1 lần trong 1 tháng, 5 lần trong 3 tháng, 6 lần trong 6 tháng, 7 lần trong 9 tháng và 8 lần trong 12 tháng, vì vậy khóa 3 tháng hấp dẫn hơn.

Dữ liệu ứng dụng

Bastion đã tích lũy được gần 300 triệu USD thanh khoản trong vòng đầu tiên của Lockdrop, với thời gian lock từ 1 đến 12 tháng. Hấp dẫn do số lượng lớn các token được phân phối cùng một lúc. Vòng thứ hai của Lockdrop cũng dự kiến sẽ tích lũy được số tiền đáng kể.

Theo Bastion, tổng số tiền gửi là 408 triệu USD và tổng số tiền vay là 56 triệu USD biến protocol này là protocol cho vay ít bị đòn bẩy nhất. Hầu hết các quỹ tham gia thông qua Lockdrop không còn có thể sử dụng phần tiền gửi này làm tài sản thế chấp, vì vậy tỷ lệ sử dụng các quỹ trong Bastion thấp hơn, điều này cũng khiến nó trở thành một trong những mức lãi suất vay thấp nhất. Nếu không tính đến phần thưởng token, tỷ lệ vay USDC chỉ là 0,71% trong Bastion, 6,95% trong Burrow và 8,69% trong Aurigami (5,55% sau phần thưởng NEAR)

Tổng kết

Mặc dù logic cơ bản của các protocol cho vay không khác nhiều, nhưng Burrow, Aurigami và Bastion cũng tăng khả năng cạnh tranh của họ với các protocol khác thông qua các tokenomics và các chức năng bổ sung khác.

Các dự án này đã hoạt động trong cùng một khung thời gian và cũng dự kiến sẽ sớm hoàn thành việc phân phối token ban đầu của chúng, đồng thời bổ sung một số tài sản riêng trên NEAR và Aurora.