Kể từ khi Bitcoin đạt mức giá cao nhất mọi thời đại là 73.000 USD vào tháng 3, thị trường Bitcoin đã chuyển sang mô hình phân bổ ròng rộng rãi, trong đó Bitcoin đã thể hiện đầy đủ tính thanh khoản của mình và thích ứng hoàn hảo với nhu cầu mới của dòng vốn vào thị trường. Theo chỉ báo NUPL, thị trường Bitcoin vẫn đang trong giai đoạn hưng phấn của chu kỳ hiện tại. Tuy nhiên, kể từ khi củng cố giá tiền tệ, tâm lý thị trường đã dần bắt đầu hạ nhiệt. Trong bài viết này sẽ đề cập đến một quy trình phân tích ví dụ để xác định các điểm uốn tiềm ẩn và mức thấp cục bộ trên thị trường được thúc đẩy bởi các tập hợp con khác nhau của nhóm nắm giữ ngắn hạn.

Phân phối trong hoảng loạn

Hiện tại, thị trường Bitcoin tiếp tục củng cố trong phạm vi khoảng 60.000 USD kể từ khi đạt 73.000 USD vào giữa tháng 3, giá của nó tiếp tục bị hạn chế trong phạm vi giá này. Trong bài viết này, chúng tôi sẽ đánh giá liệu các nhà đầu tư sẽ có xu hướng phân bổ tài sản của họ hay tích lũy chúng trong giai đoạn hợp nhất này.

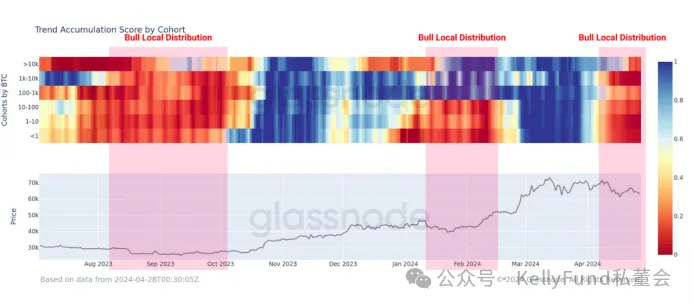

Đầu tiên, chúng tôi sẽ sử dụng Điểm xu hướng tích lũy để minh họa cách các nhà đầu tư tích lũy tài sản của họ kể từ vụ sụp đổ FTX đã định hình các đỉnh và đáy của thị trường địa phương như thế nào.

Trong giai đoạn đầu của thị trường tăng trưởng 2020-21 và 2023-24, chúng ta có thể thấy sự chồng chéo giữa khu vực phân phối địa phương (màu sáng) và phạm vi co giá. Nhưng khi giá thị trường phục hồi lên mức cao mới, áp lực bán đối với tài sản sẽ được hồi sinh khi biến động giá thúc đẩy các nhà đầu tư đưa nguồn cung không hoạt động trở lại thị trường với hy vọng đáp ứng được dòng vốn mới.

Khi giá giao ngay Bitcoin đạt mức cao mới vào giữa tháng 3, mô hình phân phối một phần tương tự đã xuất hiện trên thị trường, điều này càng được củng cố khi xung đột ở Trung Đông gia tăng, dẫn đến mức giảm xuống còn 60.300 USD.

Phân tích của chúng tôi sẽ chi tiết hơn nếu chúng tôi xem xét bảng phân tích các chỉ số trên dựa trên quy mô ví. Ở đây, chúng tôi thấy dòng tiền ra ròng 🟥 gia tăng rõ ràng trên tất cả các nhóm trong suốt tháng 4, cho thấy rằng thị trường đang thể hiện mô hình áp lực bên bán toàn diện.

Chu kỳ lãi & lỗ ròng & doanh thu thuần chưa thực hiện

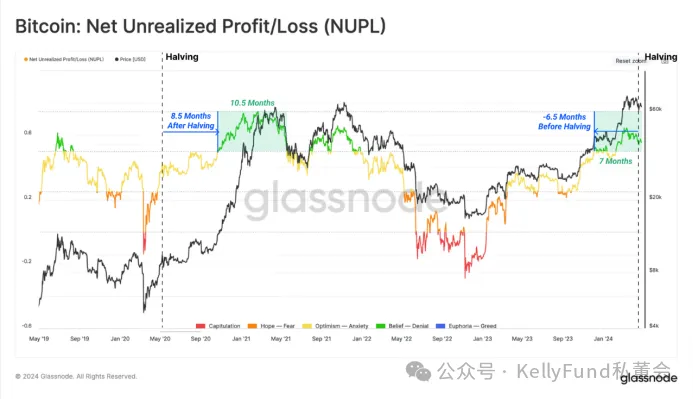

Một đặc điểm độc đáo của thị trường giá lên hiện tại là tác động tích cực của đà ETF giao ngay của Hoa Kỳ lên hành động giá. Trên thị trường hiện tại, tác động của ETF đối với hành vi của nhà đầu tư có thể được giải thích bằng chỉ báo lãi lỗ ròng chưa thực hiện (NUPL), mà chúng tôi sẽ sử dụng để đo lường lợi nhuận ròng của những người nắm giữ tài sản trên thị trường sau khi bình thường hóa theo quy mô vốn hóa thị trường. của lãi (hoặc lỗ) trên sổ sách.

Với NUPL, chúng ta có thể xác định giai đoạn hưng phấn cổ điển của thị trường giá lên, đặc trưng bởi giai đoạn mà lợi nhuận chưa thực hiện vượt quá hơn một nửa quy mô vốn hóa thị trường (NUPL>0,5).

Trong chu kỳ 2020-21, giai đoạn này được kích hoạt 8,5 tháng sau khi Bitcoin giảm một nửa và đã thúc đẩy giá tiền tệ tiếp tục tăng trong gần 10,5 tháng. Tuy nhiên, trong chu kỳ này, NUPL đã vượt qua ngưỡng 0,5 khoảng 6,5 tháng trước khi halving. Sự thay đổi rõ ràng này nêu bật một thực tế quan trọng là các quỹ ETF của Hoa Kỳ định hình và đẩy nhanh biến động giá Bitcoin bằng cách đưa ra nhu cầu mạnh mẽ vào thị trường.

Sử dụng chỉ báo này làm tiêu chí, giai đoạn hưng phấn của thị trường tăng trưởng này (NUPL>0,5) đã kéo dài được 7 tháng. Tuy nhiên, chúng tôi biết rằng ngay cả những xu hướng tăng mạnh nhất cũng trải qua những đợt điều chỉnh và các sự kiện trong những giai đoạn điều chỉnh này sẽ cung cấp cho chúng tôi thông tin có giá trị về vị thế và tâm lý của nhà đầu tư.

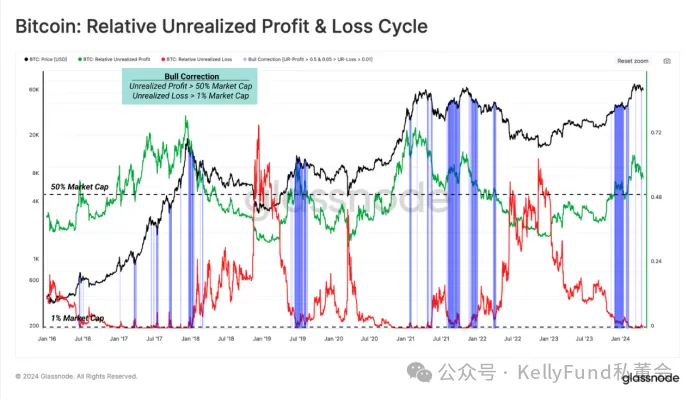

Để hiểu rõ hơn về động lực của sự điều chỉnh thị trường tăng trưởng này, chúng tôi sẽ xem xét hai điều kiện sau:

- Lợi nhuận chưa thực hiện tương đối 🟢>0,5, điều này cho thấy rằng có những khoản lãi lớn trên giấy tờ hiện đang phổ biến trên thị trường.

- Khoản lỗ chưa thực hiện tương đối 🔴>0,01 có nghĩa là các nhà đầu tư hiện đang phải đối mặt với áp lực tài chính rất lớn và buộc phải nắm giữ một lượng lớn khoản lỗ chưa thực hiện trong giai đoạn điều chỉnh thị trường.

Như được hiển thị trong biểu đồ bên dưới, những sự kiện điều chỉnh này là phổ biến và được mong đợi trong tất cả các thị trường giá lên. Cấu trúc này đã xuất hiện trong ba chu kỳ thoái lui độc lập kể từ khi giá đạt mức cao nhất mọi thời đại là 73.100 USD, dẫn đến mức giá hiện tại quay trở lại khu vực ~ 60.000 USD.

Xác định mức thấp cục bộ

Sau khi xác nhận rằng thị trường hiện tại vẫn nằm trong vùng hưng phấn và dự đoán một đợt điều chỉnh giá, phần tiếp theo của báo cáo này tập trung vào việc thiết lập một “la bàn” để “điều hướng” hướng đi dự kiến của thị trường nếu thị trường thu hẹp.

Bước đầu tiên là xác định các bên tích cực trên thị trường trong quá trình điều chỉnh, mà chúng tôi xác định là nhóm các nhà đầu tư đóng góp nhiều nhất vào thời gian và độ sâu của mỗi đợt điều chỉnh.

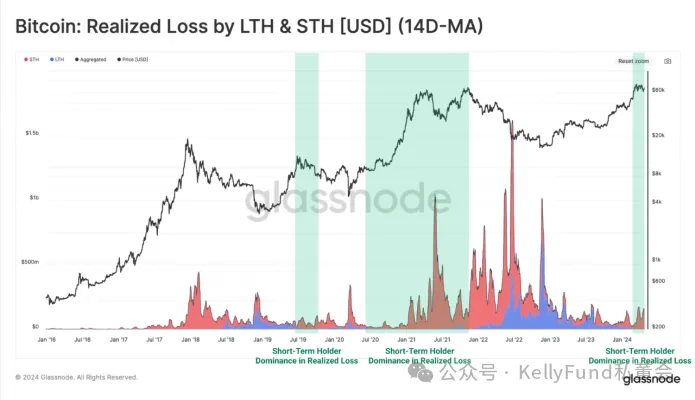

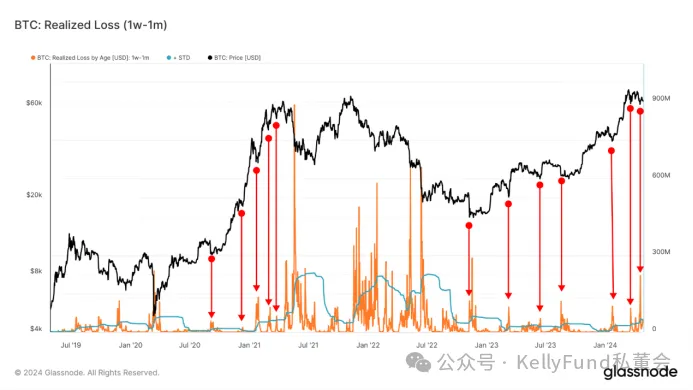

Chúng ta có thể sử dụng khoản lỗ đã thực hiện làm thước đo được phân đoạn (tính bằng USD) để xác định rằng những người nắm giữ ngắn hạn (đặc biệt là những người mua gần đây) hiện đang thể hiện sự thống trị thị trường rõ ràng.

Vì trọng tâm của chúng tôi là những người nắm giữ ngắn hạn hiện đang thua lỗ nên chúng tôi sẽ sử dụng kết hợp các số liệu phân khúc mới để phân tích cơ sở chi phí của những người mua ngắn hạn này.

Trong số những người nắm giữ ngắn hạn này (đặc biệt là những người gần đây đã mua tài sản Bitcoin), cơ sở chi phí của các nhóm 1-3 tháng 🟠 và 3-6 tháng 🟡 sẽ trở thành một công cụ có giá trị để phân biệt cấu trúc thị trường tăng giá và thị trường giảm giá. Cơ sở chi phí của nhóm 🔴 1 tuần 1 tháng cho thấy tình hình hiện tại của họ tương ứng với bước ngoặt của thị trường, điều này giúp chúng ta tìm ra mức thấp cục bộ tiềm năng (trong thị trường giá lên) và mức cao cục bộ (trong thị trường giá xuống).

Giá giao ngay thường phản ứng với cơ sở chi phí của các nhà đầu tư nắm giữ tiền từ 1 tuần đến 1 tháng, một ý tưởng mà chúng tôi đã khám phá trong bài nghiên cứu gần đây về phân tích hành vi của những người nắm giữ ngắn hạn và dài hạn. Cơ sở lý thuyết cho kết luận này là những người mua mới tham gia thị trường gần đây nhạy cảm hơn về giá và có nhiều khả năng chi tiêu trong ngắn hạn hơn.

Do đó, trong quá trình điều chỉnh của thị trường giá lên, những người nắm giữ ngắn hạn có xu hướng tăng tốc độ bán khi thị trường bắt đầu bán tháo. Khi giá thị trường tiến gần đến cơ sở chi phí của từng nhóm nhỏ, tỷ lệ bán hàng của họ dự kiến sẽ chậm lại (doanh số bán hàng cạn kiệt).

Ở đây, chúng tôi chọn giá thực tế (cơ sở chi phí) của tài sản Bitcoin dành cho những người nắm giữ ngắn hạn từ 1 tuần đến 1 tháng làm dự báo thời tiết để xác định vị trí có khả năng cạn kiệt lực bán trong ngắn hạn.

Chúng ta có thể đo lường những sai lệch thống kê điển hình xảy ra trong quá trình điều chỉnh giá tiền tệ thông qua tỷ lệ MVRV, sử dụng tỷ lệ giữa giá giao ngay và cơ sở chi phí của từng nhóm.

Biểu đồ bên dưới cho thấy trong quá trình điều chỉnh của thị trường giá lên, các nhà đầu tư nắm giữ tiền xu trong 1 tuần đến 1 tháng thường sẽ có tỷ lệ MVRV rơi vào phạm vi 0,9-1. Điều này có nghĩa là thị trường thường chứng kiến mức giảm cơ bản chi phí trung bình từ 0% -10% đối với các nhà đầu tư nắm giữ tiền trong 1 tuần đến 1 tháng.

Bây giờ, sau khi đánh giá áp lực tiềm ẩn mà các nhà đầu tư đã nắm giữ tiền tệ trong 1 tuần đến 1 tháng phải đối mặt, thông qua chỉ báo “lỗ đã nhận ra”, chúng ta có thể theo dõi trực tiếp mức độ hoảng loạn hiện tại của những nhà đầu tư này. Cách tiếp cận của chúng tôi là phân tích áp lực bán mạnh hiện đang được các nhóm nhà đầu tư liên quan gây ra trên thị trường.

Ở đây chúng tôi liệt kê các khoản lỗ thực tế trong 1 tuần-1 tháng gần nhất (bằng USD) đối với chủ sở hữu. Tiếp theo, chúng tôi sẽ sử dụng một số phương pháp thống kê đơn giản (độ lệch chuẩn >1) để xác định khoảng tổn thất thực tế trên.

Một điểm đáng chú ý là khoản lỗ thực tế của nhóm này có xu hướng đạt đỉnh điểm ở mức thấp trên thị trường địa phương khi những người mua gần đây hoảng sợ bán số tiền nắm giữ tiền điện tử của họ do giá giảm gần đây.

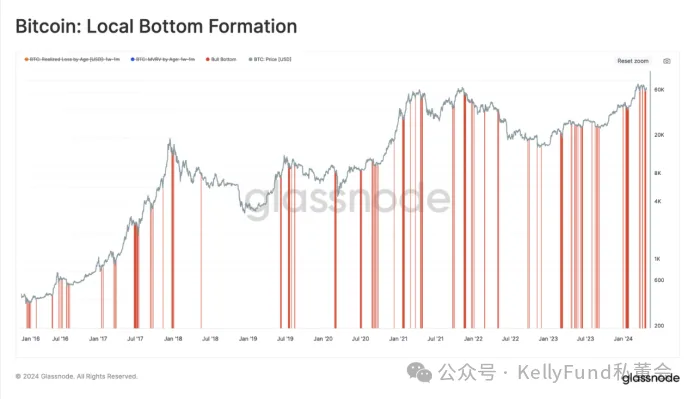

Nếu chúng ta kết hợp hai điều kiện được mô tả ở trên, chúng ta có thể có được một tập hợp các điều kiện cụ thể để khám phá các điểm uốn thấp cục bộ tiềm năng:

1. MVRV (1 tuần-1 tháng) thấp hơn 1 nhưng cao hơn 0,9

2. Khoản lỗ thực tế trong khoảng thời gian 90 ngày (1 tuần đến 1 tháng) vượt quá độ lệch chuẩn +1

Cùng với nhau, hai điều kiện này tạo thành một yếu tố quan trọng có thể giúp xác định cấu trúc thị trường mà theo đó những người nắm giữ ngắn hạn có khả năng hết hàng bán.

Theo văn bản này, những người nắm giữ ngắn hạn có thời gian nắm giữ từ 1 tuần đến 1 tháng có chi phí cơ bản hiện tại là 66.700 USD và khoản lỗ thực tế của họ đã vượt quá mức độ lệch chuẩn 90 ngày +1 nhiều lần kể từ giữa tháng 3. Vì giá Bitcoin tại thời điểm này nằm trong khoảng từ 60.000 USD đến 66.700 USD, nên nó đáp ứng các điều kiện trên được thể hiện dưới dạng MVRV và chúng ta có thể nói rằng thị trường hiện đang hình thành đáy cục bộ. Nhưng điều đó cũng có nghĩa là việc giảm liên tục xuống dưới mức MVRV hiện tại có thể gây ra một loạt lo lắng của nhà đầu tư và cuối cùng buộc thị trường phải tìm và thiết lập lại trạng thái cân bằng mới.

Tóm tắt

Trong bài viết này, chúng tôi khẳng định rằng thị trường Bitcoin đã chuyển sang phân bổ ròng trên diện rộng kể từ tháng 3 khi Bitcoin đạt mức cao nhất mọi thời đại là 73.000 USD. Chỉ báo NUPL cũng cho thấy thị trường Bitcoin hiện tại đang ở giai đoạn hưng phấn, nhưng rõ ràng nó đã bắt đầu hạ nhiệt kể từ khi việc điều chỉnh giá tiền tệ bắt đầu.

Điều chỉnh giá bitcoin cung cấp cho chúng tôi thông tin có giá trị về tâm lý nhà đầu tư và hoạt động của người bán. Từ đó, chúng tôi rút ra một bộ phương pháp phân tích tiêu chuẩn để xác định nhóm người nắm giữ ngắn hạn có ảnh hưởng đến thị trường với hoạt động bên bán lớn nhất. Dựa trên điều này, bộ chỉ báo phân đoạn mới đưa ra một số quy tắc đơn giản có thể giúp xác định rằng việc cạn kiệt lực bán từ nhóm này chính xác là nguyên nhân khiến giá hiện tại ở mức thấp cục bộ.