Lợi suất từ các nguồn thu trên thị trường DeFi hiện tại đã bị nén giảm đi phần nhiều, nhưng vẫn có những cơ hội hấp dẫn nơi người dùng có thể kiếm được mức lợi suất lành mạnh hơn so với các thị trường truyền thống và mở rộng khoảng dự trữ tiền điện tử của họ trong thị trường giá giảm này.

Liệu những ngày rực rỡ của yield farming trong DeFi đã qua đi?

Khi giá token giảm, các ưu đãi khuyến khích cho hoạt động liquidtity mining cũng dần cạn kiệt, hoạt động on-chain thì có phần chậm lại và tỷ suất sinh lợi DeFi tiếp tục giảm. Đã qua rồi cái thời mà các khoản tiền gửi stablecoin được stake vào thị trường tiền tệ (money market) của DeFi có thể tạo ra lợi nhuận tăng hai con số, bởi hiện nay rất khó để tìm kiếm khoản đầu tư nào có lợi suất trên 4% trong cùng các giao thức ấy.

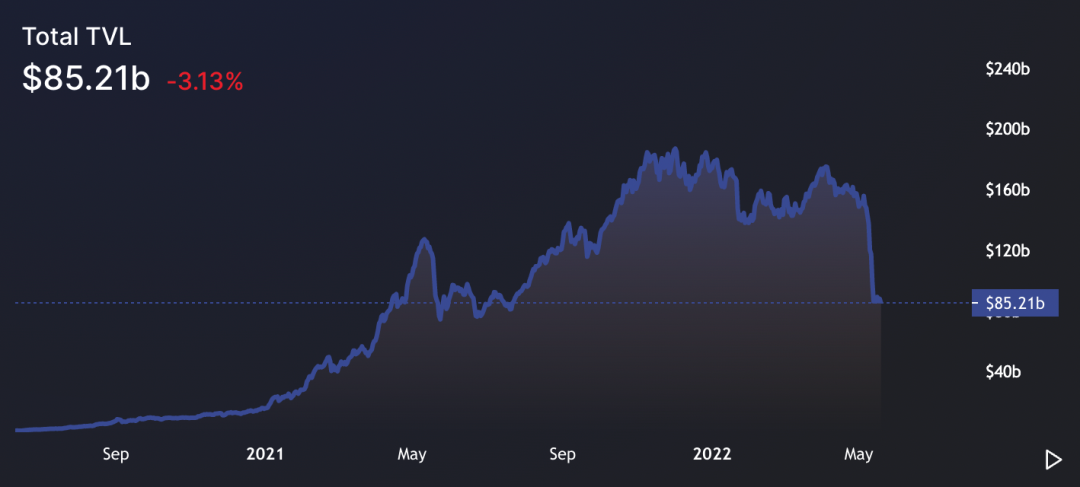

Sa sút mức tỷ suất đi kèm với sự chảy máu dòng tiền trong thị trường DeFi tổng thể và cú sụp đổ của UST đã dẫn đến TVL (tổng giá trị bị khóa) của tất cả các blockchain giảm từ 137 tỷ đô la xuống 85 tỷ đô la trong một tuần, giảm gần 38%. Rất nhiều đồng coin được neo giá, chẳng hạn như stETH-ETH, trôi tụt ra khỏi chốt của mình khi sự hoảng loạn lan rộng khắp hệ thống.

Sự biến động về TVL của thị trường DeFi. Nguồn: DeFi Llama

Tuy nhiên, vẫn có một số cơ hội sinh lợi hấp dẫn cho những người dùng sẵn sàng chấp nhận rủi ro. Hãy nhớ rằng, DeFi là một biên giới – để có được lợi nhuận cao, bạn phải chấp nhận rủi ro.

Hãy cùng khám phá một số cơ hội sinh lợi hấp dẫn nhất và được điều chỉnh theo rủi ro mà vẫn áp dụng cho cả ETH, BTC và stablecoin.

1. Maple Finance

- Mạng: Ethereum, Solana

- Tài sản: ETH, USD

- Lợi nhuận mong đợi: 5-9% APY

- Rủi ro: Trung bình / Cao

Tổng quan về giao thức

Maple là một giao thức cho vay dạng under-collateralized (dưới thế chấp). Nền tảng này cung cấp một địa điểm nơi người dùng (nhà cung cấp thanh khoản) có thể cho các tổ chức được chứng nhận KYC như Alameda Research và BlockTower Capital vay token, việc này cho phép các tổ chức này tiếp cận nguồn tín dụng on-chain.

Các khoản cho vay được phát hành trên Maple bắt nguồn từ các lending pool (trong đó người dùng hay nhà cung cấp thanh khoản có thể ký gửi tài sản) được quản lý bởi các công ty tiền điện tử chuyên nghiệp khác (được gọi là Pool Delegates, tức là đại diện nhóm thanh khoản), các công ty này thực hiện thẩm định về mức độ tín nhiệm của những người đi vay trong các nhóm tương ứng của họ. Giao thức này chạy trên Ethereum và Solana và đã tạo ra hơn 1,3 tỷ đô la cho vay kể từ khi ra mắt.

Chiến lược thu nhập

Hiện có ba pool Ethereum trên Maple chấp nhận tiền gửi của người dùng: pool USDC được quản lý bởi công ty giao dịch tiền điện tử đa chiến lược Orthogonal Trading; pool USDC và pool wETH do công ty quản lý tài sản Maven 11 quản lý. Người dùng có thể gửi các tài sản cùng tên vào mỗi pool để kiếm lãi tiền vay và phần thưởng token MPL. Lợi suất của pool USDC là từ 8,3-8,7%, trong khi lợi suất của pool WETH là 6,9%.

Rủi ro

Trước khi quyết định gửi tài sản vào giao thức Maple, người dùng nên nhận thức được một số rủi ro chính. Đầu tiên là rủi ro thanh khoản, vì người gửi tiền của Maple phải chịu các kỳ lock-up khác nhau, hiện tại là 90 ngày cho mỗi pool được nêu trên.

Ngoài ra, người gửi tiền đương nhiên phải chịu rủi ro khi người vay không thể trả được khoản vay của họ. Mặc dù đây là một vết nhơ lâu dài đối với danh tiếng của người đi vay, nhưng tất nhiên luôn tồn tại khả năng người đi vay có thể bị vỡ nợ đối với khoản vay. Với mức độ bao phủ vốn gốc thấp của các pool này (1,5-3,5% tỷ lệ bao phủ vốn gốc của khoản vay trên mỗi pool), người dùng có rất ít khả năng truy đòi khi đối mặt với các khoản vỡ nợ của người đi vay.

2. Convex Finance

- Mạng: Ethereum, Solana

- Tài sản: USD

- Lợi nhuận mong đợi: 8-11% APR

- Rủi ro: Thấp

Tổng quan về giao thức

Convex là một yield protocol được xây dựng dựa trên sàn giao dịch phi tập trung Curve. Người dùng DeFi dày dạn chắc hẳn biết rằng Curve sử dụng mô hình veToken (token ký quỹ bỏ phiếu) trong đó những người nắm giữ token quản trị gốc của giao thức Curve, CRV, có thể khóa token CRV của họ để đổi lấy veCRV (một loại token kém thanh khoản, không thể chuyển nhượng). Khi cung cấp tính thanh khoản, chủ sở hữu veCRV có thể kiếm được phần thưởng CRV với mức tăng cường lớn hơn (lên đến 2,5 lần), kích thước của khoản tăng tỷ lệ thuận với số lượng token CRV mà LP (nhà cung cấp thanh khoản) nắm giữ.

Xét rằng đối với nhiều người dùng Curve, để phần thưởng CRV tăng nhanh hơn, cần phải có số lượng lớn hơn các token CRV và do đó chi phí là quá cao, vì lý do này, Convex cung cấp một dịch vụ có giá trị, là, cung cấp phần thưởng CRV “tăng tốc” cho bất kỳ pool thanh khoản Curve nào mà stake token LP Curve (cho dù là veCRV hay không) thông qua Convex, từ đó gia tăng lợi nhuận của họ.

Chiến lược thu nhập

Có nhiều farm trên Convex nơi người dùng có thể stake token LP Curve của họ để ăn phí giao dịch Curve, phần thưởng CRV và phần thưởng CVX. Ba farm có lợi nhuận cao nhất hiện tại là d3Pool (bao gồm FEI, alUSD và FRAX stablecoin), pool alUSD-3CRV (bao gồm các stablecoin alUSD, DAI, USDC và USDT) và pool GUSD-3CRV (bao gồm GUSD, DAI, USDC và stablecoin USDT). Lợi suất hiện tại của ba nhóm này là từ 8-11%.

Rủi ro

Mặc dù việc cung cấp thanh khoản stablecoincùng với staking token LP trên Curve giúp giảm rủi ro mất mát vô thường (vì nhiều tài sản này được gắn với nhau), người dùng vẫn nên lưu ý một số rủi ro quan trọng. Đầu tiên, người dùng phải chịu rủi ro đối với các tài sản cơ sở trong mỗi pool, nếu thị trường mất niềm tin vào một trong các tài sản trong pool, các tài sản trong pool của Curve có thể trở nên không cân xứng về tỷ lệ, có nghĩa là không phải tất cả LP (nhà cung cấp thanh khoản) có thể rút cùng một loại tài sản với tỷ lệ bằng nhau. Ngoài ra, người dùng cũng phải chịu rủi ro từ hai layer của hợp đồng thông minh là Convex và Curve.

3. Balancer

- Mạng: Ethereum, Arbitrum, Polygon

- Tài sản: ETH, USD

- Lợi nhuận mong đợi: 5-11% APR

- Rủi ro: Thấp

Tổng quan về giao thức

Balancer là một sàn giao dịch phi tập trung. Giao thức này có khả năng tùy chỉnh cao vì nó hỗ trợ việc tạo các pool thanh khoản đa tài sản với tỷ trọng khác nhau (tức là các tài sản trong một pool thanh khoản có thể có trọng số khác nhau), không giống như các AMM khác (các market maker tự động như Uniswap và Curve) có mô hình LP tỷ trọng đều truyền thống.

Các pool của Balancer cũng sử dụng kiểu kiến trúc vault, cho phép các khoản tiền nhàn rỗi trong các LP được chuyển đến các giao thức khác (chẳng hạn như thị trường cho vay), tạo doanh thu thêm cho các nhà cung cấp thanh khoản. Giống như Curve, Balancer sử dụng mô hình veToken (token ký quỹ bỏ phiếu) trong đó chủ sở hữu token BAL có thể khóa BAL của họ để đổi lấy token veBAL, cho phép họ nhận được phần thưởng “tăng tốc” khi cung cấp thanh khoản.

Chiến lược thu nhập

Giống như Curve, có nhiều pool thanh khoản trên Balancer nơi nhà cung cấp thanh khoản (LP) có thể kiếm được lợi tức mà không phải chịu tổn thất vô thường. Điều này bao gồm pool bb-aUSDT-DAI-USDC, hiện mang lại lợi nhuận từ 8-18% (tùy thuộc vào kích thước của “tăng cường” LP), nơi người dùng có thể ăn phần phí giao dịch, phần thưởng BAL và thu nhập lãi từ Aave.

Các pool thanh khoản Balancer hấp dẫn khác bao gồm pool USDC, DAI và USDT (lợi nhuận từ 5-11% tùy thuộc vào tỷ lệ nắm giữ veBAL) và pool wstETH-ETH (lợi suất từ 7-11%). Điều đáng chú ý là pool wstETH-ETH hiện không cân bằng, với khoảng 65% wstETH được giữ và chỉ 35% ETH.

Rủi ro

Rủi ro khi cung cấp thanh khoản trên Balancer cũng tương tự như rủi ro khi cung cấp thanh khoản trên Curve. Ngoài rủi ro hợp đồng thông minh, các LP của Balancer có gặp mọi loại tài sản cơ sở trong pool thanh khoản và rủi ro khiến pool thanh khoản trở nên mất cân bằng. Hơn nữa, họ có thể gặp cả rủi ro mất mát vô thường.

4. GMX

- Mạng: Arbitrum, Avalanche

- Tài sản: ETH, BTC, USD

- Tỷ suất sinh lợi mong đợi: 30 – 45% APR

- Rủi ro: Trung bình / Cao

Tổng quan về giao thức

GMX là một sàn giao dịch hợp đồng vĩnh viễn phi tập trung được niêm yết trên Arbitrum (mạng L2) và Avalanche. Giao thức cho phép các nhà giao dịch vay từ một pool thanh khoản đa tài sản được gọi là GLP, cho phép họ đạt được đòn bẩy lên đến 30 lần.

GLP tương tự như một chỉ số ở chỗ nó chủ yếu chứa các tài sản vốn hóa thị trường cao như ETH, BTC và các loại tiền ổn định như USDC, DAI, USDT và FRAX. Trọng số của các tài sản riêng lẻ trong nhóm GLP được xác định tùy theo việc tận dụng vị thể của chúng như thế nào. Khi các nhà giao dịch trên GMX là vị thế mua các tài sản biến động, tỷ trọng của các tài sản biến động sẽ cao hơn, và khi các nhà giao dịch là vị thế bán các stablecoin, các stablecoin được giao dịch trong GLP chiếm tỷ trọng lớn hơn trong pool.

Chiến lược doanh thu

Cách chính để người dùng kiếm tiền trên nền tảng GMX là cung cấp thanh khoản cho pool thanh khoản GLP. Pool thanh khoản hiện đang mang lại khoản lợi suất khoảng 43%, nguồn lợi nhuận của nó bao gồm khoản vay dựa trên ETH từ các nhà giao dịch sử dụng các vị thế đòn bẩy, và token esGMX (khoản lợi nhuận được vesting cho GMX).

Rủi ro

Có một số rủi ro quan trọng mà chủ sở hữu token GLP nên biết. Đầu tiên, cũng giống như cung cấp thanh khoản cho bất kỳ pool thanh khoản nào, họ cũng chịu mức rủi ro về giá đối với tài sản cơ sở trong pool GLP. Hơn nữa, bằng cách cung cấp đòn bẩy cho các nhà giao dịch thông qua GLP, nhà cung cấp thanh khoản về cơ bản là đối tác của tất cả các nhà giao dịch. Giá của GLP phản ánh điều này, tăng giá khi thị trường di chuyển ngược lại vị thế của nhà giao dịch và giảm khi thị trường di chuyển cùng hướng với vị thế của nhà giao dịch. Hơn nữa, chủ sở hữu GLP tất nhiên phải chịu rủi ro hợp đồng thông minh.

Cơ hội kiếm nguồn thu nhập thêm

Cùng thảo luận sâu hơn về một số cơ hội sinh lợi, nêu bật một số cách mà một số người dùng khác bỏ vốn để tham gia.

1) Notional Finance (3-6% APY – Rủi ro: Thấp)

Người dùng có thể gửi ETH, USDC, DAI và BTC vào Notional Finance, một nền tảng cho vay chạy trên Ethereum và nhận lãi suất khoản vay cố định, hiện dao động từ 3-6%.

2) Tokemak (6-9% APR – Rủi ro: Trung bình)

Người dùng có thể đơn phương gửi ETH và các loại stablecoin khác nhau (chẳng hạn như USDC, DAI, alUSD, FEI và FRAX) vào giao thức tạo lập thị trường phi tập trung Tokemak để kiếm phần thưởng TOKE.

3) Ribbon Finance (14-25% APY – Rủi ro: Cao)

Người dùng Ethereum, Avalanche và Solana có thể gửi tiền của họ vào các vault của Ribbon, nơi tạo ra thu nhập bằng cách chạy các chiến lược quyền chọn tự động, chẳng hạn như bán các quyền chọn mua được bảo hiểm và quyền chọn bán được bao trả bằng tiền mặt.

Tóm tắt

Lợi suất từ các nguồn thu trên thị trường DeFi hiện tại đã bị nén giảm đi phần nhiều, nhưng vẫn có những cơ hội hấp dẫn nơi người dùng có thể kiếm được mức lợi suất lành mạnh hơn so với các thị trường truyền thống và mở rộng khoảng dự trữ tiền điện tử của họ trong thị trường giá giảm này.

Vốn có thể đang "chạy trốn" khỏi DeFi trong thời điểm hoảng loạn này, nhưng những người sẵn sàng ở lại chiến tuyến sẽ tiếp tục được nhận phần thưởng.

Tuyên bố từ chối trách nhiệm: Là một nền tảng thông tin blockchain, thông tin được cung cấp trên trang web này không đại diện cho bất kỳ đề xuất đầu tư nào. Các bài báo đăng trên trang này chỉ thể hiện ý kiến cá nhân và không liên quan gì đến vị trí chính thức của TheCoinDesk.