Theo dữ liệu của rwa.xyz, dự án RWA loại nợ quốc gia hiện tại (không bao gồm nợ của Hoa Kỳ trong MakerDAO ), tài sản nợ quốc gia được mã hóa của nó là gần 700 triệu đô la Mỹ, đã tăng khoảng 240% so với đầu năm. năm. Ngoài ra, nợ quốc gia RWA trong MakerDAO cũng nhanh chóng tăng lên hàng tỷ đô la. Tốc độ tăng chung của nợ quốc gia RWA tương đối nhanh.

Dựa trên nền tảng ngành trên, hãy phân tích RWA trái phiếu kho bạc chủ đạo trên thị trường.

Ý nghĩa của Kho bạc RWA

Trong phần trước “Làm cách nào để xác định lãi suất chuẩn gốc trong thế giới mã hóa?” ” và “Triển vọng cho một” Thị trường Trái phiếu Bản địa “trong Thế giới Mã hóa”, chúng tôi đã thảo luận về lãi suất chuẩn bản địa và thị trường trái phiếu có thể có trong thế giới mã hóa. Chúng ta có thể nghĩ đại khái rằng tỷ lệ hoàn vốn PoS của chuỗi công khai là lãi suất phi rủi ro của chuỗi công khai và thị trường trái phiếu có thể dần dần phát triển xung quanh lãi suất.

Nhưng ngay cả khi một thị trường trái phiếu bản địa được mã hóa tương tự như quy mô của thị trường trái phiếu truyền thống ở giai đoạn này không được phát triển nhanh chóng trên chuỗi trong tương lai, thì sự xuất hiện của LSD “lãi suất phi rủi ro trên chuỗi” vẫn rất quan trọng. tầm quan trọng đối với các nhà đầu tư: chuỗi công khai đại diện cho các Nhà đầu tư sử dụng tiền tệ (chẳng hạn như ETH) làm tiêu chuẩn kế toán có thể thu được lợi nhuận rủi ro thấp dựa trên tiền tệ ngay cả trong thị trường giá xuống. Từ quan điểm này, một phần của các chiến lược đầu tư trên thị trường truyền thống có thể được chuyển sang ngành mã hóa bản địa một cách suôn sẻ hơn: chẳng hạn như chiến lược cân bằng nợ-cổ phiếu.

Trái phiếu quốc gia RWA cũng giống như LSD, một khi lãi suất phi rủi ro của thị trường tài chính truyền thống có thể được đưa vào thế giới chuỗi, các nhà đầu tư tiêu chuẩn U có thể sử dụng các chiến lược phân bổ truyền thống. Có một số lợi thế cho việc này:

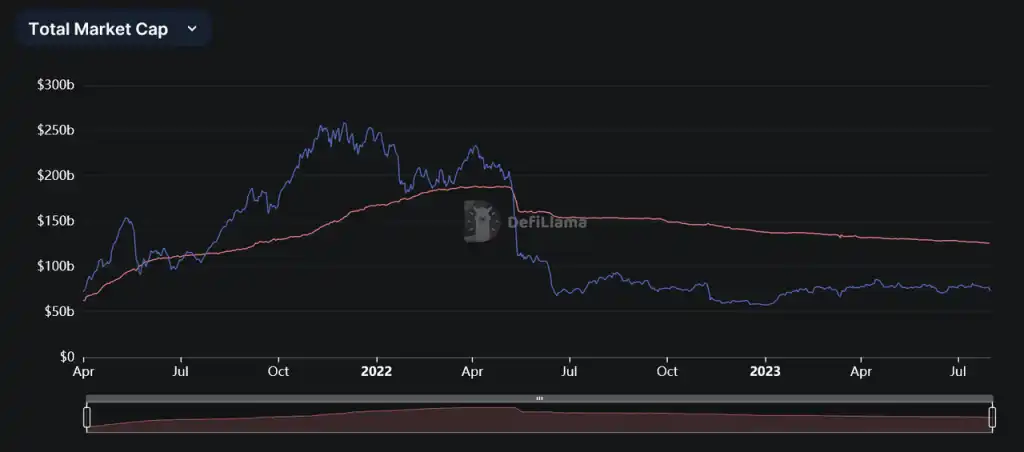

(1) Các nhà đầu tư tiêu chuẩn U vẫn có một nơi tương đối an toàn và ổn định để kiếm lãi sau khi thị trường đi xuống. Lấy thị trường stablecoin làm ví dụ, sau khi thị trường bắt đầu giảm dần vào giữa năm 2021, thị trường stablecoin nói chung đã giảm từ quy mô 188 tỷ đô la Mỹ xuống dưới 130 tỷ đô la Mỹ hiện nay. Việc giảm quy mô của stablecoin cũng đang ảnh hưởng đến tính thanh khoản chung của thị trường;

(2) Các sản phẩm quản lý tài sản hỗn hợp nợ-vốn dễ dàng ra mắt và được thị trường chấp nhận hơn, trên thị trường truyền thống, các sản phẩm quản lý tài sản hỗn hợp cũng đã quen thuộc với hầu hết các nhà đầu tư. Điều này cũng sẽ thúc đẩy sự đổi mới trong lĩnh vực quản lý tài sản DeFi.

Ví dụ điển hình nhất hiện nay là MakerDAO. Sau khi thị trường giá xuống và lợi suất trái phiếu Hoa Kỳ tăng mạnh, MakerDAO đã đưa trái phiếu Hoa Kỳ vào phạm vi đầu tư của mình. Sau khi bước sang năm 2023, khả năng sinh lời của MakerDAO đã được cải thiện đáng kể.

Do đó, thật hợp lý khi tin rằng sau khi chứng kiến ”màn trình diễn” của MakerDAO, các dự án DeFi khác cũng sẽ hy vọng cải thiện khả năng sinh lời của dự án thông qua các chiến lược đa dạng hơn như RWA. Đặc biệt trong một thị trường giá xuống, RWA có thể cung cấp nguồn thu nhập ổn định và đủ cho hoạt động ổn định của dự án.

Mô hình kinh doanh của trái phiếu kho bạc RWA

Hiện tại, chủ yếu có 5 mô hình kinh doanh RWA nợ quốc gia, đó là: mô hình ủy thác, mô hình nền tảng, mô hình cơ sở hạ tầng, mô hình tự vận hành và mô hình kết hợp.

Mô hình ký gửi không tham gia trực tiếp vào việc đóng gói tài sản cơ bản cũng như không cung cấp dịch vụ KYC cho người dùng.Mô hình này chủ yếu thu hút khách hàng thông qua các phương pháp gốc được mã hóa, tập trung vào tiếp thị kinh doanh, mua lại vốn và mở rộng hệ sinh thái và các kịch bản ứng dụng. Các dự án tiêu biểu là TProtocol, v.v. Loại dự án này không khác gì cơ sở hạ tầng hàng ngày như Aave và Compound. Nó thường thu được tính thanh khoản bằng cách thiết lập một nhóm quỹ, sau đó gộp các quỹ của người dùng lại với nhau, sau đó cho duy nhấ tngười vay

Mô hình nền tảng, tức là bên dự án chỉ cung cấp một loạt giải pháp dịch vụ như on-chain, bán hàng và KYC chứ không đóng gói tài sản trực tiếp. Các dự án tiêu biểu là Desmo Labs et al. Loại dự án này thường cung cấp ba loại dịch vụ: (1) dịch vụ token hóa tài sản/vốn chủ sở hữu; (2) dịch vụ thông tin có thể kiểm chứng trên chuỗi; (3) dịch vụ KYC của người dùng, v.v. Loại dự án này về mặt lý thuyết có thể giúp đóng gói bất kỳ loại tài sản/vốn chủ sở hữu nào từ thị trường truyền thống, không giới hạn ở RWA nợ quốc gia và gần gũi hơn với mô hình nền tảng Internet trong kinh doanh. Nếu bạn muốn nổi bật trong đường đua này, bạn cần xem xét tính dễ sử dụng của giải pháp một cửa của chính bên dự án, đồng thời xem xét khả năng thu hút khách hàng của bên dự án.

Mô hình cơ sở hạ tầng, cung cấp các dịch vụ như RWA trên chuỗi, mua tài sản, quản lý tài sản, v.v., nhưng không liên hệ trực tiếp với người dùng mua trái phiếu kho bạc ở đầu C/đầu B. Các dự án tiêu biểu bao gồm Máy ly tâm , Tập đoàn Monetalis, v.v.

Mô hình tự vận hành, nghĩa là bên dự án tự tìm tài sản tương ứng, thiết lập cấu trúc kinh doanh với các đối tác bên ngoài, thực hiện tốt việc cách ly rủi ro tài sản và token hóa tài sản/vốn chủ sở hữu. Hiện tại, có rất nhiều dự án thuộc loại mô hình này, chẳng hạn như MakerDAO, Franklin OnChain US Government Money Fund, Frax Finance, v.v. So với hai mô hình trước, hoạt động kinh doanh ngoài chuỗi của loại mô hình này phức tạp hơn và đòi hỏi nỗ lực trong các vấn đề pháp lý, thiết lập cơ cấu kinh doanh của công ty cũng như lựa chọn tài sản và đối tác. Tuy nhiên, một lợi thế quan trọng của loại dự án này cũng xuất phát từ điều này: tài sản cơ sở tương đối có thể kiểm soát được và bên dự án có khả năng chủ động quản lý rủi ro.

Chế độ hỗn hợp, nghĩa là nó có thể là sự kết hợp của bốn chế độ trên. Loại dự án này có thể cung cấp các dịch vụ tương ứng như on-chain, KYC, v.v., đồng thời tự tìm kiếm tài sản và trực tiếp cung cấp cho người dùng các cơ hội đầu tư tương ứng. Một đại diện của loại dự án này là Fortunafi. Lấy ví dụ về Fortunafi, nó cung cấp bốn loại dịch vụ: (1) Access Capital, cung cấp cho các bên tài chính quyền tiếp cận các quỹ; (2) Earn Yield, là tài sản đóng gói và người dùng có thể đầu tư trực tiếp sau khi hoàn thành KYC; (3 ) Dịch vụ giao thức, nghĩa là cung cấp quản trị, quản lý ngân quỹ và các dịch vụ khác cho các thỏa thuận khác; (4) các sản phẩm được dán nhãn trắng, nghĩa là cung cấp các dịch vụ toàn quy trình của RWA trên chuỗi. Tất nhiên, dịch vụ RWA của loại dự án này không giới hạn ở nợ quốc gia và cũng có thể cung cấp dịch vụ đóng gói trên chuỗi cho các tài sản khác.

Tất nhiên, ngoài năm mô hình trên, còn có các cơ sở hạ tầng giao dịch thuần túy hơn như DEX phục vụ RWA, chẳng hạn như DigiFT . Tuy nhiên, loại dự án này không tham gia sàng lọc, trực tuyến, bán hàng và các liên kết khác của tài sản cơ bản, vì vậy tôi sẽ không đi vào chi tiết ở đây.

Phía tài sản: tài sản cơ sở và kiến trúc phía tài sản

Tài sản tiềm ẩn

Hiện nay trên thị trường có các loại sau:

(1) ETF trái phiếu Mỹ. Các dự án sử dụng loại tài sản cơ bản này bao gồm Tài chính được hỗ trợ , Swarm , MakerDAO và ARKS Labs, trong số những dự án khác. Ưu điểm của việc áp dụng loại giải pháp này là tính đơn giản: việc quản lý tài sản cơ sở được giao cho nhà phát hành và người quản lý ETF, bao gồm thanh khoản và việc tiếp tục luân chuyển trái phiếu, và bên dự án của loại dự án này không cần để quản lý nó một cách cá nhân. Các ETF trái phiếu của Hoa Kỳ cho đến nay không có bất kỳ vấn đề rủi ro lớn nào, vì vậy đối với loại bên dự án này, không cần phải lo lắng về rủi ro hoạt động trong quản lý tài sản và các khía cạnh khác, chỉ cần đưa tài sản lớn nhất và có tính thanh khoản cao nhất vào danh sách thị trường ngay lập tức.Can.

(2) Trái phiếu kho bạc Hoa Kỳ. Các dự án sử dụng loại tài sản cơ bản này bao gồm OpenEden, TrueFi , Matrixdock, v.v. Loại dự án này thường chọn trái phiếu Mỹ ngắn hạn, không khác gì tiền mặt về tính thanh khoản. Tuy nhiên, do dự án đang trực tiếp tìm kiếm khách hàng hợp tác, bản thân loại dự án này cần phải chịu các rủi ro liên quan đến quản lý tài sản nên việc lựa chọn đối tác phù hợp là rất quan trọng.

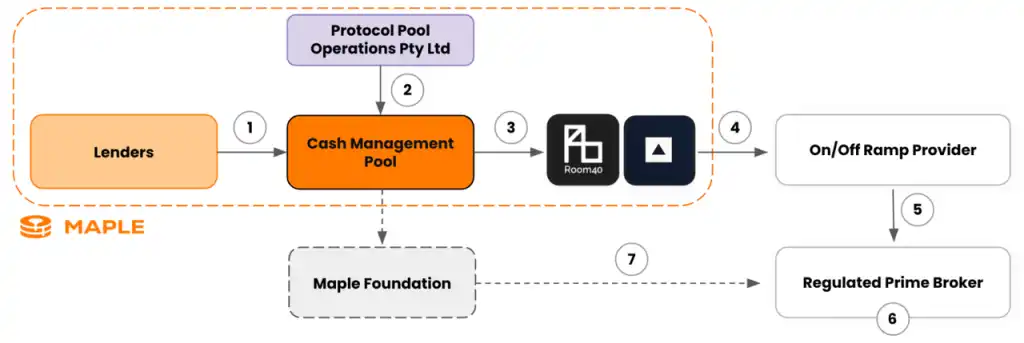

(3) Sự kết hợp của ba loại tài sản: Nợ Kho bạc Hoa Kỳ, Nợ Cơ quan Chính phủ Hoa Kỳ và các thỏa thuận tiền mặt/mua lại. Các dự án sử dụng loại tài sản cơ bản này bao gồm Quỹ tiền của Chính phủ Hoa Kỳ Franklin OnChain, Superstate Trust, TProtocol, Arca Labs, Maple Finance, v.v. Tương tự, đối với loại dự án này, việc quản lý tài sản cơ bản sẽ được giao cho một nhà quản lý chuyên nghiệp quản lý, các vấn đề tiếp theo và thanh khoản của tài sản cơ sở sẽ liên quan trực tiếp đến bên dự án. Ở cấp độ vận hành, một khi bên dự án không chọn được bên quản lý đủ chất lượng cao, các vấn đề có thể phát sinh.

Cơ cấu chi phí

Ba tài sản cơ bản được thảo luận ở trên có cấu trúc chi phí khác nhau. Không xem xét phí gas do các giao dịch trên chuỗi gây ra, cấu trúc tỷ lệ chính như sau:

Do việc quản lý ETF trái phiếu Mỹ được giao cho người quản lý ETF nên vấn đề chi phí chính đến từ việc đúc và mua lại liên kết, tỷ lệ liên kết này thường vào khoảng 0,05% -0,5%; về mặt quản lý và các khía cạnh khác, quản lý và phí giao dịch đã được thêm vào.Chi phí quản lý phí khoảng 0,3% -0,5% Phí giao dịch bao gồm phí chuyển khoản ngân hàng và các khía cạnh khác, và tỷ lệ cũng khoảng 0,2%.

Cơ cấu kinh doanh tài sản

Sự khác biệt về nội dung cơ bản cũng sẽ ảnh hưởng đến toàn bộ kiến trúc logic nghiệp vụ. Các loại sau đây tồn tại trong thị trường hiện tại:

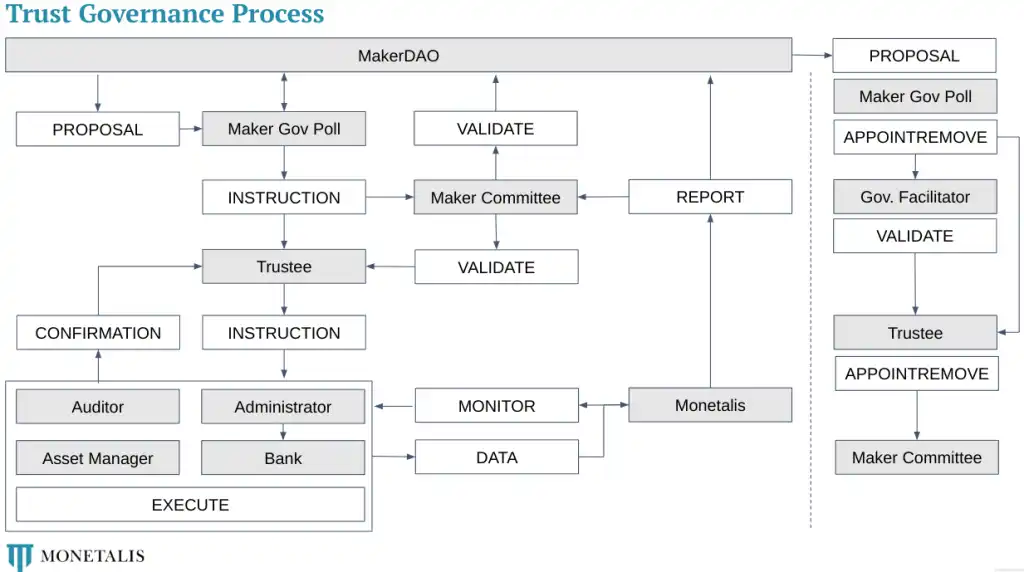

(1) Cấu trúc ủy thác: Các dự án hiện đang áp dụng chương trình này bao gồm MakerDAO, v.v.

Cơ chế hoạt động ủy thác là nhà tài trợ chuyển tài sản cho SPV để thiết lập mối quan hệ ủy thác, nhà tài trợ có được quyền thụ hưởng ủy thác, sau đó nhà tài trợ chuyển quyền thụ hưởng ủy thác cho các nhà đầu tư thông thường. Lấy cấu trúc RWA nợ Hoa Kỳ của MakerDAO làm ví dụ, nó bao gồm nhiều vai trò khác nhau như quản trị viên và kiểm toán, nhưng một phần của cấu trúc kinh doanh ngoài chuỗi được xây dựng bởi Tập đoàn Monetalis. Việc mua tài sản tương ứng, báo cáo thường xuyên và trên chuỗi đều được hoàn thành bởi Tập đoàn Monetalis. Trong kiến trúc này, MakerDAO ảnh hưởng đến các chi tiết như quy mô và việc mua tài sản cơ bản thông qua quản trị.

(2) Cấu trúc kinh doanh SPV đối tác hữu hạn: Hiện tại, các dự án như Maple Finance và Matrixdock đã áp dụng loại cấu trúc kinh doanh này. Việc phát hành dự án sẽ tham gia vào quá trình tìm kiếm tài sản và mua lại thanh khoản.

SPV là từ viết tắt của cụm từ “Special Purpose Vehicle” – xe phục vụ mục đích đặc biệt. Chức năng chính của SPV là huy động vốn từ các nhà đầu tư trong quá trình chứng khoán hóa/mua tài sản. Mục đích thiết kế ban đầu là đạt được sự cô lập rủi ro phá sản. Nói một cách chính xác, cấu trúc ủy thác đầu tiên được đề cập ở trên cũng có thể được coi là một loại cấu trúc SPV. Sự phát triển SPV hiện tại ngày càng trưởng thành, ngoài việc cách ly rủi ro phá sản, còn có một số ưu điểm:

Đơn giản hóa quy trình quản lý tài chính và loại bỏ các vấn đề về quá nhiều bộ phận tham gia vào quy trình tài chính và dòng chảy kinh doanh không rõ ràng trong cấu trúc kinh doanh của công ty truyền thống;

· Tạo điều kiện thuận lợi cho việc quản lý thâm nhập.Nói chung, một SPV đơn lẻ tương ứng với một dự án/tài sản duy nhất, điều này có thể tránh được các vấn đề về quản lý. Ví dụ, trong một ngân hàng thương mại, các nhà đầu tư khó có thể hiểu rõ hơn về tình trạng của tài sản cơ sở, bởi vì ngân hàng không tiết lộ quá nhiều chi tiết, loại thông tin này chỉ có thể được tiết lộ ở cấp kế toán quản trị được sử dụng trong nội bộ ngân hàng. Đối với các khoản vay mua nhà ở cá nhân, các đặc điểm của loại khoản vay này sẽ không được tiết lộ trong báo cáo tài chính và báo cáo hàng năm được tiết lộ ra bên ngoài, chứ chưa nói đến thông tin cụ thể cho một con nợ. Tuy nhiên, nếu khoản vay mua nhà ở cá nhân được đóng gói trong SPV, thông tin khoản vay phải được tiết lộ chi tiết hơn, chẳng hạn như thời hạn, lãi suất, tài sản thế chấp, số tiền vay và đôi khi là thông tin cụ thể của một khoản vay. Trong trường hợp này, thông tin mà SPV có thể cung cấp phong phú hơn nhiều;

· Giảm thuế, đối với một số tài sản cơ sở, SPV có mức thuế thấp hơn.

Có hai lớp trong kiến trúc kinh doanh này:

Lớp đầu tiên, người dùng và SPV: thứ mà người dùng trực tiếp nhận được thực ra là quyền của chủ nợ của SPV và tiền đề rằng thu nhập của người dùng được đảm bảo là SPV có thể thực hiện hợp đồng đúng hạn;

Lớp thứ hai, SPV và các ngân hàng thương mại: SPV sẽ tham gia vào thị trường trái phiếu quốc gia, đồng thời cũng sẽ tham gia vào thị trường liên ngân hàng để mua lại đảo ngược và các hoạt động khác. Trong quá trình này, nếu việc mua lại ngược giữa các ngân hàng vỡ nợ có thể phát sinh rủi ro lớn hơn so với việc trực tiếp nắm giữ trái phiếu kho bạc Mỹ.

Ngoài ra, trong kiến trúc này, người dùng phải đối mặt với một mức độ rủi ro bổ sung: bản thân SPV có thể có một số rủi ro.

ARKS Labs đã mở rộng kiến trúc kinh doanh ở trên: lồng các SPV nhỏ vào một kiến trúc kinh doanh lớn có thể đạt được khả năng mở rộng quy mô kinh doanh và cũng rất thuận tiện để vận hành khi thêm các tài sản cơ bản mới trong tương lai. Điều này rất giống với cấu trúc của MakerDAO được đề cập trong “Trò chuyện RWA: Tài sản cơ bản, Cơ cấu kinh doanh và Con đường phát triển”.

Nguồn: Phòng thí nghiệm ARKS

(3) Kiến trúc SPV của nền tảng cho vay: TProtocol hiện đang áp dụng loại kiến trúc kinh doanh này. So với kiến trúc nghiệp vụ SPV thứ hai đã đề cập ở trên, điểm khác biệt là trong kiến trúc nghiệp vụ SPV thứ hai, một trong các bên liên quan của SPV là bên dự án và bên dự án sẽ tham gia tìm kiếm và đóng gói tài sản. Trong TProtocol, SPV không liên quan đến TProtocol, nhưng là người khởi tạo nội dung RWA.

Lấy hình sau làm ví dụ, người khởi xướng SPV có thể là các tổ chức khác nhau và các nhà cung cấp dịch vụ trực tuyến và nhà môi giới tài sản tiếp theo cũng có thể khác nhau. Tổ chức kinh doanh của TProtocol linh hoạt hơn, nhưng điều này không phải là không có chi phí: khi ngày càng có nhiều đối tác, khả năng kiểm soát tiếp theo của SPV, bao gồm khả năng kiểm tra và quản lý đối với các nhà cung cấp dịch vụ, cũng có thể bị giảm ở một mức độ nhất định.

(4) Chia sẻ quỹ trực tuyến: Tương tự như chiến lược mua quỹ truyền thống, cần phải biết thông tin chi tiết về người mua và sự tương ứng trực tiếp với địa chỉ. Quỹ tiền của Chính phủ Hoa Kỳ Franklin OnChain hiện đang áp dụng cơ cấu kinh doanh như vậy. Loại dự án này giống như “cải cách dây chuyền” trước đây thường được nói đến, tức là bên dự án đặt tài sản và thông tin người mua theo chuỗi trên chuỗi, và thông tin chuyển nhượng trong tương lai cũng sẽ được ghi vào sổ sách kế toán và sau đó được nhập lại vào chuỗi khối.

Mặc dù lộ trình RWA ở giai đoạn này mới ở giai đoạn đầu, yêu cầu về cấu trúc doanh nghiệp người dùng và quy mô vốn chưa cao, nhưng khi giá trị RWA của nợ quốc gia dần được các nhà đầu tư công nhận, khả năng “mở rộng” của cấu trúc trở nên rất quan trọng, liệu bạn có thể Đóng gói tài sản mới kịp thời và tiếp cận nhiều nhà cung cấp dịch vụ ngoài chuỗi hơn có thể là người chiến thắng trong giai đoạn phát triển nhanh chóng của đường đua.

Phía khách hàng: KYC và các yêu cầu khác

Do sự khác biệt về nội dung cơ bản và kiến trúc nghiệp vụ, các yêu cầu của bên dự án đối với người dùng cuối cũng khác nhau. Hiện tại, có 3 điểm khác biệt chính:

(1) Ngưỡng đầu tư ban đầu: Các dự án như MakerDAO, ARKS Labs và TProtocol không đặt giới hạn số tiền đầu tư ban đầu cho người dùng, nhưng Maple Finance, TrueFi, Arca Labs, Backed Finance và các dự án khác đã đặt ra các ngưỡng giới hạn số tiền đầu tư ban đầu rõ ràng. “Không giới hạn số tiền đầu tư ban đầu” phù hợp hơn với thói quen của người dùng DeFi hiện tại. Một số dự án có số tiền đầu tư ban đầu hơn 100.000 đô la Mỹ chủ yếu nhắm đến người dùng có giá trị ròng cao hơn.

(2) Yêu cầu KYC: Theo độ khó của KYC, có thể chia thành 3 loại: dự án không có KYC, chẳng hạn như Flux Finance, ARKS Labs và TProtocol; KYC nhẹ, chẳng hạn như Desmo Labs, chỉ cần tải lên hộ chiếu và các thông tin khác thông tin; KYC nặng, chẳng hạn như OpenEden, Ondo Finance, Maple Finance, Matrixdock, v.v. cần gửi thông tin KYC có thể so sánh với ngành tài chính truyền thống. Ngưỡng KYC cao không chỉ có nghĩa là ngưỡng trong ngành tài chính truyền thống mà còn không thể chấp nhận được đối với người dùng DeFi ở giai đoạn này.

(3) Các yêu cầu khác: Một số dự án cũng giới hạn nhà đầu tư của họ ở một số khu vực nhất định, chẳng hạn như chỉ phục vụ người dùng không phải Hoa Kỳ hoặc chỉ phục vụ người dùng không phải Hoa Kỳ, không phải Singapore và không phải Hồng Kông. Loại hạn chế này thường được thực hiện bằng cách hạn chế địa chỉ IP.

Các yêu cầu của một số dự án đối với người dùng, chẳng hạn như KYC và các hạn chế trong khu vực, thường được kiểm tra bởi các nhà cung cấp dịch vụ KYC bên thứ ba và bên dự án không trực tiếp tham gia vào quá trình xem xét KYC.

Chiến lược phân phối doanh thu và khả năng kết hợp

Chiến lược phân phối thu nhập

Hiện tại, có hai chiến lược phân phối thu nhập chính trên thị trường:

Chiến lược đầu tiên là phổ biến nhất, đó là phân phối trực tiếp thông qua mối quan hệ quyền của chủ nợ. Bất kể người dùng nắm giữ yêu cầu SPV hay nhận ETF nợ quốc gia, nợ quốc gia, v.v. thông qua các cấu trúc khác, người dùng cuối có thể nhận được phần lớn thu nhập do nợ quốc gia tạo ra. Không bao gồm việc đúc và đốt cũng như thu nhập do trung gian kiếm được, người dùng có thể nhận được thu nhập ròng khoảng 4 điểm phần trăm.

Phương pháp phân phối thu nhập này rất giống với LSD: phần lớn thu nhập cam kết được trả lại cho người dùng và chỉ một phần phí xử lý được khấu trừ.

Chiến lược thứ hai hiện chỉ xuất hiện trong dự án MakerDAO, đó là thông qua lãi suất tiền gửi. Do tiền của người dùng không tương ứng trực tiếp với các tài sản cơ bản, MakerDAO sử dụng mô hình chênh lệch tương tự như các ngân hàng thương mại: về mặt tài sản, tài sản được đầu tư vào các tài sản có năng suất tương đối cao như RWA; về mặt trách nhiệm pháp lý, DSR được sử dụng để điều chỉnh thu nhập của người dùng. Tính đến nay, DSR đã có 4 lần điều chỉnh, cụ thể: (1) từ 1% lên 3,49%; (2) từ 3,49% xuống 3,19%; (3) từ 3,19% xuống 8%; (4) Giảm từ 8% đến 5%.

Chiến lược này giúp nhóm dự án linh hoạt hơn, nhưng nhược điểm cũng có thể rõ ràng: người dùng thiếu khung phân tích rõ ràng hơn về lợi nhuận trong tương lai. Ban đầu nó là RWA trái phiếu quốc gia và người dùng hiểu trực tiếp rằng đáng lẽ nó phải đạt được mức hoàn vốn tương tự như lãi suất trái phiếu quốc gia.Tuy nhiên, thông qua chính sách tiền tệ, chẳng hạn như lợi nhuận vượt mức gần đây của MakerDAO cho người gửi tiền, nó đã tăng vọt lên 8%. Sau đó, nếu người gửi tiền tăng lên đủ Nếu có một lượng lớn, lợi suất sẽ giảm xuống mức gần với lợi suất trái phiếu Hoa Kỳ, loại biến động này không thân thiện với các nhà đầu tư muốn có mức lợi suất ổn định.

Đối với lợi suất của RWA trái phiếu chính phủ, “khả năng dự đoán” rõ ràng và rành mạch là rất quan trọng, vì vậy chiến lược phân phối thu nhập đầu tiên có thể tốt hơn chiến lược thứ hai. Tuy nhiên, một khi dự án áp dụng chiến lược thứ hai đã neo giữ rõ ràng lợi suất của trái phiếu chính phủ, thì không có sự khác biệt giữa hai chiến lược này từ góc độ lợi suất.

Khả năng kết hợp

Do các yêu cầu của KYC, các token nợ quốc gia RWA cũng đã được phân biệt về khả năng kết hợp:

Một số dự án có trình độ KYC nghiêm ngặt, chẳng hạn như Ondo Finance , Matrixdock, Franklin OnChain US Government Money Fund, v.v., có các hạn chế về danh sách trắng đối với địa chỉ, vì vậy ngay cả khi có nhóm giao dịch mã thông báo tương ứng trên chuỗi, bạn cũng không thể thực hiện được nếu không có truy cập Cho phép người dùng giao dịch theo ý muốn. Đối với loại dự án này, trừ khi quy mô của tài sản cơ bản đủ lớn, nếu không sẽ rất khó để có được sự hỗ trợ của nhiều dự án DeFi và có được khả năng kết hợp phong phú hơn.

Các dự án không yêu cầu KYC hiện không gặp khó khăn gì về khả năng kết hợp. Điều duy nhất hạn chế khả năng kết hợp của loại dự án này là nguồn lực kinh doanh của chính dự án, khả năng của BD và quy mô của chính dự án.

Kết luận

Bằng cách phân loại các dự án RWA nợ quốc gia ở trên, chúng ta có thể mơ hồ thấy các mô hình kinh doanh mà các dự án đó có thể giành được trong ngắn hạn và trung hạn:

Tài sản cơ sở: Sử dụng quỹ ETF trái phiếu kho bạc có thể là một cách tương đối khó khăn để chuyển giao các vấn đề như quản lý thanh khoản cho những người khổng lồ trong lĩnh vực tài chính truyền thống. Nếu đó là mua trực tiếp nợ hoặc tài sản hỗn hợp của Hoa Kỳ, nó sẽ kiểm tra khả năng của bên dự án trong việc lựa chọn đối tác;

Cấu trúc kinh doanh: Đã có những mô hình tương đối trưởng thành có thể áp dụng, tốt nhất là có khả năng mở rộng mạnh mẽ để tạo điều kiện mở rộng nhanh hơn và bao gồm các loại tài sản mới trong tương lai;

Phía người dùng: Trong ngắn hạn và trung hạn, các dự án không yêu cầu KYC và không có yêu cầu về ngưỡng vốn sẽ có cơ sở người dùng rộng hơn. Trong tương lai, nếu các yêu cầu quy định yêu cầu KYC, dự án KYC nhẹ có thể trở thành một giải pháp chủ đạo hơn;

Phân phối thu nhập: Để các nhà đầu tư trái phiếu quốc gia RWA ổn định hơn và yên tâm hơn về tỷ suất sinh lợi, giải pháp tốt nhất là tỷ suất sinh lợi mà dự án mang lại cho người sử dụng phải phù hợp với tỷ suất sinh lợi của trái phiếu quốc gia;

Khả năng kết hợp: Trước khi quy định hạn chế quyền truy cập của tài sản RWA trên chuỗi, thì mỗi dự án có được khối lượng kinh doanh lớn hơn trong trung và dài hạn là một yếu tố quan trọng để mở rộng các kịch bản sử dụng mã thông báo RWA trái phiếu kho bạc của người dùng càng nhiều càng tốt càng tốt.

Trong cuộc cạnh tranh trung và dài hạn, có lẽ do sự can thiệp sâu hơn của cơ quan quản lý, một số dự án KYC nhẹ có thể có cơ hội lớn hơn.