Khi tầm nhìn của sự kiện Merge được cải thiện trong những tháng tới, ETH có thể thu hẹp khoảng cách định giá và có khả năng vượt xa các tài sản khác vào năm 2022.

(Bloomberg Intelligence) — Sự sụp đổ của nhiên liệu hóa thạch so với sự gia tăng của tài sản kỹ thuật số có thể trở thành xu hướng không có dấu hiệu ngừng. Bloomberg Intelligence nhận thấy cuộc tấn công của Nga vào Ukraina đánh dấu một cột mốc quan trọng khác cho giá trị của crypto so với dầu và khí đốt từ các nguồn chứa thủy ngân. Việc BTC và ETH tham gia danh mục đầu tư và sự gia tăng của đô la crypto đã đẩy các xu hướng này lên cao. Mặc dù Cục Dự trữ Liên bang FED yêu cầu giảm thiểu hiệu ứng tài sản, hai loại crypto hàng đầu này vẫn outperform (khả quan) hơn hầu hết các tài sản khác, đặc biệt là trên cơ sở điều chỉnh rủi ro. Chiến trang Nga – Ukraina đang nâng cao giá trị của BTC như một tài sản dự trữ kỹ thuật số toàn cầu, trong khi ETH phát triển thành "tài sản thế chấp của Internet".

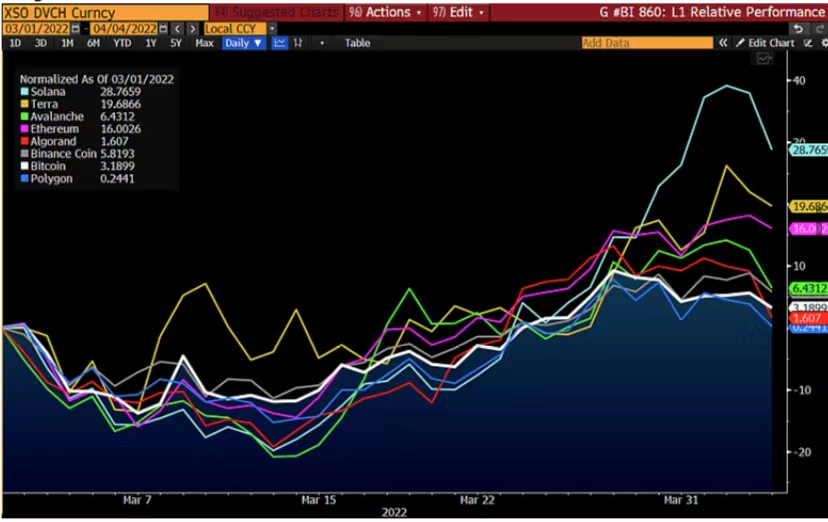

Phân tích dòng tiền chiết khấu (Discounted cash flow – DCF) cho thấy ETH có thể được định giá thấp hơn khi nó tiến tới nâng cấp. Các chuỗi layer 1 như Solana, Terra và Avalanche sở hữu các tín hiệu xu hướng tích cực, nhưng cũng có thể bị suy thoái kinh tế.

Hiệu suất tiền điện tử trong bối cảnh kinh tế vĩ mô gặp khó khăn

Tiền điện tử đang chống lại sự suy thoái kinh tế nhưng quá trình này chứa đầy rủi ro

Trong quý đầu tiên, đã có sự giảm sút về khối lượng giao dịch đối với các tài sản rủi ro, và crypto là một trong những tài sản bị phơi bày nhiều nhất. Chiến tranh và những gián đoạn trên thị trường, có thể kể đến như thị trường niken, càng minh chứng rằng BTC là công cụ giao dịch toàn cầu 24 giờ linh hoạt nhất và đang hướng tới việc trở thành tài sản thế chấp kỹ thuật số.

So với cổ phiếu, crypto khả quan hơn và độ biến động giảm.

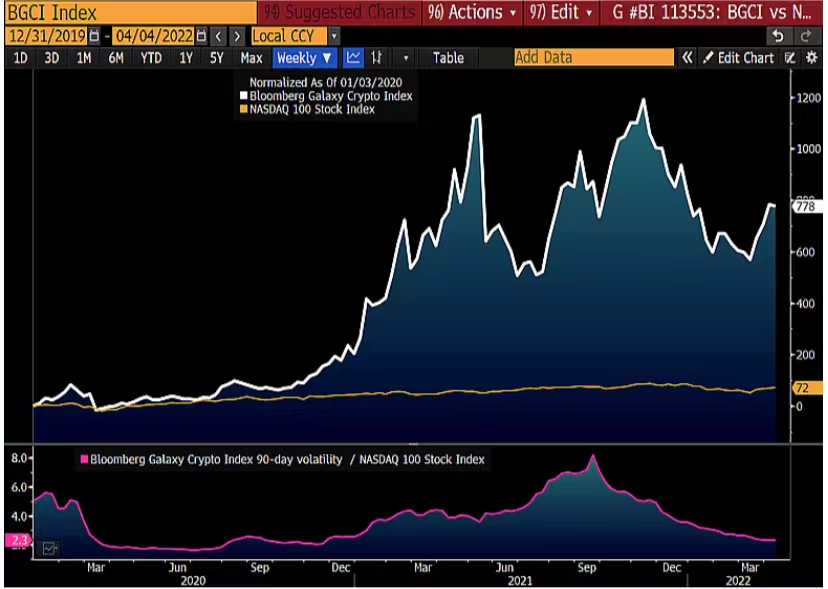

Kể từ cuối năm 2019 (tính đến ngàu 4 tháng 4), Chỉ số tiền điện tử Bloomberg Galaxy (BGCI) tăng gần 800%, trong khi chỉ số chứng khoán Nasdaq 100 tăng gần 70% cho thấy tiềm năng của nhóm tài sản (bao gồm các khoản đầu tư có các đặc điểm tương tự và chịu sự điều tiết của những luật lệ và qui chế giống hệt nhau) hay công nghệ. Hiệu suất lớn hơn cũng thường đi kèm với sự biến động, đồ họa của chúng tôi cho thấy BGCI đã hai lần điều chỉnh khoảng 50% so với mức cao nhất năm 2021. Điều đáng chú ý là mức độ biến động trong 90 ngày của chỉ số crypto đã giảm xuống khoảng gấp đôi so với chỉ số đó của stock gauge (thước đo chứng khoán). Việc giảm khoảng một nửa so với mức giảm khoảng 8% của Nasdaq 100 (mặc dù rủi ro gấp 2 lần) cho thấy sức mạnh khác nhau đối với chỉ số crypto.

Kể từ khi BGCI ra mắt vào tháng 8 năm 2017, mức biến động trong 90 ngày của chỉ số crypto đã gấp khoảng 4,4 lần so với Nasdaq 100. Crypto vẫn là một phần nhỏ trong phân bổ danh mục đầu tư. Và người mua thì mua khi giá tài sản đang giảm giá đáng kể (Buy The Dip) còn người bán thì bán trên đỉnh (Sell the Rally).

Bước ngoặc mới: Thị trường BTC phục hồi còn cổ phiếu thì yếu đi.

BTC đã cho thấy sức mạnh khác nhau vào năm 2022 và đang trên đà phá vỡ ngưỡng kháng cự quan trọng gần đường MA-50 tuần.

Tình trạng duy trì trên 46.300 USD trong năm nhưng chỉ số Nasdaq 100 vẫn giảm khoảng 8%. Biểu đồ BTC dưới đây cho thấy vào năm 2022, thị trường chứng khoán dường như đang kéo thị trường crypto đi xuống. Tuy nhiên vào cuối quý đầu tiên, thị trường crypto đang dẫn đầu thị trường chứng khoán.

Bitcoin có thể vượt xa thị trường chứng khoán

Khi FED bắt đầu nhận thấy giá tài sản đang tăng, có lẽ FED sẽ chú ý hơn đến lạm phát liên quan và có xu hướng làm điều gì đó về nó. BTC sẵn sàng vượt qua những gì có thể trở thành hiện tượng Mean Reversion (trở về giá trị trung bình) của tài sản rủi ro.

Rủi ro nghiêng về một năm 2022 đầy biến động. BTC dường như đã sẵn sàng để làm tốt hơn Nasdaq 100. Nếu căn cứ theo chỉ số từ lịch sử của thị trường chứng khoán kể từ khi BTC ra đời vào năm 2009, đợi suy giảm năm 2022 có thể sẽ kết thúc. Khi thế giới thích nghi với Covid-19, Fed thắt chặt chính sách tiền tệ và chiến tranh ở Ukraine kéo dài, Khó có thể dễ dàng như vậy. Biểu đồ cho thấy chỉ số Nasdaq 100 phục hồi sau khi retest lại đường MA-100 tuần lần đầu tiên kể từ năm 2020. Một cuộc cải tô tương tự như cuộc khủng hoảng tài chính có thể đã quá hạn.

Liệu năm 2022 có thuận buồm xuôi gió cho thị trường tiền điện tử không?

BTC thường giao dịch ở mức gấp 3 lần độ biến động của Nasdaq, nhưng nó không thay đổi so với mức trượt 8% của chỉ số vào ngày 4 tháng 4.

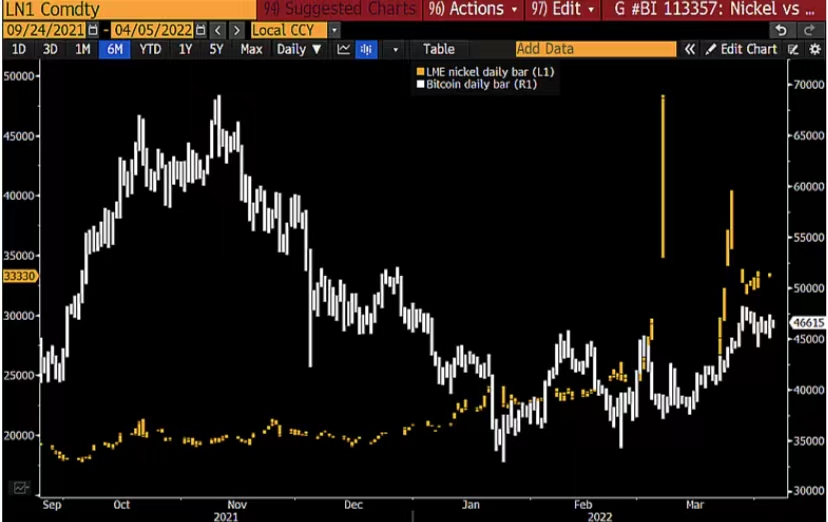

Thị trường Nickel cho thấy một con đường tốt hơn tương tự như BTC. "It shows good chart" là câu thần chú của các nhà giao dịch đại diện cho các thị trường truyền thống có thể đang thụt lùi so với tài sản kỹ thuật số.

Quy trình hình thành giá cố định (Constant Price Discovery) phi tập trung, không bị bóp méo và giới hạn là các thuộc tính của tài sản dựa trên blockchain như BTC và tiền đang được đổ vào những nơi có thể tạo ra nhiều lợi nhuận nhất. Biểu đồ dưới đây cho thấy sự khác biệt đáng kể về tính thanh khoản hàng ngày và quy trình hình thành giá của BTC so với Nickel futures trên LME (Sàn giao dịch Kim loại London) với giao dịch ngắn hơn vào các ngày làm việc. Khối lượng giao dịch trung bình trong 60 ngày của BTC từ Coinmarketcap gấp khoảng 4 lần so với con số 6 tỷ USD của nickel futures.

Giao dịch hợp đồng tương lai chứng khoán (và gần đây là hợp đồng tương lai của niken) vào năm 2020 đã được rung chuyển, với những người bảo thủ chuyển sự chú ý của họ sang giá trị của các công nghệ và tài sản tiền điện tử mới nổi. BTC đang chiếm ưu thế và đang trên đà trở thành tài sản thế chấp kỹ thuật số toàn cầu.

Bitcoin: "Dữ liệu biểu đồ" và tính thanh khoản so với thị trường niken

Giá trị của BTC trong cuộc chiến tranh

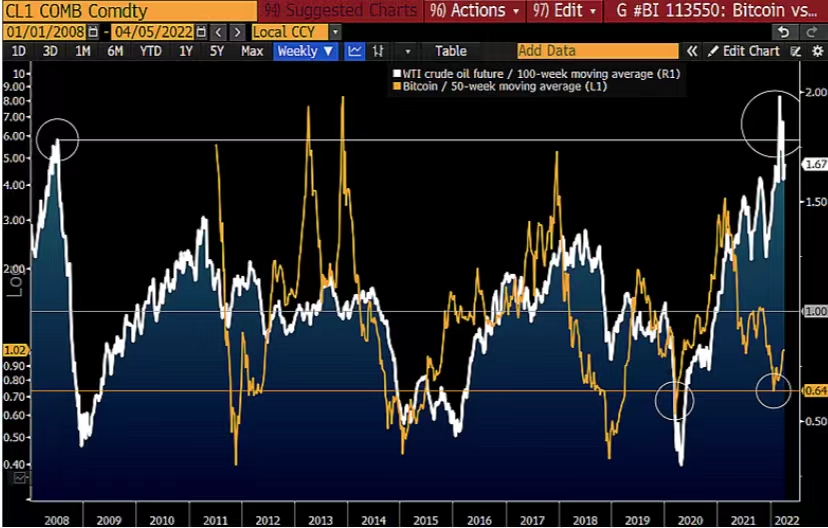

Dầu thô 100 USD hay BTC 100.000 USD: Digital Edge vs. Analog. Giá Dầu thô West Texas Intermediate (WTI) đã trở lại mức giá 100 USD/thùng, nhưng lịch sử của nó và quy luật co giãn của cung và cầu cho việc tăng trở lại này có thể chỉ tồn lại trong thời gian ngắn giống như năm 2008 và 2014, đặc biệt là so với BTC mới ra mắt. Crypto không có độ co giãn của nguồn cung. Trừ khi nhu cầu và xu hướng tiếp nhận của thị trường đảo ngược, việc xuất hiện giá 100.000 USD sẽ chỉ là vấn đề thời gian.

Thị trường BTC “cold” vs Dầu thô “Hot”.

Sự phân đôi giữa phí bảo hiểm dầu thô cực cao so với mức chiết khấu tương đối cho BTC đạt được trong quý 1 có thể có lợi cho crypto. Rủi ro tiềm ẩn về giá nghiêng về sự đảo chiều đối với dầu thô, vốn đã ở trong thị trường giá xuống (bear market) kể từ đỉnh năm 2008, có độ co giãn cung và cầu cao, và gần đây đã kéo đến mức cao nhất từ trước đến nay, trên MA -100 tuần của nó. Về cơ bản và kỹ thuật, BTC xuất hiện một điều ngược lại. Biểu đồ dưới mô tả rằng công nghệ và tài sản mới phát triển, không có độ co giãn của nguồn cung và trong những ngày đầu tiếp nhận của công đồng, đang phục hồi từ mức giảm giá hiếm hoi về MA-50 tuần.

Nếu giá dầu thô tăng đến mứa cực đoan như những năm 1990 và 2008, thì nó có thể giảm xuống còn 50 USD trong năm nay. Sự đảo ngược như vậy sẽ củng cố nền móng cho BTC vì nó sẽ làm giảm nhu cầu của Fed để thắt chặt các hạn chế.

Outperformance liệu có bền bỉ không khi có chiến tranh? Chiến tranh có thể đánh dấu một cột mốc quan trọng khác về giá trị của BTC, đã tăng khoảng 20% kể từ khi Nga xâm lược Ukraine vào ngày 4 tháng 4, cao gấp đôi so với mức tăng của dầu thô. Điều đáng chú ý từ biểu đồ của Bloomberg chức năng cất trữ giá trị (store of value) của tiền tệ như vàng hoạt động kém hiệu quả trong thời kỳ xung đột này. Qua những hiệu suất trong thời chiến tranh có thể thấy được các tài sản thế chấp truyền thống đang được sử dụng ít hơn so với các việc sử dụng tài sản thế chấp (old-guard analog collatera) đang giảm dần so với công ty kỹ thuật số mới nổi (digital upstart).

Lợi thế của Bitcoin so với dầu thô và vàng

Sự suy thoái của các tài sản rủi ro vào năm 2022 đối mặt với các ngân hàng trung ương chống lạm phát và được khuyến khích là những gì Bloomberg mong đợi sẽ là lực cản chính đối với giá crypto, nhưng BTC đang có dấu hiệu dẫn đầu. Mặc dù có sự biến động cao hơn nhiều, nhưng benchmark crypto vẫn không thay đổi trong năm nay, trong khi Nasdaq 100 giảm khoảng 8%.

Khử cacbon hoặc kỹ thuật số

Dầu chống lại BTC. Nhu cầu và xu hướng tiếp nhận của cộng đồng đối với BTC tương phản rất nhiều so với nhu cầu đối với dầu thô và mọi người ủng hộ các loại crypto ra đời đầu tiên. Đại diện cho công nghệ tiên tiến, BTC đang đạt được sức hút như một tài sản kỹ thuật số toàn cầu chuẩn mực, trong khi dầu mỏ đang được thay thế bằng quá trình khử cacbon và điện khí hóa. Dường như có sự bền bỉ trong các lực đẩy giá trị của một BTC lên chỉ hơn 600 thùng dầu vào đầu năm 2022, so với chỉ một phần nhỏ vào năm 2012. Biểu đồ cho thấy lý do chính khiến giá WTI thay đổi gần như giống nhau trong hơn 10 năm.

Nhiên liệu hóa thạch truyền thống và tài sản dự trữ kỹ thuật số

Bắc Mỹ tiêu thụ nhiên liệu lỏng nhiều hơn khoảng 40% so với lượng nhiên liệu được sản xuất trong năm 2012. Năm nay, ước tính từ Bộ Năng lượng cho thấy cung vượt cầu 15%. Juxtaposed chứng kiến sự sụt giảm đều đặn của nguồn cung BTC, chiếm khoảng 1,7% trong tổng số trong năm nay.

ETH bị định giá thấp? Mô hình DCF

Ethereum ở mức giá thấp có thể thay đổi cuộc chơi đối với tiền điện tử

Các nhà đầu tư truyền thống có thể phát hiện ra các quy tắc của game đã thay đổi với ETH, vốn đang phát triển thành một tài sản chéo với sự pha trộn độc đáo của các đặc điểm vốn chủ sở hữu, hàng hóa và tiền tệ. Một trong những mô hình Dòng tiền chiết khấu (Discounted Cash Flow – DCF) của Bloomberg hiện ước tính giá trị của ETH ở mức 6.128 đô la, tăng 110% so với mức hiện tại.

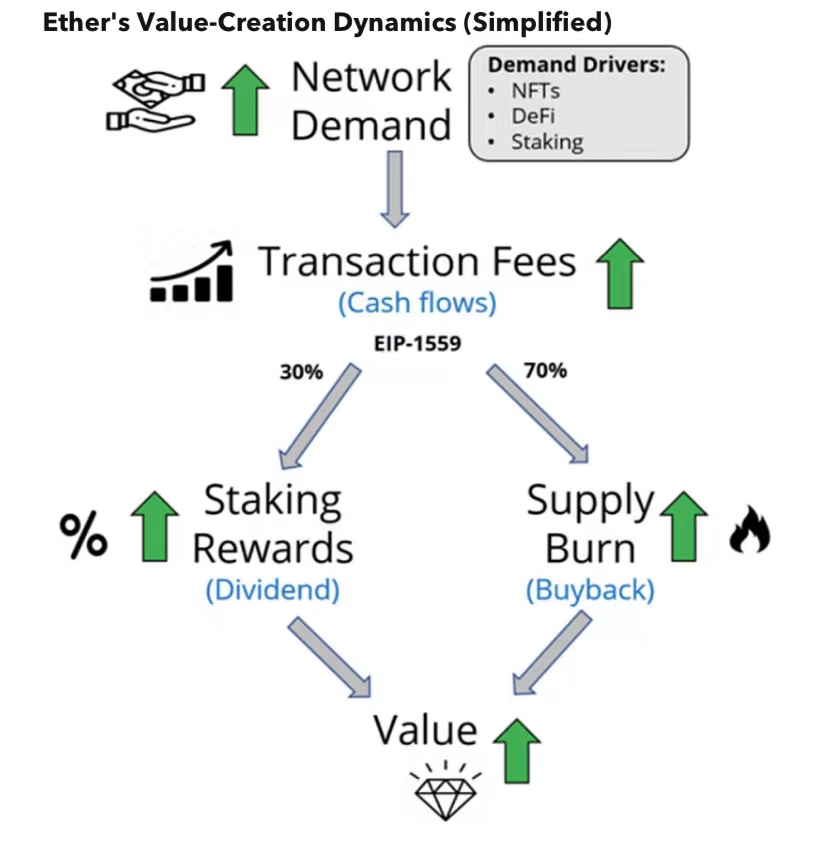

Tạo mô hình giá trị cho Ether. Sự kiện ETH Merge sắp tới, chuyển ETH từ PoW sang PoS, sẽ chuyển đổi Ether thành một công cụ giống như vốn chủ sở hữu (Equity-Like Instrument) với động lực cung/cầu có thể thúc đẩy sự quan tâm đáng kể đến tài sản. Các Ether staker sẽ được hưởng một phần doanh thu trong tương lai được tạo ra trên mạng lưới, với EIP-1559 quy định một phần phí (khoảng 70%) sẽ bị burn và phần còn lại được phân phối như một phần thưởng.

Động lực tạo giá trị của Ethereum (Phiên bản đơn giản hóa)

Nếu nhu cầu về blockspace và tổng số phí phải trả tăng lên, các staker sẽ được hưởng cả khoản tiền chi trả (Payout) cao và phí phát hành giảm, và ngược lại. Các blockchain không có chi phí trực tiếp (chỉ gián tiếp, dưới hình thức phát hành token) vì vậy doanh thu thể hiện ở lợi nhuận cuối cùng, cho phép sử dụng các các chỉ số tài chính truyền thống như chỉ số P/E (Price to Earning ratio).

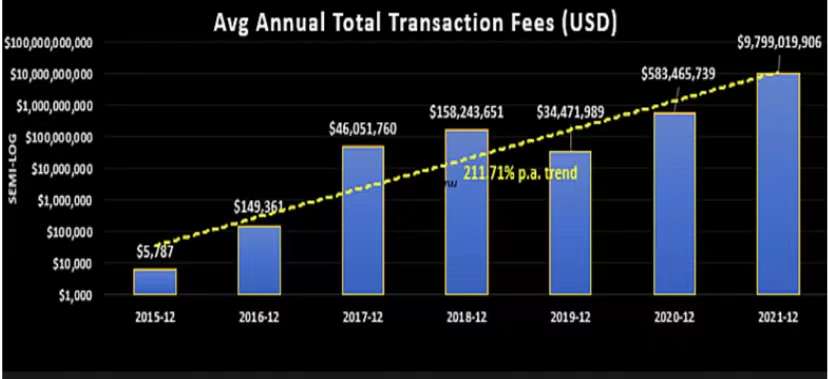

Dòng tiền ETH tăng 200% hàng năm. Phí giao dịch đối với ETH, một thước đo giá trị mạng quan trọng, đã tăng theo cấp số nhân mặc dù phí gas của ETH cao hơn so với các đến các nền tảng layer 1 thay thế rẻ hơn, cho thấy mức bảo hiểm mà ETH blockspace kiểm soát trong nền kinh tế crypto. Dòng tiền từ phí giao dịch đã tăng với xu hướng hằng năm là 212% kể từ khi thành lập với sự tăng tốc mạnh mẽ trong hoạt động trên nền tảng trong hai năm qua.

Phí giao dịch Ethereum (bằng USD)

ETH đã tạo ra 9,8 tỷ USD phí giao dịch vào năm 2021, tăng 15 lần vào năm 2020 do sự bùng nổ của DeFi và sau đó là NFT. Mạng này đang trên đà tạo doanh thu 12,7 tỷ USD vào năm 2022, tăng 30%. Phí giao dịch đã bao gồm khoản phí tối thiểu phải trả cho một giao dịch (base fee) và tiền tip (priority fee). Mặc dù phí khí gas trung bình đã giảm đáng kể kể từ khi EIP-1559 được giới thiệu vào tháng 8 năm 2021, nhưng nhu cầu đã phục hồi đủ đề bù đắp sự sụt giảm này.

Dự báo dòng tiền đằng sau việc định giá

Ngay cả khi chỉ là hiện thực hóa một phần, xu hướng đối với các cấu trúc phi tập trung trong nền kinh tế tài chính, xã hội và game sẽ đủ để hỗ trợ một giai đoạn ETH tăng trưởng mạnh mẽ dẫn đến giá cao hơn trong 12 tháng tới.

Mạng này đang trên đà tạo ra 12,7 tỷ USD vào năm 2022 và mô hình cơ sở của Bloomberg dự kiến dòng tiền sẽ tăng với tốc độ hằng năm là 30% trong ba năm tới trước khi giảm xuống mức tăng trưởng cuối cùng vào năm 2035.

.jpeg)

Các giả định về dòng tiền chiết khấu ước tính

Ước tính dòng tiền bao gồm tất cả phí giao dịch (base fee + priority fee) nhưng mô hình của Bloomberg sẽ loại trừ phần thưởng staking đến từ phí giao dịch hoặc các đợt phát hành mới, vì Bloomberg cảm thấy điều này có thể giúp tránh bất kỳ lỗi tính trùng nào. Bloomberg cũng loại trừ bất kỳ khoản burn giảm phát nào từ đợt mua lại EIP-1559 mà có khả năng bắt đầu sau khi sự kiện Merge.

ETH có thể đạt 6.100 USD

Khi tầm nhìn của sự kiện Merge được cải thiện trong những tháng tới, ETH có thể thu hẹp khoảng cách định giá và có khả năng vượt xa các tài sản khác vào năm 2022. Mô hình dòng tiền của Bloomberg không bao gồm phần thưởng dược staking và sử dụng phương pháp DCF gồm 3 phương pháp chiết khấu để cung cấp phạm vi định giá. Kịch bản cốt lõi cho phương pháp tăng trưởng bền bỉ cung cấp giá trị ETH là 6.128 USD (tăng 110%) và mô hình H đạt mức 5.539 USD (tăng 90%).

Discounted Cash Flow (DCF)

Phương pháp DCF thứ ba là phương pháp exit P/E (các blockchain PoS chỉ có chi phí gián tiếp dưới hình thức phát hành mới, biến dòng tiền thành lợi nhuận). Nếu Bloomberg áp dụng phương pháp Exit Multiple 25 lần, tương tự như Apple (nơi ETH có triển vọng tăng trưởng cao hơn nhiều), Bloomberg sẽ đạt được mức định giá 9.328 USD (tăng 219%). Trung bình của ba phương pháp DCF là $ 6,998, cao hơn 140% so với mức hiện tại.

Rủi ro mô hình; Nhu cầu, Mở rộng quy mô. Mặc dù bất kỳ sự chậm trễ hoặc lỗi nào của mạng lưới trong quá trình Merge đều có thể có tác động tiêu cực, nhưng rủi ro chính đối với việc đánh giá lại là tổng phí giao dịch tăng dưới mức trung bình. Khi ETH chuyển sang giai đoạn tiếp theo, giai đoạn sharding, chia chuỗi cơ sở thành 64 shard riêng lẻ, làm tăng đáng kể Layer 1 blockspace, giá gas dự kiến sẽ giảm tương ứng. Ngược lại, điều này sẽ mở ra toàn bộ tiềm năng của giải pháp Rollups Layer-2 (giải pháp mở rộng), có thể xử lý nhiều giao dịch hơn với chi phí gần như bằng không trước khi được phát hành vào chuỗi ETH công khai.

Tỷ lệ giữa tổng phí hàng tháng với chi phí giao dịch L1 và L2

Tồn tại những dấu hiệu ban đầu cho thấy độ co giãn của không gian khối có thể khiến nhu cầu về không gian khối được đánh giá cao của ETH đã bù đắp cho sự sụt giảm giá gas. Layer 2s, Polygon, Arbitrum, v.v., hoạt động từ quý 221, đã nén chi phí giao dịch và tăng tăng hoạt động on-chain của hệ sinh thái và ETH tăng tổng phí.

Xu hướng Bullish báo hiệu cho sự tham gia thị trường

Solana, Terra, Avalanche thống trị thị trường với sự gia tăng của các tín hiệu xu hướng. Các tín hiệu xu hướng tích cực từ Bloomberg Intelligence (BI) cho BTC và Ether cũng như sự hoạt động tốt hơn của các chuỗi Layer 1 cũng như các dấu hiệu cải thiện technical breadth, cho thấy sự tiếp tục của cuộc biểu tình crypto bắt đầu vào giữa tháng 3.

Tín hiệu xu hướng BTC tích cực

Tín hiệu xu hướng BTC từ BI đã chỉ ra một sự thay đổi lớn về động lực, với việc giá dao động trong khoảng thời gian giảm 5 tháng. Tín hiệu xu hướng là một bộ lọc kỹ thuật không được tối ưu hóa được thiết kế để nắm bắt các Inflection point (điểm uốn hay còn được hiểu là sự kiện bước ngoặc dẫn đến sự thay đổi đáng kể) khi động lượng (hay còn gọi là đà tăng – Momentum) dao động từ giảm (bearish) sang tăng (bullish), đồng thời cung cấp các tín hiệu thoát khỏi xu hướng bổ sung khi động lượng suy yếu.

Tín hiệu xu hướng Bitcoin và kết quả kiểm tra 2015-2022

Trong bảy năm qua, đã có 30 tín hiệu, với 66% trong số đó sinh lời. Hệ thống đã hoạt động tốt hơn tài sản, tạo ra lợi nhuận gấp 16 lần so với 15 lần của BTC. Điều này đi kèm với việc giảm rủi ro: Drawdown hay còn được hiểu là mức sụt giảm một tài khoản đầu tư từ mức vốn đỉnh đến mức vốn đáy trong một khoảng thời gian nhất định nào đó, tối đa là 50% so với 80% của BTC. Mặc dù các yếu tố vĩ mô vẫn không thuận lợi và mô hình rộng hơn vẫn là một phạm vi từ 30.000 đến 70.000 USD, nhưng mức tăng hiện tại có thể tương tự như các tín hiệu từ tháng 8 năm 2021, khi mức tăng là 65%.

ETH so với BTC, Biểu đồ quan trọng nhất trong crypto. Hiệu suất (outperformance) tương đối của ETH có vẻ sẽ tiếp tục do price action (hành động giá) của tỷ lệ giữa hai tài sản tiếp tục tăng cao hơn trong một phạm vi giao dịch lớn bắt đầu vào năm 2021. Biểu đồ tỷ lệ Ether/BTC đã tóm lược khẩu vị rủi ro hay mức độ rủi ro mà 2 bên sẵn sàng chấp nhận cho sự phức tạo của thị trường crypto rộng lớn khi các nhà quản lý gắn hiệu suất với BTC

Tỷ lệ ETH trên BTC

ETH đã cho thấy một tín hiệu xu hướng tích cực trước BTC một tuần (23 tháng 3 so với 29 tháng 3). Từ gó độ lời/lỡ, tỷ lệ này đã tìm thấy ngưỡng hỗ trợ dọc theo đường xu hướng tăng và không bị mua quá mức trên bất kỳ chỉ báo kỹ thuật trung hạn nào. Các nguyên tắc cơ bản của ETH cũng có vẻ mạnh mẽ khi giá trị DCF của các dòng tiền chưa được staking mang lại cho nó tiềm năng tăng lên 6.000 USD và khi tài sản trở nên giảm phát trong nửa cuối năm 22, có thể xảy ra một đợt suy giảm nguồn cung chưa từng có.

Mở rộng sự tham gia thị trường

Mở rộng sự tham gia vào Rally. Hiệu suất tương đối trên các token layer 1 trong vũ trụ tài sản crypto của Bloomberg kể từ giai đoạn chạm đáy vào giữa tháng 3 là một dấu hiệu tích cực cho thấy sự tham gia rộng rãi, bất chấp bối cảnh vĩ mô giảm và tiềm năng của việc thắt chặt tiền tệ. Các tài sản crypto theo truyền thống đã hoạt động kém khả quan trong thời kỳ bảng cân đối kế toán của ngân hàng trung ương thu hẹp, lợi suất tăng và sức mạnh của đồng đô la Mỹ. Hiệu suất tháng 3 của BTC cộng thêm 8% có thể được coi là ấn tượng với sự tăng vọt về lợi suất 10 năm của Hoa Kỳ lên 2,34%.

Lợi nhuận hàng tháng đến hàng ngày cho các token layer-1 (phần trăm)

Các layer 1 thay thế như Solana, Terra và Avalanche đã dẫn đầu tình trạng lên lại của giá thị trường (market recovery) với lợi nhuận tháng 3 cao hơn khoảng 1,5-2 lần so với tài sản benchmark sau khi tính đến mức độ biến động cao hơn. Sự cải thiện về technical breadth là một dấu hiệu lành mạnh cho thấy khẩu vị rủi ro đang quay trở lại.

Các mối đe dọa chính sách phải đối mặt với các sàn giao dịch crypto và nhà môi giới.

Nền tảng crypto phải đối mặt với sự giám sát nghiêm ngặc của SEC và rủi ro chính sách

Các nền tảng crypto sẽ vẫn bị đe dọa thực thi và chính sách ở Hoa Kỳ trong 2H, trong một số trường hợp có khả năng phải đối mặt với hàng trăm triệu USD tiền phạt và các khoản thanh toán, cũng như áp lực pháp lý mới khiến các công ty phải trả hàng chục triệu USD trở lên. Bloombrerg tin rằng mô hình quy định mới này áp dụng cho các công ty đã thành lập như Coinbase và FTX, không phải các công ty startup và người mới.

"Báo cáo" của nền tảng tiền điện tử và việc thực thi pháp luật liên quan có hiệu lực

Các vấn đề về đăng ký, thực thi tại Play. Các nền tảng crypto sẽ phải đối mặt với sự giám sát quy định chặt chẽ hơn từ SEC vào năm 2022, bất kể ngành công nghiệp có chọn làm việc với cơ quan này hay không. Chủ tịch SEC, Gary Gensler vẫn thường nói rằng hầu hết các token hoạt động ngày nay nên được coi là chứng khoán và do đó, các công ty nên "đăng ký" với cơ quan này. Mặc dù điều đó sẽ mang lại một số sự rõ ràng về quy định, nhưng việc đăng ký cũng mang lại gánh nặng mới, việc tiết lộ của khách hàng và các cuộc kiểm tra liên tục có thể tiêu tốn hàng chục triệu USD.

Hiệu suất quỹ tài chính tương lai Grayscale Futures (GFOF)

Không đăng ký với SEC cũng mang lại rủi ro. SEC đã ám chỉ rằng các nền tảng hoạt động mà không đăng ký là vi phạm luật chứng khoán và cơ quan này có thể thực hiện hành động thực thi pháp luật hoặc đạt được giải quyết.

Các công ty lớn được các ngành công nghiệp quản lý ưa chuộng

Coinbase, công ty lớn được nhành công nghiệp được quản lý ưa chuộng. Coinbase , Binance, FTX và Kraken có thể dễ bị ảnh hưởng bởi quy định và giám sát của SEC hơn so với các công ty startup nhỏ hơn. Các công ty nhỏ hơn với ít vốn hơn có thể gặp khó khăn trong việc hấp thụ các chi phí tương tự. Ví dụ: chi phí ước tính của bloomberg đi kèm với đăng ký tương đương khoảng 1-4% thu nhập ròng năm 2021 của Coinbase. Thứ hai, sự gia tăng khối lượng giao dịch trên các sàn giao dịch lớn có thể ckhiến các công ty này phải chịu thêm chi phí mà không ảnh hưởng đáng kể đến tỷ suất lợi nhuận. Cuối cùng, các công ty lớn hơn có xu hướng tuân thủ, công nghệ và chuyên môn pháp lý cho phép quá trình chuyển đổi suôn sẻ hơn.

Giá Coinbase: Ngày 1 tháng 4 năm 2021 đến ngày 4 tháng 4 năm 2022

Lộ trình phát triển SEC 2022 được đề ra, tầm nhìn 2023 vẫn chưa rõ

Năm nay có thể vẫn là một năm không chắc chắn đối với các quy định của ngành công nghiệp crypto. Chúng tôi hy vọng Chủ tịch SEC sẽ tiếp tục kêu gọi các công ty liên quan đến crypto đăng ký. Một đề xuất từ tháng 1, tập trung vào cái gọi là hệ thống giao dịch thay thế (ATS – một nơi không được pháp lí công nhận là sàn giao dịch nhưng vẫn diễn ra giao dịch giữa bên mua và bên bán), có thể mở rộng định nghĩa về "sàn giao dịch" để bao gồm cả crypto và mang lại một số sự rõ ràng. Các công ty giao dịch bằng token được coi là chứng khoán sẽ được yêu cầu phải đáp ứng các tiêu chuẩn quy định cao hơn.

Trong thời gian tạm thời, Bloomberg tin rằng SEC sẽ tiếp tục thúc đẩy các hành động thực thi chống lại các công ty sở hữu token mà họ tin rằng đang đang được giao dịch bằng chứng khoán. Nó cũng sẽ tìm kiếm các thỏa thuận với các công ty không cung cấp các biện pháp bảo vệ khách hàng đầy đủ, chẳng hạn như khoản thanh toán 100 triệu USD của BlockFi vào tháng Hai.

Về xu hướng chính sách và đồng đô la kỹ thuật số

Lệnh của Biden sẽ không thay đổi kế hoạch điều tiết. Sắc lệnh hành pháp ngày 9 tháng 3 của Tổng thống Joe Biden về tài sản kỹ thuật số, một bước quan trọng đầu tiên trong phản ứng của chính phủ đối với crypto, vẫn không có khả năng thay đổi trọng tâm của quy định tài chính trong thời gian còn lại của năm 2022. Lệnh này chủ yếu yêu cầu các cơ quan quản lý tài chính cũng như các cơ quan Hoa Kỳ báo cáo và đưa ra khuyến nghị về các vấn đề khác nhau như rủi ro hệ thống và tiền tệ kỹ thuật số của ngân hàng trung ương. Các khuyến nghị này sau đó sẽ tùy thuộc vào Quốc hội hoặc cơ quan quản lý để thực hiện, không có khuyến nghị nào trong số này dự kiến sẽ được thực hiện trước năm 2023.

Tuy nhiên, lệnh này cũng nêu rõ các biện pháp bảo vệ nhà đầu tư. Mặc dù thuật ngữ đó khá mơ hồ, điều này sẽ làm tăng gánh nặng pháp lý hơn đối với các công ty giao dịch với khách hàng lẻ như như Coinbase, Binance và FTX.

Đô la crypto, phân tích CBDC để tiếp tục. Khi việc sử dụng tài sản kỹ thuật số cùng tiền tệ cũng phát triển trên toàn cầu, FED có thể sẽ tiếp tục nghiên cứu (thay vì tung ra) đồng đô la kỹ thuật số và đồng đô la kỹ thuật số của ngân hàng trung ương trong những năm tới. Fed đã cho biết họ sẽ không khởi động CBDC trừ khi Quốc hội phê duyệt, và trong khi Đảng Cộng hòa và Đảng Dân chủ sẽ thúc đẩy các ý kiến lập pháp mới về stablecoin và crypto nói chung vào năm 2022, họ có thể sẽ đấu tranh để thống nhất về một con đường quy định mới cho ngành. Bloomberg hy vọng sẽ có thêm momentum cho một dự luật toàn diện lớn hơn về quy định crypto ra đời sau cuộc bầu cử năm 2022.