Giá ETH giảm mạnh trong những ngày gần đây cùng lúc đó là những tin đồn liên quan đến việc Celsius có nguy cơ vỡ nợ. Những tin tức này có thể tác động mạnh đến thị trường tổng thể, vì thế chúng ta hãy cùng nhau phân tích.

Thị trường dạo gần đây khá ảm đạm khi giá BTC vẫn đang giảm giá mạnh, các tin tức xấu về thị trường ngày càng nhiều cũng như những thông tin về kinh tế vĩ mô không mấy khả quan đã góp phần khiến cho bức tranh thị trường Crypto nhìn chung không tích cực cho lắm.

Trong thời điểm hiện tại thì BTC và ETH sẽ là lựa chọn hàng đầu của các nhà đầu tư bên cạnh fiat nhưng vào ngày 10/6 vừa qua, mức giá ETH bất ngờ giảm mạnh về dưới mức 1400$. Tại thời điểm viết bài, ETH đang được giao dịch ở mức giá 1330$ mức giá thấp nhất kể từ tháng 3/2021. Nguyên nhân được cho là việc stETH của Lido Finance bị depeg, vậy thực hư câu chuyện này ra sao và ảnh hưởng của nó như thế nào đến giá ETH trong tương lai?

Lido Finance & stETH

Trước tiên chúng ta cần phải hiểu khái niệm về stETH và Lido Finance là gì.

Lido Finance

Lido Finance là một giải pháp được ra đời hỗ trợ những người dùng tham gia stake ETH trên Beacon Chain của Ethereum 2.0, cho phép họ kiếm được staking rewards mà không cần lock ETH. Nói một cách đơn giản và dễ hiểu thì người dùng vẫn có thể kiếm được lợi nhuận thông qua các giao thức DeFi trong khi vẫn tham gia stake ETH cho Ethereum 2.0.

Lido giúp việc tham gia vào hoạt động của Ethereum trở nên dễ dàng hơn. Nó làm cho Ethereum trở nên toàn diện và phi tập trung hơn. Điều này sẽ mở ra cánh cửa giúp anh em có thêm nguồn thu nhập thụ động. Các bên cùng có lợi.

stETH

Để nói về stETH là gì thì anh em cần nắm sơ qua khái niệm về Synthetics token, đây đơn giản là 1 token đại diện cho quyền sở hữu của người dùng một loại tài sản thực nào đó đang được lưu trữ trong một giao thức.

Trong trường hợp của Lido Finance, stETH là token đại diện cho quyền sở hữu ETH đang được Staking trong hợp đồng ETH 2.0. Các Synthetics token luôn được pegged theo tỉ lệ 1:1 với token gốc, tức 1 stETH = 1 ETH.

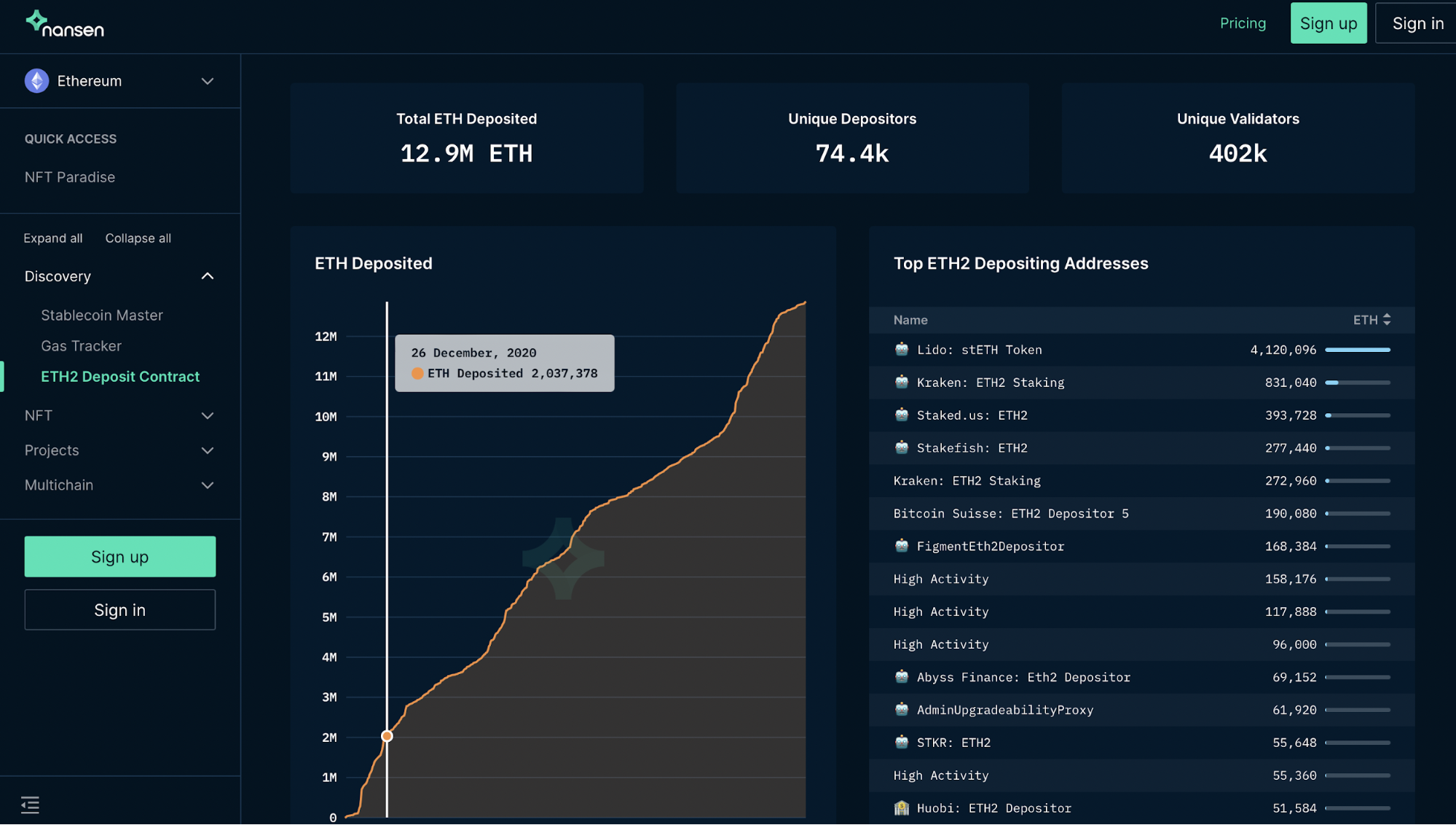

Tuy nhiên, việc quy đổi 1stETH sang 1 ETH khi sự kiện The Merge thành công và Beacon Chain được ra mắt chính thức. Cho tới lúc đó hiện đang có khoảng 13 triệu ETH bị khoá trong các giao thức và Lido Finance chiếm khoảng 32%.

Những vấn đề liên quan tới stETH

Nhu cầu về thanh khoản hiện tại của ETH trong thị trường

Trong những giai đoạn khác nhau trong một chu kì thị trường, nhu cầu cho sự thanh khoản luôn có sự thay đổi lên và xuống theo dòng chảy của tiền. Khi giá tăng và tính thanh khoản cao thì việc thanh lý các vị thế sẽ dễ dàng với chi phí thấp và ngược lại.

Ví dụ: Protocol Amber, đã có một lượng lớn stETH bị rút ra (khoảng 140m USD). Điều này có xu hướng gia tăng trong một vài ngày qua và tiềm năng về một đợt tháo lớn.

Một trong những trường hợp bị ảnh hướng nặng nề nhất chính là Celsius. Nếu Celsius thực sự rơi vào tình trạng buộc phải bán số stETH của họ thì điều này sẽ làm thay đổi đáng kể lượng cung cầu trên thị trường và câu hỏi đặt ra là liệu lúc đó thị trường có thể hấp thụ được lượng stETH bán tháo ra hay không?

Khối lượng và tính thanh khoản trong thị trường hiện tại (Làm thế nào để thị trường có thể hấp thụ lực bán?)

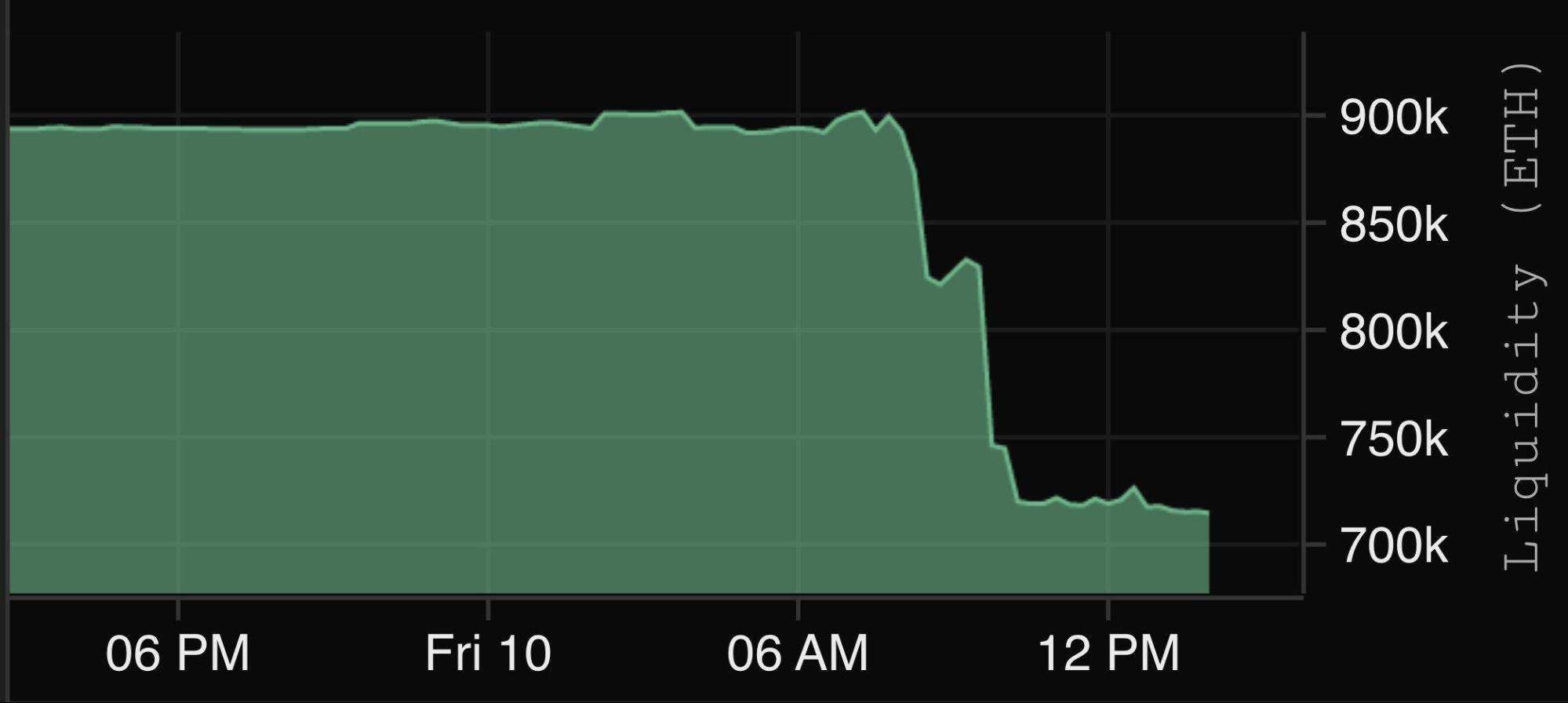

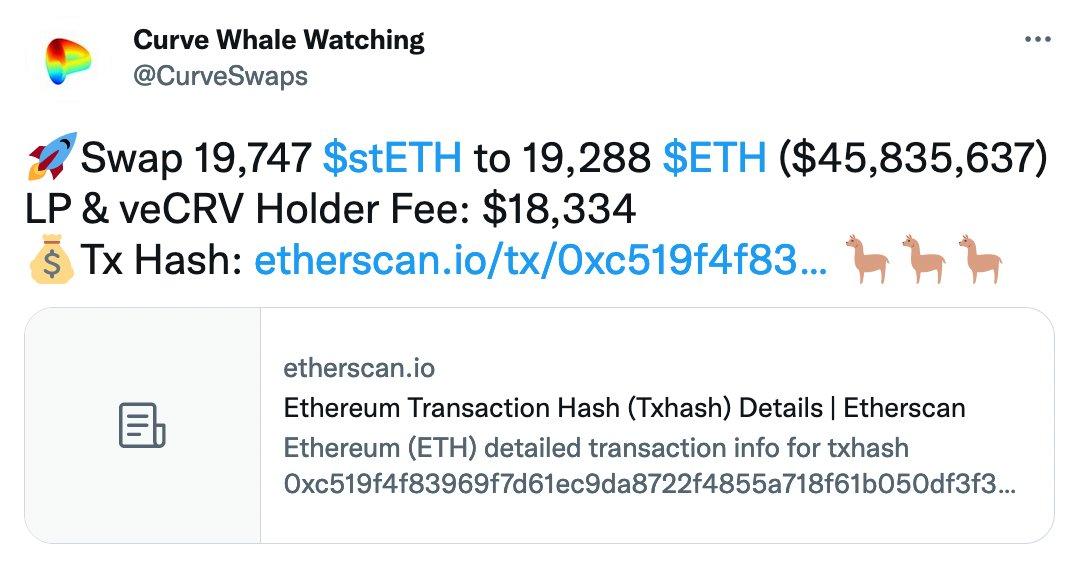

Vào ngày 10/6, khi stETH depeg, tổng pool thanh khoản giảm khoảng 20% với số lượng lớn stETH bán ra để chuyển sang ETH, nguyên nhân bởi Alameda và Celsius.

Việc xả lượng stETH trị giá khoảng hơn 140 triệu đô của Amber Protocol như là một tín hiệu cảnh báo trước cho một đợt bán tháo diện rộng có thể sắp xảy ra. Việc này xảy ra giống như sự kiện Luna sụp đổ cũng khởi đầu từ việc rút thanh khoản khỏi 3pool làm tiền đề cho việc UST bị tấn công.

Ít thanh khoản cũng đồng nghĩa với việc càng nhiều rủi ro. Khi lượng lớn stETH được bán tháo ra ngoài thị trường nó sẽ không chỉ gây ảnh hưởng lên giá của ETH mà sẽ khiến cho toàn thị trường chịu ảnh hưởng nghiêm trọng.

Phụ thuộc nhiều vào sự thành công của The Merge

Sự kiện The Merge có thể lại một lần nữa bị hoãn hoặc thậm chí tệ hơn là không xảy ra. Trong trường hợp bị hoãn thì việc rút ETH sẽ mất thêm khoảng từ 6 – 12 tháng.

0/

Forget about liquidity mismatch & demand/supply.If we go back to 1st principles, $stETH is merely a $ETH future.

1) Can go lev long/short stETH on @AaveAave

2) stETH can't trade at a premium because you can simply lock 1 ETH to get 1 stETH.— forecastooor (@forecastooor) June 10, 2022

Rủi ro đối với Smart contracts

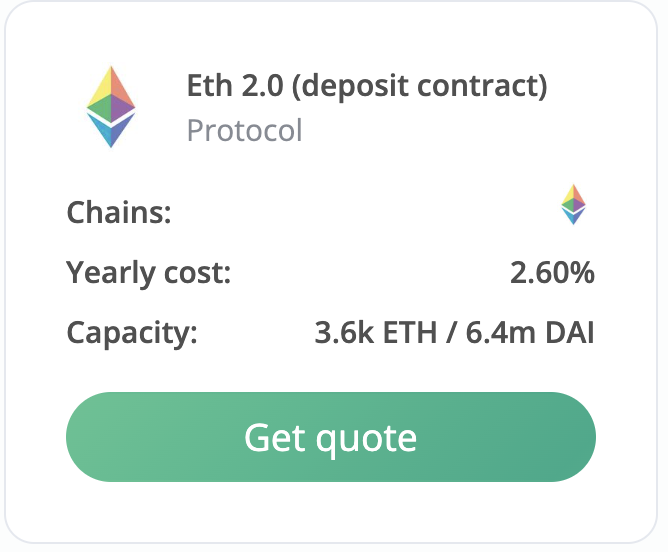

Bên cạnh các rủi ro về thanh khoản, cung cầu, The Merge delay, thì không thể không nhắc đến rủi ro liên quan đến smart contract.

Bảo hiểm trên Lido đang ở mức khoảng 2,6%, có thể hiểu rủi ro bé nhất liên quan đến smart contract của stETH là 2,6% và con số này thậm chí chỉ gần bằng mức chiết khấu stETH/ETH hiện tại trên Curve. Có thể nói rằng, rủi ro liên quan đến stETH đang bị định giá quá thấp.

Vậy là chúng ta có thể thấy rằng lợi nhuận staking 4% đối mặt với những rủi ro trên vẫn là một con số quá thấp. Nó có thể là 30% như với trường hợp của GBTC hoặc có thể cao hơn hoặc thấp hơn tuỳ thuộc vào thị trường nhưng chắc chắn sẽ không phải 4%.

Tình hình hiện tại

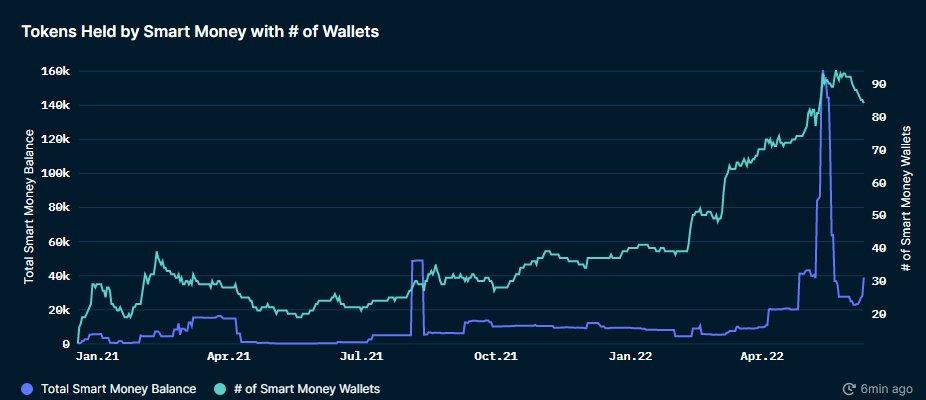

Thanh khoản bị rút mạnh, Whales và VCs bán tháo. Lượng stETH nằm trong ví của Smart money đã giảm khoảng từ 160.000 stETH xuống còn khoảng 28.000 stETH chỉ trong vòng 1 tháng đổ lại đây.

Check theo dữ liệu on-chain, Alameda là tác nhân chính gây ra hiện tượng stETH depeg khi xả khoảng 50.000 stETH chỉ trong vòng 2 tiếng ngày 8/6.

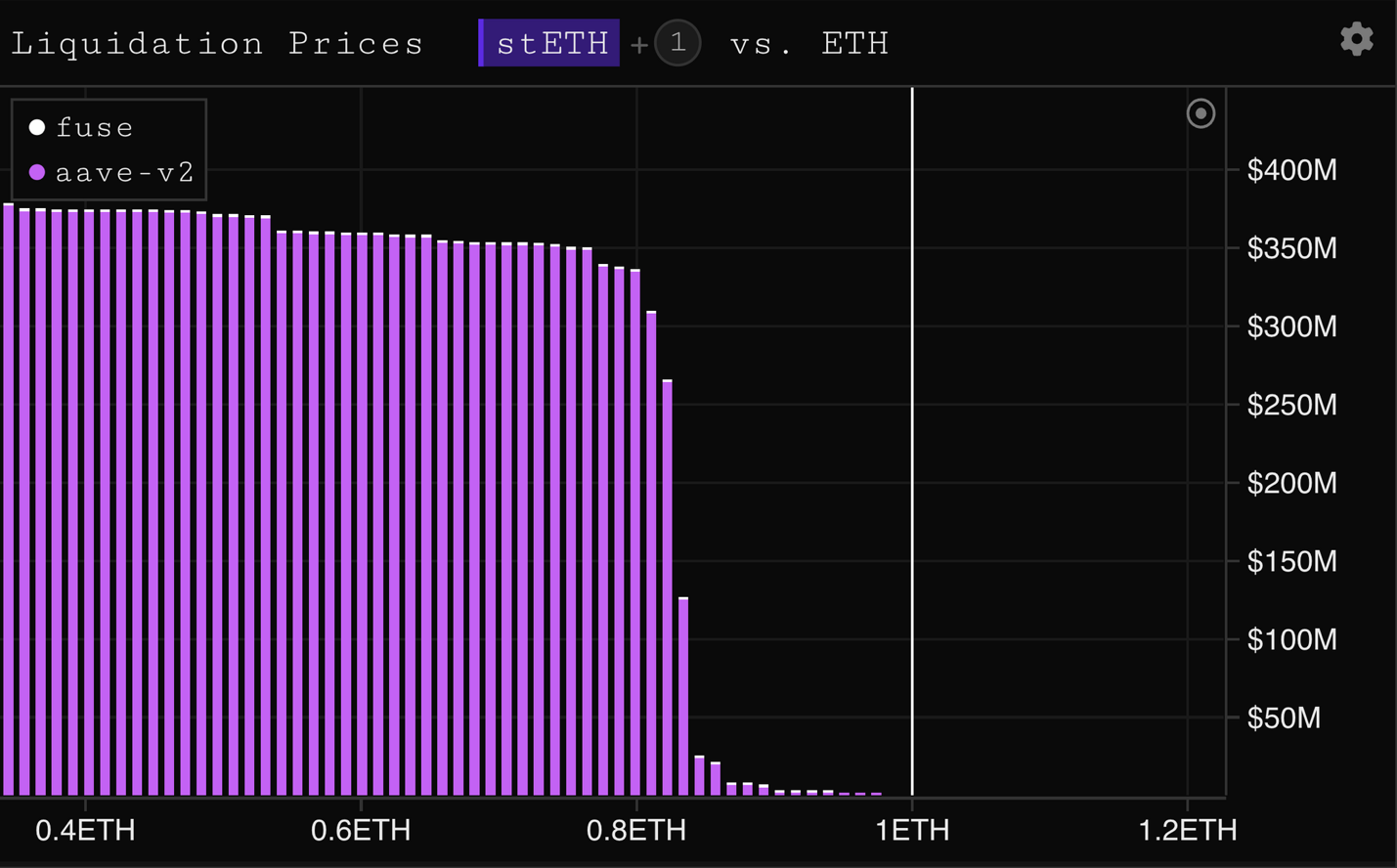

Có thể đang có một bên nào đó đang cố ý khiến cho stETH depeg để đẩy về giá thanh lý. Những người nắm giữ stETH sử dụng đòn bẩy sẽ bị thanh lí khoản vay của họ nếu như tỷ giá stETH:ETH về một mức nào đó.

Việc kéo mức giá stETH xuống như vậy sẽ rất có thể tạo nên sự thanh lí khoản vay diện rộng và gây ra hiện tượng bán tháo.

Ví dụ, nếu stETH:ETH về 0,8 sẽ có khoảng 299 triệu đô bị thanh lý. Không chỉ nói đến Curve, đối với các pool thanh khoản thấp thì điều này gây ra chuỗi phản ứng tiêu cực.

Đối với một số nhà đầu tư, trong ngắn hạn thì nếu điều đó xảy ra thì sẽ là cơ hội tốt để mua được giá stETH với mức giá thấp nhưng sẽ là một tin không mấy vui vẻ với những ai đang nắm giữ stETH, đặc biệt là Celsius.

Celsius sẽ như thế nào?

Theo như các số liệu on-chain, tình hình tài chính của họ nửa đầu 2022 có vẻ không mấy khả quan, thậm chí có tin đồn có nguy cơ bị phá sản.

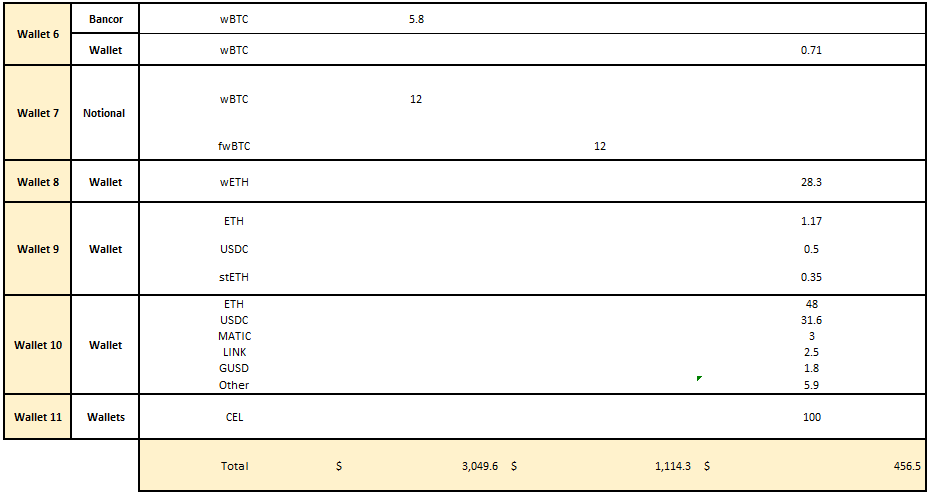

Tổng tài sản khoảng 3,48 tỷ đô trong đó 1,11 tỷ đô là nợ phải trả, như vậy là vốn chủ sở hữu khoảng 2,374 tỷ đô. Khá thấp so với số tiền 10 tỷ đô mà họ tuyên bố nắm giữ ( có thể họ trữ ở những nơi khác như CEX,…).

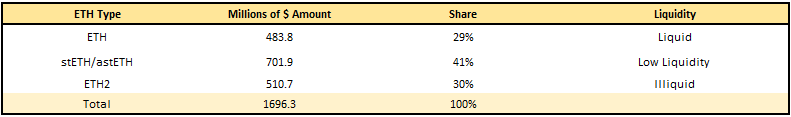

Celsius đang nắm giữ lượng stETH cực lớn trong thị trường hiện tại, nhiều stETH nhất trên Aave. Nhưng nếu chúng ta nhìn vào danh mục nắm giữ hiện giờ của Celsius, ta sẽ thấy khoảng 71% là thanh khoản thấp hoặc không có thanh khoản:

Khoảng 700 triệu đô là stETH với lượng thanh khoản khá thấp hiện tại.

Khoảng 510 triệu đô ETH bị lock trong ETH2 staking contract và không thể rút ra cho tới sau khi The Merge kết thúc.

Vậy nhà đầu tư của Celsius muốn lấy về tiền của họ bằng cách nào? Liệu họ có thể lấy được không và Celsius sẽ giải quyết như thế nào?

Celsius báo cáo khối lượng tài sản đang quản lý (AUM – Assets Under Management) vào ngày 8/10/2021 khoảng 25 tỷ đô. Tuy nhiên họ lại chỉ báo cáo tình hình hoạt động và tài chính của họ trong năm 2019 và 2020 (Private Company) và không hề đưa ra bất kì con số nào trong năm vừa qua mặc cho rất nhiều lời kêu gọi từ các nhà đầu tư trên các phương tiện truyền thông.

Ngày 20/12/2021, họ đưa ra một bản báo cáo được thực hiện cùng với Chainanalysis thông báo rằng đã có khoảng hơn 7,6 tỷ đô được nạp vào và khoảng 4,3 tỷ đô được rút ra khỏi quỹ kể từ 2018. Cũng theo như báo cáo, Celsius thông báo rằng họ có khoảng 3,48 tỷ đô tổng tài sản vào tháng 12/2021.

Việc thiếu minh bạch trong hệ thống quản lý đã khiến nhiều nhà đầu tư lo ngại về khả năng một đợt “bankrun” có thể diễn ra đối với Celsius. Bên cạnh đó, công ty này còn đang nắm giữ các khoản nợ dưới dạng BTC, ETH, LINK điều này có thể khiến họ gặp nhiều rủi ro trong trường hợp thị trường gặp biến động mạnh và thậm chí sụp đổ. Giá trị của các khoản vay nắm giữ cũng sẽ bị sụt giảm nghiêm trọng. Celsius cũng khá đen đủi khi liên tục gặp phải những sự cố nghiêm trọng

- Tháng 5/2021, mất 35.000 ETH (khoảng 70 triệu đô) trong vụ Stakehound bị tấn công.

- Tháng 12/2021, mất 50 triệu đô khi Badger DAO bị tấn công.

- Mất 500 triệu đô trên Anchor Protocol – vì cú sụp đổ LUNA/UST.

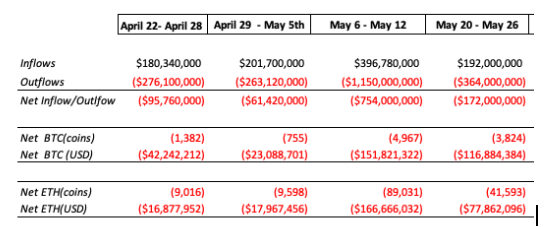

Nhìn vào bảng cân đối kế toán, chỉ từ sau sự kiện Luna đến nay đã có khoảng hơn 1,2 tỷ đô bị rút ra khỏi Celsius và làm gia tăng nguy cơ về một đợt bankrun sẽ xảy đến đối với họ.

Celsius đang gặp phải vấn đề nghiêm trọng khi ngày càng có nhiều lượng tài sản rút ra đặc biệt là ETH trong khi hiện tại chỉ có khoảng 29% lượng ETH của họ là có thể thanh khoản được.

Trong đó bao gồm:

- 150.000 ETH được gửi trên AAVE và 45.000 ETH được gửi trên COMP, cả hai đều là khoản vay với tỷ lệ thế chấp khoảng 45%. Và đương nhiên là họ sẽ phải trả hết khoản vay nếu muốn lấy ETH về tạo thanh khoản.

- 458.000 ETH dưới dạng stETH tức là được mang đi stake.Tuy nhiên, lượng thanh khoản stETH lớn nhất hiện nay là trên Curve lại đang cực kì mất cân bằng giữa lượng ETH và stETH khi có đến hơn 640.000 ETH nhưng chỉ có khoảng 250.000 ETH thanh khoản. Điều này có nghĩa là nếu Celsius muốn bán tháo stETH thì nhiều nhất họ chỉ nhận về 250.000 ETH.

- 324.000 ETH được gửi vào ETH2.0 contracts và Celsius sẽ không thể chạm vào số tiền này trong một khoảng thời gian ít nhất 1 năm.

Những điều có thể xảy ra

Ngay lúc này thì stETH/ETH đang ở mức 0,96, nhìn rộng ra một chút, câu chuyện này sẽ không dừng ở việc liên quan đến các big player trong thị trường. Thị trường đang ngày càng ảm đạm với nhiều tin xấu và tình hình kinh tế vĩ mô không mấy khả quan, nếu như mọi chuyện tồi tệ hơn và Celsius rơi vào bước đường cùng và phá sản thì đây sẽ là tin tức cực kỳ xấu cho thị trường. Họ sẽ phải bán tháo mọi thứ để trả nợ, điều này có thể tạo ra phản ứng bán tháo dây chuyền kéo mọi thứ sụp đổ.

Có thể thấy stETH depeg 4% đã khiến cho giá ETH phản ứng thế nào trong những ngày qua. Nếu thậm chí stETH/ETH về đến 0,8 hoặc 0,7 nhiều quỹ sẽ phải ồ ạt bán tháo và với một đồng coin vốn hoá lớn thứ 2 thị trường như hiện tại thì đây sẽ là khởi đầu cho sự sụp đổ mạnh hơn nữa.

Tổng kết

Qua câu chuyện của Luna và Celsius thì ta có thể nhận thấy rằng các ông lớn cũng chưa chắc đúng trong thị trường này. Và nếu không có phương pháp giao dịch và đầu tư hợp lý thì việc sống sót trong thị trường Crypto là điều vô cùng khó khăn.