Trong phân tích thành phần chính (PCA), ma trận hiệp phương sai của một tập dữ liệu (chứa hầu hết thông tin về mối quan hệ giữa các biến) được nén thành các thành phần trừu tượng, được kết hợp lại được tổ chức theo thông tin mà chúng mang về chính tập dữ liệu đó. .Sắp xếp theo lượng thông tin. Người ta nhận thấy rằng một số lượng nhỏ các thành phần được kết hợp lại mang hầu hết thông tin trong tập dữ liệu. Các thành phần này là các vectơ riêng của ma trận hiệp phương sai và các giá trị riêng tương ứng của chúng là thước đo mức độ biến đổi trong tập dữ liệu có thể được trích xuất bởi thành phần đó. Phép biến đổi tuyến tính này hoạt động tốt đến mức chúng ta dành phần lớn thời gian không thực hiện các phép tính mà chỉ đặt tên cho các thành phần chính đã được xác định.

reStaking (hoặc Staking gấp đôi) trên EigenLayer

Như nhóm của chúng tôi thường làm, chúng tôi chặn tiếng ồn và trích xuất những phần có giá trị từ lượng lớn dữ liệu hoặc thông tin. Thông thường, cái này được chứa trong cái kia. –Khối kỳ lân ghi chú: Quá trình phân tích thành phần chính (PCA). Trong quá trình này, ma trận hiệp phương sai của tập dữ liệu (chứa hầu hết thông tin về mối quan hệ qua lại giữa các biến) được nén thành các thành phần có cấu trúc, được kết hợp lại).

Nhưng đối với EigenLayer, tiếng ồn là gì? EigenLayer tự xác định như thế nào? Theo sách trắng của nó, EigenLayer là một tập hợp đặt cược lại – đây thực sự là một tính năng rất đơn giản nhưng mạnh mẽ trong thị trường tiền điện tử. Nhưng chính xác thì việc tái giả định một tổng hợp có ý nghĩa gì? Để đơn giản hóa, tôi xin các chuyên gia kỹ thuật tha thứ cho tôi vì những sai sót.

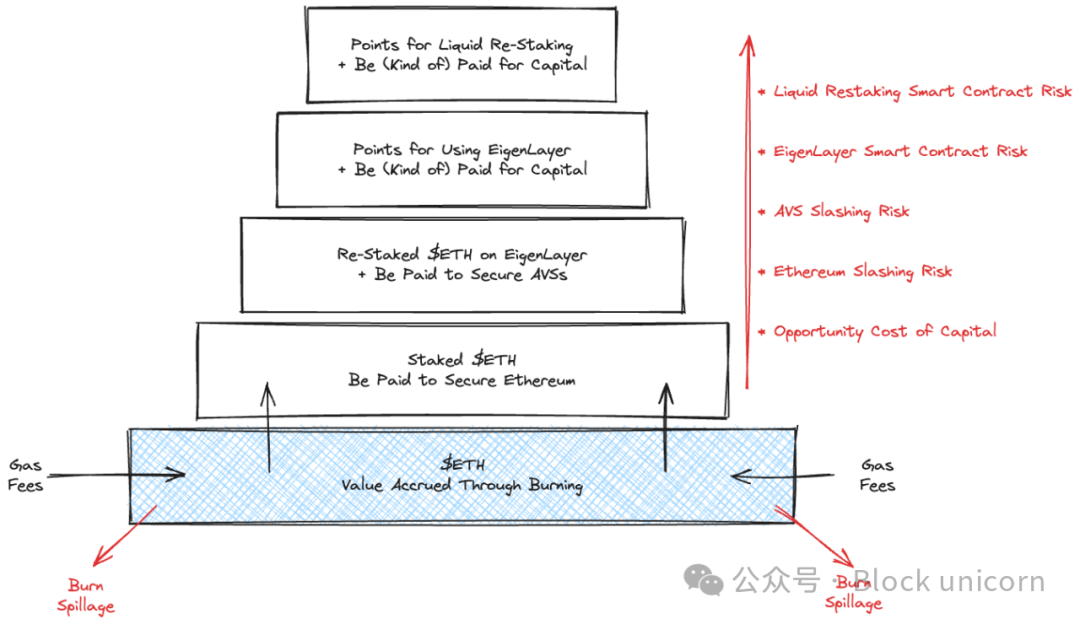

Nói tóm lại, EigenLayer cho phép người xác thực Ethereum chọn tham gia vào các mô-đun mới được xây dựng trên EigenLayer bằng cách trỏ thông tin xác thực rút chuỗi beacon của họ tới hợp đồng thông minh EigenLayer. Về cơ bản, các mô-đun được xây dựng trên EigenLayer có thể được tài trợ bằng cách tận dụng tính năng đặt cược an toàn hiện có trên mạng chính Ethereum. Đưa ra các điều kiện phạt tạm thời bổ sung (vì các nút ngừng hoạt động hoặc làm điều ác và cần phải bị trừng phạt). Do đó, trình xác thực Ethereum (nút xác thực) có thể đạt được các luồng doanh thu bổ sung bằng cách cho vay vốn cam kết của họ dưới một số hình thức cho các mục đích sử dụng khác, mặt khác, các mô-đun bảo mật được xây dựng trên EigenLayer có thể tận dụng nhóm trình xác thực Ethereum hiện có (stETH và các chứng chỉ cam kết khác) . Đương nhiên, các mô-đun bổ sung này phải cung cấp các ưu đãi thích hợp cho người xác thực Ethereum để cung cấp tính bảo mật bổ sung này, được gọi là quy trình đặt cược lại.

Điều mà mọi người đều biết là nhóm đã nhấn mạnh khả năng mở khóa một cách hiệu quả các nhóm ETH được đặt cọc và nêu bật những lợi thế rõ ràng – chúng tôi đã trình bày lại quan điểm của sách trắng bên dưới và coi chúng theo mệnh giá hiện tại:

- Đối với những mô-đun được xây dựng trên Ethereum, không cần có các lớp bảo mật bổ sung cũng như không cần một tài sản kỹ thuật số (mã thông báo) khác làm tài sản thế chấp bảo mật.

- Phí vượt mức có thể được giảm đối với những người dùng không còn tương tác với các mô-đun chuyên dụng (nhưng chỉ gián tiếp với Ethereum).

- Đối với những người đặt cược, chi phí vốn (cơ hội) sẽ giảm – đây là chi phí liên quan đến việc cần phải khóa vốn để (mua và) khóa một mã thông báo bảo mật cụ thể. Chặn ghi chú kỳ lân: Đối với những người đặt cọc, họ có thể giảm chi phí vốn cần thiết để khóa vốn để mua và khóa một mã thông báo bảo mật cụ thể (stETH). “Chi phí vốn (cơ hội)” ở đây có nghĩa là để mua và khóa một mã thông báo bảo mật cụ thể, người đặt cược cần khóa vốn của họ trong quá trình này, nghĩa là họ không thể sử dụng số vốn này cho các mục đích có khả năng sinh lời khác. cái gọi là chi phí cơ hội. Thông qua EigenLayer, người đặt cược có thể sử dụng vốn cam kết của mình cho các mục đích khác, từ đó giảm chi phí cơ hội này.

- Đối với DApps, chi phí khởi động (bảo mật) có thể giảm – vì vốn rủi ro ban đầu trong mã thông báo đặt cược có thể giảm đáng kể.

Ba trong số bốn lợi ích chính được nêu trong sách trắng là tài chính chứ không phải kỹ thuật. Những lợi thế này chủ yếu liên quan đến chi phí cơ cấu liên quan đến việc đảm bảo tính bảo mật khả thi tối thiểu cho người dùng ứng dụng phi tập trung. Với giọng điệu tài chính của những báo cáo này, tôi nghĩ sẽ có ích nếu xem xét chúng từ góc độ tài chính của công ty (hoặc thực tế là của thỏa thuận).

Từ góc độ tài chính doanh nghiệp hoặc thỏa thuận, những lợi thế này có thể giúp giảm chi phí hoạt động và nâng cao hiệu quả sử dụng vốn, từ đó cải thiện hiệu quả tài chính của công ty. Ví dụ: giảm chi phí vốn (cơ hội) của việc khóa vốn cần thiết để mua và khóa một mã thông báo bảo mật cụ thể có thể cho phép các công ty sử dụng vốn của mình hiệu quả hơn, từ đó tăng lợi nhuận trên vốn.

Ngoài ra, việc giảm chi phí khởi động (bảo mật) cho DApps có nghĩa là họ có thể khởi động và vận hành ứng dụng của mình với mức đầu tư ban đầu thấp hơn, điều này có thể thu hút nhiều doanh nhân hơn vào lĩnh vực này, từ đó thúc đẩy sự phát triển của toàn bộ hệ sinh thái.

Nói chung, những lợi thế tài chính này không chỉ có thể cải thiện hiệu quả tài chính của công ty mà còn thúc đẩy sự phát triển của toàn bộ hệ sinh thái tiền điện tử và blockchain.

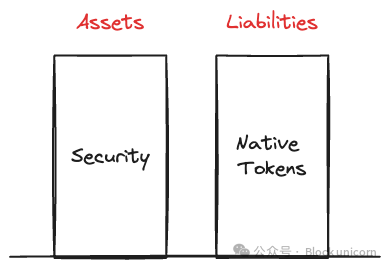

Xem xét bảo mật từ góc độ tài chính của công ty (hoặc giao thức)

Blockchain giảm đáng kể chi phí xây dựng, khởi chạy và duy trì/phát triển ứng dụng bằng cách cung cấp một lớp điện toán chung có sẵn. Nếu chúng ta bỏ qua những chi phí này và chỉ xem lớp điện toán là hàng hóa công cộng, chúng ta có thể khái niệm hóa rằng các dự án cần có nguồn tài chính để tạo và kiểm soát một tài sản thường được gọi là bảo mật. Thông thường, bảo mật trong DApps đạt được bằng cách yêu cầu các bên bên ngoài đầu tư vào các token dành riêng cho giao thức, vốn phải chịu rủi ro để đảm bảo sự liên kết khuyến khích. Để thu hút các nhà đầu tư này, token mang lại một số lợi nhuận và trong trường hợp tốt nhất là một số yêu cầu còn lại đối với nền kinh tế giao thức.

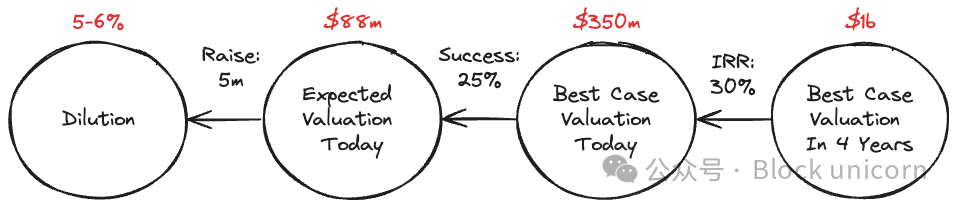

Về mặt tài chính giao thức, thật công bằng khi nói rằng các giao thức tài trợ cho tính bảo mật của chúng thông qua việc sử dụng các công cụ đặt cược proxy , có thể là loại thuần túy hoặc loại ưu tiên, tùy thuộc vào loại cơ chế tài chính gắn liền với chúng. Từ góc độ tài chính giao thức, khi thị trường hoạt động tương đối hiệu quả, tài trợ vốn cổ phần thực sự là nguồn tài trợ doanh nghiệp có chi phí cao nhất; nếu một nhà đầu tư mạo hiểm sẵn sàng đầu tư vào công ty khởi nghiệp của bạn và ngay cả khi dự án thất bại, anh ta sẽ không đến. trả lại cho bạn số tiền bạn đã đầu tư và bạn có thể yên tâm rằng một nhà đầu tư giỏi đã đưa vào định giá của một công ty như vậy tỷ lệ 30-50 mà họ mong đợi nhận được dưới một số hình thức dòng tiền vốn chủ sở hữu . lợi nhuận (hoặc IRR). Đây là một hình thức tài trợ cực kỳ loãng cho nhóm, ngay cả khi khả năng thành công tương đối cao.

Trong không gian mã thông báo, sự pha loãng xảy ra không chỉ thông qua việc từ bỏ quyền sở hữu công ty để đổi lấy tài trợ bằng tiền mặt mà còn thông qua các ưu đãi thường có tính pha loãng cao để thu hút vốn đóng góp của các nhà cung cấp bảo mật (và thường là người dùng) (tài trợ vốn cổ phần hiếm khi được sử dụng trong thị trường tiền điện tử). Khi xem qua biểu đồ luồng siêu đơn giản ở trên, các ưu đãi mã thông báo càng làm giảm quyền sở hữu đối với các mức định giá trong tương lai trong trường hợp tốt nhất và do đó làm giảm thêm mức định giá dự kiến của ngày hôm nay. Thành thật mà nói – theo ý kiến cá nhân của tôi, nếu chúng ta nhìn vào việc định giá tư nhân ngày nay, chúng ta có thể suy ra rằng đó giống như một sự đánh cược rằng thị trường đại chúng đang bị định giá sai.

Chi phí cơ hội thấp hơn → Quan điểm của EigenLayer là các công cụ giống như vốn chủ sở hữu là một hình thức tài trợ rất tốn kém, trong khi một số hình thức tái cơ cấu các loại công cụ khác là cách hiệu quả hơn để tài trợ cho an ninh nguyên tử của một giao thức riêng lẻ, từ góc độ tài chính , đây là bản năng chứ không có gì sai cả.

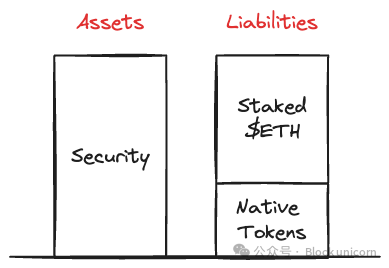

Nói một cách trang nhã, nếu chúng ta coi Ethereum như một hệ thống kinh tế có chủ quyền với các quy tắc và cơ chế thực thi riêng và các nhà đầu tư (hoặc công dân) đánh giá rủi ro trực tiếp bằng $ ETH thay vì đô la, thì sẽ cho phép các nhà đầu tư này được an toàn. $ ETH tương tự như việc người cho vay tài trợ cho tài sản của công ty thông qua một hình thức nợ lai ít biến động hơn. Loại nợ này, ngay cả ở mức thấp nhất có thể về mặt vật chất, vẫn thấp hơn chi phí vốn cổ phần của một dự án cụ thể. Hiệu quả sẽ là giảm chi phí vốn của các dự án và hạ thấp các rào cản đối với sự đổi mới.

EigenLayer mô tả việc thực thi niềm tin (tức là bảo mật) rất tinh tế. Nhóm nghiên cứu đã xác định ba nguồn tin cậy dành cho các nhà phát triển:

Kinh tế: Lượng vốn rủi ro tương đối phản ánh mức độ tin cậy của nhà đầu tư đối với dự án.

Dựa trên sự phân quyền: Ngoại suy từ việc có một mạng lưới nhà điều hành độc lập và biệt lập đủ phi tập trung.

Liên quan đến tính toàn diện: Vị trí đặc quyền của người xác thực Ethereum tạo ra cảm giác tin cậy vì họ có quyền đề xuất các khối và chạy phần mềm đồng thuận.

Ở đây, dựa trên tính chất của nghiên cứu mà tôi thực hiện (và khả năng hạn chế của tôi) cũng như tầm quan trọng sâu sắc của hiện tượng này, chúng tôi tập trung vào niềm tin dựa trên cơ sở kinh tế. Sự liên kết khuyến khích đặt cược không phải là điều mới mẻ đối với thế giới giao dịch, nó mang lại sự nhất quán minh bạch và có thể quan sát được cũng như khả năng sửa chữa kịp thời các hành vi sai trái. Tuy nhiên, cách tiếp cận này vốn có sự kém hiệu quả trong việc sử dụng vốn, vì nó đòi hỏi phải khóa các nguồn lực quan trọng theo cách không hiệu quả để đảm bảo niềm tin, đây là chủ đề chúng tôi đã khám phá ở trên và là điều mà EigenLayer muốn giảm bớt.

An ninh kinh tế và hiệu quả thị trường không đủ

EigenLayer nhấn mạnh vào khả năng giảm đáng kể chi phí an ninh kinh tế bằng cách đặt lại $ ETH như một giải pháp thay thế cho các công cụ giống như vốn chủ sở hữu bản địa. Từ góc độ tài chính giao thức, tôi có đồng ý với tuyên bố này không? Câu trả lời của tôi là, nó phụ thuộc vào người hỏi.

Đối với các nhà đầu tư bằng $ETH, việc tiết kiệm chi phí khi sử dụng $ETH thay vì các công cụ vốn tương tự phần lớn có ý nghĩa. Nhưng đối với các nhà đầu tư bằng đồng đô la Mỹ, điều đó ít quan trọng hơn. Đối với các nhà đầu tư suy nghĩ, đánh giá và định giá bằng đô la, việc thay thế token đặt cược gốc bằng $ETH sẽ kém hiệu quả hơn trong việc giảm rủi ro và thu được thêm lợi nhuận. May mắn thay hoặc không may, 99,99% nhà đầu tư và nhà xây dựng trong lĩnh vực này suy nghĩ, đánh giá và định giá bằng đô la.

Khi nào (Khi nào) token mới sẽ được phát hành hoặc ra mắt? Nói một cách thực tế, bất kể chúng có phải là chứng khoán hay không, các mã thông báo dành riêng cho dự án có một số dạng chức năng quản trị, tiện ích, kinh tế hoặc tuyên bố khan hiếm đều được các nhà đầu tư xem như một đại diện cho sự thành công hoặc mức độ phổ biến của dự án. Tình cảm này tồn tại ngay cả khi không có bất kỳ khiếu nại tài chính hoặc kiểm soát nào còn lại. Trong một ngành công nghiệp nhỏ hơn như tiền điện tử, token có xu hướng gắn liền với những thay đổi về tính thanh khoản hoặc dự kiến hơn là dòng tiền. Bất kể chúng ta nhìn nó như thế nào, rõ ràng và có thể chứng minh được rằng trong tiền điện tử, thị trường đại diện vốn chủ sở hữu không hề hiệu quả và giá token cao hơn mức có thể nhận dạng hợp lý có nghĩa là chi phí vốn của dự án thấp hơn mức dự kiến hợp lý. Thông thường, vốn có chi phí thấp được phản ánh qua tỷ lệ pha loãng thấp hơn trong các vòng đầu tư mạo hiểm hoặc được định giá cao hơn so với các ngành khác. Có thể nói rằng do thị trường vốn kém hiệu quả, chi phí vốn của việc sử dụng token địa phương đối với người tạo dự án thấp hơn so với sử dụng $ETH (Lưu ý về khối kỳ lân: Hầu hết các dự án sẽ phát hành token của riêng họ, sử dụng token riêng có thể có chi phí thấp hơn và việc phân bổ vốn được tùy chỉnh lại có thể phối hợp tốt hơn với sự phát triển liên tục của dự án).

Đặt cược kép cho phép → Nhóm của EigenLayer không làm việc tách biệt với thế giới bên ngoài mà tích cực hiểu và tham gia vào môi trường và xu hướng xung quanh, như có thể thấy trong phần cuối của sách trắng, đó là về phân xử nhiều mã thông báo. Trong một cơ chế được gọi là đặt cược kép, Bảo mật có thể xác minh (AVS) có thể chỉ định nhiều đại biểu, một dựa trên $ ETH được đặt cược và một dựa trên mã thông báo gốc. Trong khi EigenLayer trích dẫn dự án xác định hệ thống đồng thuận chính xác hơn là mục tiêu chính của đặt cược kép, chúng tôi không thể bỏ qua rằng cơ chế này thực sự nhằm đáp ứng mong muốn tung ra mã thông báo gốc để cung cấp cho các nhà đầu tư và nhóm một cửa sổ thanh khoản thoát thích hợp. Trớ trêu thay, việc áp dụng cách tiếp cận này có thể vô tình làm trầm trọng thêm sự nhầm lẫn về mã thông báo gốc, dẫn đến lựa chọn sai lầm đáng kể và làm tăng chi phí vốn vốn có cho các nhà xây dựng—những người chủ yếu dựa vào Mã thông báo (trước) bán hàng để gây quỹ.

Trong báo cáo chính thức của họ, nhóm EigenLayer mô tả thêm về một thị trường để phân bổ hiệu quả nguồn tài nguyên ETH, từ đó giảm hơn nữa chi phí tài trợ và tăng cường bảo mật hợp nhất, mặc dù tôi vẫn không chắc chắn về cách đạt được lợi ích này. Sách trắng mô tả cách giao thức tối đa hóa tính linh hoạt của việc đặt cược lại bằng cách cung cấp cho những người đặt cọc độc lập, những người nắm giữ LST (Mã thông báo đặt cọc thanh khoản) hoặc những người nắm giữ mã thông báo LP những cách thích hợp để tương tác với các hợp đồng thông minh EigenLayer – mà họ được gọi là những người đặt cược siêu lỏng (với cực kỳ- tính thanh khoản và lợi nhuận cao). Mặc dù đây là nhiều cách khác nhau để tận dụng các lợi ích vốn có của Ethereum và nâng cao khả năng tương tác của nó, nhưng mỗi cách tiếp cận đều có rủi ro tài chính và kỹ thuật riêng và hiện tại chúng tôi tạm gác những khác biệt này sang một bên vì chúng không liên quan đến việc phân tích chính giao thức EigenLayer. D .

ETH đang được đặt cược

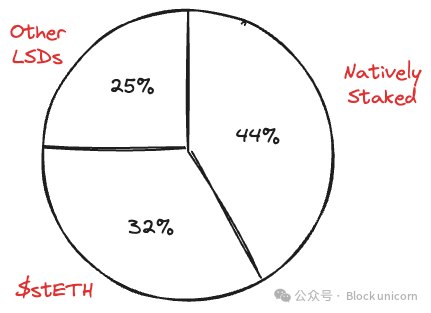

Theo dữ liệu mới nhất (ngày 11 tháng 3), có khoảng 12 tỷ USD ETH được cam kết (hoặc khoảng 3,1 triệu USD ETH) được lưu trữ trong hợp đồng EigenLayer, trong đó khoảng 1,3 triệu USD ETH được đặt cọc tại địa phương và phần còn lại nằm trong dạng LST tồn tại, trong đó Lido có thị phần lớn nhất. Tổng giá trị bị khóa (TVL) đã tăng đáng kể kể từ khi ra mắt giao thức, biến EigenLayer trở thành giao thức Ethereum DeFi lớn thứ hai dựa trên dữ liệu DefiLlama, sau Lido. Sự trớ trêu của việc đếm hai lần giữa $stETH của Lido và việc đặt lại $stETH của Lido đã không thoát khỏi sự chú ý của tôi.

Quá trình đặt cược lại trên nền tảng phụ thuộc vào loại đặt cược lại. LSD (Mã thông báo đặt cược lỏng, Chứng chỉ đặt cược lỏng) có thể dễ dàng đặt cược lại bằng cách tương tác với giao diện người dùng. Hiện tại, tiền gửi LSD đã đạt đến giới hạn trên. Việc đặt lại cục bộ phức tạp hơn một chút và liên quan đến việc tạo hợp đồng EigenPod cũng như xác định một bộ trình xác thực để rút thông tin xác thực. Chúng tôi không có ý định (và không thể) cung cấp tổng quan kỹ thuật về EigenLayer, nhưng có ý định tập trung vào các tác động tài chính và khuyến khích của việc thiết lập.

Theo bảng điều khiển Dune tuyệt vời này, tổng nguồn cung ETH trị giá khoảng 120 triệu USD, với khoảng 26% hiện được đặt cọc, với khoảng 2,5% đặt cọc lại cho khoảng 116.000 ví tiền gửi trên EigenLayer. Đây là một con số lớn. Phía cầu (bảo mật có thể xác minh và các bản tổng hợp được hưởng lợi từ việc đặt lại nhóm) đang tăng lên, nhưng đây chắc chắn chỉ là bước khởi đầu.

Điểm lớp riêng

Vậy tại sao những người đặt cược $ETH lại tham gia vào cộng đồng đặt cược lại tổng hợp? Vào thời kỳ đỉnh cao của thị trường tăng trưởng từ năm 2020 đến năm 2022, câu trả lời chính là token. Nhưng ngày nay, câu trả lời là điểm, và đó là sự khác biệt lớn.

Điểm là các thước đo mức độ trung thành được lưu trữ và xác minh ngoài chuỗi, về mặt lý thuyết cung cấp quyền tham gia vào các đợt airdrop hoặc phân phối mã thông báo kỹ thuật số trong tương lai. Nói cách khác, chúng là một sản phẩm phái sinh lỏng lẻo của một tài sản kỹ thuật số mang đến cho chủ sở hữu mức độ thoải mái rằng họ sẽ nhận được tài sản kỹ thuật số, rất có thể dưới dạng airdrop, với một số giá trị tài chính trong tương lai. Nếu mã thông báo là đại diện (thường tệ hơn) cho lợi ích vốn cổ phần trong một dự án, thì điểm là đại diện cho đại diện đó, với độ chắc chắn và quyền ít hơn.

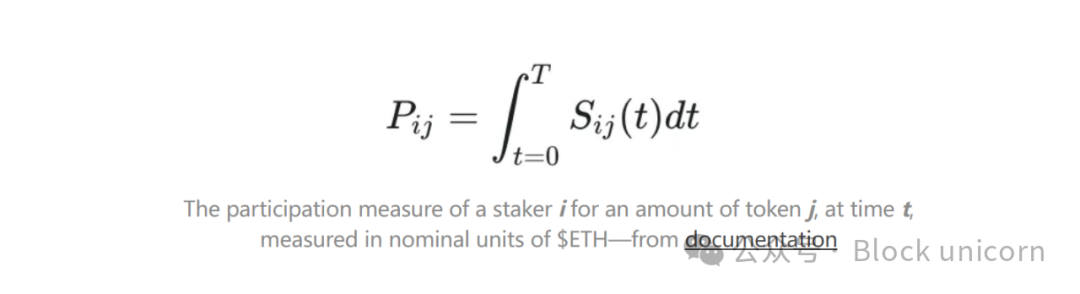

Người dùng EigenLayer kiếm được điểm dựa trên thời điểm và số tiền họ đặt cược lại – đơn vị đặt cược lại $ ETH mỗi giờ. Ví dụ: đặt cược 1 $stETH trong 10 ngày sẽ tạo ra 240 điểm đặt cược lại và khoảng 2 tỷ điểm đặt cược lại đã được phát hành.

Thước đo mức độ tham gia của người gửi tiền i tại thời điểm t đối với một lượng token j nhất định, được đo bằng đơn vị danh nghĩa là $ETH

Mặc dù không có gì đảm bảo rằng điểm sẽ được chuyển đổi thành mã thông báo thông qua các đợt airdrop trong tương lai, nhưng người dùng có thể mong đợi Sự kiện tạo mã thông báo (TGE) của EigenLayer sẽ diễn ra vào khoảng giữa quý 2 và quý 3 năm 2024.

Các giao thức khác sớm bắt đầu tạo cấu trúc tổng hợp dựa trên mức độ tích hợp EigenLayer. Ví dụ: trên Etherfi, người dùng có thể kiếm được $eETH, một mã thông báo đặt cược lỏng được đặt lại nguyên bản. Vâng, bạn đã đọc đúng rồi, đây là một dẫn xuất của một công cụ phái sinh tái giả thuyết về tài sản kỹ thuật số. Người dùng sẽ có thể chuyển đổi phần thưởng đặt cược và phần thưởng đặt cược lại cũng như điểm trung thành thành điểm đặt cược lại. Swell, Kelp và StakeWise cung cấp các chức năng tương tự và xu hướng này đã xuất hiện.

Hãy để tôi tóm tắt lại, vì có rất nhiều yếu tố đang diễn ra – ôi chúa ơi, tôi có thể đang bỏ lỡ phần hay nhất của đợt tăng giá: điểm giao thức kiếm được trong đợt tăng giá, khả năng hiển thị được hứa hẹn sẽ cung cấp các đợt airdrop token (giả định) trong tương lai và Tích lũy tính thanh khoản và cung cấp nó cho một giao thức khác (EigenLayer) để đổi lấy một loại điểm khác, hứa hẹn cung cấp khả năng tiếp xúc với các đợt airdrop mã thông báo (giả định) trong tương lai để khởi chạy nhóm đặt cược lại được thiết kế để tránh việc tạo mã thông báo dự án trong lần đầu tiên địa điểm . Nếu bạn có ký ức về Curve War, bạn không đơn độc.

Nguồn vốn đến từ đâu? Chúng tôi không phải là nơi nghiên cứu tập trung vào các chủ đề kỹ thuật hoặc giao dịch mà tập trung vào phân tích giá trị, nhằm mục đích nâng cao hiểu biết của chúng tôi về các thiết kế kinh tế và hy vọng sẽ giúp chúng tôi cải thiện những thiết kế đó. Bất kỳ nhà phân tích giá trị nào cũng nên bắt đầu bằng việc hỏi tiền sẽ đến từ đâu và mối quan hệ giữa lợi nhuận kinh tế kỳ vọng và dòng vốn. Trong một hệ thống thuần túy sử dụng đầy đủ $ ETH làm công cụ bảo mật kinh tế của AVS (Bảo mật có thể xác minh), giá trị kinh tế chủ yếu được phản ánh ở (i) việc phát hành $ ETH (thu nhập cầm cố) và (ii) tăng giá tài sản, thông qua so sánh Thấp cung và/hoặc nhu cầu cao hơn để đạt được. Để tham khảo, hiện tại (nhờ có cộng đồng Ultrasound), Ethereum đang mang lại lợi nhuận khoảng 1 tỷ đô la, hoặc P/E khoảng 500 lần ở mức giá hiện tại , đây là một giá trị đáng kinh ngạc nếu chúng tôi loại trừ mọi khoản phí bảo hiểm ngụ ý bằng tiền. Tuy nhiên, chúng tôi không phải ước tính lợi nhuận tiềm ẩn của $ETH để đánh giá xem giá trị lưu trữ trong EigenLayer có được định giá hợp lý hay không – việc đa tài sản thế chấp giúp những người đặt cược $ETH không từ bỏ những khoản lợi nhuận đó.

Giá thị trường cho giá trị được lưu trữ trong EigenLayer là bao nhiêu và tại sao? KelpDAO mã hóa các điểm EigenLayer theo tỷ lệ 1 trên 1 thông qua mã thông báo $KEP, hỗ trợ phân tích (nhà phân tích) của chúng tôi. Tại thời điểm viết bài, các mã thông báo này đang giao dịch ở mức khoảng 0,133 đô la mỗi mã, điều đó có nghĩa là đặt cược một đơn vị $ ETH khác sẽ giúp bạn kiếm được 8.760 điểm hoặc 1.165 đô la một năm hoặc ở mức hiện tại (cao hơn) $ ETH Giá tăng 30%, điều gì sẽ biện minh cho mức tăng 30% này?

1. Số tiền bị đốt thêm do việc đặt cược vào Ethereum tăng lên

2. Nhu cầu bổ sung của Ethereum như một lớp đồng thuận

3. Cải thiện trải nghiệm người dùng của DApp và AVS, từ đó mang lại hiệu quả (1) và (2)

4. Thực hiện thu hồi kinh tế ở một mức độ nhất định để tái cam kết các token tương lai của EigenLayer

5. Động lực thị trường (tôi định bỏ qua)

Điều thú vị là, ngay cả khi chúng ta coi (1), (2) và (3) là thực tế, EigenLayer vẫn giống một loại hàng hóa công cộng có ngoại tác tích cực hơn bất kỳ thứ gì khác. (4) Khó có thể biện minh cho mức phí bảo hiểm hoàn vốn 30% đối với $ ETH ở mức giá hiện tại. Rất có thể (5) – đặt cược vào heuristic “khi tổng giá trị bị khóa tăng lên, mã thông báo sẽ tăng lên”. Mặc dù EigenLayer có tiềm năng thể hiện một sự đổi mới lớn bằng cách tiêu chuẩn hóa các phương pháp thực thi và thiết kế an toàn giao thức để các dự án tận dụng và tôi thực sự tin rằng nó có tiềm năng đó, nhưng dữ liệu không hoàn toàn khớp từ góc độ giá trị. a16z gần đây đã công bố khoản đầu tư 100 triệu đô la vào công ty và thật thú vị, thông báo này đề cập đến những đóng góp cho lợi ích cộng đồng; đối với a16z, việc đầu tư vào cải thiện hệ sinh thái Ethereum ở cấp độ rộng hơn là có ý nghĩa kinh tế, bởi vì khoản đầu tư của họ vào lĩnh vực này nhiều hơn rộng rãi. Do đó, khoản đầu tư của EigenLayer nên được xem xét một cách tổng thể thay vì tách biệt.

Rủi ro

Phân tích lợi nhuận danh nghĩa được thực hiện ở trên rõ ràng là hời hợt, không được điều chỉnh theo rủi ro và loại trừ rủi ro hợp đồng thông minh bổ sung đối với những người đặt cược lại, rủi ro bị phạt ở cấp AVS (Bảo mật có thể xác minh) và sự đồng thuận của $ ETH do tích hợp đặt cược lại Sự nhiễu loạn của lớp có thể mang lại hiệu ứng phản hồi tiêu cực. Tái giả thuyết thực sự là một yếu tố nguy hiểm làm tăng độ mờ ám và rủi ro hệ thống. Tôi khuyên những người gặp vấn đề về giấc ngủ nên đọc báo cáo năm 2017 của Ủy ban Ổn định Tài chính về chủ đề này.

Vậy tại sao EigenLayer không thực hiện phương pháp này? Tại sao không chỉ đơn giản là phát triển một khung đặt cược được tiêu chuẩn hóa, hữu ích thay vì thúc đẩy việc áp dụng nó thông qua việc tài chính hóa các mã thông báo tương tự mà nó hướng tới đã lỗi thời một phần? Bởi vì đây là tiền điện tử, mọi người cần phải thanh toán các hóa đơn của mình và mong thị trường tăng giá tha thứ cho tất cả chúng ta.