Mặc dù thoạt nhìn, sự đổi mới trên chuỗi đã đạt đến mức chưa từng có và mang tính xây dựng cho lĩnh vực này về lâu dài, nhưng chúng tôi tin rằng các yếu tố vĩ mô có thể đóng một vai trò quan trọng trong ngắn hạn.

Ý chính

- Mặc dù việc giảm một nửa Bitcoin trong lịch sử đã tạo ra xu hướng tăng giá, nhưng mức tăng theo chu kỳ này thường đi kèm với các chất xúc tác hệ sinh thái khác mang lại sự thúc đẩy bổ sung.

- Nhóm nhân tài ngày càng tăng, các công cụ phát triển hoàn thiện và khả năng mở rộng blockchain ngày càng tăng khiến ngành công nghiệp rộng lớn hơn trở thành chất xúc tác cho chu kỳ này, mặc dù kênh thanh khoản cho dòng vốn dường như đã chuyển từ tài trợ mạo hiểm sang dòng vốn ETF giao ngay.

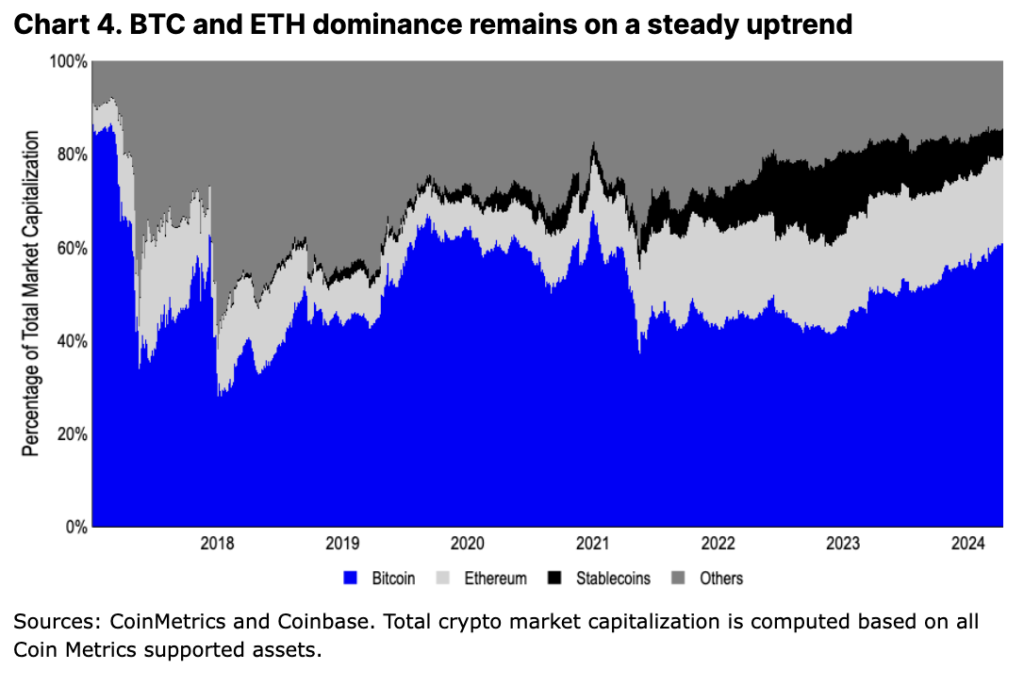

- Trong ngắn hạn, chúng tôi kỳ vọng sự thống trị của Bitcoin sẽ tiếp tục tăng cao khi môi trường vĩ mô rộng lớn hơn trở nên ít rủi ro hơn và thanh khoản được bơm qua ETF ít có khả năng chuyển sang các tài sản có beta cao hơn.

Ngoài việc giảm một nửa Bitcoin mà chúng tôi đã trình bày chi tiết trước đây, thị trường đang tìm kiếm chất xúc tác mới để duy trì đợt tăng giá quý 1 năm 24 được kích hoạt bởi sự chấp thuận của quỹ ETF Bitcoin giao ngay của Hoa Kỳ. Sự tăng trưởng liên tục trong việc phát hành stablecoin và tăng trưởng về tổng giá trị bị khóa (TVL) của các giao thức DeFi cho thấy hoạt động trên chuỗi tiếp tục mạnh mẽ. Đồng thời, việc tiếp tục đổi mới nền tảng ở cấp độ đầu tiên (L1) và thứ hai (L2), cùng với các công cụ ví được cải tiến để mang lại trải nghiệm tốt hơn cho người dùng, tạo thành những gì chúng tôi tin rằng sẽ phù hợp nhất trong những tháng tới. một câu chuyện nào đó.

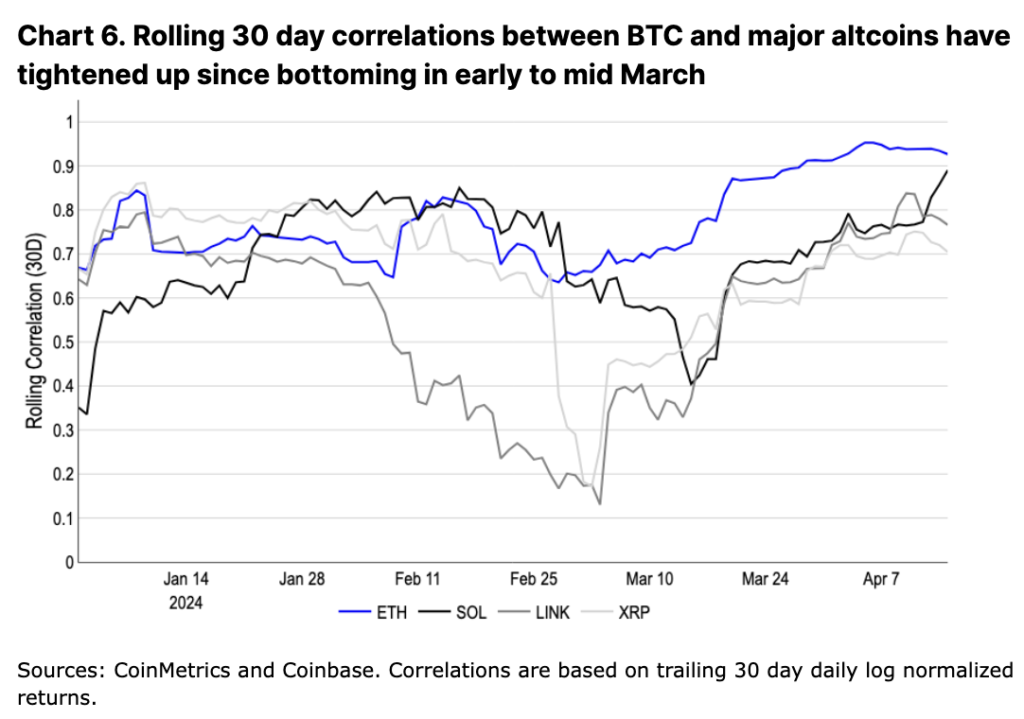

Điều đó nói lên rằng, chúng tôi tin rằng hoạt động ngắn hạn có nhiều khả năng được thúc đẩy bởi các yếu tố vĩ mô, mặc dù các nguyên tắc cơ bản về tiền điện tử nhìn chung vẫn mạnh mẽ. Những yếu tố này phần lớn là ngoại sinh đối với tiền điện tử và bao gồm căng thẳng địa chính trị gia tăng, lãi suất dài hạn tăng, lạm phát và nợ quốc gia gia tăng. Trên thực tế, điều này được nhấn mạnh bởi sự gia tăng gần đây về mối tương quan altcoin với BTC, cho thấy vai trò neo giữ của BTC trong không gian ngay cả khi BTC củng cố vị thế của mình như một tài sản vĩ mô.

Mặc dù tiền điện tử trong lịch sử phần lớn được coi là rủi ro đối với loại tài sản, nhưng chúng tôi tin rằng khả năng phục hồi liên tục của Bitcoin và sự chấp thuận của các quỹ ETF giao ngay đã tạo ra cơ sở nhà đầu tư phân cực (đặc biệt đối với Bitcoin) – trong đó một người coi Bitcoin là một tài sản đầu cơ thuần túy, trong khi người còn lại coi Bitcoin là “vàng kỹ thuật số” và là hàng rào chống lại rủi ro địa chính trị. Chúng tôi tin rằng sự tăng trưởng ở phe thứ hai giải thích một phần mức độ giảm sút của đợt thoái lui mà chúng tôi đã thấy cho đến nay trong chu kỳ này, do rủi ro vĩ mô rộng hơn.

Mô hình sau khi giảm một nửa

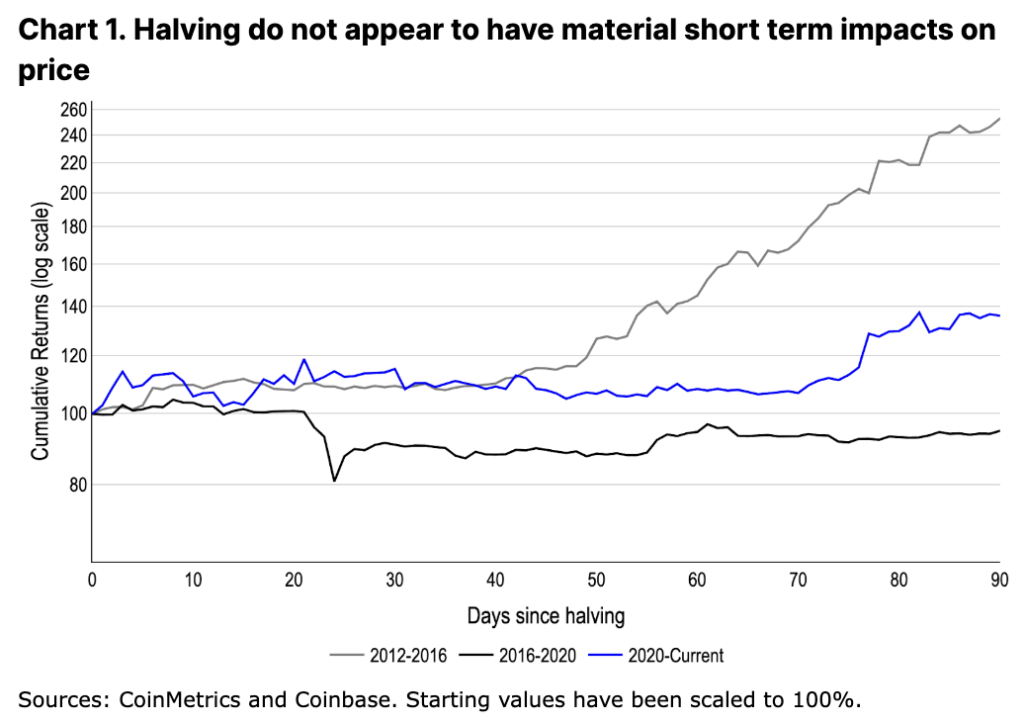

Các đợt halving trước đây thường được cho là sẽ kích hoạt xu hướng tăng theo chu kỳ, mặc dù tác động tức thời của các đợt halving dường như không quan trọng trong ngắn hạn. Trên thực tế, BTC đã giảm 19% trong tháng sau đợt halving năm 2016, trong khi về cơ bản không thay đổi trong hơn hai tháng sau đợt halving năm 2020 (xem Hình 1). Tương tự như vậy, chúng tôi không kỳ vọng đợt halving sắp tới sẽ là một câu chuyện nặng về giao dịch, mặc dù chúng tôi cho rằng mức độ liên quan của nó với lưu lượng truy cập đang bị bỏ qua – ở mức 63.000 USD tiền BTC, đợt halving tương đương với đợt phát hành BTC hàng năm. Khối lượng đã giảm 10,3 tỷ USD Cho đến nay, dòng tiền chảy vào ròng của BTC ETF giao ngay tại Hoa Kỳ là 12,4 tỷ USD, đã bù đắp cho dòng tiền BTC chảy ra bằng một lượng tương tự.

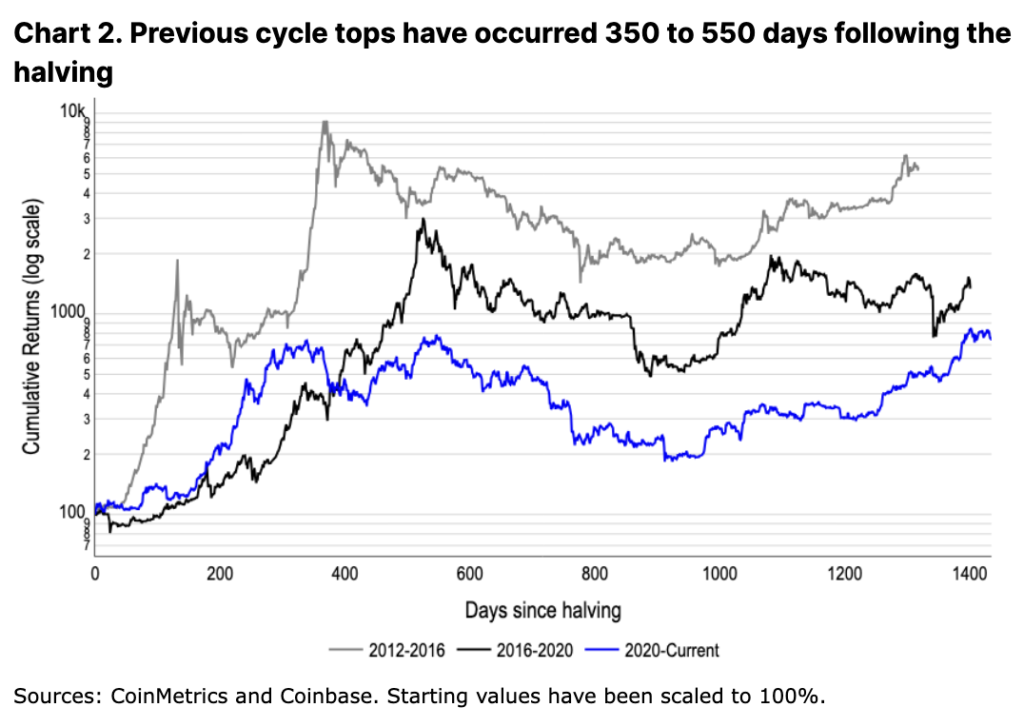

Bitcoin Trên thực tế, chúng tôi tin rằng việc tăng cường khả năng tiếp cận cơ sở vốn rộng hơn thông qua các quỹ ETF giao ngay, cùng với động lực mới từ phía cung, sẽ mang tính xây dựng cho loại tài sản này về lâu dài. Tuy nhiên, nếu có bất kỳ dấu hiệu nào cho thấy các chu kỳ trước đó thì điều này có thể mất vài tháng mới thành hiện thực. Đỉnh sau halving xảy ra trong khoảng từ 350 đến 550 ngày sau sự kiện (xem Hình 2), mặc dù thời gian chu kỳ này đã thay đổi. Trong bối cảnh dòng vốn ETF giao ngay, Bitcoin đã đạt mức cao nhất mọi thời đại hơn một tháng trước khi giảm một nửa và chúng tôi kỳ vọng Bitcoin sẽ đi chệch xa hơn so với xu hướng thời gian trước đó.

Tuy nhiên, việc giảm một nửa phần thưởng không chỉ tốt cho Bitcoin. Khi ngành công nghiệp trưởng thành, những câu chuyện mang tính xây dựng trong các ngành dọc tiền điện tử song song cũng thường xảy ra sau halving. Sau đợt halving năm 2016, sự bùng nổ của các đợt phát hành tiền xu lần đầu (ICO) đã mang lại sự hưng phấn cho thị trường vào năm 2017. Tương tự như vậy, mùa hè DeFi năm 2020 đã khởi đầu cho sự trỗi dậy của các ứng dụng phi tập trung (dApps) như Uniswap và Maker, khởi đầu gần hai năm thử nghiệm trong các sản phẩm DeFi nguyên thủy và các sản phẩm ban đầu khác.

Nguồn thanh khoản

Số lượng ngành dọc tiền điện tử ngày nay đã mở rộng gấp 10 lần khi các công cụ và trường hợp sử dụng mới xuất hiện. Không gian khối chưa bao giờ rẻ hơn và số lượng “việc cần làm” trên chuỗi chưa bao giờ lớn hơn. Các ứng dụng xã hội như Farcaster dự kiến sẽ sớm được áp dụng, trong khi một loạt trò chơi blockchain được thiết kế tốt đang bắt đầu xuất hiện trực tuyến. Các cải tiến về ví cho phép các nhà phát triển triển khai hành trình giới thiệu liền mạch hơn và các nguyên tắc cơ bản của DeFi tiếp tục mở rộng sang các lĩnh vực như tái thế chấp thanh khoản và các công cụ phái sinh trên chuỗi mới. Đồng thời, các dự án token hóa trên các sản phẩm tài chính và khu vực pháp lý khác nhau đang đạt được tiến bộ đáng kể và sự chồng chéo giữa tài chính hóa trên chuỗi và tài sản vật chất ngoài chuỗi tiếp tục gia tăng. Điều này phần lớn được thúc đẩy bởi sự tăng trưởng đáng kinh ngạc về cơ sở hạ tầng cơ sở hạ tầng được xây dựng trong thời kỳ thị trường giá xuống.

Chúng tôi tin rằng điều này có thể dẫn đến một mô hình khác trong chu kỳ này, với nhiều phân ngành đa dạng hơn hoạt động tốt hơn đồng thời (thay vì ngành tập trung vào một hoặc hai chủ đề chính). Đặc biệt là trong thế giới các ứng dụng độc lập (các thành phần blockchain trừu tượng từ người dùng) có độ phức tạp kỹ thuật ngày càng tăng, sự khác biệt giữa token và mô hình doanh thu ngày càng trở nên rộng hơn. Bề rộng này đã tạo ra các hình thức dòng doanh thu mới thường không có sẵn trong các chu kỳ trước. Ví dụ: BonkBot, một bot Telegram hoạt động với cộng đồng BONK, thường xuyên tạo ra hơn 100.000 USD phí mỗi ngày (với doanh thu phí cao nhất trong một ngày là 1,4 triệu USD).

Chúng tôi tin tưởng thêm rằng sự khác biệt giữa các ngành dọc tiền điện tử trong chu kỳ này có thể dẫn đến sự luân chuyển vốn rõ rệt hơn giữa các ngành. Trên thực tế, chúng tôi đã thấy một số dấu hiệu của điều này thông qua việc tập trung ban đầu vào các dự án trí tuệ nhân tạo (AI) và sau đó là sự tập trung quá mức vào memecoin và đặt cược lại.

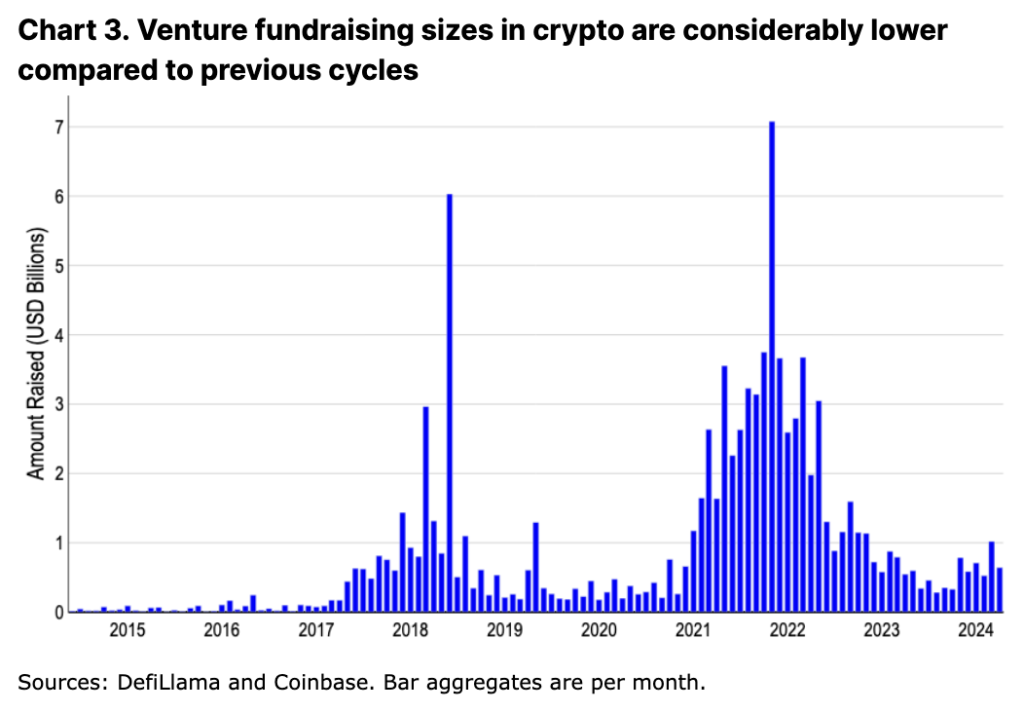

Mức tài trợ tiền điện tử giảm sút (so với các chu kỳ trước đó) ủng hộ quan điểm này. Nó làm giảm con đường chính tạo ra tính thanh khoản mới cho các tài sản có hệ số beta cao. Số tiền gây quỹ trung bình vào năm 2024 vẫn ở mức dưới 1 tỷ USD mỗi tháng, thậm chí thấp hơn mức của năm 2017-18 và khoảng một phần tư so với mức sẽ đạt được trong năm 2021-22. Sự suy giảm nguồn vốn vừa là sản phẩm phụ của tác động nghiêm trọng của các chu kỳ trước đó, vừa là một phần của sự điều chỉnh vĩ mô. Thị trường vốn cổ phần tư nhân nhìn chung suy giảm vào năm 2023, với tổng số vốn huy động được từ các quỹ đầu tư mạo hiểm chạm mức thấp nhất trong 6 năm, giảm 60% kể từ năm 2022.

Việc thiếu nguồn tài chính tương đối bằng Bitcoin đặt ra câu hỏi về cách bơm thanh khoản vào không gian. ETF giao ngay chắc chắn là một trong những con đường chính mà chúng ta đã thảo luận trước đây. Họ có quyền tiếp cận nguồn vốn rộng hơn, từ các cố vấn đầu tư đã đăng ký (RIA) đến các khoản phân bổ tiềm năng từ các quỹ được quản lý khác. Ví dụ, BlackRock đã đặt ra kế hoạch bổ sung Bitcoin ETF giao ngay vào quỹ phân bổ toàn cầu của mình. Tuy nhiên, dòng vốn vào này được giới hạn ở BTC (và có thể cả ETH trong tương lai) và không có khả năng chảy sâu hơn vào đường cong rủi ro. Nếu cấu trúc thị trường này không thay đổi đáng kể, chúng tôi tin rằng sự thống trị của Bitcoin sẽ vẫn tăng cao trong một thời gian.

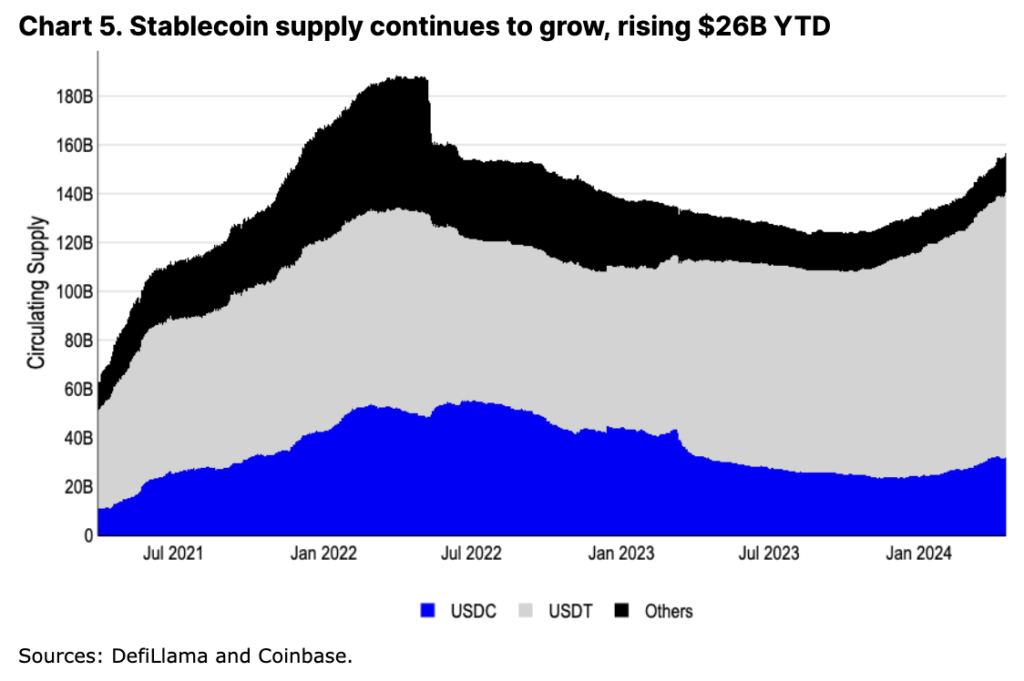

Mặt khác, chúng tôi tin rằng phương tiện bơm thanh khoản chính vào altcoin (ngoài đòn bẩy) sẽ đến từ sự tăng trưởng ròng của stablecoin. Stablecoin tham gia vào phần lớn 65% hoạt động giao dịch trung bình hàng ngày trị giá 2,6 tỷ USD trên các sàn giao dịch phi tập trung (DEX) và tiếp tục được sử dụng như một cặp giao dịch trên nhiều sàn giao dịch tập trung (CEX). Mặc dù tổng vốn hóa thị trường của stablecoin vẫn thấp hơn mức đỉnh vào năm 2022, nhưng tổng lượng phát hành USDC và USDT đã vượt mức cao nhất mọi thời đại và tiếp tục tăng. Nếu chúng ta loại trừ tác động của TerraUSD hiện không còn tồn tại đối với tổng vốn hóa thị trường thì tổng thể các stablecoin thực sự gần với mức cao nhất mọi thời đại trước đó của chúng.

Suy nghĩ vĩ mô của Bitcoin

Mặc dù chúng tôi dự đoán sự gia tăng của các chất xúc tác nội sinh cho tiền điện tử trong tương lai, nhưng chúng tôi tin rằng các điều kiện vĩ mô sẽ đóng vai trò quan trọng hơn trong thời gian tới. Trên thực tế, các luồng gió vĩ mô sau đợt halving trước đó cũng rất quan trọng, thậm chí có thể còn quan trọng hơn cả các chất xúc tác tiền điện tử tự nhiên. Tác động chính của việc giảm một nửa năm 2012 là tác động của chương trình nới lỏng định lượng của Cục Dự trữ Liên bang và cuộc khủng hoảng trần nợ của Mỹ. Tương tự như vậy, vào năm 2016, Brexit và cuộc bầu cử đầy tranh cãi ở Mỹ có thể đã gây ra những lo ngại về tài chính ở Anh và Châu Âu. Đại dịch COVID-19 đầu năm 2020 cũng kéo theo mức độ kích thích chưa từng có, khiến thanh khoản tăng mạnh.

Chúng tôi tin rằng chu kỳ này không có gì khác biệt và môi trường vĩ mô ngày nay cũng quan trọng không kém đối với Bitcoin và tiền điện tử rộng hơn. Sự sụt giảm mạnh về đòn bẩy gần đây sau khi xung đột gia tăng ở Trung Đông đã khiến tỷ lệ tài trợ trở lại mức gần bằng 0. Cuộc chiến đang diễn ra trên mặt trận Ukraine và Nga cũng như căng thẳng ở Biển Đông cũng vẽ nên một bức tranh toàn cầu về sự bất ổn. Chúng tôi tin rằng tầm quan trọng ngày càng tăng của địa chính trị toàn cầu trong xu hướng phi toàn cầu hóa và quay về nước có thể là một đặc điểm vĩ mô xác định của chu kỳ này. Điều này đặc biệt đúng trong môi trường ít rủi ro. Mối tương quan giữa Bitcoin và hầu hết các loại tiền điện tử khác đã được củng cố đi lên sau khi tách rời phần nào trong đợt tăng giá quý 1 năm 24 trong bối cảnh không chắc chắn về hướng đi của thị trường.

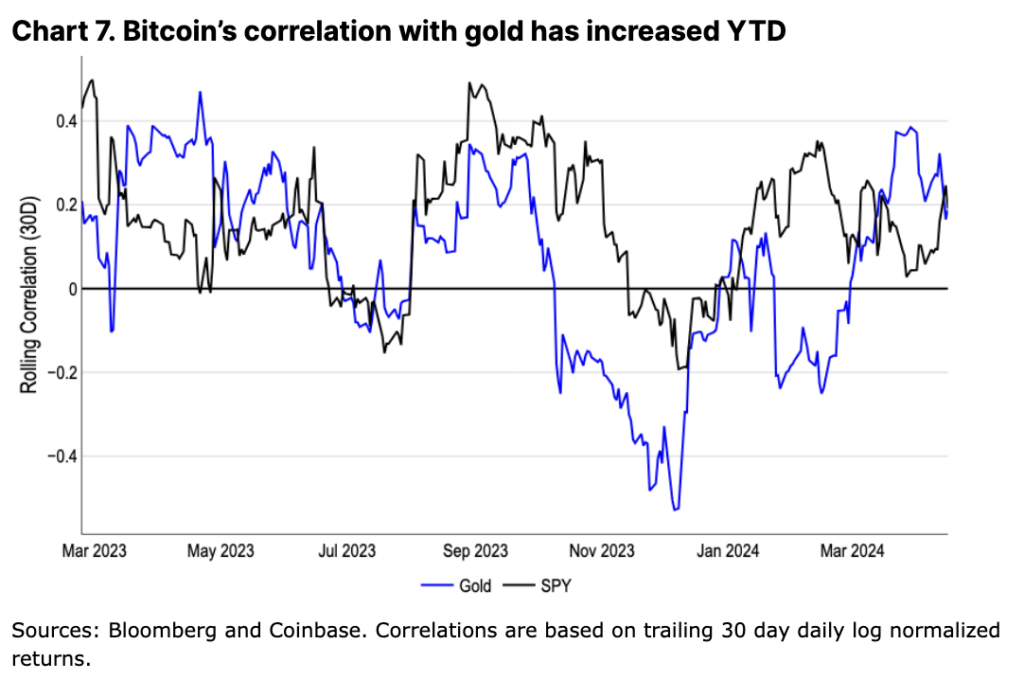

Mối tương quan ngày càng tăng của Bitcoin với vàng trong tháng 3 và tháng 4 trong bối cảnh lo ngại về lạm phát gia tăng cũng chỉ ra sự tăng trưởng liên tục của Bitcoin như một tài sản vĩ mô nhạy cảm trong trường hợp không có chất xúc tác dành riêng cho tiền điện tử như trạng thái phê duyệt ETF giao ngay. Hành vi này đầy hứa hẹn dựa trên tuyên bố của Bitcoin như một kho lưu trữ giá trị, mặc dù chúng tôi tin rằng tuyên bố này thực sự đã được củng cố bởi thị trường gấu gần đây.

Bitcoin đã chứng kiến lực tăng mạnh trong thời kỳ bất ổn xung quanh trần nợ của Mỹ vào tháng 1 năm 2023 và cuộc khủng hoảng ngân hàng khu vực tiếp theo vào tháng 3 năm đó. Sự tăng giá bị nén lại (như trường hợp đã xảy ra trong 6 tháng qua) có thể bóp méo tín hiệu này ở một mức độ nào đó vì nó tạo ra yếu tố đầu cơ và phấn khích. Tuy nhiên, chúng tôi vẫn tin rằng giá trị của Bitcoin như một hàng rào địa chính trị đã thúc đẩy việc săn lùng món hời tích cực hơn cho đến nay, với mức thoái lui tối đa được giới hạn ở mức 18% (so với mức thoái lui của các chu kỳ trước đó).

Ngoài ra, mức nợ quốc gia ngày càng tăng của Hoa Kỳ là một chủ đề khác được những người ủng hộ Bitcoin quan tâm. Văn phòng Ngân sách Quốc hội dự đoán rằng 870 tỷ USD sẽ được chi để trả nợ quốc gia vào năm 2024, tăng so với mức 658 tỷ USD được ghi nhận vào năm 2023. Tất nhiên, chúng tôi cho rằng điều này đáng lo ngại và đang khiến đường cong lợi suất trái phiếu đảo ngược – với việc Kho bạc Hoa Kỳ cần được tái cấp vốn, lãi suất cao hơn trong dài hạn có thể không bền vững về mặt tài chính.

Nghĩa là, ngay cả khi tốc độ gánh nặng nợ của Hoa Kỳ tiếp tục gia tăng, Hoa Kỳ có thể thoát khỏi nợ nần (hoặc cân bằng ngân sách bằng cách giảm chi tiêu hoặc tăng thuế, mặc dù điều này dường như khó xảy ra trong ngắn hạn). giữa cuộc bầu cử sắp tới). Tăng trưởng GDP mạnh hơn dự kiến và số liệu việc làm cao có thể sẽ thúc đẩy tổng thu thuế. Mặc dù chúng tôi không nghĩ rằng tốc độ tăng trưởng hiện tại có thể bù đắp hoàn toàn cho gánh nặng nợ gia tăng, nhưng nó cũng khó có thể được giảm giá hoàn toàn. Những rủi ro như địa chính trị, lạm phát và nợ quốc gia cùng nhau tạo thành bối cảnh vĩ mô của chu kỳ này.

Tóm lại là

Tất cả những yếu tố khác đều như nhau, việc giảm một nửa Bitcoin vốn là một sự kiện mang tính xây dựng, mặc dù chúng tôi tin rằng môi trường vĩ mô và các ngành dọc tiền điện tử bị phá vỡ theo chiều dọc trong lịch sử đã đóng một vai trò quan trọng trong việc thúc đẩy các thị trường tăng trưởng theo chu kỳ. Mặc dù quá trình này trước đây phải mất vài tháng nhưng sẽ thay đổi theo từng chu kỳ – chúng tôi tin rằng việc thay đổi cấu trúc thị trường khi dòng vốn ETF lớn và đầu tư mạo hiểm suy giảm có thể góp phần tạo nên một số điểm độc đáo của chu kỳ này.

Chúng tôi tin tưởng thêm rằng chu kỳ vừa qua đã củng cố độ nhạy cảm của Bitcoin đối với thanh khoản toàn cầu sau đợt kích thích do COVID-19 gây ra. Tuy nhiên, thanh khoản toàn cầu dường như không còn tăng ở mức độ tương tự và đứng sau những bất ổn đáng kể hơn cả trong và ngoài nước. Với suy nghĩ này, chúng tôi tin rằng chu kỳ sắp tới sẽ tập trung vào việc thử nghiệm câu chuyện về kho lưu trữ giá trị Bitcoin, được hỗ trợ bởi các chất xúc tác tiền điện tử được phân tán rộng rãi hơn trên các ngành dọc khác nhau.