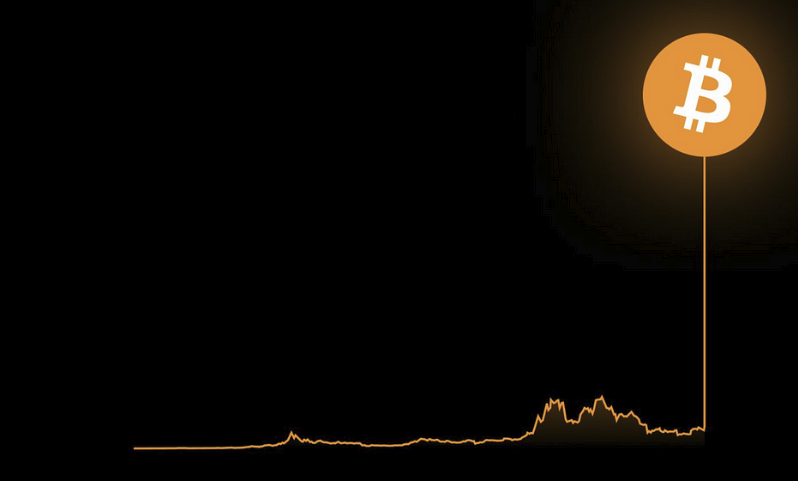

Bitcoin có vẻ như đang rục rịch cho một đợt tăng giá mới, tạm thời chạm mức 27.000 đô la Mỹ và giá so với MA120 cũng rất tích cực . Nguyên nhân dẫn đến sự lạc quan về giá Bitcoin gần đây được cho là liên quan tới đề xuất ETF của Blackrock.

Tâm trạng lạc quan do ETF của Blackrock tạo ra

ETF Bitcoin trở thành chủ đề dài hạn kể từ khi Winklevoss đề xuất ETF Bitcoin vào năm 2013. Trong vòng 10 năm, mỗi năm có các tổ chức khác nhau ở Mỹ đề xuất ETF Bitcoin, nhưng không một trường hợp nào thành công, nó trở thành “lời nguyền luôn đến vào năm sau”.

Trong số đó có các công ty quản lý tài sản truyền thống như Goldman Sachs, JPMorgan, Ark Investment và các công ty quản lý tài sản đã đưa ra trong các bài báo như Victory Capital, Simply Asset Management, Ark Investment Management, nhà cung cấp tiền điện tử ETF Thụy Sĩ 21Shares, Invesco – một ông lớn trong ngành quản lý tài sản, nhà phát hành ETF Volt Equity, và nhiều công ty khác.

Lý do mọi người rất lạc quan về đề xuất ETF Bitcoin từ Blackrock lần này là vì có một số yếu tố quan trọng.

Thứ nhất, thị trường đã trải qua một chuỗi tin xấu kéo dài. Từ năm 2022, Terra, FTX và các cuộc đàn áp quản lý liên tục đã khiến thị trường gần như không thấy bất kỳ tin tức tích cực về dòng vốn ngoại và thiếu đi các công cụ đầu tư tuân thủ quy định. Với quy mô tổng tài sản khoảng 8,6 nghìn tỷ đô la Mỹ, Blackrock là tập đoàn quản lý tài sản hàng đầu toàn cầu và có ảnh hưởng lớn.

Do đó, nếu ETF Bitcoin giao ngay thuộc sở hữu của Blackrock được chấp thuận, điều này có nghĩa là sẽ có một “con đường” an toàn và hiệu quả cho việc đưa lượng lớn vốn từ lĩnh vực tài chính truyền thống vào thế giới tiền điện tử, và sẽ tạo tác động sâu sắc hơn đối với thị trường tiền điện tử.

“ETF Bitcoin” bắt đầu vang lên từ năm 2013, sau 10 năm liên tiếp của vòng lặp “đề xuất – thất bại – đề xuất lại” trong ngành công nghiệp, năm 2023 cuối cùng đã thấy ánh sáng rọi một lần nữa.

Thứ hai, là tác động tiềm năng tích cực của ETF đối với giá tài sản mà nó theo dõi: Chúng ta có thể nhìn lại tác động của việc niêm yết ETF vàng lên thị trường. ETF vàng đầu tiên, có tài sản cơ sở là vàng, đã được niêm yết trên Sở giao dịch chứng khoán New York vào ngày 18 tháng 11 năm 2004, và giá vàng trong ngày đó đóng cửa ở mức 444,3 đô la Mỹ mỗi ounce. Khi có dòng vốn đổ vào và khả năng tiếp cận vàng một cách tuân thủ quy định và an toàn, giá vàng đã tăng liên tục lên mức 1.666 đô la Mỹ mỗi ounce vào năm 2012.

Tuy nhiên, ngoài Mỹ, vào ngày 18 tháng 2 năm 2021, lời nguyền này đã được Purpose Investment, một công ty đầu tư tại Canada, phá vỡ. Họ đã ra mắt Purpose Bitcoin ETF, một ETF Bitcoin đầu tiên trên thế giới, và niêm yết giao dịch trên Sở giao dịch chứng khoán Toronto. Ngày đầu giao dịch, khối lượng giao dịch đã đạt gần 400 triệu đô la Mỹ, cho thấy sự mong đợi của thị trường đối với ETF Bitcoin.

Cảnh giác với câu nói “Câu chuyện tốt nhất thường là câu chuyện gây tổn thất nhiều nhất”.

Thực tế là các tổ chức tài chính truyền thống chẳng hề giấu diếm khao khát tham gia vào tài sản tiền điện tử, và điều này được chứng minh bằng một loạt các bước đi không ngừng từ phía họ. Tuy nhiên, chúng ta vẫn cần cảnh giác với câu nói “Câu chuyện tốt nhất thường là câu chuyện gây tổn thất nhiều nhất”:

Hãy nhớ rằng Bakkt, ra mắt vào ngày 23 tháng 9 năm 2021, đã thu hút sự chú ý trước khi ra mắt và mang trong mình hy vọng lớn là sẽ đưa thị trường vào giai đoạn tăng giá trở lại. Bakkt là sàn giao dịch hợp đồng tương lai Bitcoin vật lý đầu tiên, có thể ảnh hưởng trực tiếp đến thị trường tiền điện tử.

Khi đó, các nhà đầu tư đã trải qua hai năm suy thoái trên thị trường chứng khoán gần như điên cuồng coi Bakkt là “chất xúc tác của giai đoạn tăng giá”. Nhưng không ai ngờ, Bakkt lại mở màn một cách thảm hại. Trong 24 giờ đầu tiên, chỉ có 71 hợp đồng hợp đồng tương lai Bitcoin được giao dịch và trong 9 ngày giao dịch đầu tiên, chỉ có 865 hợp đồng được chuyển nhượng, một kết quả rất tệ.

Thực tế khắc nghiệt đã đánh thức thị trường. Từ tháng 6 năm 2021, xu hướng dao động đã bị phá vỡ khi giá Bitcoin giảm mạnh đột ngột 20%, và toàn bộ thị trường tiền điện tử cũng đi theo với mức giảm từ 30% đến 40%. Thị trường đỏ lửa được gọi là “Tragedy of 925”.

Càng đáng chú ý hơn, tâm lý lạc quan của nhà đầu tư do đợt phục hồi của Bitcoin đã tan biến, và lòng tin của thị trường lại rơi xuống đáy. Bakkt, được kỳ vọng nhiều nhất, cuối cùng lại “giết” nhiều người nhất.

Nhìn lại, thời điểm quan trọng là năm 2020:

Trước năm 2020, “ETF Bitcoin” luôn là kênh chính để thị trường mong đợi “sự gia tăng từ lượng vốn ngoại” đổ vào. Mọi người hy vọng “ETF Bitcoin” có thể mang đến dòng vốn gia tăng với quy mô lớn, mở đường cho các nhà đầu tư truyền thống tham gia đầu tư vào tiền điện tử và đẩy mạnh việc chấp nhận rộng rãi Bitcoin và các tài sản tiền điện tử khác từ phía Wall Street, để tài sản tiền điện tử được chấp nhận rộng rãi hơn.

Tuy nhiên, kể từ khi các tổ chức như Grayscale “lộ diện” vào năm 2020, đã thay thế sự kỳ vọng vào “ETF Bitcoin” và thậm chí trở thành “động cơ của thị trường tăng giá”.

Tuy nhiên, hiện nay sự hấp đẫn của Grayscale không còn nữa – theo dữ liệu mới nhất tính đến ngày 20 tháng 6, các sản phẩm quỹ tín thác của Grayscale như Bitcoin và Ethereum vẫn có phí mua vượt mức hợp lý. Trong đó, phí mua của quỹ tín thác Bitcoin của Grayscale là 42,86%, và phí mua của quỹ tín thác Ethereum là 51,92%. Phí mua của quỹ tín thác ETC đã vượt quá 66%.

Cần làm rõ quy định ETF

Hiện tại, cơ quan quản lý tại Mỹ vẫn chưa có sự thống nhất về định nghĩa pháp lý và phân chia trách nhiệm quản lý về tiền điện tử, và đây có thể là một trong những lý do chính tại sao các phương thức liên kết tài sản tiền điện tử như ETF chưa thể phát triển trong lĩnh vực tài chính truyền thống.

Theo phát ngôn của CFTC, các sản phẩm tương lai có thuộc tính chứng khoán, như Bitcoin ETF và các sản phẩm tài chính phát sinh từ chúng, thuộc sự giám sát của SEC. Trong khi đó, các hàng hóa gốc như Bitcoin và các loại tiền điện tử khác có thuộc tính hàng hóa, thuộc sự giám sát của CFTC.

Tuy nhiên, có một vấn đề cốt lõi cần được làm rõ pháp lý, đó là phạm vi và định nghĩa của chứng khoán. Ví dụ, liệu các loại tiền điện tử khác ngoài Bitcoin có thể được xác định là chứng khoán thay vì hàng hóa trong tương lai hay không.

Tổng thể, đối với các đơn đề nghị Bitcoin ETF ở Mỹ, điều đáng quan tâm nhất hiện nay là thái độ của các cơ quan quản lý. Các đơn đề nghị Bitcoin ETF hiện tại thực chất đang chờ đợi “điểm giám sát cuối cùng” này.

Có thể tiếp tục kỳ vọng, nhưng cần cẩn trọng khi lạc quan.