Bối cảnh thị trường NFT gần đây thay đổi, một số khái niệm mới được đưa ra như giao dịch orderbook đã kéo thêm được nhiều thanh khoản vào thị trường.

Nền tảng giao dịch NFT Blur với token quản trị $BLUR là một mô hình tiêu biểu. Blur cung cấp hệ thống canh tác (farming) khá độc đáo cộng thêm giao thức cho vay ngang hàng đã ảnh hưởng đáng kể tới động lực thị trường NFT nói chung.

Từ những sáng tạo của Blur mà thị trường NFT đã bị chia tách ra 2 nhóm user chính có thể tạm gọi là các “farmer tạm thời” và các “nhà sưu tập NFT chính hiệu”, chính sự góp mặt của các farmer tạm thời đã khiến cho giá NFT mất ổn định, kích thích làn sóng bán phá giá NFT. Hiện tại nhiều đánh giá còn cho rằng sự góp mặt của các “farmer” ảnh hưởng tới sự bền vững lâu dài của nền tảng, thậm chí ảnh hưởng tới sức khỏe của thị trường NFT.

Blur + Blur Points

Blur là một nền tảng giao dịch NFT. $BLUR là token quản trị của nền tảng Blur.

BLUR Season 2 Airdrop là chiến dịch để thưởng cho một số hoạt động mà nó xác định bởi công thức giữa quy mô tham gia và thời gian hoạt động.

Nhà cung cấp thanh khoản cho Blur được thưởng theo ba cách: Đấu giá, Niêm yết và Cho vay. Đa số người tham gia (“farmer”) lựa chọn đấu giá để nhận điểm, vì nó chỉ yêu cầu đặt thầu bằng ETH vốn là tài sản ít rủi ro nhất, nhiều người còn dùng công cụ hedge luôn bằng một lệnh future. Nghĩa là về lý thuyết thì các farmer sẽ không bị rủi ro từ việc farming point trên blur.

Chiến lược farming tối ưu trên Blur

Chiến lược tối ưu farming Blur Points là đấu giá một cách sao cho đủ xa để không bị khớp, nhưng đủ gần để nhận được số point hợp lý.

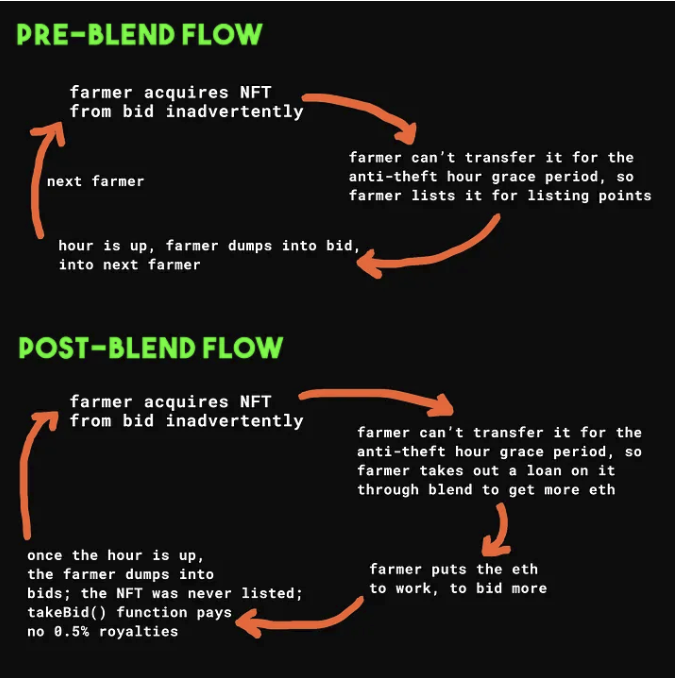

Tuy nhiên, trường hợp bạn bị khớp lệnh thì sao? Bạn vẫn muốn tiếp tục đấu giá, nhưng bạn có tài sản NFT. Tài sản NFT trên Blur nếu bị khớp thì sẽ bị khóa 1 giờ thì mới có thể thể bán được.

Trường hợp này, bạn sẽ niêm yết các NFT ở mức giá cao và thường nó sẽ không được người khác mua, nếu bạn chờ đủ 1 giờ thì bạn có thể chọn bán luôn để lấy ETH tiếp tục đấu giá; bạn có thể đấu giá suốt ngày được, trường hợp bạn không đấu giá nữa thì bạn có thể listing để được nhận điểm.

Thanh khoản thật và thanh khoản ngoại lai

Thanh khoản thật

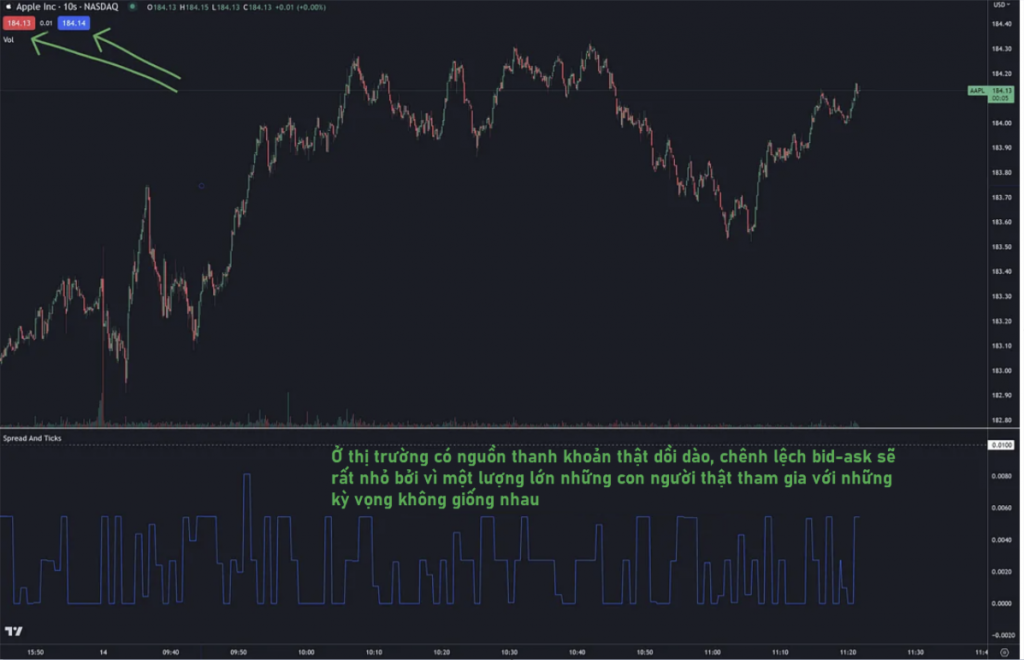

Thanh khoản đích thực là muốn nói tới thanh khoản ổn định, thanh khoản với những kỳ vọng bền vững, những nguồn lực về tài chính không vay mượn. Chúng ta có thể thấy chênh lệch giá mua/bán của các mã cổ phiếu kiểu như AAPL hoặc SPY chỉ là $0.01 với giá trị lên tới $200-500 là tập hợp bởi rất nhiều người tham gia với những kỳ vọng đa dạng, những hành động tương tác tới giá rất khác nhau. Những người tham gia mua hoặc bán vì họ có quan tâm giá trị cốt lõi của mã cổ phiếu hoặc họ tin vào giá trị lâu dài của nó. Và vì có nhiều nhà đầu tư như vậy, họ tương tác liên tục nhiều lần mỗi giây. Trong một thị trường với thanh khoản thực chiếm ưu thế, biến động giá của tài sản phản ánh giá trị thực của tài sản hơn, vì chúng là kết quả tổng hợp của tất cả những người tham gia thị trường.

Ví dụ về thanh khoản thực:

Các nhà giao dịch thực thực hiện đặt lệnh giới hạn

Một nhà tạo lập thị trường nhỏ độc lập cố gắng kiếm lợi từ sự chênh lệch giữa giá mua và giá bán

Một nhà tạo lập thị trường chuyên biệt được trả $200,000 mỗi tháng để duy trì sự chênh lệch giá thấp

Hệ thống AMM tự động hoạt động giống như cơ chế curve của Uniswap pool.

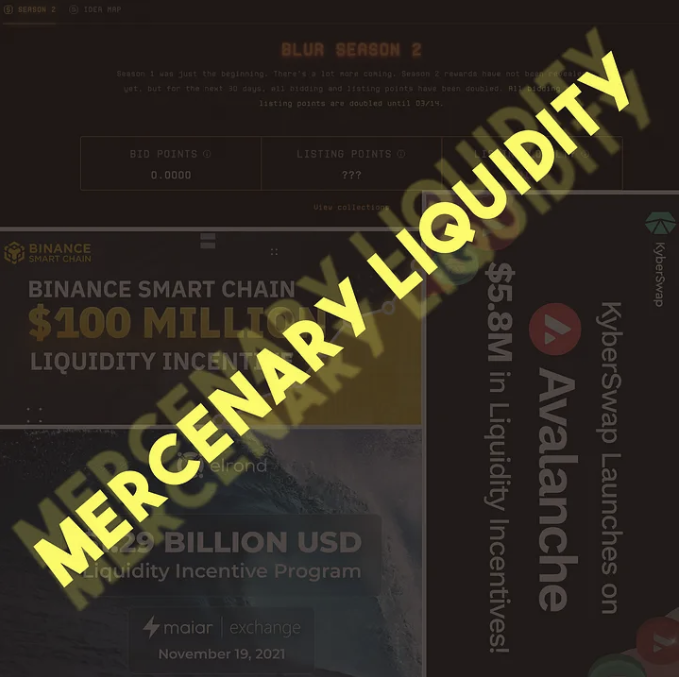

Mercenary Liquidity (thanh khoản đi mượn)

Nhóm thanh khoản đi mượn sẽ kém ổn định hơn và theo trường phái cơ hội hơn (chụp giật). Thanh khoản này xuất phát từ những người tham gia quan tâm tới lợi nhuận ngắn hạn hoặc lợi ích tạm thời, thay vì niềm tin vào giá trị lâu dài của tài sản.

Trên thị trường truyền thống, “mercenary liquidity” có thể ám chỉ đến các nhà giao dịch ngắn hạn, nhảy từ mã cổ phiếu này sang mã cổ phiếu khác hàng ngày trong nỗ lực theo đuổi sự tăng giá.

Trong ngữ cảnh của DeFi, “mercenary liquidity” có thể ám chỉ đến thanh khoản được “farm” bởi những người tham gia luôn di chuyển tài sản của họ để theo đuổi mức sinh lợi cao nhất. Những người tham gia này không trung thành với bất kỳ nền tảng hoặc tài sản cụ thể nào. Thay vào đó, họ đến nơi nào mà có thể thu được lợi nhuận cao nhất. Nếu các động lực hoặc mức sinh lợi trên một nền tảng giảm, họ có thể chuyển tài sản sang nơi khác.

Ví dụ về thanh khoản đi mượn:

Nhóm cung cấp thanh khoản Curve chuyển pool sau mỗi incentive readjustments

Các nhà giao dịch cổ phiếu đổ vào giao dịch cổ phiếu của một công ty dược nào đó vừa mới phát minh ra loại thuốc thần kỳ.

Những famer trên nền tảng Blur đặt giá cho 10 bộ sưu tập cùng một lúc, hy vọng không khớp

Thanh khoản thực tạo ra một thị trường ổn định hơn, nhưng có thể khó để xây dựng được nhóm này, vì điều này yêu cầu xây dựng cộng đồng người tham gia tin tưởng vào giá trị lâu dài của tài sản. Thanh khoản đi mượn, mặc dù tiềm ẩn biến động thất thường và không đáng tin cậy, nhưng có thể dễ dàng thu hút thêm user trong ngắn hạn thông qua mức sinh lợi cao hoặc các động cơ khác.

Trong một thị trường có nhiều thanh khoản đi mượn, sự biến động giá có thể không phản ánh chính xác giá trị thực sự của tài sản. Thay vào đó, chúng có thể bị ảnh hưởng nhiều hơn bởi các thay đổi về động lực hoặc cơ hội sinh lợi. Loại thanh khoản này có thể biến mất nhanh chóng nếu điều kiện thay đổi, gây ra biến động cao hơn và có thể dẫn đến biến động giá lớn hơn.

Maker vs. Taker

Thị trường có hai người tham gia trong mỗi giao dịch: người tạo lệnh (maker) và người nhận lệnh (taker).

Người tạo lệnh (maker) là người đóng góp thanh khoản vào thị trường: họ đặt một lệnh giới hạn (limit order) trên một trong hai phía mua hoặc bán.

Người nhận lệnh (taker) là người loại bỏ thanh khoản khỏi thị trường: họ thực hiện chỉ các lệnh thị trường (market order).

Một thị trường có nhiều maker sẽ duy trì ổn định (ví dụ: cổ phiếu Coca-Cola vào một ngày thứ Năm bất kỳ).

Một thị trường có nhiều taker có xu hướng rất biến động khi lệnh mua và bán được thực hiện nhanh chóng (ví dụ: một cổ phiếu ngành dược sau khi được FDA chấp thuận).

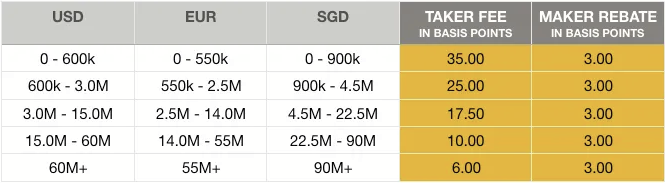

Đáng chú ý là trong nhiều sàn giao dịch, maker được đền bù bằng các khoản phí thấp hơn hoặc các động cơ khác để đóng góp vào thanh khoản thị trường.

Ngược lại, người nhận lệnh, là những người giảm thanh khoản thị trường bằng cách thực hiện các lệnh thị trường, thường phải chịu các khoản phí cao hơn. Động lực này là yếu tố khác ảnh hưởng đến sự ổn định và biến động của thị trường.

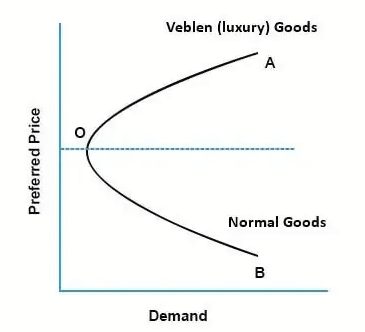

NFTs là những Veblen Goods

Veblen Gooods đối nghịch với luật cầu truyền thống: nhu cầu tăng lên khi giá tăng. Khác với hầu hết các sản phẩm khác, nơi nhu cầu giảm khi giá tăng, nhu cầu cho những Veblen Goods tăng lên khi giá tăng. Điều này xuất phát từ sức hấp dẫn làm biểu tượng của chúng. Giá cả cao cho thấy tính độc quyền và sự mong muốn, từ đó kích thích nhu cầu tiếp tục tăng lên.

Trong nhiều mặt khác nhau, NFT có thể được phân loại như những mặt hàng Veblen. Giá trị của chúng không chỉ nằm trong tính xác thực kỹ thuật số, tính độc nhất vô nhị hoặc nghệ sĩ đứng sau chúng, mà còn nằm trong tính hiếm có và sự độc quyền. Sở hữu một NFT có giá trị cao tương tự như sở hữu một món đồ sưu tập hiếm hoi hoặc một sản phẩm xa xỉ; đó là biểu tượng của địa vị thể hiện sự giàu có và gu thẩm mỹ nhất định. Do đó, giá cao thường tạo ra nhu cầu lớn hơn, vì nó tăng thêm sự uy tín và độc quyền của NFT.

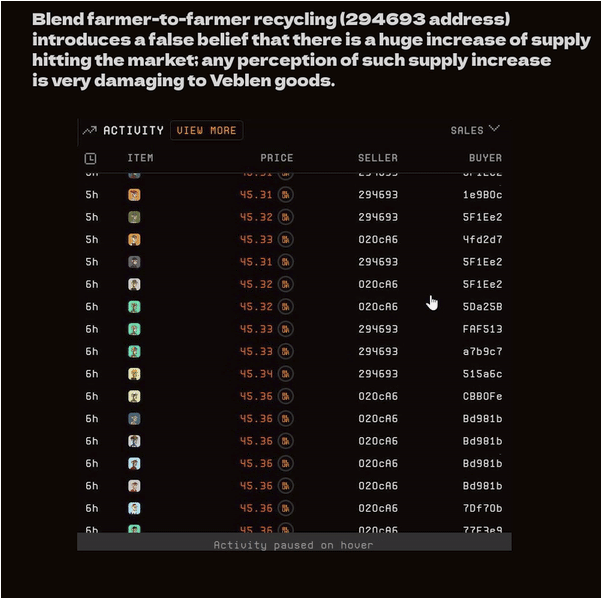

Tuy nhiên, đường cong nhu cầu độc đáo này có thể dẫn đến hậu quả không mong muốn khi nguồn cung xuất hiện nhiều. Khi một số lượng lớn NFT liên tục xuất hiện trên thị trường, như là hành vi của những người farming Blur, điều này có thể tạo ra cảm giác dư thừa nguồn cung. Sự dư thừa này làm giảm sự độc quyền của các NFT, gây suy giảm nghiêm trọng về nhu cầu.

Trong thế giới của NFTs, nơi sự khan hiếm và tính độc quyền tạo nên nhu cầu, việc liên tục hiển thị nguồn cung lớn có thể gây tổn hại. Ngay cả khi giá trị thực tế của các NFT vẫn không thay đổi, chỉ cần có sự cảm nhận về sự dư thừa nguồn cung có thể đẩy giá xuống.

Điều này làm nổi bật hơn nữa đặc thù của động lực thị trường độc đáo của NFTs và sự tinh tế cần thiết trong việc cân bằng nguồn cung và nhu cầu. Quan trọng là duy trì hình ảnh của sự độc quyền và khan hiếm để duy trì mức độ nhu cầu cao và giữ giá cả ổn định.

Vận hành của thị trường truyền thống và mô hình farming của Blur

Mô hình vận hành thị trường truyền thống, market maker phải có cả 2 loại tài sản cân bằng (ví dụ: AAPL và USD). Khi giá tăng và giảm, số dư của họ dao động và luân chuyển giữa việc nắm giữ phần lớn tài sản một và tài sản hai. Bởi vì market maker được trả một khoản phí cho việc thực hiện như vậy, họ sẵn lòng chịu một số lỗ trong giao dịch và phải tuân thủ hợp đồng để cung cấp tính thanh khoản.

Trong hệ thống market maker Blur, sự khích lệ được đặt nặng:

- Các farmer khác

- Sự biến động giá $BLUR.

- Sự biến động giá NFT.

Các Blur farmer sẽ điều chỉnh size tham gia của mình, họ cũng có thể sẽ rời bỏ công việc farming khi thấy có quá nhiều cạnh tranh từ các farmer khác – nghĩa là đấu giá của họ sẽ đứng sau các khối lớn và chỉ nhận được ít điểm. Họ cũng sẽ rời đi nếu có quá ít farmer – có nghĩa là đấu giá của họ sẽ bị khớp liên tục và họ sẽ mất tiền khi bán lại với mức giá thấp hơn.

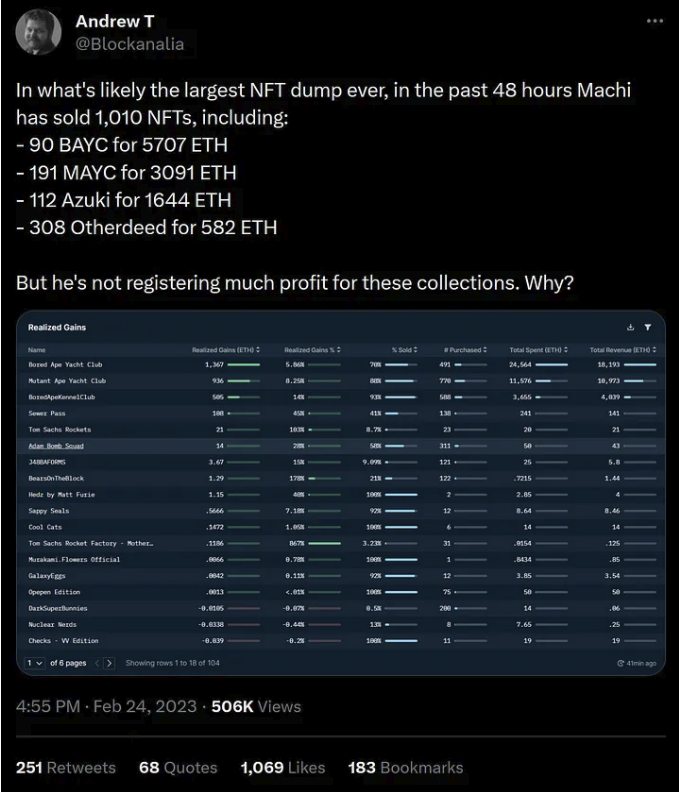

Các Blur farmer sẽ hủy đấu giá của mình nếu token $BLUR giảm giá. Họ cũng sẽ bán hết lượng NFT của mình vì bản thân họ không phải là người mong muốn giữ NFT. Khi giá BLUR giảm, số lượng USD kiếm được cho mỗi điểm giảm đáng kể, vì vậy các farmer sẵn lòng chấp nhận ít rủi ro hơn, và do đó sự suy giảm về tính thanh khoản là rất lớn.

Tính thanh khoản của Blur bị cạn: một token Ethereum có thể được sử dụng để đấu giá trên nhiều bộ sưu tập. Nếu một lượng lớn NFT bị bán xả “market maker” lớn (cá voi farmer) – đấu giá sẽ cạn kiệt trên tất cả các bộ sưu tập cùng một lúc, tạo thêm áp lực bán lớn vì không ai muốn nắm giữ món hàng nóng.

Blend thậm chí làm tăng tốc quá trình suy giảm này.

Blend cơ chế cho vay ngang hàng của Blur, cung cấp cho farmer khả năng hoạt định việc farming còn quyết liệt hơn nữa, các farmer thậm chí còn có thể tối đa việc cày điểm 24/7.

Blend cho phép một người có thể có được khoản vay LTV gần như là 100% trên các tài sản có sẵn ngay lập tức, nó là hoạt động để giúp các farmer có thể duy trì thanh khoản và duy trình lệnh đặt thầu của mình.

Blend cho phép các farmer ngay lập tức chuyển đổi NFT thành tiền, tránh được khoảng thời gian 1 tiếng.

Bởi vì Blur đã loại bỏ điểm cho các bộ sưu tập được kích hoạt bởi Blend và người bán tháo không phải trả tiền bản quyền 0%, việc bán tháo ngay lập tức và lặp đi lặp lại là một khuyến khích mạnh mẽ – nếu không, bạn sẽ phải trả một khoản phí và không nhận được bất kỳ điểm nào.

Mặc dù tính năng này là một lợi thế đối với những người farming Blur bid, nhưng vô ý khiến cho xu hướng bán tháo xảy ra liên tục, “người bán tháo” lại bán cho “người bán tháo” khác.

Khi các farmer tận dụng Blend để rút ngắn thời gian nắm giữ NFT và nâng cao hiệu suất farming, đồng thời nó tăng cường sự khác biệt giữa hai thị trường đang đi vào hai hướng khác nhau – farmer và những người mua NFT thực sự.

Việc bán NFT vào pool thanh khoản mà trong đó toàn là những người sở hữu thanh khoản mượn, đồng nghĩa với việc NFT sẽ không được coi trọng, những người mua thực sự cũng không được đánh giá cao.

Việc NFT bị bán tháo liên tục làm giảm thanh khoản của thị trường chung, và nguồn tiền sẽ bị rút đi liên tục càng khiến thị trường bị kéo xuống.

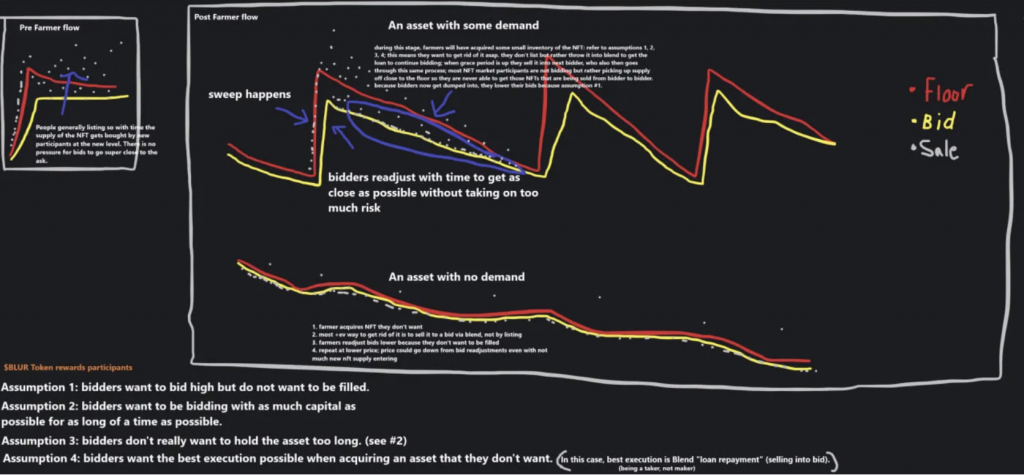

Giả thuyết Hai Thị trường

Blur vô tình tạo ra hai thị trường hoạt động cùng lúc: một thị trường dành cho những nhà cung cấp thanh khoản vay mượn, hay những Blur farmer, và một thị trường khác là những người tham gia thực sự vào thị trường.

Những Blur farmer, được đặc trưng bởi sự theo đuổi liên tục lợi nhuận ngắn hạn thông qua Blur point, chủ yếu tham gia vào một chu kỳ đấu giá và Blend NFT để có được số điểm đấu giá tối đa.

Mặt khác, những người tham gia thanh khoản thực sự (những người đặt mua không phải là farmer và người chọn NFT), quan tâm đến các NFT chính, đóng góp vào một thị trường ổn định hơn; họ ít bị ảnh hưởng bởi các yếu tố bên ngoài.

Thường thì điều này sẽ không phải là vấn đề với các token có khả năng thay thế được, nhưng vì NFT là phi thay thế, mỗi mảnh đều có giá trị và sức hấp dẫn riêng. Đặc điểm này dẫn đến một động lực đặc biệt, trong đó hai thị trường hiếm khi, nếu có, tương tác với nhau.

Việc không thể tương tác giữa hai thị trường này làm trầm trọng thêm vấn đề: sự suy giảm giá trị của NFT. Mặc dù nhu cầu tăng từ phía những người tham gia thực sự, việc bán tháo liên tục của những người Blur farmer có thể tạo áp lực giảm giá NFT.

Do đó, sự tương tác giữa hai thị trường làm giảm giá trị của NFT và đe dọa tất cả những người nắm giữ NFT, khi giá trị của tài sản của họ giảm đi, ngay cả khi nhu cầu thực sự vượt quá nguồn cung.

Hãy nhớ rằng những đặc điểm thường được giao dịch với mức giá cao hơn mức cơ bản, vì vậy nếu những farmer tiếp tục làm giảm giá đặt, nhu cầu cho những đặc điểm có giá cao hơn cơ bản cũng giảm đáng kể.

Tôi là một người không thông minh và không hiểu. Bạn có thể giải thích cho tôi cụ thể làm thế nào để NFT bị bán tháo không?

Dưới đây là một phác thảo chính xác mà tôi đã gửi cho Blur vào ngày 2 tháng 6 năm 2023.

Những người đấu giá muốn đặt giá cao để có số điểm tối đa nhưng không muốn bị fill.

Những người đấu giá muốn đặt giá với số vốn càng lớn càng tốt và thời gian duy trì đấu giá càng lâu càng tốt.

Những người đấu giá không muốn nắm giữ tài sản quá lâu khi bị fill.

Khi bị fill, họ muốn nghĩ cách làm sao để tối ưu nhất mà bán tài sản đó đi.

Với Blend, cách tốt nhất là hoàn trả lại khoản vay.

Điều này có nghĩa là những farmer sẽ tiếp tục bán tháo cho nhau với giá chào ngày càng thấp mà không có nguồn cung mới đến thị trường. Vì không có điểm niêm yết trên Blend, tài sản luôn được xoay vòng với các chào bán thấp hơn.

Kết luận

Những người Blur farmer không phải là các maket maker: họ sẽ xóa các order trong nhiều tình huống mà theo lý thuyết thông thường là họ phải tham gia tích cực vào việc thúc đẩy động cơ tạo thị trường.

Blur vô tình tạo ra chênh lệch mua bán tiêu cực, trong đó bán theo giá thị trường hiện tại là hành động sáng suốt, từ đó vô hình chung lại tạo thêm áp lực cho thị trường khiến thanh khoản bị rút đi liên tục.

Những farmer tối ưu hóa thời gian đấu giá để đạt được thời gian bidding tối đa, điều này tạo ra một chu kỳ của những người bán tháo liên tiếp không ngừng, mà không có nguồn cung nào đến tay những người mua NFT tự nhiên (giả thuyết hai thị trường).

Cơ chế khuyến khích hiện tại của Blur cho phép và khuyến khích, thông qua các động cơ khuyến khích, việc giảm giá tài sản mặc dù không có nguồn cung mới đến thị trường, thậm chí nếu nhu cầu vượt quá nguồn cung.

Bước đặt hàng 0,01 ETH trên các order Blur thiên về ưu đãi cho các bộ sưu tập có giá cao, trong khi các bộ sưu tập có giá thấp gánh chịu áp lực giảm giá mạnh từ.

Blur, thông qua việc rửa Blend, làm mờ nhạt thêm về giá trị của các tài sản Veblen, làm giảm uy tín ngành.