Sự kiện giảm một nửa Bitcoin sắp tới đang khuấy động thị trường, mang đến những thay đổi trong cấu trúc và hành vi của các nhà đầu tư. Bài viết này sẽ phân tích bức tranh giao dịch, tập trung vào hai yếu tố then chốt: sức mua ETF và vai trò của người nắm giữ dài hạn (LTH). Sức mua ETF đáng kể đã thay đổi kỳ vọng về hiệu ứng siết nguồn cung của việc giảm một nửa. Trái ngược với các chu kỳ trước đây, ETF cung cấp cho các nhà đầu tư truyền thống phương thức tiếp cận Bitcoin dễ dàng hơn, dẫn đến nhu cầu tiềm ẩn lớn hơn.

LTH đóng vai trò quan trọng trong chu kỳ thị trường hiện tại, cho thấy niềm tin mạnh mẽ vào tiềm năng tăng trưởng của Bitcoin. Bằng cách phân tích dữ liệu lịch sử, xu hướng thị trường và hành vi nhà đầu tư, bài viết cung cấp cho các nhà giao dịch những hiểu biết có giá trị. Nhờ đó có thể tối ưu hóa chiến lược giao dịch.

Giảm một nửa và nguồn cung ETF giảm

Những người tham gia thị trường thường coi việc giảm một nửa Bitcoin là điềm báo về một đợt tăng giá vì nó làm giảm tốc độ tạo ra Bitcoin mới. Việc giảm một nửa phần thưởng cho những người khai thác để xác minh các giao dịch và tạo ra các khối mới làm đôi, làm chậm dòng Bitcoin mới vào thị trường một cách hiệu quả.

Ngoài ra, sự khan hiếm định sẵn này dự kiến sẽ giảm áp lực bán đối với các thợ đào, những người thường cần bán Bitcoin thưởng để trang trải chi phí hoạt động. Lý do là khi càng có ít Bitcoin mới được bán thì hiệu ứng khan hiếm sẽ xuất hiện, điều này về mặt lịch sử tạo điều kiện cho giá tăng khi nguồn cung thắt chặt và nhu cầu vẫn ổn định hoặc tăng trưởng.

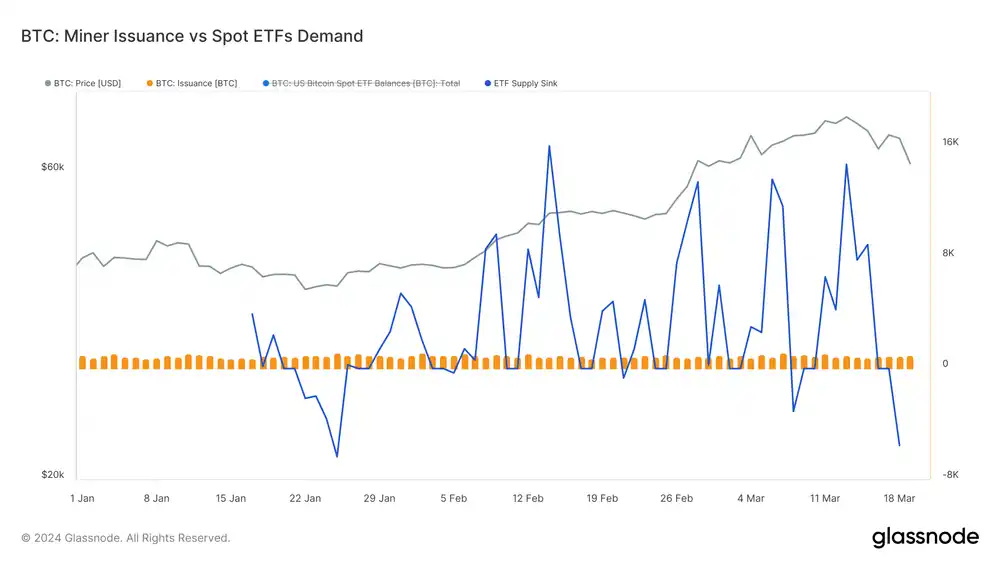

Tuy nhiên, điều kiện thị trường hiện tại khác với các chuẩn mực lịch sử. Khi đợt giảm một nửa Bitcoin đến gần, tác động của Bitcoin mới được khai thác và đưa chúng vào lưu thông ngày càng nhỏ hơn so với nhu cầu về ETF tăng vọt. Như biểu đồ Glassnode bên dưới cho thấy, số lượng Bitcoin mà ETF loại bỏ khỏi thị trường gấp nhiều lần số lượng Bitcoin được đúc mỗi ngày.

Hiện tại, các công ty khai thác cung cấp khoảng 900 Bitcoin cho thị trường mỗi ngày. Sau khi giảm một nửa, con số này dự kiến sẽ giảm xuống còn khoảng 450 Bitcoin, trong điều kiện thị trường trước đây có thể đã làm trầm trọng thêm tình trạng khan hiếm của Bitcoin và đẩy giá lên cao. Tuy nhiên, việc mua lại ồ ạt của các quỹ ETF đang loại bỏ lượng Bitcoin khỏi lưu thông nhiều hơn mức mà các công ty khai thác có thể tạo ra mỗi ngày cho thấy rằng đợt halving sắp tới có thể không dẫn đến tình trạng khan hiếm nguồn cung như dự kiến.

Về cơ bản, ETF đã ngăn chặn trước tác động của việc giảm một nửa bằng cách giảm nguồn cung sẵn có thông qua hoạt động mua lớn và bền vững. Nói cách khác, tình trạng khủng hoảng nguồn cung thường được mong đợi từ sự kiện halving có thể xảy ra do các quỹ ETF mua lại Bitcoin với số lượng lớn. Các quỹ này hiện có ảnh hưởng đáng kể đến tính sẵn có của Bitcoin, điều này có thể che khuất tác động của việc giảm một nửa đối với thị trường trong ngắn hạn và trung hạn.

Tuy nhiên, hoạt động ETF mang lại sự phức tạp riêng cho động lực thị trường. Ví dụ: tác động của ETF đối với giá Bitcoin không phải là một chiều. Bất chấp xu hướng dòng vốn vào lớn hiện nay, khả năng dòng vốn chảy ra vẫn tồn tại, kéo theo nguy cơ thị trường chuyển dịch đột ngột. Việc theo dõi chặt chẽ hoạt động của ETF, bao gồm cả hoạt động mua và bán tiềm năng, là rất quan trọng để dự đoán diễn biến thị trường khi sự kiện halving đang đến gần.

Tác động của nguồn cung cổ phiếu dài hạn

Với hoạt động ETF có khả năng làm giảm tác động của việc giảm một nửa đối với động lực giá dài hạn của Bitcoin, các yếu tố thị trường quan trọng khác sẽ được chú trọng. Về động lực cung cấp, ngoài phần đóng góp của các thợ mỏ, nguồn cung chính chính là từ những người nắm giữ dài hạn (LTH). Quyết định bán hoặc nắm giữ của họ có tác động đáng kể đến cung và cầu thị trường.

Trong hệ sinh thái Bitcoin, những người tham gia thị trường thường được chia thành những người nắm giữ dài hạn (LTH) và những người nắm giữ ngắn hạn (STH) dựa trên thời gian họ nắm giữ Bitcoin. LTH được Glassnode định nghĩa là một thực thể nắm giữ Bitcoin trong thời gian dài (thường là hơn 155 ngày). Phân loại này dựa trên quan sát rằng Bitcoin được nắm giữ sau khoảng thời gian này sẽ ít có khả năng được bán khi đối mặt với biến động của thị trường, cho thấy niềm tin mạnh mẽ hơn vào giá trị lâu dài của Bitcoin. Ngược lại, STH phản ứng nhanh hơn với những thay đổi về giá, thường gây ra biến động cung cầu ngay lập tức.

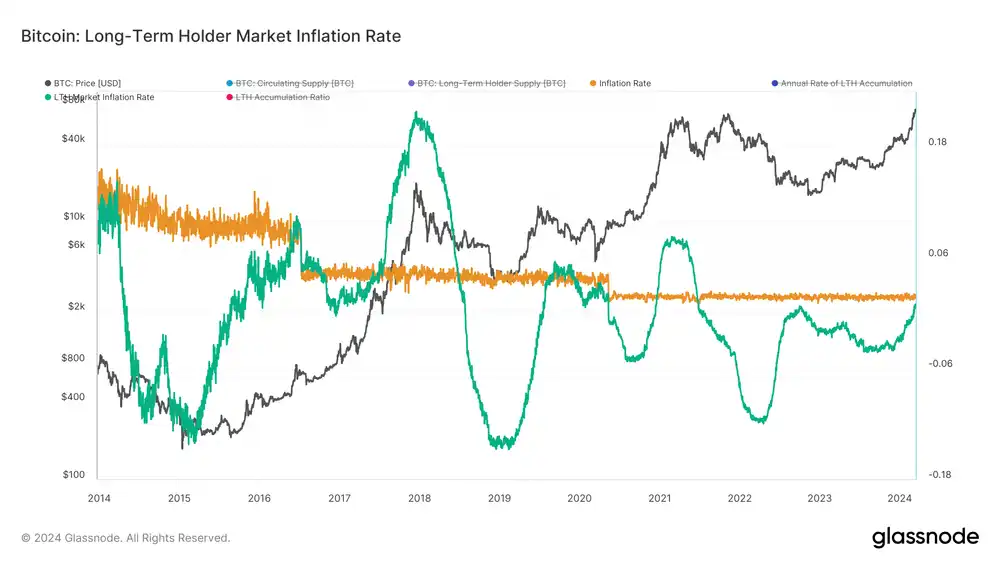

Để minh họa vai trò của LTH đối với động lực cung cấp thị trường Bitcoin, các nhà phân tích tại Glassnode đã đưa ra chỉ báo về tỷ lệ lạm phát thị trường đối với những người nắm giữ dài hạn. Nó cho thấy tỷ lệ hàng năm mà những người nắm giữ dài hạn tích lũy hoặc phân phối Bitcoin so với việc phát hành máy khai thác hàng ngày. Tỷ lệ này giúp xác định các giai đoạn tích lũy ròng (trong đó những người nắm giữ dài hạn loại bỏ Bitcoin khỏi thị trường một cách hiệu quả) và các giai đoạn phân phối ròng (nơi những người nắm giữ dài hạn làm tăng áp lực của người bán trên thị trường).

Mô hình lịch sử chỉ ra rằng khi đỉnh phân phối LTH đến gần, thị trường có thể có xu hướng cân bằng và có thể đạt đến đỉnh. Hiện tại, xu hướng tỷ lệ lạm phát của thị trường LTH cho thấy nó đang ở giai đoạn đầu của chu kỳ phân phối, hoàn thành khoảng 30%. Điều này cho thấy sẽ có nhiều hoạt động trong chu kỳ hiện tại trước khi đạt đến điểm cân bằng thị trường và đỉnh giá tiềm năng từ góc độ cung và cầu.

Vì điều này, các nhà giao dịch nên theo dõi chặt chẽ tỷ lệ lạm phát thị trường đối với những người nắm giữ dài hạn, vì chỉ báo này có thể hướng dẫn các chiến lược giao dịch, đặc biệt là xác định các đỉnh hoặc đáy thị trường tiềm năng ở quy mô vĩ mô.

Giảm một nửa có phải là một sự kiện để bán tin tức?

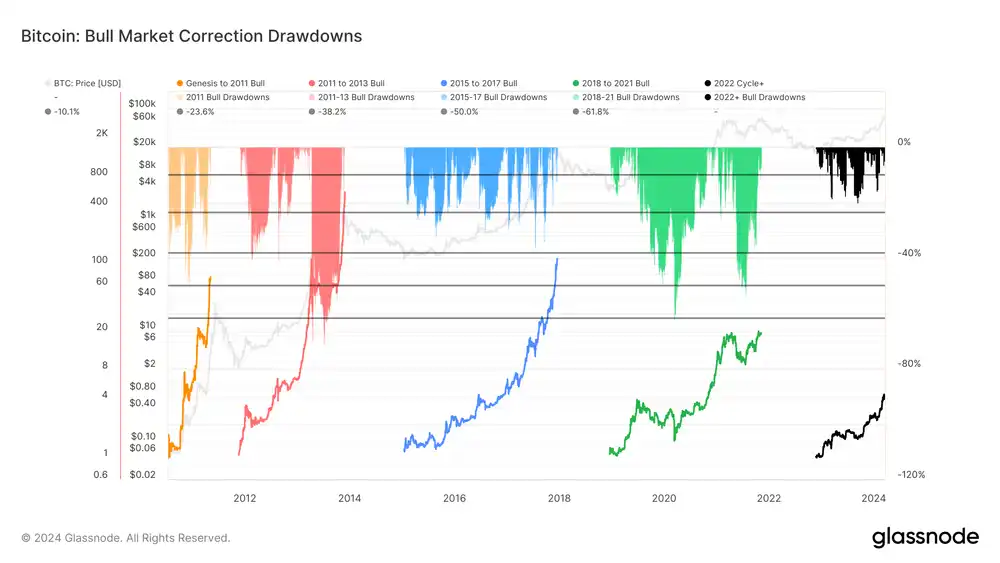

Mặc dù halving thường được hiểu là tín hiệu tăng giá cho Bitcoin nhưng tác động ngay lập tức đến thị trường phần lớn bị ảnh hưởng bởi các yếu tố tâm lý. Đôi khi thị trường coi đây là một sự kiện “bán tin tức”, trong đó tâm lý thị trường và động lực giá hình thành trước halving, chỉ dẫn đến sự điều chỉnh giá đáng kể ngay sau halving.

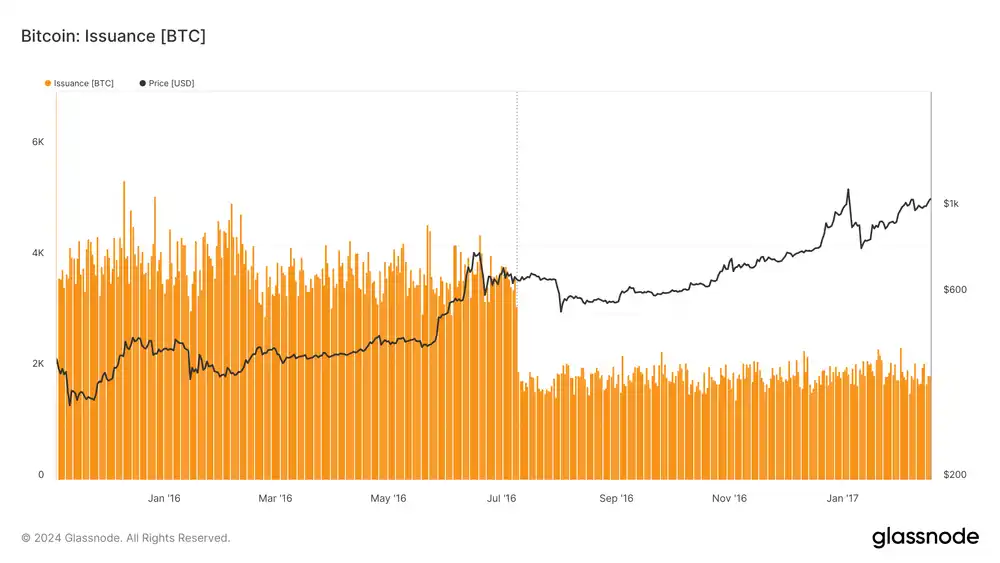

Ví dụ: vào năm 2016, thị trường đã trải qua một đợt bán tháo mạnh từ khoảng 760 USD đến 540 USD trong khoảng thời gian halving, mức điều chỉnh 30%. Sự sụt giảm này là một ví dụ kinh điển về việc những người tham gia thị trường phản ứng với chính sự kiện này thay vì tác động nguồn cung dài hạn, chứng tỏ sự biến động ngay lập tức khi giảm một nửa có thể gây ra trên thị trường.

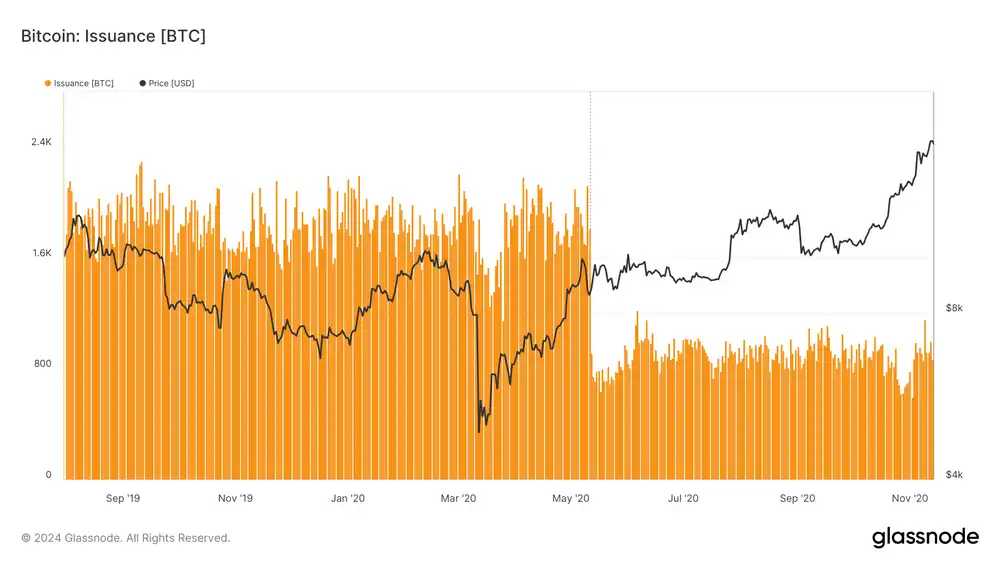

Việc giảm một nửa năm 2020 đưa ra một kịch bản phức tạp hơn. Mặc dù hậu quả trước mắt không phản ánh đợt bán tháo mạnh như năm 2016, nhưng các công ty khai thác đã trải qua “sự cố gấp đôi” khi sự phục hồi giá trước halving kéo theo việc giảm phát hành, làm trầm trọng thêm thách thức của họ. Giai đoạn này không có các sự kiện “tin tức bán” truyền thống, nhưng làm nổi bật các phản ứng sắc thái của thị trường đối với các sự kiện giảm một nửa bị ảnh hưởng bởi điều kiện kinh tế và tâm lý thị trường rộng hơn.

Khi chúng ta tiến gần hơn đến đợt halving Bitcoin tiếp theo, cấu trúc thị trường dường như đang chỉ ra khả năng xảy ra một đợt điều chỉnh lớn. Sự điều chỉnh như vậy không chỉ phù hợp với mô hình lịch sử mà còn có tác dụng thiết lập lại thị trường, loại bỏ tình trạng đầu cơ ngắn hạn và tạo tiền đề cho đợt tăng trưởng tiếp theo.

Kỳ vọng này phụ thuộc vào một số yếu tố, bao gồm cả tác động liên tục của ETF trên thị trường. Mặc dù hoạt động mua của họ đã hỗ trợ đáng kể cho giá Bitcoin nhưng nhiều người tin rằng dòng vốn này khó có thể tiếp tục vô thời hạn. Nếu dòng vốn ETF bắt đầu chậm lại hoặc đảo ngược trước halving, chúng ta có thể thấy hiệu ứng gộp trên thị trường. Kỳ vọng về nhu cầu ETF giảm, kết hợp với tâm lý giảm một nửa truyền thống, có thể gây ra một thời kỳ biến động cao, với việc các nhà giao dịch có khả năng điều chỉnh vị thế của họ dựa trên các dấu hiệu sớm của sự thay đổi.

Tóm lại, tác động trực tiếp của việc giảm một nửa đến thị trường sẽ bị ảnh hưởng bởi các yếu tố tâm lý và động lực tham gia của tổ chức. Các nhà giao dịch nên chuẩn bị cho những biến động có thể xảy ra trong thời gian giảm một nửa, sử dụng hoạt động ETF làm chỉ báo chính về tâm lý thị trường ngắn hạn.

Chu kỳ này có gì khác biệt

Trong lịch sử, chu kỳ Bitcoin thường bắt đầu từ 12 đến 18 tháng sau mức cao nhất của thị trường tăng giá trước đó, với mức cao nhất mọi thời đại (ATH) mới xảy ra vài tháng sau sự kiện halving. Điều này khiến nhiều người cho rằng chính sự kiện halving đã xúc tác cho đợt tăng giá tiếp theo do những hạn chế về nguồn cung được đưa ra.

Tuy nhiên, hiệu quả của việc giảm một nửa có thể bị giảm đi trong chu kỳ này do nhu cầu thể chế mới do Bitcoin ETF đưa ra. Nhu cầu này và dòng vốn từ ETF vào mạng Bitcoin có thể đã khiến BTC phá vỡ ATH của chu kỳ trước trước khi halving.

Tuy nhiên, thực tế này khiến một số người suy đoán rằng chu kỳ hiện tại có thể ngắn hơn các chu kỳ trước. Mặc dù không có gì chắc chắn rằng điều này sẽ xảy ra, nhưng bạn có thể xem xét dữ liệu để đánh giá xem bạn đang ở đâu trong chu kỳ thị trường và khả năng thị trường tăng trưởng sẽ tiếp tục.

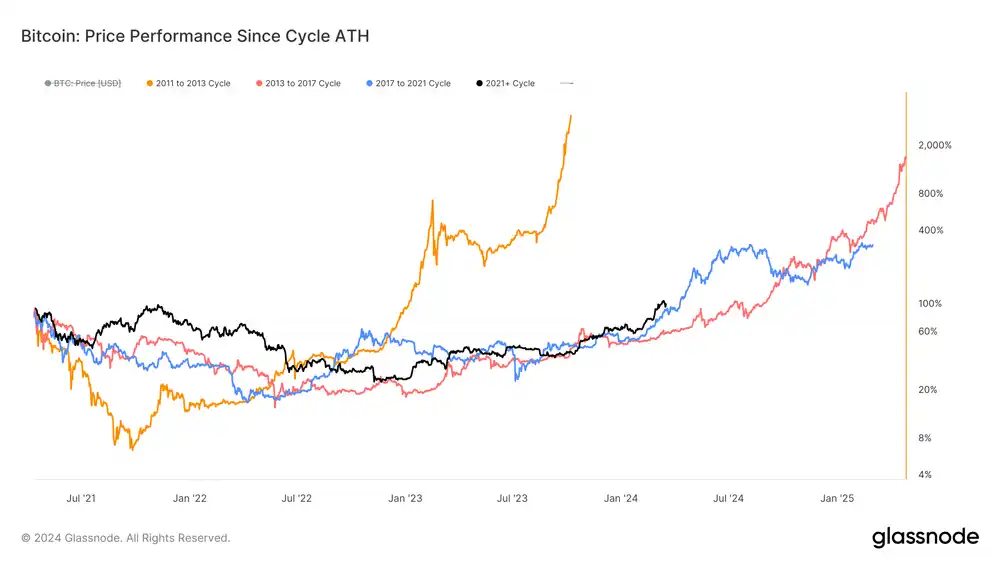

Đầu tiên, từ góc độ mô hình chu kỳ, việc phá vỡ ATH trước khi halving không nhất thiết có nghĩa là nó đã đi chệch khỏi các chuẩn mực lịch sử của Bitcoin. Điều quan trọng là phải đánh giá thời điểm thị trường tăng giá thực sự đạt đỉnh của chu kỳ trước. Trong phân tích của Glassnode, từ lâu người ta đã tin rằng điều này sẽ xảy ra vào tháng 4 năm 2021, mặc dù Bitcoin cao hơn về mặt kỹ thuật vào tháng 11 năm 2021. Giả định này dựa trên thực tế là sau mức cao nhất trong tháng 4, hầu hết các chỉ số kỹ thuật và chỉ số trực tuyến liên quan đến tâm lý thị trường và hành vi của nhà đầu tư bắt đầu cho thấy giá trị thị trường gấu điển hình của chúng và chưa bao giờ thực sự phục hồi.

Bây giờ, sử dụng tháng 4 năm 2021 làm mức cao nhất trước đó của thị trường giá lên, người ta có thể thấy rằng chu kỳ hiện tại rất phù hợp với các chuẩn mực lịch sử. Điều này cho thấy đợt tăng giá có thể tiếp tục lâu hơn mặc dù đã phá vỡ mức ATH trước đó trước khi halving.

Việc theo dõi chỉ báo thoái lui hiệu chỉnh tăng giá cũng có thể hữu ích khi đánh giá sự khác biệt của chu kỳ hiện tại với các chuẩn mực và xu hướng lịch sử, cũng như tính đến quan điểm của các chiến lược giao dịch nâng cao. Chỉ báo này phản ánh độ sâu và tần suất thoái lui của giá trong một thị trường giá lên đang diễn ra.

Điều đáng chú ý là chu kỳ này thể hiện những đợt thoái lui ít nghiêm trọng hơn, trái ngược với mức giảm lớn hơn 30-40% thường thấy ở các thị trường giá lên trước đây. Việc theo dõi các mức thoái lui này có thể cung cấp cho các nhà giao dịch một chỉ báo về tâm lý thị trường, mức độ chấp nhận rủi ro và các bước ngoặt tiềm năng. Khi dòng vốn ETF tiếp tục tác động đến thị trường, sự thay đổi đáng kể trong xu hướng thoái lui nhẹ hơn này có thể báo hiệu sự thay đổi trong hành vi của nhà đầu tư và cung cấp manh mối kịp thời để điều chỉnh chiến lược.

Tác động đến chiến lược giao dịch định hướng

Ngay cả khi chúng ta tiến gần hơn đến sự kiện halving, không thể bỏ qua vai trò của ETF trong việc định hình thị trường Bitcoin. Tuy nhiên, điều quan trọng là phải tập trung vào tác động của những người nắm giữ dài hạn (LTH) đối với động lực cung thị trường. Sự tương tác giữa nguồn cung của sự kiện halving và sự lên xuống của nhu cầu ETF tạo ra một động lực phức tạp có thể làm thay đổi đáng kể phản ứng của thị trường truyền thống đối với sự kiện halving.

Đối với các nhà giao dịch muốn hoàn thiện chiến lược định hướng của mình, việc theo dõi hành vi của LTH trở nên quan trọng. Quyết định giữ vị thế hoặc bắt đầu phân bổ cổ phần của LTH có thể cung cấp một dấu hiệu sớm về những thay đổi trong tâm lý thị trường và những thay đổi thanh khoản tiềm ẩn. Với điều kiện thị trường hiện tại, trong đó ETF đã tác động đến cân bằng cung và cầu, một động thái đáng chú ý của LTH có thể trở thành điểm bùng phát trong việc xác định hướng đi của thị trường sau halving.

Do đó, giao dịch định hướng thành công trong chu kỳ này có thể phụ thuộc vào cách tiếp cận nhiều mặt. Các nhà giao dịch cần theo dõi chặt chẽ hoạt động của ETF để biết các dấu hiệu về nhu cầu tiếp tục hoặc áp lực bán. Đồng thời, họ phải đánh giá tâm lý và hành động của LTH mà quyết định bán hoặc nắm giữ của họ có thể ảnh hưởng hơn nữa đến động lực cung ứng của thị trường. Các chiến lược giao dịch thích ứng với những tác động này là rất quan trọng để điều hướng hiệu quả giai đoạn tiếp theo của chu kỳ thị trường Bitcoin.