Vào ngày 1 tháng 8, MicroStrategy (MSTR), một công ty niêm yết trên Nasdaq, đã công bố báo cáo cho quý 2 năm 2023, thêm 12.800 BTC vào danh mục nắm giữ của mình. Công ty đã chi 4,53 tỷ đô la để mua Bitcoin và hơn 4 tỷ đô la đã được huy động thông qua việc phát hành trái phiếu hoặc cổ phiếu. Thông thường đòn bẩy quá mức không phải là một điều tốt, nhưng đối với MSTR, điều này đã trở thành một trò chơi có chi phí thấp và rủi ro thấp. Tuy nhiên, do sự phát triển của mảng kinh doanh phần mềm còn hạn chế, công ty thực tế không có dòng tiền dư thừa, hiện tại thị trường trái phiếu dường như gặp khó khăn về tài chính, chỉ có thể sử dụng để tài trợ cho các khoản nợ luân chuyển thông qua phân bổ, tương đương với ràng buộc sâu sắc giá của BTC. Nếu BTC thất bại trước thời hạn trả nợ năm 2025, trò chơi của MSTR có thể kết thúc.

Nắm giữ bitcoin

Là người nắm giữ Bitcoin được giao dịch công khai lớn nhất, MicroStrategy đã mua Bitcoin ban đầu như một chiến lược phòng thủ để bảo vệ bảng cân đối kế toán của họ, nhưng giờ đây đã trở thành chiến lược cốt lõi thứ hai của họ. MicroStrategy có hai chiến lược công ty: mua và nắm giữ bitcoin, đồng thời phát triển hoạt động kinh doanh phần mềm phân tích doanh nghiệp. Họ tin rằng hai chiến lược này phân biệt hoạt động kinh doanh của họ và mang lại giá trị lâu dài.

Công ty trước đó đã tuyên bố rằng số vốn vượt quá 50 triệu đô la của công ty sẽ được đầu tư vào Bitcoin, nhưng một tuyên bố sau đó tuyên bố rằng họ sẽ tiếp tục theo dõi các điều kiện thị trường để xác định xem có nên tiến hành tài trợ bổ sung để mua thêm Bitcoin hay không.

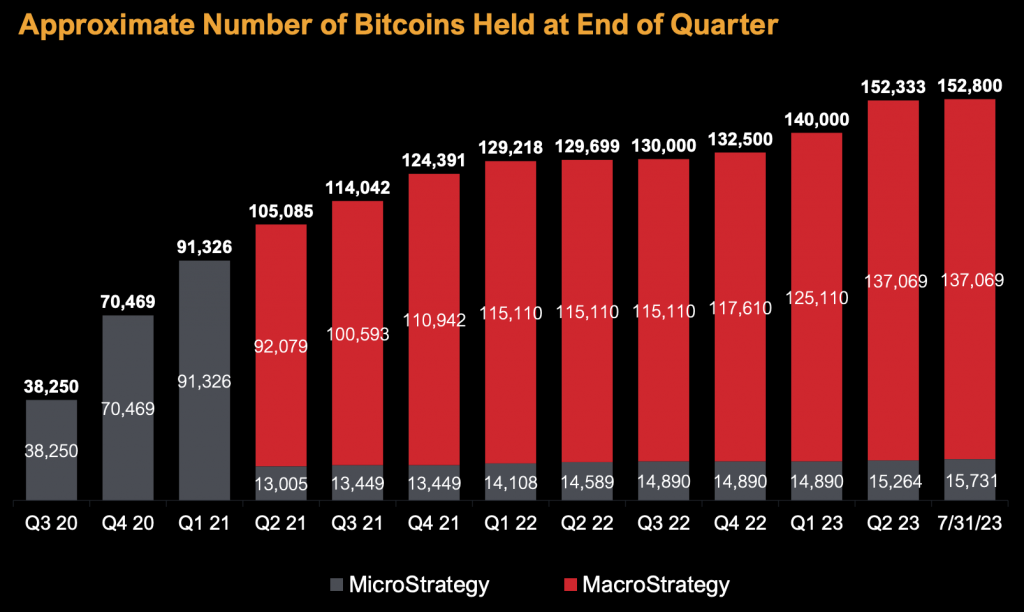

MicroStrategy bắt đầu đầu tư vào Bitcoin vào tháng 8 năm 2020, ngay sau khi dịch COVID-19 bùng phát. Tính đến ngày 31 tháng 7 năm 2023, công ty đã nắm giữ 152.800 bitcoin với tổng chi phí là 4,53 tỷ đô la, tương đương 29.672 đô la cho mỗi bitcoin, gần bằng giá thị trường hiện tại (29.218 đô la vào ngày 1 tháng 8). Trong số này, 90% bitcoin không được bảo đảm, có nghĩa là chúng không được sử dụng làm tài sản thế chấp cho bất kỳ khoản vay hoặc khoản nợ nào.

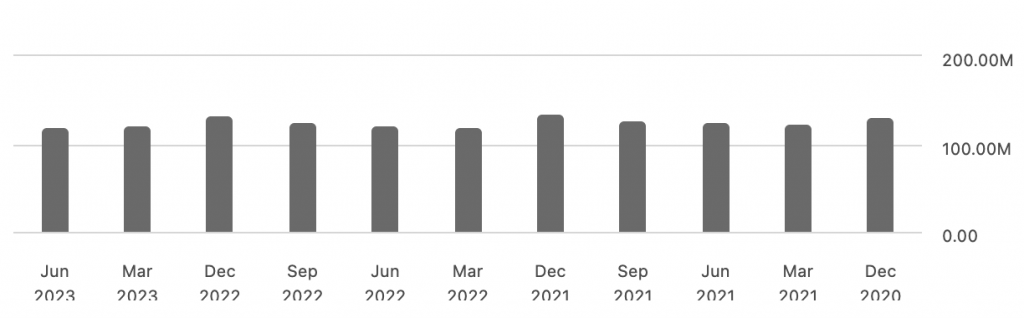

Hình thay đổi vị trí BTC của Microstrategy (MacroStrategy là công ty con của Microstrategy)

Có thể thấy rằng MSTR đã mua với tốc độ nhanh hơn trước quý đầu tiên của năm 2022, và trong ba quý tiếp theo, khi thị trường giảm mạnh, nó gần như đứng yên, và sau đó vào năm 2023, khi thị trường phục hồi, tốc độ mua tăng tốc.

Cách họ mở rộng bảng cân đối kế toán chủ yếu bao gồm vốn chủ sở hữu, nợ và phát hành trái phiếu chuyển đổi.

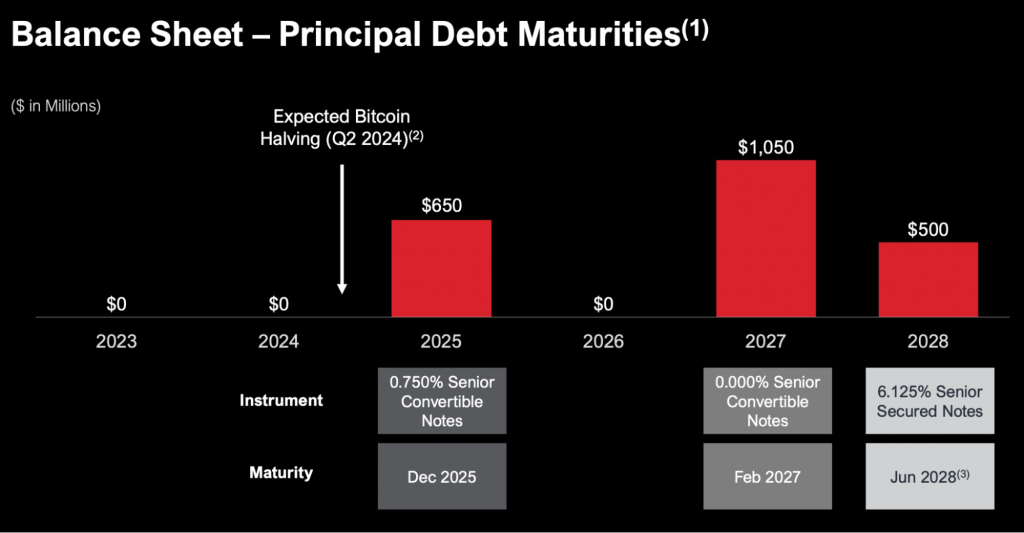

Mặc dù MSTR đã tăng lượng nắm giữ Bitcoin mỗi quý và giá Bitcoin đã giảm mạnh kể từ cuối năm 2021, nhưng cơ cấu nợ của công ty tương đối ổn định, với tổng số nợ khoảng 2,2 tỷ đô la Mỹ, lãi suất cố định trung bình hàng năm lãi suất 1,6%, và chi phí lãi vay cố định hàng năm khoảng 36 triệu USD, chủ yếu là do công ty sử dụng trái phiếu chuyển đổi (Convertible Notes) để tài trợ.

Tính đến báo cáo tài chính gần nhất cho quý 2 năm 2023, các khoản nợ chính của công ty bao gồm:

Trái phiếu bảo đảm cao cấp 6,125% đáo hạn vào năm 2028 (được hỗ trợ bởi 15.731 Bitcoin làm tài sản thế chấp) với số tiền phát hành là 500 triệu đô la và chi phí lãi hàng năm khoảng 30,6 triệu đô la. (Xuất bản tháng 6 năm 2021)

650 triệu đô la trái phiếu chuyển đổi cao cấp 0,75% đáo hạn vào tháng 12 năm 2025, với chi phí lãi vay hàng năm khoảng 4,9 triệu đô la. (phát hành tháng 12 năm 2020)

1,05 tỷ USD trái phiếu chuyển đổi cao cấp lãi suất 0% đến hạn vào tháng 2 năm 2027 mà không phải trả chi phí lãi vay hàng năm. (Xuất bản tháng 2 năm 2021)

2023~2024 MicroStrategy không có kỳ hạn nợ. Kỳ hạn nợ của nó bắt đầu vào năm 2025 và chậm nhất là đến năm 2028. Nói cách khác, MicroStrategy ít nhất có thể sống sót sau đợt halving Bitcoin vào năm 2024 một cách suôn sẻ.

Trong số đó, trái phiếu chuyển đổi là một công cụ tài chính lai vừa mang tính chất trái phiếu vừa mang tính chất cổ phiếu, lấy ví dụ về trái phiếu chuyển đổi trị giá 1,05 tỷ USD phát hành năm 2021:

Số tiền chào bán: Số tiền chào bán là 900 triệu đô la, bao gồm quyền của người mua ban đầu được mua thêm 150 triệu đô la trái phiếu trong thời hạn 13 ngày.

Bản chất ghi chú: Nợ cao cấp không có bảo đảm, Không có lãi định kỳ, Không tăng giá trị gốc. Chúng sẽ hết hạn vào ngày 15 tháng 2 năm 2027.

Mua lại: MicroStrategy có thể mua lại Trái phiếu để lấy tiền mặt với giá mua lại bằng 100% số tiền gốc của Trái phiếu cộng với bất kỳ khoản lãi đặc biệt tích lũy nhưng chưa thanh toán nào, tuân theo các điều kiện nhất định, vào hoặc sau ngày 20 tháng 2 năm 2024.

Chuyển đổi: Ghi chú có thể được chuyển đổi thành tiền mặt, cổ phiếu phổ thông MicroStrategy Class A hoặc kết hợp cả hai. Các ghi chú có thể chuyển đổi thành 0,6981 cổ phiếu trên 1.000 đô la tiền gốc theo tỷ lệ chuyển đổi ban đầu, tương đương với giá chuyển đổi ban đầu khoảng 1.432,46 đô la cho mỗi cổ phiếu. Điều này thể hiện mức phí bảo hiểm xấp xỉ 50% so với giá bán được báo cáo gần đây nhất là 955,00 USD trên mỗi cổ phiếu của cổ phiếu phổ thông Loại A của MicroStrategy trên Nasdaq vào ngày 16 tháng 2 năm 2021. Người nắm giữ trái phiếu cũng có thể chuyển đổi trái phiếu của họ trước khi đáo hạn, miễn là cổ phiếu đang giao dịch ở mức 130% giá thực hiện là 1400.

Bằng cách phát hành trái phiếu chuyển đổi, MicroStrategy đã huy động vốn mà không trực tiếp chịu chi phí lãi vay lớn. Đồng thời, hiệu ứng pha loãng vốn tức thời cũng được kiểm soát.

Tại sao các nhà đầu tư sẵn sàng chọn đầu tư vào trái phiếu chuyển đổi không lãi suất? Những lý do chính bao gồm hai điểm:

- Tiềm năng tăng giá của cổ phiếu: Trái phiếu chuyển đổi có thể được chuyển đổi thành cổ phiếu phổ thông của một công ty trong những điều kiện nhất định. Nếu giá cổ phiếu của công ty tăng cao hơn giá mục tiêu, các nhà đầu tư có thể chọn chuyển đổi trái phiếu thành cổ phiếu, do đó được hưởng lợi từ giá cổ phiếu tăng. Đây là một trong những động lực chính để các nhà đầu tư lựa chọn trái phiếu chuyển đổi không trả lãi.

- Bảo vệ vốn: Trái phiếu chuyển đổi cung cấp khả năng bảo vệ vốn tốt hơn so với việc mua ngay cổ phiếu. Ngay cả khi giá cổ phiếu của công ty giảm, các nhà đầu tư vẫn có thể mua lại mệnh giá của trái phiếu và trái phiếu được ưu tiên truy đòi cổ phiếu. Điều này cung cấp cho các nhà đầu tư một cách để giảm rủi ro đầu tư trong khi tận hưởng tiềm năng tăng giá của cổ phiếu.

Vì vậy, trái phiếu chuyển đổi tương đương với việc nắm giữ trái phiếu và quyền chọn mua cổ phiếu MicroStrategy cùng một lúc, nhưng xét rằng giá cổ phiếu hiện tại của MSTR chỉ là 434 đô la, giá cổ phiếu cần tăng hơn 3,3 lần vào tháng 2 năm 2027 để nhà đầu tư sinh lời. Do đó, một khi MSTR còn hàng, hay nói đúng ra là giá Bitcoin không thể tăng quá 3 lần kể từ bây giờ, MSTR tương đương với việc sử dụng tiền miễn phí trong 6 năm.

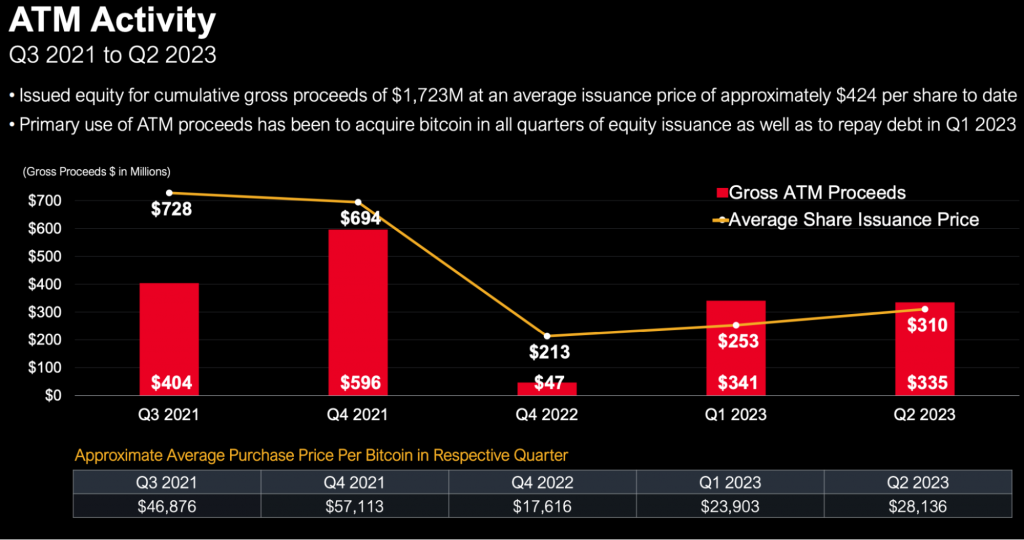

MicroStrategy đang chào bán tổng cộng 1,723 tỷ đô la cổ phiếu phổ thông loại A vào năm 2021, 2022 và 2023 với giá bán trung bình là 424 đô la một cổ phiếu. Mục đích sử dụng chính của các đợt phát hành vốn cổ phần này là để mua Bitcoin trong tất cả các quý phát hành vốn cổ phần và để trả nợ vào quý 1 năm 2023.

Ngày phát hành của các cổ phiếu này là:

- Huy động được 404 triệu USD thông qua kế hoạch phát hành quyền vào quý 3 năm 2021 với giá phát hành trung bình là 728 USD/cổ phiếu

- 596 triệu đô la tài trợ trong quý 3 năm 2021, với giá phát hành trung bình là 694 đô la một cổ phiếu

- Trong quý 4 năm 2022, 47 triệu đô la sẽ được huy động, với giá phát hành trung bình là 213 đô la một cổ phiếu

- Trong quý đầu tiên của năm 2023, 341 triệu USD sẽ được huy động, với giá phát hành trung bình là 253 USD/cổ phiếu

- Trong quý 2 năm 2023, nó sẽ huy động được 335 triệu USD, với giá phát hành trung bình là 310 RMB/cổ phiếu

Hình: Quy mô và giá phát hành cổ phiếu MSTR 2021 đến thời điểm hiện tại

Vào ngày 1 tháng 8 năm 2023, với việc công bố báo cáo quý thứ hai, MSTR đã công bố triển khai kế hoạch phân bổ mới trị giá 750 triệu đô la Mỹ, quy mô tài trợ lớn nhất trong lịch sử và mục đích vẫn là tiếp tục hỗ trợ hoạt động mua hàng quy mô lớn của công ty và nắm giữ Bitcoin. .

Phân tích sức khỏe tài chính

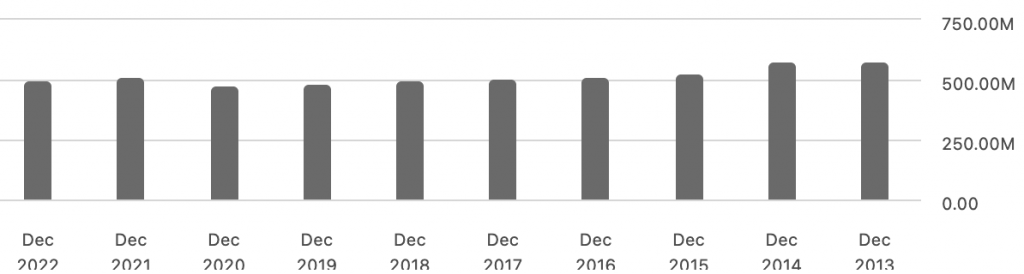

Doanh thu hàng năm của MicroStrategy tương đối ổn định trong vài năm qua, đạt 499 triệu đô la vào năm 2022, nhưng về cơ bản vẫn giữ nguyên ở mức 500 triệu đô la kể từ năm 2013. Là một công ty phần mềm, doanh thu bán phần mềm hoàn toàn không thể tăng trong thời kỳ bùng nổ của các công ty công nghệ. Hơi đáng lo ngại.

Biểu đồ: MSTR Tổng doanh thu hàng năm (Hàng năm)

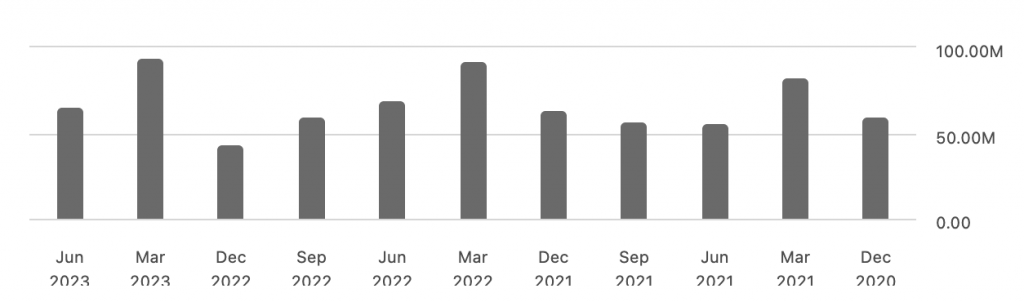

Và doanh thu hầu như không tăng kể từ hai quý đầu năm nay, ở mức 120 triệu USD.

Biểu đồ: MSTR Tổng doanh thu hàng năm (Hàng quý)

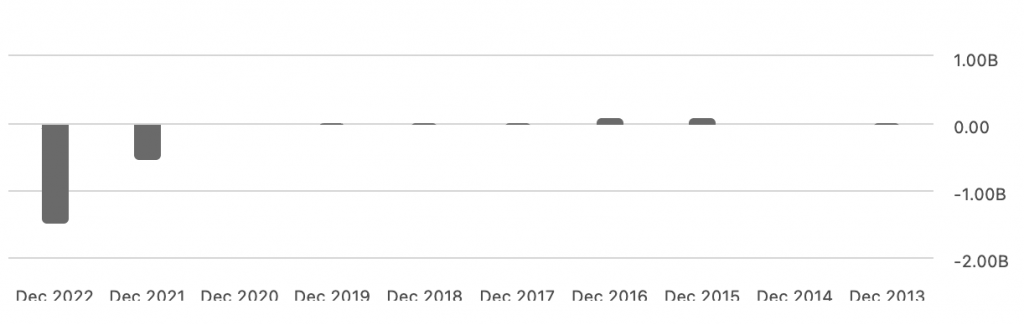

Hình: Lợi nhuận ròng của MSTR (Hàng năm)

Mặc dù MicroStrategy đã ghi nhận khoản lãi ròng 483 triệu đô la Mỹ trong nửa đầu năm nay, hoạt động kinh doanh phần mềm của công ty vẫn không có lãi, với khoản lỗ hoạt động 30 triệu đô la Mỹ trong nửa đầu năm. Lợi nhuận ròng chủ yếu là do nó ghi nhận khoản lợi ích về thuế thu nhập là 513,5 triệu đô la.

Những khoản thu nhập này không bằng số tiền mặt thực tế mà công ty nhận được, mà là các khoản lợi ích và tín dụng thuế khác nhau mà công ty có thể khấu trừ khỏi tổng thu nhập khi tính toán lợi nhuận trước thuế, chủ yếu là do sự suy giảm giá trị của Bitcoin trước đó. Về mặt xử lý kế toán, sự suy giảm tài sản của công ty, thua lỗ kinh doanh, v.v., có thể tạo ra lợi ích về thuế thu nhập, bởi vì công ty có thể sử dụng những khoản lỗ này để bù đắp các khoản thuế trong tương lai.

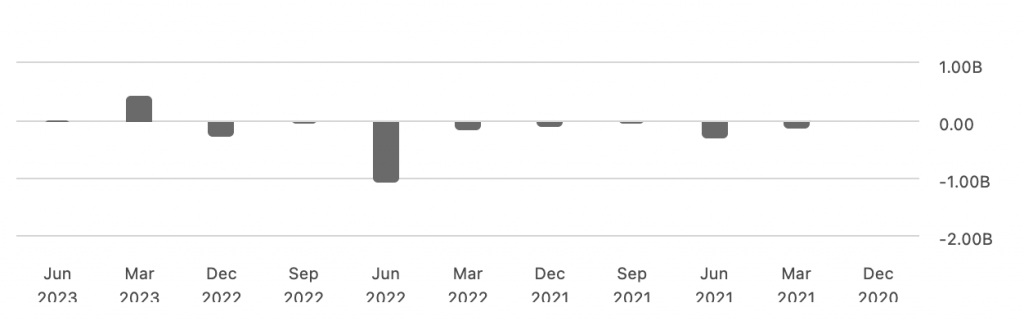

Hình: Lợi nhuận ròng của MSTR (theo quý)

Ngoài ra, mặc dù có doanh thu 500 triệu đô la, công ty không thực sự có dòng tiền dư thừa. Mặc dù chi phí sử dụng nợ trung bình chỉ là 1,6% nhưng khoản nợ này tạo ra 36 triệu USD tiền lãi mỗi năm, chiếm hơn một nửa dự trữ tiền mặt của công ty, buộc công ty phải tiếp tục phát hành trái phiếu mới hoặc phát hành cổ phiếu mới để tăng lãi suất. Nếu dự trữ tiền mặt chạm đáy, nó có thể gây nguy hiểm cho khoản đầu tư vào kinh doanh phần mềm và ảnh hưởng thêm đến thu nhập hoạt động.

Biểu đồ: Dự trữ tiền mặt và tương đương MSTR (Hàng quý)

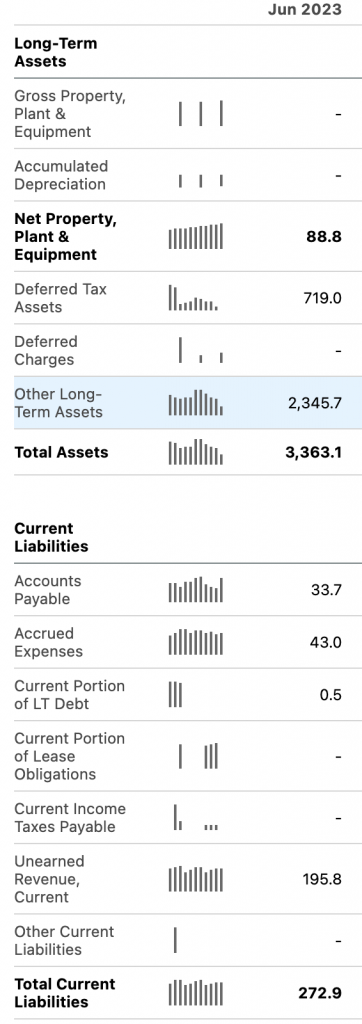

Đánh giá từ bảng cân đối kế toán hiện tại của MSTR, tổng tài sản 3,363 tỷ đô la Mỹ (2,346 tỷ đô la Mỹ là BTC) thực sự bị đánh giá thấp, điều này chủ yếu là do việc tính toán giá trị của BTC chỉ tính toán sự suy giảm của chi phí so sánh, thậm chí nếu giá tăng trở lại sau đó. Nó sẽ không được đưa vào thống kê, do đó, có một khoản lỗ do suy giảm vĩnh viễn là 2,2 tỷ đô la Mỹ. Trên thực tế, với mức giá hiện tại của BTC là gần 30.000 đô la Mỹ, tổng tài sản của MSTR sẽ là 5,56 đô la Mỹ tỷ USD, tương ứng với khoản nợ 2,73 tỷ USD.

Hình: Bảng cân đối kế toán MSTR (Q2 2023)

Mặc dù mô hình kinh doanh của MSTR đã cố gắng hết sức để giảm áp lực nợ, nhưng do hoạt động kinh doanh truyền thống kém hiệu quả nói chung, triển vọng kinh doanh của toàn công ty và giá Bitcoin đã bị ràng buộc sâu sắc. tăng ở mức hiện tại, việc huy động vốn liên tục của MSTR có thể trở nên khó khăn. Ví dụ, trong quý này, MSTR đã công bố khởi động kế hoạch phân bổ 750 triệu đô la Mỹ lớn nhất trong lịch sử. Không rõ nó sẽ được thực hiện như thế nào, nhưng cổ phiếu của công ty đã giảm 6,4 % vào ngày hôm sau sau khi tin tức được công bố.

Từ tình huống cụ thể của MicroStrategy, chi phí phát hành trực tiếp cổ phiếu mới thấp hơn so với trái phiếu thông thường, trong khi độ khó phát hành trái phiếu chuyển đổi cao hơn một chút, đòi hỏi phải thiết kế cẩn thận các điều khoản để thu hút các nhà đầu tư, điều này rõ ràng là không dễ dàng trong thời đại ngày nay. thị trường gấu tiền tệ kỹ thuật số.

Có thể thấy rằng ba trái phiếu chính của MSTR đã được phát hành trong thời kỳ cao điểm của đợt tăng giá BTC cuối cùng (tháng 12 năm 2020 ~ tháng 6 năm 2021) và sau quý 3 năm 2021, nó sẽ chủ yếu dành cho tài trợ phân bổ, điều này cũng phản ánh Vị trí vững chắc của MSTR trên thị trường trái phiếu. Việc cấp vốn có thể khó khăn hoặc có thể khó trả lãi suất cao. Xét cho cùng, chuẩn lãi suất của trái phiếu rác của Mỹ là 8%. Thanh lý các khoản nợ hiện tại với chi phí này là không bền vững. Bạn chỉ có thể đặt cược vào BTC trước thời hạn trả nợ vào năm 2025. tăng trưởng nhanh chóng.