Bài viết này sẽ khám phá các stablecoin được hỗ trợ bởi blockchain, bao gồm stablecoin được hỗ trợ bởi tiền pháp định, stablecoin được hỡ trợ bởi crypto được thế chấp vượt mức, stablecoin thuật toán và stablecoin được hỗ trợ bởi Bitcoin. Từ đó, đi đến luận điểm rằng cách tốt nhất để kết hợp hai hệ thống không tương thích này là sử dụng một tài sản tương thích với ERC-20/EVM.

Trong những thời điểm thị trường cực kỳ biến động, stablecoin có thể là lựa chọn ưu tiên hơn cả. Nhưng nhiều người không nhận ra rằng chúng về cơ bản không tương thích với thế giới tài chính đang được mong muốn tạo ra.

Stablecoin và tiền tệ kỹ thuật số của Ngân hàng Trung ương (CDBC) là hai khái niệm được liên kết với nhau với bản chất cơ bản là hệ thống ngân hàng dựa trên nợ, chi phối hệ thống tài chính toàn cầu.

Bài viết này sẽ khám phá các stablecoin được hỗ trợ bởi blockchain, bao gồm stablecoin được hỗ trợ bởi tiền pháp định, stablecoin được hỡ trợ bởi crypto được thế chấp vượt mức, stablecoin thuật toán và stablecoin được hỗ trợ bởi Bitcoin. Từ đó, đi đến luận điểm rằng cách tốt nhất để kết hợp hai hệ thống không tương thích này là sử dụng một tài sản tương thích với ERC-20/EVM.

Stablecoin được hỗ trợ bởi tiền pháp định (fiat)

Ngân hàng là một công ty công cộng vận hành mạng lưới chuyển giá trị fiat. Họ giúp các cá nhân và tổ chức tiến hành các hoạt động kinh doanh. Trước khi có blockchain Bitcoin, các ngân hàng là trung gian đáng tin cậy duy nhất có thể thực hiện các chức năng giao dịch tiền. Ngay cả sau Bitcoin, các ngân hàng vẫn là trung gian phổ biến nhất.

Tuy nhiên, các ngân hàng hiện tính phí lớn và thời gian xử lý khá lâu. Như vậy, sự xuất hiện của blockchain có thể khắc phục được vấn đề này.

Bitcoin tạo ra một hệ thống thanh toán P2P nhanh và chi phí thấp. Tuy nhiên, khi so sánh với tiền tệ fiat và năng lượng (tức là một thùng dầu), thì giá trị Bitcoin dễ bay hơi hơn. Để giải quyết vấn đề này, Tether đã tạo ra stablecoin đầu tiên được neo với đồng USD bằng cách sử dụng Omni được xây dựng trên Bitcoin.

Tether đã tạo ra một loại tài sản kỹ thuật số mới trên một public blockchain, được neo 1:1 bởi các tài sản fiat do ngân hàng nắm giữ, mà hiện nay chúng ta vẫn gọi là stablecoin được neo với fiat. Sau sự ra đời của Tether (còn được gọi là USDT) và USDC, một loạt các stablecoin được neo với fiat khác đã mọc lên. Hiện tại, USDT và USDC có AUC kết hợp trên 100 tỷ USD.

Do thiếu cơ sở hạ tầng trong nền kinh tế Bitcoin, phương tiện thanh toán vẫn bằng USA hoặc một loại tiền tệ fiat khác. Và bởi vì các phương tiện truyền thống để gửi và nhận fiat rất tốn kém và phức tạp. Chính vì vậy, khả năng vượt qua hệ thống thanh toán ngân hàng đắt tiền và gửi fiat ngay lập tức với chi phí thấp sẽ là vô cùng quý giá.

Vấn đề cơ bản với loại stablecoin này là nó yêu cầu ngân hàng phải nắm giữ các tài sản fiat hỗ trợ token. Tuy nhiên, phí giao dịch đối với stablecoin không rơi vào túi của các chủ ngân hàng, nhưng các ngân hàng phải trả một khoản chi phí để nắm giữ những tài sản fiat khổng lồ này.

Stablecoin neo với tiền pháp định muốn sử dụng các phương tiện lưu trữ của các ngân hàng nhưng không phải trả bất kỳ khoản nào cho họ. Chiến lược này là hoàn toàn không thể xảy ra. Một vài tỷ có thể ổn, nhưng không thể mong đợi các ngân hàng thương mại cho phép các stablecoin neo với tiền pháp định có AUC trong hàng nghìn tỷ.

Stablecoin neo với tiền pháp định sẽ không phải là giải pháp thanh toán hỗ trợ Web3 hoặc một nền kinh tế toàn cầu phi tập trung thực sự. Chúng không thể là dịch vụ thanh toán kỹ thuật số kết nối thế giới vật lý một cách nhanh chóng, rẻ và an toàn.

Stablecoin được hỗ trợ bởi crypto được thế chấp vượt mức

MakerDAO có hai loại tiền tệ. Trong đó Maker (MKR) là token quản lý hệ thống. Nó tương tự như cổ phần của ngân hàng, nhưng mục tiêu của nó là có nhiều tài sản hơn là nợ phải trả. Tài sản là nhiều loại tiền điện tử mega-cap như Bitcoin và Ether, được pledge để tạo ra DAI – token neo với USD.

1 DAI = 1 USD

Người dùng có thể vay DAI từ MakerDAO để đổi lấy một lượng tài sản thế chấp tiền điện tử nhất định. Vì giá của tài sản thế chấp tiền điện tử có thể giảm theo giá trị USD, Maker sẽ lập trình thanh lý tài sản thế chấp đã cầm cố để đáp ứng khoản vay DAI. Điều này được thực hiện một cách minh bạch trên Ethereum.

.png)

Hệ thống này mạnh mẽ bởi vì nó đã tồn tại qua một số đợt sụt giá bitcoin và ether, và token DAI vẫn duy trì gần với giá trị 1 USD trên thị trường mở. Tuy nhiên, nhược điểm của hệ thống này là nó được thế chấp vượt mức. Nó thực sự loại bỏ thanh khoản khỏi thị trường vốn tiền điện tử để đổi lấy sự ổn định của tài sản fiat được chốt.

MakerDAO và các stablecoin được thế chấp vượt mức khác khi được chuyển đến hàm của chúng: Rút hoàn toàn thanh khoản và tài sản thế chấp khỏi hệ sinh thái. Holder token Maker có thể chọn đưa rủi ro vào mô hình kinh doanh bằng cách cho vay tài sản thế chấp nhàn rỗi để đổi lấy thu nhập cao hơn. Tuy nhiên, điều này dẫn đến rủi ro tín dụng vào hệ thống.

Stablecoin thuật toán

Mục tiêu đã nêu của các stablecoin này là tạo ra một tài sản cố định với tài sản thế chấp tiền điện tử hoặc fiat ít hơn 1:1.

Ví dụ:

LUNA là governance token của hệ sinh thái Terra.

UST là một stablecoin được chốt 1 USD có "tài sản" là token LUNA đang lưu hành.

Đây là cách hoạt động:

Lạm phát: nếu 1 UST = 1,01 USD, thì UST được định giá quá cao so với chốt của nó. Trong trường hợp này, protocol cho phép chủ sở hữu LUNA swap LUNA trị giá 1 USD lấy 1 UST. LUNA bị burn hoặc đưa ra ngoài lưu thông, UST được mint hoặc đưa vào lưu thông. Trader kiếm được lợi nhuận là 0,01 USD.

Giảm phát (hiện tại): Nếu 1 UST = 0,99 USD thì UST được định giá thấp hơn so với chốt của nó. Trong trường hợp này, protocol cho phép chủ sở hữu UST swap 1 UST lấy LUNA trị giá 1 USD. Giả sử bạn có thể mua 1 UST với giá 0,99 USD và đổi lấy LUNA trị giá 1 USD, bạn lãi 0,01 USD. UST đã bị burn và LUNA được mint. Điều này làm cho giá LUNA giảm vì nguồn cung của nó giảm. Vấn đề lớn nhất là các nhà đầu tư hiện đang sở hữu LUNA mới mint sẽ quyết định bán nó ngay lập tức thay vì hold với hy vọng tăng giá. Đây là lý do tại sao LUNA phải chịu áp lực bán liên tục khi UST giao dịch với mức chiết khấu đáng kể so với chốt của nó.

Càng sử dụng nhiều UST trong thương mại trên nền kinh tế phi tập trung Web3, giá trị của LUNA càng cao. Cơ chế mint và burn này rất hữu ích trên con đường phát triển. Nhưng nếu UST không thể giữ vững vị trí của mình, một vòng xoáy tiền tệ đầy chết chóc có thể bắt đầu bằng cách mint LUNA vô thời hạn trong nỗ lực đưa UST trở lại chốt của nó.

Tất cả các stablecoin theo thuật toán đều có một số loại tương tác mint/burn giữa governance token và một stablecoin được chốt. Tất cả các protocol này đều có chung một vấn đề là làm thế nào để lôi kéo mọi người ủng hộ tỷ giá khi các giao dịch ổn định được chốt với mức chiết khấu đáng kể so với tỷ giá fiat.

Hầu hết tất cả các stablecoin thuật toán đều đã thất bại do hiện tượng vòng xoáy tiền tệ chết chóc này. Một khi vòng xoáy bắt đầu, rất tốn kém và khó có thể khôi phục niềm tin trên thị trường.

.png)

Đây là biểu đồ độ lệch phần trăm của UST so với mức chốt 1 USD của nó. Như với MakerDAO, 0% có nghĩa là chốt là rất chắc chắn. Mọi thứ đều ổn cho đến khi UST phá bỏ giá trị neo của nó

Nhiều dự án tương tự đã thất bại hoặc đang trong quá trình thất bại. Điều đó không có nghĩa là mô hình này không thể hoạt động, ít nhất là trong một khoảng thời gian.

Về mặt lý thuyết, mô hình này có thể mở rộng quy mô để đáp ứng nhu cầu của nền kinh tế Web3 phi tập trung, nhưng nó sẽ yêu cầu thiết kế và thực thi gần như hoàn hảo.

Các stablecoin được hỗ trợ bởi Bitcoin

Sàn giao dịch phái sinh tiền điện tử cung cấp các hợp đồng tương lai và swap vĩnh viễn theo phong cách nghịch đảo. Các hợp đồng này dựa trên BTC/USD nhưng được giao dịch bằng BTC. Điều này có nghĩa là lợi nhuận, lỗ và ký quỹ được tính bằng Bitcoin, trong khi giá niêm yết bằng USD.

Giá trị hợp đồng = [1 USD/ giá BTC] * Số lượng hợp đồng

Nếu BTC/USD là 1 USD, hợp đồng có giá trị 1 BTC. Nếu BTC/USD là 10 USD, hợp đồng có giá trị 0,1 BTC.

Giả sử BTC/USD = 100 USD.

[1USD/100 USD] * 100 USD = 1 Bitcoin

100 USD tổng hợp: 1 BTC + 100 hợp đồng phái sinh ngắn hạn

Nếu giá Bitcoin có xu hướng tăng đến vô cùng, giá trị của một hợp đồng phái sinh ngắn hạn bằng Bitcoin sẽ đạt đến giới hạn 0.

Giả sử giá Bitcoin tăng lên 200 USD

Giá trị của các hợp đồng phái sinh sẽ là

[1 USD/200 USD] * 100 USD = 0,5 BTC

Lỗ hổng cơ bản đầu tiên trong hệ thống xảy ra khi giá BTC/USD tiến gần đến 0. Khi giá về 0, giá trị hợp đồng sẽ lớn hơn tất cả bitcoin từng tồn tại, khiến những người bán khống không thể trả lại bằng bitcoin.

Nơi duy nhất mà các hợp đồng nghịch đảo này được giao dịch đủ lớn để chứa các stablecoin được hỗ trợ bởi Bitcoin có thể phục vụ hệ sinh thái hiện tại xảy ra trên các sàn CEX.

Điểm đầu tiên của tập trung hóa là quá trình tạo và redemption (mua lại).

Quá trình tạo:

Gửi BTC đến nền tảng.

Quỹ pledge BTC trên một hoặc nhiều CEX và bán các hợp đồng phái sinh nghịch đảo để tạo ra sUSD.

Quỹ phát hành token sUSD dựa trên blockchain công khai.

Để giao dịch các derivatives này, nền tảng phải tạo một tài khoản trên một hoặc nhiều CEX. Tài sản thế chấp BTC không được giữ trong nền tảng, nhưng vẫn nằm trong chính CEX.

Quy trình mua lại:

Gửi sUSD cho nền tảng.

Quỹ mua lại các hợp đồng phái sinh ngược ngắn hạn trên một hoặc nhiều CEX, sau đó burn sUSD.

Quỹ thu rút tài sản thế chấp BTC ròng và trả lại cho người mua lại.

Có hai vấn đề với quá trình này. Đầu tiên, CEX có thể không trả lại được tất cả tài sản thế chấp BTC đã ủy thác cho nó. Thứ hai, CEX phải thu lợi nhuận từ những người thua cuộc. Đối với mục đích của dự án này, khi giá BTC giảm, các derivatives của dự án sẽ sinh lời. Nếu giá giảm quá xa, quá nhanh, CEX sẽ không có đủ lợi nhuận để thanh toán trong thời gian dài.

Thiết lập

Quỹ cần huy động vốn để phát triển dự án. Nhu cầu lớn nhất về vốn là một quỹ chìm chung để bảo hiểm rủi ro đối tác trao đổi. Các governance token ban đầu phải được bán để đổi lấy Bitcoin. Bitcoin này được dành cho các tình huống mà CEX không thanh toán như mong đợi. Rõ ràng, quỹ chìm này không phải là vô tận, nhưng nó sẽ tạo ra một số niềm tin rằng tỷ giá 1 USD có thể được duy trì nếu CEX trả lại ít hơn mức cần thiết.

Bước tiếp theo là xác định cách protocol kiếm được doanh thu. Có hai nguồn thu nhập:

Protocol sẽ tính phí cho mỗi lần tạo và mua lại.

Protocol sẽ đạt được cơ sở tích cực tự nhiên cho các hợp đồng phái sinh và giá trị giao ngay cơ bản.

Chính sách đã nêu của Fed (và hầu hết các ngân hàng trung ương lớn khác) là thổi phồng tiền tệ của họ lên 2% mỗi năm. Trên thực tế, kể từ năm 1913, USD đã mất hơn 90% sức mua khi được lập chỉ số so với rổ tính CPI.

BTC có một nguồn cung cấp cố định. Khi mẫu số (USD) tăng giá trị, tử số (BTC) vẫn giữ nguyên. Điều này có nghĩa là nên chỉ định giá trị tương lai của tỷ giá BTC/USD cao hơn spot value. Về cơ bản, bù hoãn mua (Contango) (giá tương lai > spot value) hoặc funding rate (trên các giao dịch swap vĩnh viễn) phải là số dương.

Một lựa chọn khác là tăng tỷ lệ gia tăng dân số lên trên 2% một năm. Theo Cục Điều tra Dân số Hoa Kỳ, tỷ lệ tăng dân số năm 2021 là 0,1%.

Lựa chọn cuối cùng là khám phá một số công nghệ chuyển đổi năng lượng mới và giúp giảm đáng kể chi phí năng lượng trên mỗi USD của hoạt động kinh tế.

Cả 2 giải pháp thay thế này đều tốn rất nhiều thời gian để có thể thành hiện thực.

Terra/UST sẽ sống sót?

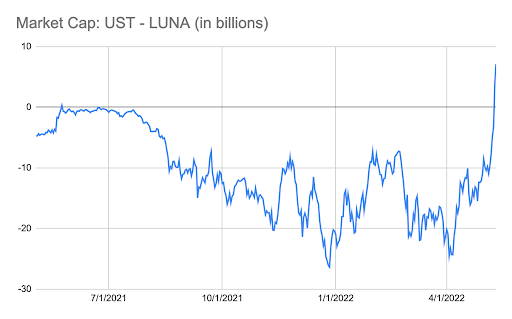

Ngay cả khi LUNA và UST sống sót sau giai đoạn này, về lâu dài, phải có một số thay đổi protocolđược thực hiện để củng cố niềm tin của thị trường rằng giá trị vốn hóa thị trường của LUNA sẽ luôn vượt quá UST float.

Hệ thống hoạt động tốt khi giá trị này < 0. Mức tăng đột biến lên có nghĩa là UST phải được burn và LUNA được phát hành để đưa UST trở lại đúng với chốt của nó.

Các stablecoin thuật toán không khác nhiều so với các loại tiền tệ được hỗ trợ bằng nợ fiat. Terra và những loại tiền khác như nó không thể buộc bất cứ ai sử dụng UST với bất kỳ giá nào. Họ phải thuyết phục thị trường bằng những thiết kế lạ mắt. Tuy nhiên, luôn có một nhu cầu cố hữu đối với tiền tệ fiat.