Bạn có giữ stablecoin không? Nếu có, những cái nào bạn giữ? bạn dùng chúng để làm gì Bạn đang đưa chúng vào các hoạt động mang lại lợi nhuận DeFi hay chỉ giữ chúng và chờ giảm giá?

Có lẽ bạn đã chuyển đổi stablecoin của mình sang tiền tệ fiat để tránh những rủi ro liên quan đến nó. Điều này là hợp lý, đặc biệt là khi một trong những stablecoin quan trọng nhất, USDC, đã bị hủy neo nghiêm trọng trong thời gian ngắn. Hoặc có thể bạn đã chọn fiat vì nó hiện mang lại lợi nhuận cao hơn so với các giao thức DeFi blue-chip.

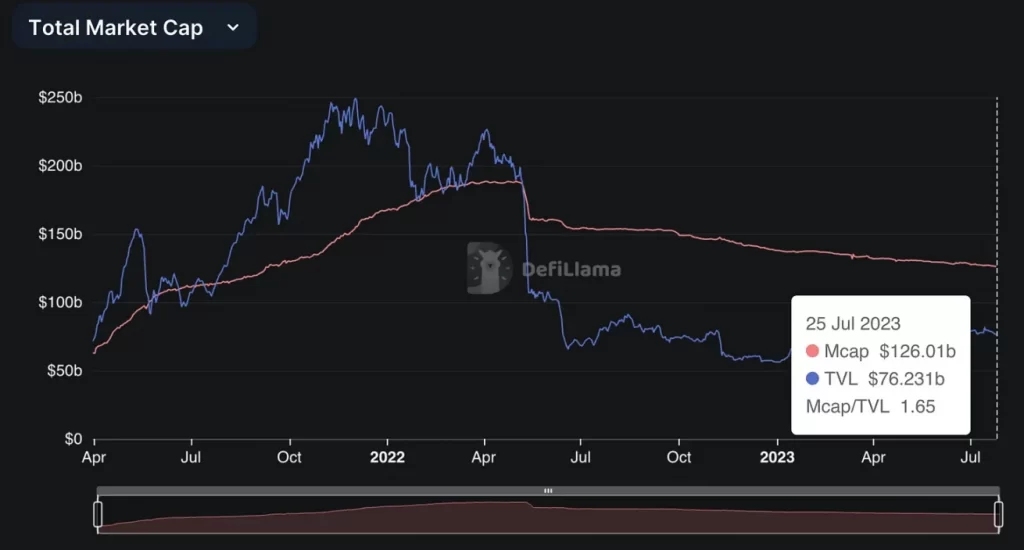

Trong thị trường gấu của thị trường tiền điện tử, không có gì ngạc nhiên khi tổng giá trị thị trường của stablecoin đã giảm từ mức cao nhất mọi thời đại là 200 tỷ đô la xuống còn 126 tỷ đô la hiện tại.

Nhưng đừng sợ. Người sáng lập Synthetix cho biết: “Chúng ta đang bước vào thời kỳ hoàng kim của stablecoin phi tập trung. “

Bạn đang thắc mắc ý nghĩa của anh ấy trong câu nói này là gì? Hãy phá vỡ nó một cách chi tiết.

Stablecoin nào là an toàn nhất?

Đây là câu hỏi quan trọng nhất vì bạn không muốn một ngày thức dậy và stablecoin của bạn giảm 50%.

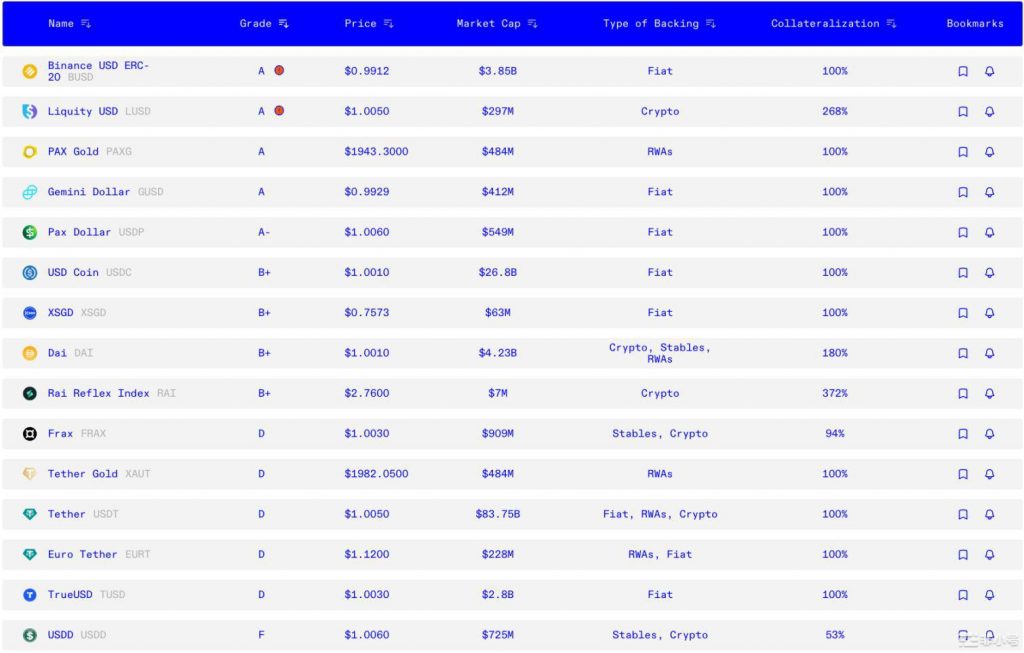

May mắn thay, tổ chức phi lợi nhuận Bluechip đã công bố xếp hạng an ninh kinh tế cho các stablecoin hàng đầu trong tuần này. Điểm bảo mật xem xét hiệu suất tổng thể của một stablecoin và cung cấp thông tin về nhiều khía cạnh: Tính ổn định (S), Quản lý (M), Triển khai (I), Phân cấp (D), Quản trị (G) và Ngoại tác (E ) .

Các stablecoin an toàn nhất trong mô hình đánh giá của Bluechip là BUSD, PAXG, GUSD và LUSD của Liquity . Điều này có nghĩa là LUSD là stablecoin phi tập trung an toàn nhất về mặt kinh tế, thậm chí còn an toàn hơn USDC.

Điều này không có gì đáng ngạc nhiên. Trong sự kiện tách USDC nghiêm trọng vào tháng 3, LUSD đã hoạt động như một nơi trú ẩn an toàn.

Thật thú vị, các stablecoin DeFi khác cũng được đánh giá, với DAI và RAI nhận được điểm B và USDD nhận được điểm F.

Điểm USDD của Tron là F vì dự trữ của nó bao gồm TRX (69%), BTC (29%) và TUSD (2%). Tuy nhiên, Bluechip không xem xét tỷ lệ thế chấp của TRX. Sự thất bại của Terra /Luna minh họa những rủi ro to lớn vốn có trong tài sản thế chấp bản địa.

Nếu bạn tò mò về những phát hiện này, đây là bản tóm tắt nhanh các báo cáo về các stablecoin đã chọn:

- Binance USD ERC-20 (Xếp hạng: A): Đồng tiền ổn định này doPaxosvà được coi là an toàn cho mục đích sử dụng công cộng. Mặc dù NYDFS ngừng phát hành vào năm 2023, hỗ trợ BUSD không bị ảnh hưởng.

- Liquity USD (Xếp hạng: A): LUSD là một phần của Giao thức Liquity, một stablecoin phi tập trung cao. Nó được kiểm soát bởi mã hơn là suy nghĩ, đó là biểu hiện của tính bảo mật của nó. Nhưng xin lưu ý rằng có những rủi ro trong hợp đồng thông minh và nhà tiên tri, vì vậy hãy cẩn thận khi mua LUSD trị giá hơn 1 đô la.

- USD Coin (Xếp hạng: B): USDC là một trong những stablecoin an toàn nhất, với nguồn dự trữ bao gồm tín phiếu Kho bạc Hoa Kỳ ngắn hạn và tiền gửi bằng tiền mặt. Nó có khả năng áp dụng rộng rãi và có thể nâng cao xếp hạng của mình bằng cách chứng minh các điều khoản cách ly phá sản và kết hợp lịch trình mua lại vào các điều khoản dịch vụ của nó.

- DAI (Xếp hạng: B): DAI là stablecoin trên chuỗi lâu đời nhất, chủ yếu được hỗ trợ bởi các tài sản tập trung. Tuy nhiên, nó được coi là an toàn và lý tưởng cho những người dùng đang tìm kiếm một thỏa thuận không có giấy phép.

- Chỉ số phản xạ Rai (Xếp hạng: B): RAI là một stablecoin phi tập trung với giá thả nổi không được chốt với bất kỳ loại tiền tệ fiat nào. Mặc dù là một stablecoin thử nghiệm, nhưng nó đã được chứng minh là một sự thay thế có độ biến động thấp đáng tin cậy cho các stablecoin truyền thống. Nó được hỗ trợ bởi tài sản thế chấp ETH và phù hợp với những người dùng muốn có một stablecoin phi tập trung, chống kiểm duyệt.

- Tether (Xếp hạng: D): Mặc dù USDT là stablecoin lâu đời nhất và lớn nhất, nhưng nó có vấn đề về tính minh bạch. Nó phù hợp với người dùng tổ chức, cá nhân có giá trị ròng cao và thương nhân cao cấp có quyền truy cập trực tiếp vào cơ chế mua lại.

- Frax (Xếp hạng: D): FRAX có mức cố định chặt chẽ và hoạt động tốt dưới áp lực thị trường, nhưng cơ chế thế chấp một phần và sự phụ thuộc vào tài sản tập trung của nó đã làm dấy lên lo ngại. Nó phù hợp với những người khai thác lợi nhuận tìm kiếm rủi ro và các nhà cung cấp thanh khoản, những người có thể xử lý sự phức tạp của giao thức.

- USDD (Xếp hạng: F): USDD được quản lý bởi Tron DAO Reserve , tương tự như stablecoin UST bị lỗi. Vì chỉ 50% nguồn cung của nó được hỗ trợ bởi tài sản thế chấp không phải TRX (chủ yếu là Bitcoin), nên việc sử dụng nó không được khuyến khích do những lo ngại về tài sản thế chấp.

Bạn có thể tự hỏi, thứ hạng bảo mật này có liên quan gì đến thời kỳ hoàng kim của stablecoin phi tập trung?

Thực sự có liên quan, vì phần tiếp theo sẽ bao gồm các stablecoin DeFi thử nghiệm có thể trở thành thứ lớn tiếp theo hoặc sụp đổ hoàn toàn.

Ví dụ: chỉ một năm trước, tôi đã viết về các stablecoin thuật toán USDD, USDN và CUSD. Vài tháng sau, USDN không được chốt và đổi tên thành một mã thông báo BIẾN ĐỘNG khác.

Hãy nhớ rằng bảo mật tiền là tối quan trọng, hãy xem điều gì làm cho stablecoin DeFi trở nên thú vị ngay bây giờ.

Lybra: Kẻ thách thức LUSD

Dưới đây là 10 stablecoin hàng đầu theo vốn hóa thị trường, điều gì khiến bạn ấn tượng nhất?

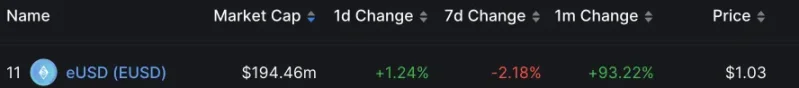

Đầu tiên, USDT chiếm 66% thị phần đáng kinh ngạc, mặc dù nó được Bluechip xếp hạng “D” vì không đủ an toàn. Thứ hai, chỉ có hai stablecoin là USDT và LUSD có mức tăng trưởng về vốn hóa thị trường trong tháng này. Tất cả các stablecoin khác đều chứng kiến sự sụt giảm vốn hóa thị trường, một số đáng chú ý.

Nằm trong top 10 là eUSD, một stablecoin từ Lybra Finance .

Thật thú vị, Lybra là một nhánh của Liquity chấp nhận stETH làm tài sản thế chấp, trong khi Liquity chỉ chấp nhận ETH làm tài sản thế chấp. Nhờ stETH, những người nắm giữ eUSD có thể kiếm được mức lãi suất hàng năm là 7,2%.

Lợi suất của eUSD cao hơn so với stETH vì eUSD có thể được tạo bằng stETH với tỷ lệ thế chấp vượt mức là 159%.

Nhưng điều này cũng mang đến một vấn đề tiềm ẩn: sự tách rời của stETH, bởi vì Lybra sử dụng ETH:USD của Liquity để cung cấp giá.

Một vấn đề khác với eUSD là tỷ lệ hoàn vốn được phân phối thông qua rebase, điều đó có nghĩa là bạn có thể nhận được nhiều mã thông báo eUSD hơn với tỷ lệ APY. Để giải quyết những vấn đề này, Lybra hiện đang tung ra v2 và một loại tiền ổn định mới khác: peUSD.

Các nâng cấp chính của v2 là:

- Chức năng toàn chuỗi: peUSD là phiên bản toàn chuỗi của eUSD (thông qua LayerZero ), cho phép chủ sở hữu sử dụng stablecoin của họ trên các chuỗi khác nhau

- Đúc tiền với nhiều tài sản thế chấp: peUSD có thể được đúc trực tiếp bằng cách sử dụng các LST không phải Rebase, chẳng hạn như rETH của Rocket Pool , WBETH của Binance hoặc swETH của Swell . Thu nhập được tích lũy thông qua LST cơ sở, tăng giá trị ngay cả khi peUSD được chi tiêu.

- Lợi tức liên tục: Khi eUSD được chuyển đổi thành peUSD, người dùng có thể tiếp tục kiếm tiền lãi từ tài sản thế chấp eUSD của họ ngay cả sau khi họ đã chi tiêu peUSD.

- Sử dụng trong các hoạt động DeFi: peUSD không phải là mã thông báo rebase, vì vậy nó có thể được sử dụng rộng rãi hơn trong hệ sinh thái tiền điện tử.

Bạn có thể trải nghiệm v2 trên mạng thử nghiệm Arbitrum .

Nhìn chung, eUSD là mối đe dọa lớn nhất đối với LUSD, nhưng có những người chơi tiềm năng khác như Raft và Gravita.

Nhưng Liquity không ngồi yên, nó đang chống trả.

Liquity v2: một sản phẩm mới độc lập

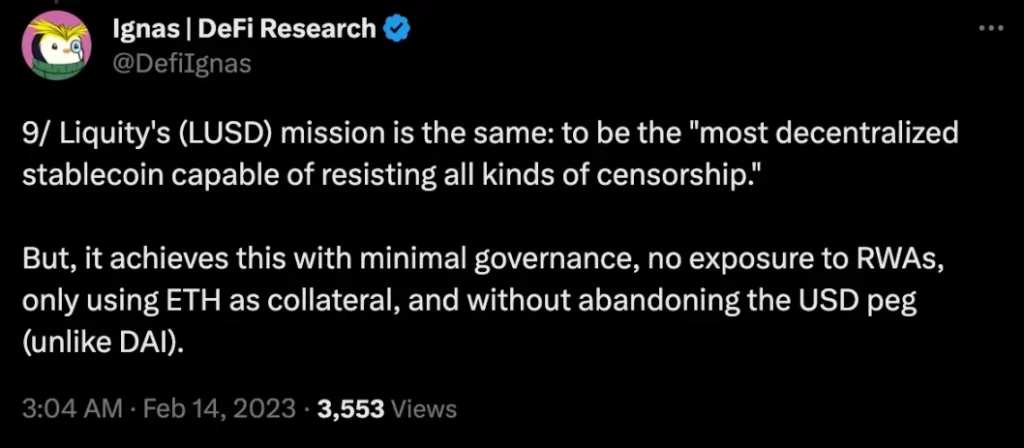

Vẻ đẹp của Liquity là sự đơn giản. Bạn có thể sử dụng ETH làm tài sản thế chấp để đúc LUSD với lãi suất 0% và chỉ phải trả phí vay một lần là 0,5%.

Liquity bắt đầu như một giải pháp thay thế được quản lý chặt chẽ cho DAI. LUSD có quản trị tối thiểu và các hợp đồng thông minh của nó là bất biến (không thể nâng cấp) – rất tốt cho an ninh kinh tế, nhưng không phải cho tăng trưởng.

Để theo kịp các đối thủ cạnh tranh, Liquity cũng tung ra phiên bản v2 hỗ trợ LST. Nhưng “condename v2” sẽ là một sản phẩm mới và khác biệt, không phải là bản nâng cấp của sản phẩm gốc.

Liquity v2 nhằm mục đích giải quyết “bộ ba bất khả thi của stablecoin” về phân cấp, ổn định và khả năng mở rộng thông qua mô hình phòng ngừa rủi ro trung lập Delta được hỗ trợ bởi các khoản dự trữ .

Nó phức tạp, nhưng cách nó hoạt động có thể được đơn giản hóa như sau:

Giả sử Alice có 1 ETH trị giá $2000. Cô ấy có thể gửi nó vào Liquity v2 và nhận 2000 v2 LUSD. Giờ đây, Liquity có quyền giám sát ETH của cô ấy và Alice có 2000 v2 LUSD. Nếu giá của ETH giảm xuống dưới 2.000 đô la, LUSD v2 của Alice sẽ không còn được hỗ trợ đầy đủ và do đó có nguy cơ dẫn đến giá giảm theo vòng xoáy.

Để giải quyết vấn đề này, Liquity v2 giới thiệu:

Đòn bẩy được bảo vệ bởi tiền gốc: Người dùng có thể nắm giữ các vị thế có đòn bẩy (đặt cược vào giá trong tương lai), nơi họ chỉ chịu rủi ro về phí bảo hiểm đã trả chứ không phải tiền gốc.

Thị trường thứ cấp: Người dùng có thể bán các vị trí hòa vốn này cho người khác. Nếu một vị trí không được mua, Liquity sẽ trợ cấp cho vị trí đó, đảm bảo rằng tất cả các vị trí được mua và trợ cấp vẫn còn trong hệ thống.

Nếu bạn vẫn còn bối rối, hãy xem Chủ đề này hoặc bài đăng trên blog để được giải thích chi tiết hơn.

Tác động của Liquity v2 là rất nhiều, nhưng mục tiêu là cung cấp cho người dùng DeFi mọi thứ: đòn bẩy bảo vệ chính, cơ hội thu nhập khai thác và cơ hội giao dịch trên thị trường thứ cấp. v2 dự kiến sẽ ra mắt vào năm 2024.

Synthetix sUSD : Hướng tới v3

Như đã đề cập trước đó, Kain, người sáng lập Synthetix, rất lạc quan về các stablecoin phi tập trung. Bạn có muốn biết tại sao không?

Điều này là do Synthetix v3 đang được triển khai dần dần. Đây là thời điểm tuyệt vời vì mặc dù khối lượng giao dịch của Kwenta ngày càng tăng, vốn hóa thị trường của sUSD đã giảm và hiện ở mức 98 triệu USD.

Và v3 có thể mang lại một sự thay đổi.

Synthetix là một trong những giao thức DeFi phức tạp nhất hiện có. Tuy nhiên, trung tâm của hệ sinh thái Synthetix là stablecoin sUSD, được hỗ trợ bởi SNX.

Bạn có thể đọc một bài báo của Thor Hartvigsen về cách Synthetix v3 sẽ tác động đến DeFi. v3 đang giải quyết hai vấn đề nan giải chính đối với những người đào tiền sUSD:

- Đa tài sản thế chấp: v3 không còn hạn chế tài sản thế chấp, cho phép bất kỳ tài sản thế chấp nào hỗ trợ tài sản tổng hợp (v2 chỉ cho phép SNX). Điều này sẽ làm tăng tính thanh khoản của sUSD và các thị trường được Synthetix hỗ trợ.

- Cho vay Synthetix: Giờ đây, người dùng có thể cung cấp tài sản thế chấp cho hệ thống để tạo ra sUSD mà không gặp rủi ro về nhóm nợ và không phải chịu bất kỳ khoản lãi hoặc phí phát hành nào.

Nếu bạn đã từng thử đúc sUSD, bạn sẽ biết những thay đổi này quan trọng như thế nào! sUSD hiện có tiềm năng cạnh tranh với các stablecoin lâu đời khác như FRAX, LUSD hoặc DAI.

MakerDAO : Cỗ máy tạo ra thu nhập

Maker hiện đang ở giai đoạn cuối (hãy xem Chủ đề của tôi để biết thêm). Một điểm quan trọng cần nhớ là Dai thậm chí có thể giảm tỷ giá cố định của mình với đồng đô la Mỹ nếu môi trường pháp lý thay đổi.

Hiện tại, Maker dường như đang trong tình trạng điên cuồng:

- MKR tăng 66% sau 30 ngày và những người sáng lập Maker tiếp tục mua MKR.

- DAI đã tạo ra lợi nhuận 3,49% cho những người nắm giữ nó do kích hoạt lại tỷ lệ tiết kiệm DAI.

- Giao thức Spark là một nhánh của Aave , tập trung vào DAI, với TVL hiện tại là 75 triệu USD.

- Maker đã giảm sự phụ thuộc vào USDC từ 65% vào tháng 3 xuống còn 17% hiện nay.

- Maker hiện đứng thứ ba về tạo doanh thu: trước Lido , Synthetix và Metamask.

Không phải mọi thứ đều màu hồng. Một công ty điện tử tiêu dùng đã vỡ nợ với khoản nợ 2,1 triệu đô la đối với MakerDAO. Tuy nhiên, với xếp hạng B của Bluechip, DSR 3,49% và doanh thu ngày càng tăng, DAI của Maker đang phục hồi sau sự kiện thảm khốc của USDC giảm giá vài tháng trước.

Frax v3: Từ bỏ USDC?

Frax đã nhận được điểm D (Không an toàn) trong đánh giá Bluechip. Theo báo cáo, FRAX có rủi ro vì một phần tài sản thế chấp của nó là mã thông báo FXS dễ bay hơi, nó phụ thuộc rất nhiều vào tài sản tập trung (USDC) và nhóm cốt lõi có quyền kiểm soát quyền biểu quyết và chính sách tiền tệ.

Nó phù hợp với những người nông dân năng suất tìm kiếm rủi ro và các nhà cung cấp thanh khoản, những người có thể xử lý sự phức tạp của giao thức.

Giống như DAI, FRAX đã mất tỷ giá cố định với USD trong quá trình giảm giá USDC và dường như đã học được bài học của mình.

Người sáng lập Frax Sam Kazemian đã chia sẻ trong một cuộc trò chuyện Telegram rằng v3 dự kiến sẽ ra mắt trong vòng 30 ngày.

Thông tin chi tiết về v3 còn khan hiếm, nhưng DeFi Cheetah báo cáo rằng v3 sẽ là “một hệ thống hoàn toàn khác không dựa vào các loại tiền tệ fiat bao gồm cả USDC.”

Nếu điều này là đúng, thì v3 là một sự thay đổi lớn 180 độ so với v2.

Sam trước đây đã tuyên bố rằng mục tiêu dài hạn của họ là có được Tài khoản chính của Fed sẽ giữ USD và giao dịch trực tiếp với Fed, biến FRAX trở thành stablecoin gần nhất với USD không có rủi ro. Điều này sẽ cho phép FRAX loại bỏ tài sản thế chấp USDC và mở rộng vốn hóa thị trường lên hàng trăm tỷ đô la.

Tôi khuyên bạn nên theo dõi DeFi Cheetah để biết thông tin chi tiết mới nhất về Frax.

GHO : Một người chơi mới với tiềm năng không giới hạn

Mặc dù có rất nhiều sự cường điệu dẫn đến việc phát hành GHO, nhưng tốc độ tăng trưởng vẫn ổn định. Trong khi Aave có tổng giá trị bị khóa (TVL) là 5,8 tỷ đô la, thì GHO có vốn hóa thị trường chỉ là 8 triệu đô la.

Điều này có thể được gây ra bởi ba lý do. Trước hết, GHO chỉ mới 11 ngày tuổi, vì vậy vẫn còn sớm. Thứ hai, sẽ mất một thời gian để tích hợp GHO vào nhiều giao thức DeFi, nhưng tốc độ tăng trưởng sẽ sớm tăng tốc. Thứ ba, bây giờ nó là một thị trường gấu.

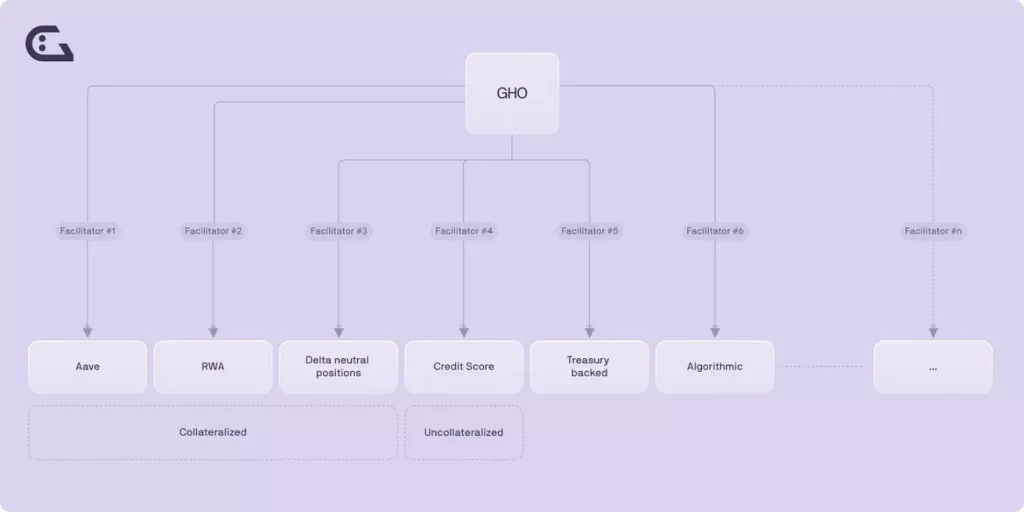

Chúng ta hãy xem cách thức hoạt động của GHO:

- Sử dụng thế chấp quá mức để duy trì giá trị của stablecoin.

- Chỉ được đúc/đốt bởi các điều phối viên đã được phê duyệt (như chính giao thức Aave, nhưng có thể nhiều hơn), nhưng có giới hạn cho mỗi điều phối viên.

- Tiền lãi được tạo ra khi được cung cấp cho giao thức thanh khoản và lãi suất được đặt bởi quản trị Aave (hiện tại là 1,51%).

- Không thể cung cấp cho thị trường Aave Ethereum, điều này rất quan trọng đối với bảo mật.

- Nó sẽ bị hủy sau khi hoàn trả hoặc thanh lý và tiền lãi sẽ được chuyển đến kho bạc Aave DAO.

- Lãi suất được xác định bởi sự quản lý của Aave thay vì được điều chỉnh linh hoạt bởi cung và cầu.

- Cung cấp mô hình chiết khấu khoản vay (giảm 30% lãi suất) cho chủ sở hữu stkAave.

- Ổn định giá ở mức 1 đô la, được đặt bởi giao thức Aave (không có tiên tri) và khôi phục mỏ neo bởi các nhà kinh doanh chênh lệch giá khi giá lệch khỏi 1 đô la.

GHO mang lại nguồn doanh thu mới cho Aave DAO. Với tỷ lệ vay hiện tại được đặt ở mức 1,5%, GHO có khả năng tạo ra doanh thu 4,4 triệu đô la cho Aave DAO nếu đạt mức vốn hóa thị trường tương đương với LUSD.

Bạn có thể tìm hiểu sâu hơn về cách thức hoạt động của nó trong chủ đề Moonshot 21 này. Tuy nhiên, điều thực sự khiến tôi quan tâm đến GHO là tiềm năng phát triển của nó.

Aave DAO có thể chọn đúc GHO bằng cách sử dụng tài sản trong thế giới thực, trái phiếu kho bạc và các tài sản thế chấp khác, thậm chí áp dụng phương pháp thuật toán một phần tương tự như mô hình FRAX hiện tại.

Tiềm năng của GHO là rất lớn, nhưng việc triển khai thực tế của nó vẫn còn phải chờ xem.

crvUSD: Stablecoin dành cho các chuyên gia DeFi đích thực

Tôi nghĩ crvUSD là stablecoin khó hiểu nhất.

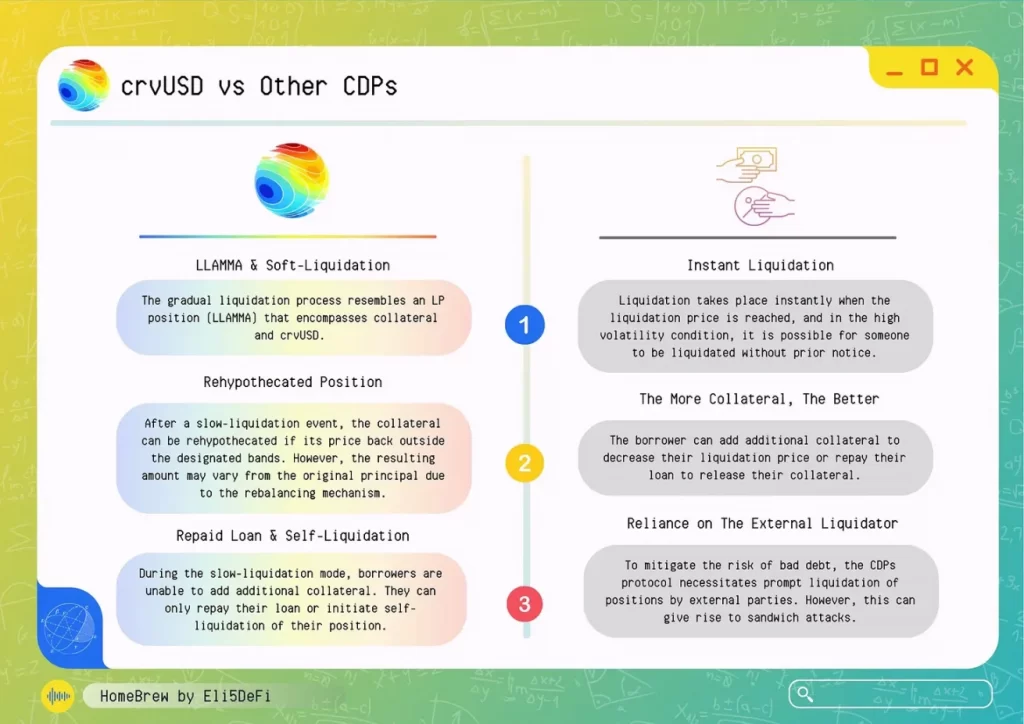

Các tính năng độc đáo của crvUSD bao gồm LLAMA, thanh lý mềm và “hủy thanh lý”. Dưới đây là một bản tóm tắt ngắn gọn cho bạn:

- crvUSD độc đáo ở chỗ nó sử dụng thuật toán AMM đặc biệt có tên là Thuật toán AMM thanh lý khoản vay (LLAMA) để thực hiện cơ chế thanh lý mềm.

- Trong một thỏa thuận cho vay DeFi điển hình, nếu giá trị tài sản thế chấp của người vay giảm xuống dưới một ngưỡng nhất định, nó sẽ buộc phải thanh lý, điều này có thể khiến người vay chịu tổn thất đáng kể.

- Mặt khác, LLAMA dần dần chuyển đổi tài sản thế chấp mất giá thành crvUSD để thanh lý mềm, giúp duy trì tỷ giá cố định crvUSD và bảo vệ người vay khỏi bị mất toàn bộ tài sản thế chấp trong thời kỳ thị trường suy thoái nghiêm trọng.

- Tuy nhiên, nếu giá của tài sản thế chấp tiếp tục giảm mạnh và việc thanh lý mềm không thể bù lỗ, thì việc thanh lý bắt buộc sẽ xảy ra.

- Nếu giá của tài sản thế chấp tăng trở lại, LLAMA đảo ngược hành động này bằng cách chuyển đổi crvUSD trở lại tài sản thế chấp ban đầu, một quy trình được gọi là “khử thanh lý”.

- Để duy trì tỷ giá cố định crvUSD, Curve sử dụng hợp đồng PegKeeper, hợp đồng này có khả năng đúc và đốt các mã thông báo crvUSD khi cần, đảm bảo giá duy trì ở mức khoảng 1 đô la.

Cơ chế trên làm cho crvUSD trở nên độc nhất trong DeFi bằng cách cung cấp một cách tiếp cận linh hoạt hơn để xử lý các sự kiện thanh lý tài sản thế chấp, do đó cung cấp một cách mới và thú vị để bán hàng đầu.

Trò chơi hoạt động như thế này:

- Vay crvUSD bằng ETH hoặc LST

- Giá ETH tăng: Nếu ETH tăng giá trị, tài sản thế chấp của bạn sẽ tăng lên, có khả năng cho phép vay thêm crvUSD.

- Giá ETH giảm: Nếu giá ETH giảm, LLAMA sẽ dần dần chuyển đổi tài sản thế chấp ETH của bạn sang crvUSD để duy trì tỷ lệ tài sản thế chấp an toàn.

- Buộc thanh lý: Nếu giá ETH giảm đáng kể, việc thanh lý bắt buộc sẽ xảy ra.

- Phí thanh lý thấp hơn: Cơ chế thanh lý mềm của crvUSD có thể đưa ra phí thanh lý thấp hơn so với các giao thức khác.

Với mức phí thấp hơn và thanh lý dần dần, đây là cách hiệu quả hơn để bán với giá cao hơn so với vay thông qua các giao thức cho vay khác. Chỉ hy vọng rằng có thể duy trì tỷ giá cố định crvUSD.

Suy nghĩ cuối cùng: Thời đại hoàng kim của Stablecoin phi tập trung?

Đổi mới không dừng lại ở các stablecoin đã nói ở trên, một số dự án có vốn hóa thị trường thấp hơn cung cấp nhiều cách để đổi mới:

- Beanstalk : Một stablecoin duy nhất duy trì mức cố định ở mức 1 đô la bằng cách sử dụng tín dụng thay vì tài sản thế chấp, tự động điều chỉnh nguồn cung Bean, nguồn cung Đất (số tiền cho vay) và lãi suất tối đa thông qua cơ chế Sun, Silo và Field độc quyền của nó. Tim hiểu thêm ở đây.

- Giao thức dự trữ: Cho phép tạo các stablecoin được hỗ trợ bằng tài sản, tạo ra lợi nhuận và thế chấp quá mức mà không cần xin phép. Bất kỳ ai cũng có thể tạo một stablecoin được hỗ trợ bởi một rổ mã thông báo ERC 20, bao gồm cả eUSD được hỗ trợ bởi các stablecoin được gửi trên Aave và Compound v2.

- Reflexer ‘s RAI: Đã nhận được xếp hạng B từ Bluechip. Giá trị RAI được xác định bởi cung và cầu và được điều chỉnh liên tục theo thỏa thuận phát hành. Không giống như các stablecoin truyền thống, tỷ lệ mục tiêu của RAI thay đổi dựa trên điều kiện thị trường, tạo ra sự cân bằng giữa những người tạo ra RAI và những người nắm giữ nó.

Liệu những thay đổi gần đây có mở ra một thời kỳ hoàng kim mới cho DeFi stablecoin không?

Khi UST sụp đổ, danh tiếng của các stablecoin DeFi đã bị ảnh hưởng đầu tiên, sau đó là việc tách rời USDC đã làm lộ ra DAI, FRAX và tất cả sự phụ thuộc của DeFi vào USDC.

Tuy nhiên, việc Maker chuyển dần dần từ USDC sang một stablecoin chống kiểm duyệt gần đây hơn, cũng như tiềm năng v3 của Frax chuyển từ USDC sang tài sản thế chấp phi tập trung hơn, đều có thể được coi là các bước đi đúng hướng.

Ngoài ra, Liquity’s v2 có thể cung cấp giải pháp để mở rộng quy mô stablecoin bằng cách giải quyết bộ ba bất khả thi của chuỗi khối, vì thiết kế LUSD hiện tại ảnh hưởng đến khả năng mở rộng.

Bản nâng cấp Synthetix sUSD v3 cũng sẽ nâng cao tiện ích của sUSD bên ngoài hệ sinh thái Synthetix vì nó sẽ được đúc bằng nhiều tài sản thế chấp và những người đúc sUSD sẽ không còn phải chịu các khoản nợ chung nữa.

Cuối cùng, sự ra mắt của crvUSD và GHO đề xuất một chiến lược mới nhằm tối đa hóa lợi nhuận DeFi để vượt qua lợi suất tài chính truyền thống và thậm chí giúp những người đam mê DeFi bán hàng ở mức cao nhất trong đợt tăng giá tiếp theo.

Xét riêng lẻ, những thay đổi này có thể nhỏ, nhưng khi được xem xét cùng nhau trong bối cảnh DeFi rộng lớn hơn, chúng làm dấy lên hy vọng về một thời kỳ hoàng kim thực sự cho các stablecoin phi tập trung.