RWA (Tài sản trong thế giới thực) chắc chắn là một trong những khái niệm hot nhất trong ngành công nghiệp tiền điện tử ở thời điểm hiện tại.

Với tư cách là đại diện tiên phong, Maker đã thu được cổ tức từ chu kỳ lãi suất cao bằng cách mở ra cơ hội thu nhập cho trái phiếu Hoa Kỳ, từ đó khuếch đại nhu cầu thị trường đối với DAI và cuối cùng đã đẩy giá trị thị trường của chính mình tăng ngược khi thị trường giảm. Kể từ đó, các dự án như Canto và Frax Finance cũng đã đạt được những thành công nhất định thông qua các chiến lược tương tự, trước đây đã tăng gấp đôi giá tiền tệ trong vòng một tháng, và sFRAX của Frax vừa ra mắt với phiên bản V3 cũng đang tăng trưởng với tốc độ chóng mặt. mức báo động.

Vậy khái niệm RWA có thực sự “đơn giản và dễ sử dụng” đến mức có thể luôn cải thiện các nguyên tắc cơ bản của dự án một cách ổn định và nhanh chóng? Hai bài học gần đây từ thị trường cho chúng ta biết rằng tình hình có thể không đơn giản như vậy.

Sự cố nợ khó đòi của Goldfinch

Một là vụ nợ xấu Goldfinch.

Goldfinch được định vị là một giao thức cho vay phi tập trung. Kể từ năm 2021, Goldfinch đã hoàn thành ba vòng tài trợ với tổng trị giá 37 triệu USD (1 triệu USD, 11 triệu USD, 25 triệu USD), hai vòng sau do a16z dẫn đầu.

Không giống như các giao thức cho vay truyền thống như Aave và Hợp chất, Goldfinch chủ yếu phục vụ nhu cầu tín dụng thương mại trong thế giới thực và mô hình hoạt động chung của nó có thể được chia thành ba lớp.

- “Người dùng”, với tư cách là nhà đầu tư, có thể bơm tiền (thường là USDC) vào các nhóm thanh khoản theo chủ đề khác nhau được quản lý bởi những “người đi vay” khác nhau, sau đó kiếm thu nhập từ lãi (thu nhập đến từ lợi nhuận thương mại thực tế, thường cao hơn mức DeFi thông thường );

- “Người vay” nói chung là các tổ chức tài chính chuyên nghiệp từ khắp nơi trên thế giới. Họ có thể phân bổ vốn trong nhóm thanh khoản mà họ quản lý cho các “doanh nghiệp” trong thế giới thực có nhu cầu dựa trên kinh nghiệm kinh doanh của chính họ;

- Sau khi có được nguồn vốn, “doanh nghiệp” sẽ đầu tư phát triển hoạt động kinh doanh của mình và thường xuyên dùng một phần thu nhập để trả lãi vay cho “người sử dụng”.

Trong toàn bộ quá trình, Goldfinch sẽ xem xét trình độ chuyên môn của “người đi vay” và giới hạn chi tiết của tất cả các điều khoản cho vay để “đảm bảo” (hơi trớ trêu thay bây giờ) sự an toàn của tiền.

Tuy nhiên, tai nạn đã xảy ra. Vào ngày 7 tháng 10, Goldfinch tiết lộ thông qua diễn đàn quản trị rằng một tình huống bất ngờ đã xảy ra trong nhóm thanh khoản do “người đi vay” Stratos quản lý. Tổng quy mô của nhóm là 20 triệu USD và khoản lỗ dự kiến lên tới 7 triệu USD .

Stratos là một tổ chức tài chính có hơn mười năm kinh nghiệm trong lĩnh vực kinh doanh tín dụng, cũng là một trong những nhà đầu tư của Goldfinch, có vẻ khá “đáng tin cậy” về mặt trình độ, nhưng rõ ràng Goldfinch vẫn đánh giá thấp những rủi ro liên quan.

Theo tiết lộ, Stratos đã phân bổ 5 triệu USD trong số 20 triệu USD cho một công ty cho thuê bất động sản của Mỹ tên là REZI, và phân bổ thêm 2 triệu USD cho một công ty tên là POKT (không rõ hoạt động kinh doanh này và Goldfinch cho biết ông không biết gì về vấn đề). Tiền đã được làm gì…), cả hai công ty đều ngừng trả lãi nên Goldfinch đã ghi giảm hai khoản tiền gửi ban đầu này xuống 0.

Trên thực tế, đây không phải là lần đầu tiên Goldfinch gặp vấn đề nợ xấu. Vào tháng 8 năm nay, Goldfinch tiết lộ rằng khoản tiền 5 triệu USD cho công ty cho thuê xe máy châu Phi Tugenden cho vay có thể không thu hồi được tiền gốc vì Tugenden đã che giấu dòng tiền giữa các công ty con nội bộ và mở rộng kinh doanh một cách mù quáng, dẫn đến thua lỗ lớn.

Các vấn đề nợ xấu liên tiếp đã giáng một đòn nặng nề vào niềm tin của cộng đồng Goldfinch, ở cuối trang tiết lộ về sự cố Stratos, nhiều thành viên cộng đồng đã đặt câu hỏi về tính minh bạch và khả năng xem xét của thỏa thuận.

Sự kiện hủy neo USDR

Vào ngày 11 tháng 10, stablecoin USDR, được hỗ trợ bởi bất động sản (emmm, làn sóng này là một đòn sát thương kép…), bắt đầu trải qua tình trạng mất neo nghiêm trọng. Mức chiết khấu hiện tại vẫn chưa được giảm bớt và chỉ được niêm yết ở mức 0,515 USD . Dựa trên quy mô lưu hành là 45 triệu, tổng thiệt hại của người dùng vị trí là gần 22 triệu USD.

USDR được Tangible phát triển trên chuỗi Polygon và có thể được đúc bằng cách đặt cược DAI và token gốc TNGBL của Tangible . Tỷ lệ đặt cược của DAI là 1:1, trong khi do cân nhắc rủi ro, quy mô đặt cược của TNGBL được giới hạn không quá 10 %. .

Lý do nhấn mạnh “hỗ trợ bất động sản vật chất” là vì Hữu hình sẽ sử dụng phần lớn tài sản thế chấp (50% – 80%) để đầu tư vào bất động sản vật chất ở Anh (chứng chỉ ERC-721 tương ứng sẽ được đúc sau khi mua) và Cung cấp thêm thu nhập cho những người nắm giữ USDR thông qua việc cho thuê nhà sẽ làm tăng nhu cầu thị trường đối với USDR và từ đó kết nối thị trường bất động sản cực kỳ rộng lớn với thế giới tiền điện tử.

Có tính đến nhu cầu mua lại tiềm năng của người dùng, Tangible cũng sẽ dự trữ một lượng DAI và TNGBL nhất định trong tài sản thế chấp . Tỷ lệ DAI dành riêng là 10% – 50% và tỷ lệ dành riêng của TNGBL là 10%.

Tuy nhiên, Tangible rõ ràng đã đánh giá thấp tầm quan trọng của nhu cầu mua lại trong tình huống đang chạy. Vào sáng sớm ngày 11 tháng 10, 11,87 triệu DAI vẫn được dự trữ trong kho bạc USDR, nhưng trong vòng 24 giờ, người dùng đã đổi hàng chục triệu USDR và đổi chúng lấy những tài sản có tính thanh khoản cao hơn như DAI và TNGBL. giá TNGBL giảm một nửa, gián tiếp dẫn đến sự sụt giảm của phần tài sản thế chấp này, càng làm trầm trọng thêm tình trạng không neo đậu.

Sau đó, Tangible đã công bố kế hoạch giải quyết gồm ba bước:

- Đầu tiên, người ta nhấn mạnh rằng USDR vẫn có tỷ lệ thế chấp là 84%;

- Thứ hai là token hóa bất động sản mà mình sở hữu (nếu không có nhu cầu sẽ xem xét thanh lý trực tiếp bất động sản đó);

- Thứ ba là đổi USDR dưới dạng “tiền tệ ổn định + mã thông báo bất động sản + TNGBL khóa”.

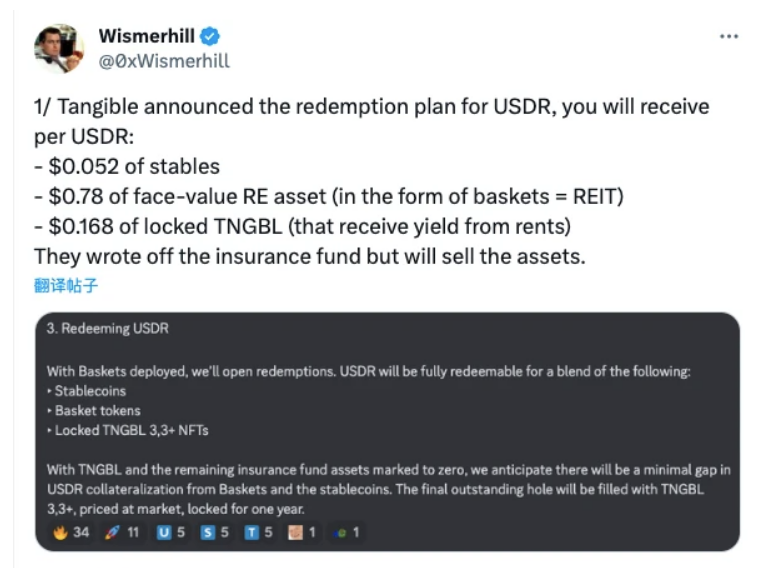

Theo ước tính của KOL Wismerhill ở nước ngoài, những người nắm giữ USDR dự kiến sẽ được trả lại:

- Stablecoin trị giá 0,052 USD;

- Token tài sản trị giá 0,78 USD;

- TNGBL trị giá 0,168 USD bị khóa.

Nhìn chung, khoản bồi thường có thể “trả lại máu” cho những người nắm giữ, nhưng USDR đã được định sẵn sẽ trở thành lịch sử và nỗ lực của RWA này với bất động sản với tư cách là cơ quan chính cuối cùng đã kết thúc trong thất bại.

Kinh nghiệm và bài học

Từ sự thành công của các giao thức như Maker và sự thất bại của Goldfinch và USDR, chúng ta có thể rút ra được những bài học đại khái sau.

Đầu tiên là về việc lựa chọn các loại tài sản ngoài chuỗi. Khi tính đến các yếu tố như mức độ rủi ro, mức giá rõ ràng và điều kiện thanh khoản, nợ của Mỹ vẫn là loại tài sản duy nhất được xác minh đầy đủ vào thời điểm hiện tại. mang lại hậu quả cho toàn bộ quá trình kinh doanh. Ngược lại, những xung đột bổ sung sẽ ngăn cản việc áp dụng hàng loạt.

Thứ hai là về việc tách nhóm thanh khoản của tài sản ngoài chuỗi và mã thông báo trên chuỗi. Nhà phân tích Tom Wan đã đề cập đến lý do hủy neo của USDR và nói rằng Tangible có thể đã tạo ra chứng chỉ trên chuỗi đại diện cho bất động sản dưới dạng ERC-20, nhưng đã chọn đưa nó ở dạng ERC-721 tương đối “củng cố”, khiến DAI bị cạn kiệt sau khi dự trữ cạn kiệt, tài sản thế chấp trong hợp đồng không thể hoàn trả được nữa. Bất động sản có tính thanh khoản kém, nhưng Tangible có thể đã cải thiện điều này trên chuỗi thông qua thiết kế bổ sung.

Thứ ba là xem xét và giám sát tài sản ngoài chuỗi. Hai sự cố nợ xấu liên tiếp của Goldfinch đã bộc lộ sự bất lực trong việc quản lý tình trạng thực hiện thực tế của chuỗi ngoài.Mặc dù nó đã kích hoạt vai trò đánh giá đặc biệt trong thỏa thuận, nhưng nó cũng đã chọn nguồn tài chính nội bộ tương đối đáng tin cậy để quản lý “người vay”. . , nhưng cuối cùng không tránh được việc lạm dụng tiền.

Thứ tư là vấn đề thu hồi nợ xấu ngoài chuỗi. Bản chất không biên giới của Crypto mang lại cho các giao thức trên chuỗi quyền tự do tiến hành kinh doanh bất kể địa lý (ngoại trừ các yếu tố quy định), nhưng khi có vấn đề phát sinh, điều đó cũng có nghĩa là giao thức khó thực hiện thu hồi nợ xấu cụ thể cho các khu vực địa phương, đặc biệt là theo những luật đó, ở những lĩnh vực mà luật pháp và quy định chưa hoàn thiện, độ khó khi vận hành trên thực tế sẽ chỉ tăng lên vô hạn. Lấy vụ nợ xấu đầu tiên của Goldfinch làm ví dụ, bạn có thể tưởng tượng một vài công nhân cổ trắng ở New York đến Uganda để xin tiền những người thuê xe máy…

Nhìn chung, RWA đã mang đến cho Crypto trí tưởng tượng về thị trường đang gia tăng, nhưng tính đến thời điểm hiện tại, có vẻ như chỉ có con đường nợ nần Mỹ “không có trí tuệ” là khả thi. Tuy nhiên, sức hấp dẫn của khoản nợ của Mỹ có liên quan mật thiết đến chính sách kinh tế vĩ mô, nếu lợi suất của khoản nợ trước bắt đầu giảm khi lãi suất sau chuyển hướng, liệu con đường này có thể tiếp tục suôn sẻ hay không sẽ còn bị đặt câu hỏi.

Đến lúc đó, những kỳ vọng xung quanh RWA có thể chuyển sang các loại tài sản khác, điều này sẽ đòi hỏi những người thực hiện phải đối mặt trực tiếp với những thách thức và tạo ra những con đường mới.