Bitcoin đã phục hồi hoàn toàn sau đợt suy giảm năm 2021-22, đạt mức cao nhất mọi thời đại vào tháng 3 năm 2024. Theo Grayscale Research, việc các ngân hàng trung ương háo hức cắt giảm lãi suất có thể là yếu tố thúc đẩy nhu cầu về các phương tiện lưu trữ giá trị thay thế như vàng vật chất và Bitcoin.

Ethereum đã thực hiện thành công một đợt nâng cấp mạng lớn, nhưng Ethereum đã tụt lại phía sau Bitcoin trong tháng này, có thể do cơ hội được thị trường Hoa Kỳ chấp thuận đối với các quỹ ETF giao ngay thấp hơn.

Sự kiện giảm một nửa Bitcoin (dự kiến vào ngày 19 tháng 4), khi lượng phát hành sẽ bị cắt giảm một nửa, sẽ tương phản với chính sách tiền tệ có thể dự đoán được của Bitcoin với tương lai không chắc chắn của các loại tiền tệ fiat.

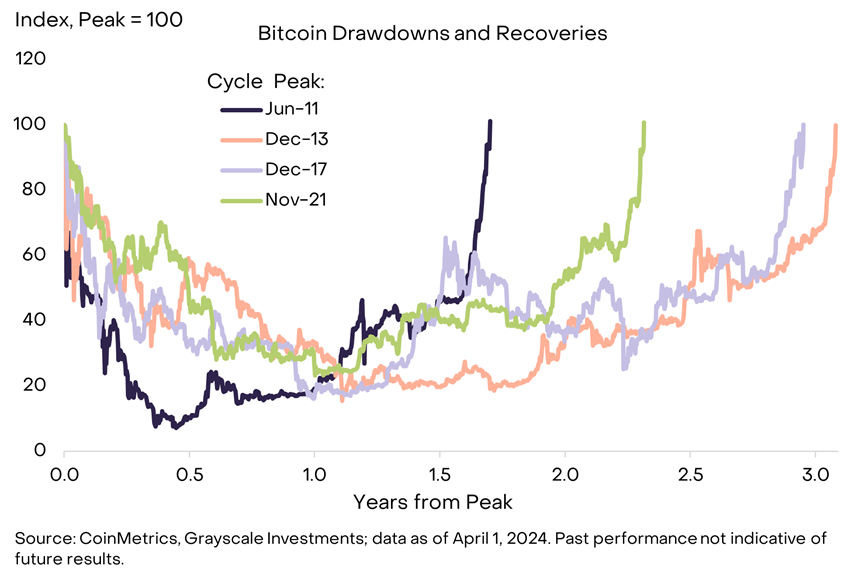

Bitcoin tăng trở lại sau khi giảm mạnh. Trong chu kỳ tiền điện tử gần đây nhất, giá Bitcoin đạt đỉnh 69.000 USD vào tháng 11 năm 2021. Sau đó, nó giảm khoảng 75% trong năm tiếp theo, trước khi bắt đầu phục hồi, đạt mức thấp khoảng 16.000 USD vào tháng 11 năm 2022. Nhìn chung, chỉ mất hơn hai năm để giá Bitcoin trở lại mức đỉnh trước đó (Hình 1). Để so sánh, phải mất khoảng ba năm để phục hồi sau hai đợt suy giảm đầu tiên và khoảng một năm rưỡi để phục hồi sau đợt suy giảm lớn đầu tiên.

Theo quan điểm của Grayscale Research, chúng ta hiện đang ở giai đoạn “trung hạn” của một đợt tăng giá Bitcoin khác, với giá có thể tiếp tục tăng.

Biểu đồ 1: Bitcoin phục hồi nhanh hơn so với hai chu kỳ trước

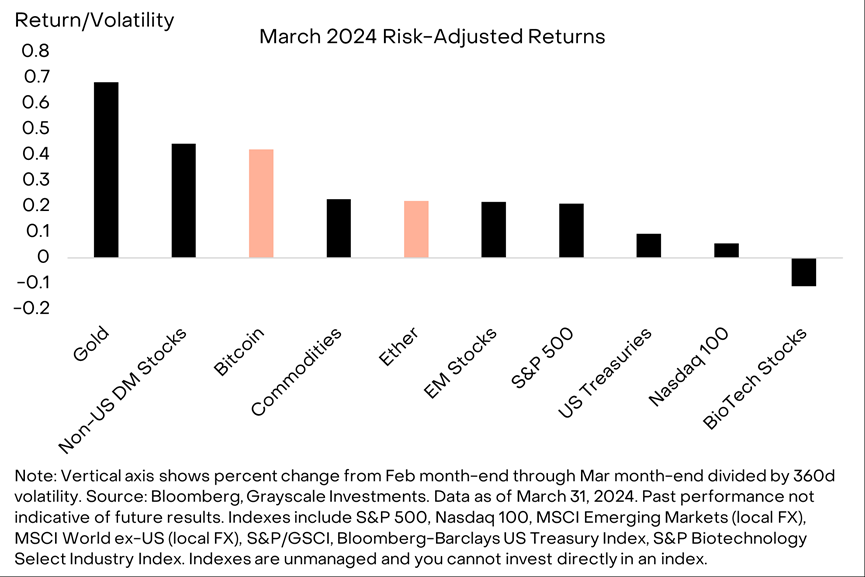

Vào tháng 3 năm 2024, nhiều tài sản truyền thống cũng đạt được lợi nhuận dương. Trên cơ sở điều chỉnh rủi ro (tức là có tính đến mức độ biến động của từng tài sản), hiệu suất của Bitcoin ở mức cao nhất trong phạm vi, trong khi lợi nhuận của Ethereum gần ở mức trung bình hơn (Hình 2).

Các lĩnh vực hoạt động tốt nhất trên thị trường tài sản truyền thống trong tháng trước bao gồm vàng vật chất, cổ phiếu thị trường phát triển ngoài Hoa Kỳ và cổ phiếu liên quan đến năng lượng. Một số phân khúc cổ phiếu nhất định liên quan đến công nghệ mới nổi, chẳng hạn như công nghệ sinh học, đã tụt hậu so với thị trường rộng lớn hơn.

Biểu đồ 2: Bitcoin là một trong những tài sản hoạt động tốt nhất vào tháng 3 năm 2024

Một lý do giải thích sức mạnh của các thị trường lớn trong tháng trước có thể là tín hiệu từ các ngân hàng trung ương lớn rằng lãi suất đang giảm.

Theo khảo sát của Bloomberg, tất cả các ngân hàng trung ương G10 ngoại trừ Ngân hàng Nhật Bản dự kiến sẽ hạ lãi suất chính sách trong năm tới. Nhiều diễn biến khác nhau trong tháng qua đã củng cố triển vọng này. Chẳng hạn, tại cuộc họp ngày 19-20/3, các quan chức Fed cho biết họ vẫn lên kế hoạch cắt giảm lãi suất 3 lần trong năm nay, dù họ dự đoán GDP sẽ tăng trưởng mạnh hơn và lạm phát cao hơn. Tương tự, Ngân hàng Anh không có hỗ trợ chính thức cho việc tăng lãi suất lần đầu tiên kể từ tháng 9 năm 2021 và Ngân hàng Quốc gia Thụy Sĩ bất ngờ hạ lãi suất chính sách vào ngày 21 tháng 3.

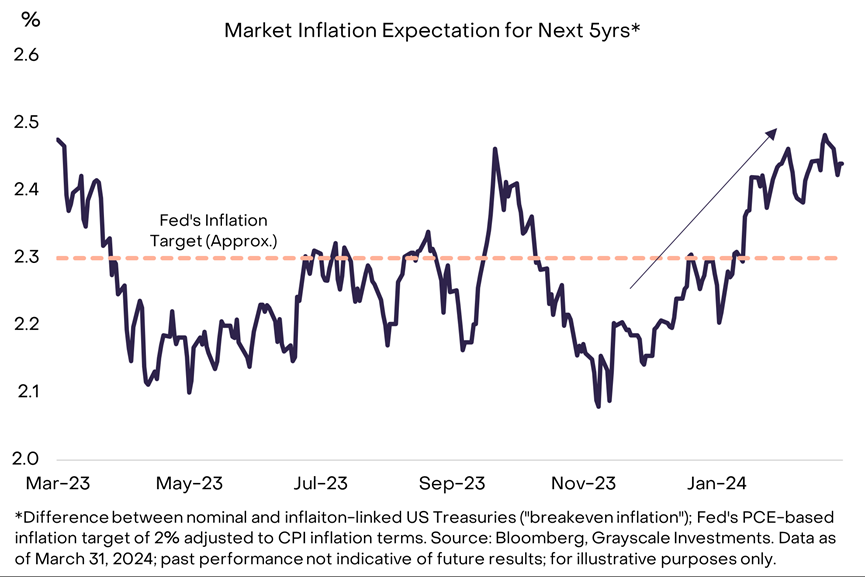

Trong bối cảnh kinh tế tăng trưởng mạnh, ngân hàng trung ương các nước lớn đang mong muốn giảm lãi suất, đây có thể là một trong những nguyên nhân khiến kỳ vọng lạm phát thị trường tăng cao.

Ví dụ, chênh lệch giữa các trái phiếu Kho bạc Hoa Kỳ có liên quan đến lạm phát danh nghĩa—được gọi là “lạm phát hòa vốn”—đã tăng lên qua các kỳ hạn trong năm nay (Biểu đồ 3). Nguy cơ lạm phát cao hơn có thể thúc đẩy nhu cầu về vàng vật chất và các kho lưu trữ giá trị khác như Bitcoin.

Biểu đồ 3: Kỳ vọng lạm phát thị trường tăng

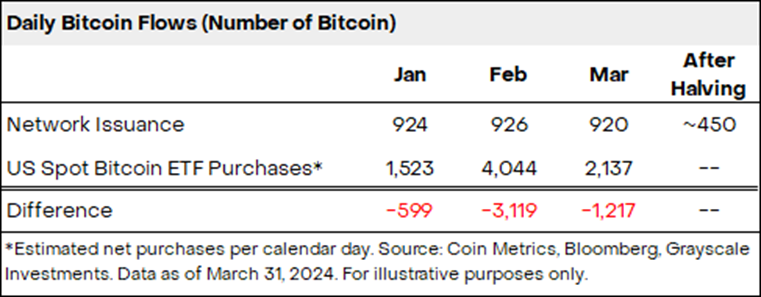

Mặc dù đạt mức cao nhất mọi thời đại, Bitcoin cũng trải qua đợt giảm giá khoảng 13% vào giữa tháng do các nhà giao dịch giảm đòn bẩy và dòng vốn vào các quỹ giao ngay Bitcoin ETF niêm yết tại Hoa Kỳ chậm lại. Nhìn vào cả tháng, dòng tiền ròng đổ vào các quỹ ETF Bitcoin giao ngay được niêm yết tại Hoa Kỳ đạt tổng cộng 4,6 tỷ USD, giảm so với mức 6 tỷ USD trong tháng Hai. Mặc dù dòng tiền ròng giao ngay vào Bitcoin ETF đã giảm so với tháng trước nhưng chúng vẫn vượt xa mức phát hành trên mạng.

Về phía Bitcoin, chúng tôi ước tính rằng các quỹ ETF này của Hoa Kỳ đã mua khoảng 2.100 Bitcoin mỗi ngày theo lịch trong tháng 3, trong khi mạng đã phát hành khoảng 900 Bitcoin mỗi ngày (Bảng 4). Sau sự kiện halving tháng 4, số lượng phát hành trên mạng sẽ giảm xuống còn khoảng 450 xu mỗi ngày.

Biểu đồ 4: Dòng vốn ETF tiếp tục vượt quá lượng phát hành mạng

Trong khi đó, vào ngày 13 tháng 3, mạng Ethereum đã trải qua một đợt nâng cấp lớn được thiết kế để giảm chi phí của chuỗi lớp thứ hai (L2) và tạo điều kiện cho Ethereum chuyển đổi sang kiến trúc mô-đun (xem thêm chi tiết tại Ethereum The Era of Square Arrives: “Dencun” và ETH 2.0 ).

Tác động của việc nâng cấp có thể được quan sát trên chuỗi: Chi phí giao dịch cho L2 như Arbitrum và Optimism giảm từ 0,21 USD và 0,23 USD tương ứng trong tháng 2 xuống dưới 0,01 USD sau khi nâng cấp, khiến người dùng cuối có nhiều khả năng tham gia vào hệ sinh thái Ethereum hơn. trở nên rẻ hơn.

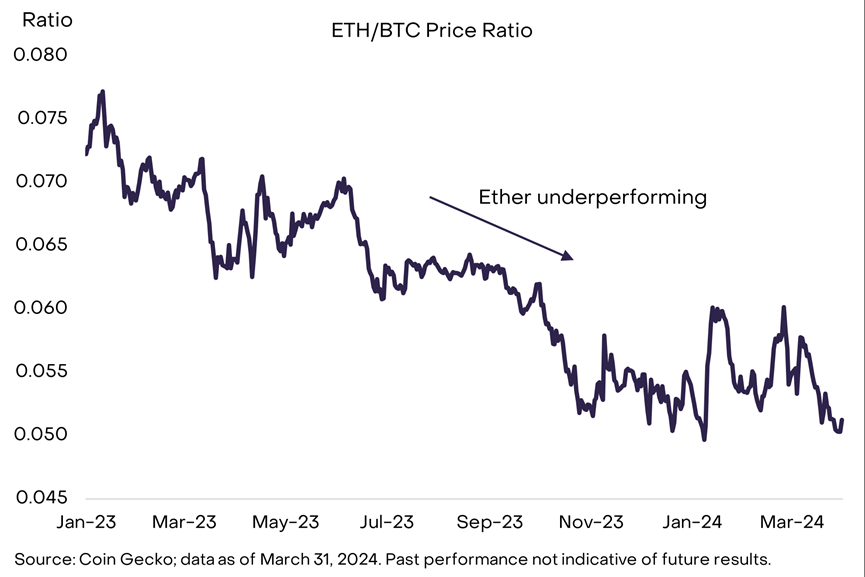

Mặc dù việc nâng cấp có thể đã được định giá từ trước nhưng Ethereum (ETH) đã tụt lại so với Bitcoin (BTC) trong tháng, với tỷ lệ giá ETH/BTC giảm xuống mức thấp nhất kể từ đầu tháng 1 (Hình 5).

Định giá của ETH có thể bị ảnh hưởng bởi kỳ vọng thị trường thấp hơn đối với việc phê duyệt ETF giao ngay tại thị trường Hoa Kỳ. Theo dữ liệu từ nền tảng dự báo phi tập trung Polymarket, kỳ vọng đồng thuận về việc Ủy ban Chứng khoán và Giao dịch Hoa Kỳ phê duyệt ETH ETF giao ngay vào cuối tháng 5 đã giảm xuống 21% từ mức khoảng 80% trong tháng 1. Chúng tôi kỳ vọng rằng trong bối cảnh làn sóng ứng dụng hiện tại, khả năng phê duyệt hoặc từ chối ETH ETF giao ngay sẽ là động lực đáng kể cho việc định giá token trong hai tháng tới.

Biểu đồ 5: Ethereum tụt lại phía sau Bitcoin mặc dù có nâng cấp mạng lớn

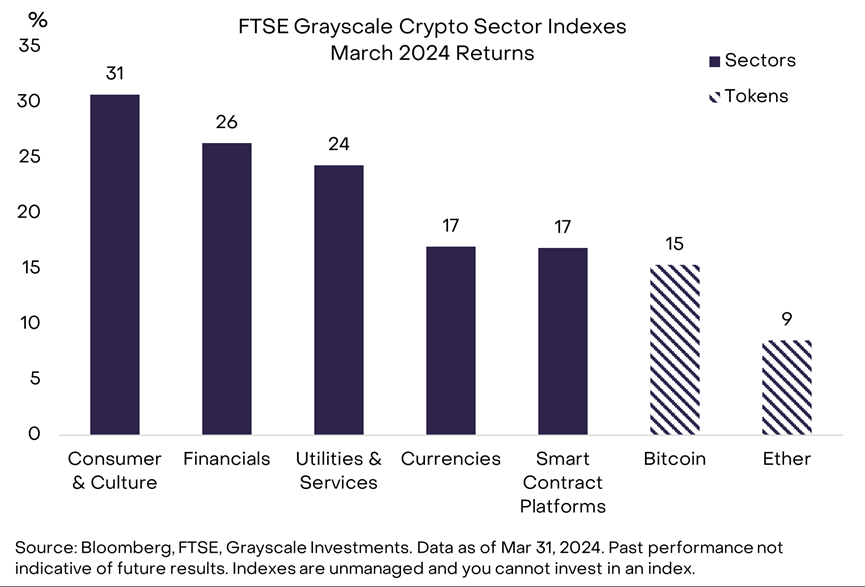

Grayscale đã phát triển Grayscale Crypto Sectors, một khuôn khổ toàn diện giúp chia loại tài sản tiền điện tử thành năm lĩnh vực riêng biệt mà các nhà đầu tư có thể sử dụng để theo dõi hoạt động tiền điện tử ngoài Bitcoin và Ethereum. Từ góc độ ngành công nghiệp tiền điện tử, các phân khúc hoạt động tốt nhất trong tháng 3 là người tiêu dùng và văn hóa, phản ánh lợi nhuận cao của “đồng meme” (Hình 6). Đồng meme là sự phản ánh của văn hóa internet. Trong không gian tiền điện tử, các token liên quan đến đồng meme chủ yếu được sử dụng cho giá trị giải trí; các dự án này trước đây không tạo ra doanh thu và không có trường hợp sử dụng thực tế nào (ví dụ: thanh toán) và do đó nên được coi là A đầu tư rủi ro rất cao.

Điều đó nói lên rằng, các nhà phát triển đằng sau mã thông báo Shiba Inu (đồng meme lớn thứ hai trong lĩnh vực tiền điện tử tiêu dùng và văn hóa tính theo vốn hóa thị trường) đang cố gắng mở rộng dự án bằng cách tung ra Ethereum L2 để tổ chức phạm vi hoạt động tài chính phi tập trung (DeFi).

Biểu đồ 6: Lĩnh vực tiền điện tử tiêu dùng và văn hóa tăng hơn 30%

Nhiều token khác nhau trong không gian tiền điện tử tài chính cũng mang lại lợi nhuận vững chắc trong tháng này, với những token hoạt động tốt nhất là Binance Coin (BNB), Token quản trị MakerDao (MKR), THORchain (RUNE), 0x (ZRX) và Ribbon Finance (RBN).

Trong những tháng gần đây, tỷ trọng khối lượng giao dịch trên thị trường giao ngay của Binance đã bắt đầu phục hồi (hiện là 46%), mặc dù vẫn thấp hơn mức đỉnh đạt được vào tháng 2 năm 2023. THORchain là một sàn giao dịch phi tập trung cho phép hoán đổi chuỗi chéo tự nhiên – hoán đổi mã thông báo trên các chuỗi khối, chẳng hạn như từ Bitcoin sang Ethereum và có khả năng hưởng lợi từ sự phát triển của hệ sinh thái Bitcoin rộng lớn hơn.

Giống như tất cả các thị trường tài sản khác, việc định giá tiền điện tử bị ảnh hưởng bởi các yếu tố cơ bản và kỹ thuật. Từ góc độ kỹ thuật, dòng tiền vào/dòng tiền ròng từ các quỹ Bitcoin ETF giao ngay được niêm yết tại Hoa Kỳ có thể vẫn là động lực quan trọng thúc đẩy giá Bitcoin trong ngắn hạn.

Các sản phẩm này hiện chiếm khoảng 4% nguồn cung vượt trội của Bitcoin, do đó, bất kỳ thay đổi nhỏ nào về nhu cầu đều có thể tạo ra dòng Bitcoin có ý nghĩa.

Tuy nhiên, chúng tôi tin rằng nhu cầu về Bitcoin cuối cùng xuất phát một phần từ sự quan tâm của nhà đầu tư đối với tài sản của nó như một “kho lưu trữ giá trị”. Bitcoin là một hệ thống tiền tệ thay thế với chính sách tiền tệ độc đáo và có khả năng dự đoán cao.

Nguồn cung đô la được xác định bởi Kho bạc Hoa Kỳ và Cục Dự trữ Liên bang, trong khi nguồn cung Bitcoin được xác định theo mã có sẵn: số lượng phát hành hàng ngày giảm một nửa cứ sau bốn năm cho đến khi đạt mức trần là 21 triệu xu.

Theo quan điểm của Grayscale Research, khi các nhà đầu tư không chắc chắn về tương lai trung hạn của tiền tệ truyền thống, họ sẽ tìm kiếm những tài sản có độ khan hiếm có thể kiểm chứng được này.

Hiện tại, sự không chắc chắn đó dường như đang gia tăng: Cục Dự trữ Liên bang đang chuẩn bị hạ lãi suất ngay cả khi lạm phát vẫn cao hơn mục tiêu, trong khi cuộc bầu cử Hoa Kỳ vào tháng 11 có thể thúc đẩy những thay đổi trong chính sách vĩ mô mà theo thời gian, những thay đổi có thể gây áp lực lên giá trị của đồng đô la. Sự kiện giảm một nửa Bitcoin vào tháng tới sẽ nhắc nhở các nhà đầu tư rằng bản chất cơ bản của Bitcoin là một tài sản kỹ thuật số khan hiếm, một giải pháp thay thế cho các loại tiền tệ fiat với nguồn cung trong tương lai không chắc chắn.