Stablecoin thuật toán mang đến một làn gió mới: thoát khỏi xiềng xích của quy trình chứng thực và dựa vào thuật toán để đạt được tính ổn định. Thông qua cơ chế ổn định phi tập trung, mọi người đều có thể chia sẻ chiếc bánh stablecoin. Tuy nhiên, điều này không hề dễ dàng vì vô số dự án đã chết trên con đường chinh phục đồng tiền này.

Trước khi bài viết bắt đầu, ta hãy cùng hồi tưởng lại một câu chuyện năm 2015.

Tháng 4/2015, ngân hàng đầu tư hàng đầu Goldman Sachs đã dẫn đầu khoản đầu tư vào một công ty khởi nghiệp công nghệ với số vốn gần 50 triệu đô la. Chỉ ba năm sau, giá trị thị trường của nó đã tăng gấp 60 lần lên 3 tỷ đô la, đạt lợi nhuận hàng năm khoảng 10 triệu. Hoạt động kinh doanh của họ rất đơn giản: cung cấp một tài sản ổn định trong ngành công nghiệp tiền điện tử luôn thay đổi.

Công ty được kể trên là Circle, với giá trị thị trường 9 tỷ và tổng số phát hành USDC vượt mốc 50 tỷ đô la Mỹ. Trong một thị trường mà tất cả mọi người đều hô vang "de-Bank" (ngân hàng phi tập trung), hình thức ngân hàng có vẻ "lỗi thời" này đã nhận được mức cổ tức lớn nhất với rủi ro thấp nhất.

Stablecoin, thành phần cơ bản nhất của ngành công nghiệp tiền điện tử, đã có được gần 100 dự án chỉ trong hai năm, đẩy tổng giá trị thị trường lên 200 tỷ đô la Mỹ. Từ tính năng giảm thiểu rủi ro cho đến vai trò là tài sản cơ bản của tất cả hệ sinh thái, stablecoin được ví như "chúa tể của những chiếc nhẫn" với sức hút khó chối từ. Stablecoin là cầu nối của tất cả hệ sinh thái public chain, củng cố vô số giao thức cũng như ứng dụng và là một cơ sở hạ tầng không thể thiếu trong lĩnh vực crypto.

Từ rất lâu trước khi stablecoin nổi lên, các tổ chức đã để mắt đến lĩnh vực này. Đầu tư cho Circle không chỉ có Goldman Sachs mà còn có những ông lớn ngành Internet như Baidu. Chẳng hạn, Tether được hỗ trợ bởi Bitmain và Bitfinex, trong khi DAI của MakerDAO được quỹ a16z tài trợ. Điều này thực ra không có gì đáng ngạc nhiên. Để thực hiện tốt một dự án stablecoin không chỉ đòi hỏi lượng vốn khởi nghiệp khổng lồ mà còn phải có khả năng tạo lập thị trường mạnh mẽ. Cũng chính vì lý do này, stablecoin luôn là miếng bánh béo bở đối với các tổ chức. Và chỉ khi stablecoin thuật toán (algorithmic stablecoin) ra đời, miếng bánh ngon này mới thôi bị các nhà đầu tư độc chiếm.

Stablecoin thuật toán mang đến một làn gió mới: thoát khỏi xiềng xích của quy trình chứng thực và dựa vào thuật toán để đạt được tính ổn định. Thông qua cơ chế ổn định phi tập trung, mọi người đều có thể chia sẻ chiếc bánh stablecoin. Tuy nhiên, điều này không hề dễ dàng vì vô số dự án đã chết trên con đường chinh phục đồng tiền này.

Hiện tại, UST đang trên đà phát triển và được mọi người công nhận. Vài ngày trước, NEAR hoàn thành khoản tài trợ 350 triệu đô la với tốc độ đáng kinh ngạc và sau đó ngay lập tức tiết lộ kế hoạch mới về stablecoin: vận hành USN trên NEAR, đồng thời khởi chạy Anchor của riêng mình. Trong một thời gian, mọi người đều tin rằng sự thành công của UST cho thấy con đường stablecoin là khả thi và đáng để thử.

Nhưng liệu có đúng như vậy?

Để làm rõ vấn đề này, tôi đã thảo luận với đối tác Multicoin Mable Jiang, nhà sáng lập dForce Yang Mindao và ông Mamoto Satoshi (0xSoros). Họ chia sẻ quan điểm lần lượt từ vị trí của nhà đầu tư mạo hiểm (VC), người phát triển và nhà đầu tư.

Sau đây là lý do tại sao rất khó có thể bắt chước LUNA và phi tập trung có thể đi vào ngõ cụt.

Nhiệm vụ bất khả thi: Bắt chước LUNA

Sau hàng loạt cáo buộc về việc tham gia "mô hình Ponzi", LUNA đã tạo ra một stablecoin với giá trị lớn thứ ba trong thị trường tiền điện tử cùng tài sản thế chấp bằng 0. Bạn phải thừa nhận đây là một điều kỳ diệu trong kinh doanh, nhưng đồng thời cũng rất nguy hiểm vì khiến cho người ta dễ tin rằng mình cũng làm được điều đó.

Mặc dù cơ chế thuật toán hấp dẫn, LUNA chỉ là kẻ may mắn trong số hàng chục, thậm chí hàng trăm dự án khác đang chật vật ngoài kia. Giờ đây, nếu các public chain khác muốn tiếp bước con đường mà LUNA đã đi thì đó gần như là nhiệm vụ bất khả thi.

Sức hấp dẫn đến từ đâu?

Dù là stablecoin on-chain hay tiền pháp định off-chain, khái niệm phát hành và lưu thông không bao giờ tách rời khỏi quá trình thiết kế. Thiết kế này đề cập đến hiện tượng kinh tế trong đó nhà phát hành tiền tệ tích lũy của cải thông qua phá giá tiền tệ sau khi hấp thụ lượng của cải tương đương. Từ xa xưa, đây là ngành kinh doanh có lợi nhuận cao nhất vì nó thu được toàn bộ cổ tức của hoạt động kinh tế xã hội.

Có ba loại stablecoin chính: stablecoin được hỗ trợ bởi tiền pháp định (fiat-backed), stablecoin hỗ trợ bởi tài sản tiền điện tử (crypto-asset-backed) và stablecoin hỗ trợ bởi thuật toán (algorithmic).

Nhóm stablecoin đầu tiên được cố định bằng cách thế chấp với tiền pháp định theo tỷ lệ 1:1 và một khoản thuế 0,1% sẽ được tính trong quá trình mint hoặc mua lại. Xét về tính biến động của crypto, các stablecoin được hỗ trợ bởi tài sản điện tử, điển hình là DAI, áp dụng cơ chế thế chấp vượt mức và thu nhập đến từ phí giao dịch cũng như lãi suất do người sở hữu tiền trả.

Điều khiến những stablecoin như UST hấp dẫn trong cả ba loại phổ biến hiện nay là do tỷ lệ lưu trữ cao. Giới thiệu một loại token được neo giá theo một volatility Token khác thì tất cả tiền sẽ chuyển sang lưu trữ giống như là "in tiền trên không khí". Điều này giúp giảm chi phí cho những công ty start-up, tăng tỉ lệ neo giá lên một mức nhất định và đồng thời đi kèm với những rủi ro vốn có.

Kể từ mùa hè DeFi, rất nhiều dự án stablecoin mọc lên khắp nơi từ IRON, BAC đến FEI, tất cả đều thua cuộc trong chiến trường khắc nghiệt này và nếu chỉ có 1 stablecoin dành chiến thắng – tôi cho rằng đó là UST.

Để trở thành một LUNA tiếp theo, public chain cần có những gì

Sau khi có tin NEAR sẽ phát hành một stablecoin mới thì tôi thấy một trend mới: kết hợp mô hình LUNA-UST để thu hút các nguồn vốn bên ngoài và thúc đẩy phát triển sinh thái. Ông Satoshi Mamoto nói: “UST ngày hôm nay là kết quả của thiên thời địa lợi, có thể là LUNA sẽ không giữ được vị trí này nhưng cũng chẳng có một public chain nào khác có thể thay thế được."

Thật vậy, thành công của LUNA là kết quả của đội ngũ phát triển, tăng vốn và thời điểm thích hợp giống như là cố gắng tạo ra một Apple mới. Lấy NEAR làm ví dụ nếu muốn trở thành LUNA thì nó cần phải có những gì?

Điều đầu tiên là: vị trí và thời gian phù hợp. Đội ngũ Terra luôn xác định vị trí chính xác ngay từ đầu chính là ở thị trường tài chính. Do đó cả team đã làm việc và thúc đẩy tính ứng dụng vào thị trường của đồng UST dù là thanh toán bán lẻ ngoại tuyến hay ngân hàng trực tuyến hiện tại của Anchor. May mắn thay, LUNA đã bắt kịp xu hướng của DeFi Summer và ra mắt chuỗi công khai. Thị trường bán lẻ ngoại tuyến của UST chưa xuất hiện nhưng sau khi có public chain Layer1 thì kịch bản của UST được tiến hành ngay lập tức.

Thứ hai là đội ngũ sản xuất. Con át chủ bài tốt nhất của đội Terra LFG (LUNA Foundation Guard) là Anchor, đây có thể là chiến dịch quảng cáo thành công nhất từng có trong không gian tiền điện tử. Trong một thị trường có nhiều biến động, khả năng cung cấp các khoản tiết kiệm ổn định, lợi nhuận cao trong thời gian dài là rất hấp dẫn, chiếm được sự quan tâm từ các nhà đầu tư. Giờ đây, mọi người sẽ nghĩ tới Anchor của Terra đầu tiên khi muốn có thu nhập thụ động ổn định trong thị trường tiền điện tử.

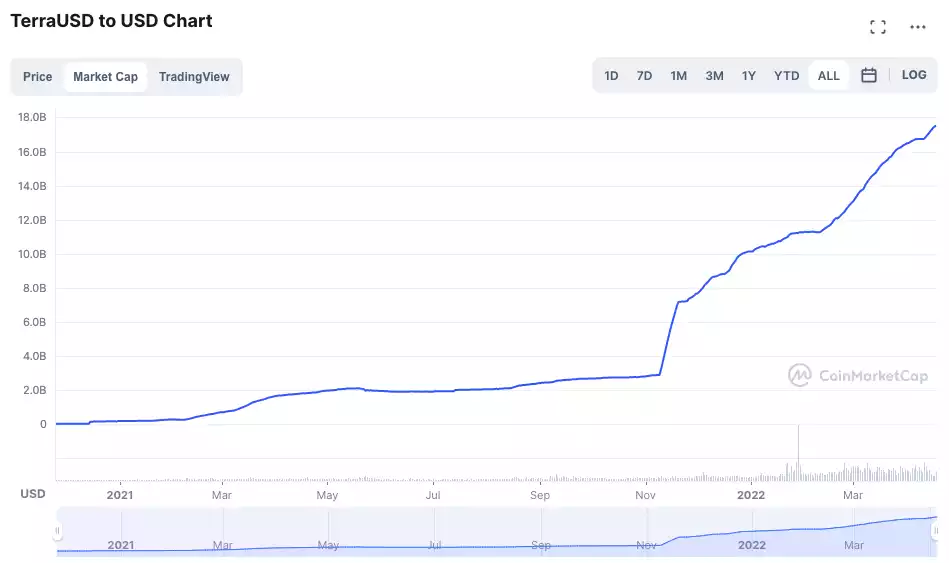

Vốn hóa thị trường của UST có mối quan hệ tuyến tính trực tiếp với TVL của Anchor. Nguồn: Coin MarketCap và DeFi Llama

Ngoài ra hợp tác với đúng đối tượng cũng rất quan trọng. VD: mối quan hệ hợp tác giữa UST và Abracadabra là chìa khóa thành công của UST trong việc mở khóa thị trường tiền điện tử. Cuối năm 2021 Abracadabra đã ra mắt Degenbox trên Ethereum, cung cấp đòn bẩy dạng vòng lặp cho UST user, tăng APY Anchor 20%, ổn định UST với USDC, DAI, v.v. Giờ đây, UST có TVL tốt hơn Curve trên Ethereum và Trader Joe trên Avalanche.

Đằng sau sự thành công của UST là "khả năng kiếm tiền" mạnh mẽ của nó. Tất nhiên, điều quan trọng nhất là lực đẩy vốn mạnh mẽ đằng sau LFG. Khi vòng xoáy tử thần xảy ra ở LUNA vào tháng 5 năm ngoái, mà không có sự hỗ trợ của LFG, UST có thể đã bị diệt vong như các stablecoin khác. Và nếu Anchor không nhận được một khoản trợ cấp khổng lồ, UST sẽ không phát triển như ngày nay.

Ngày 19/05 năm ngoái thực sự đã kích hoạt vòng xoáy tử thần của LUNA, và LFG sau đó đã tuyên bố dự trữ hàng trăm triệu đô la để bảo vệ giá của LUNA. Nguồn: Coin MarketCap

Thị trường tiền điện tử hiện giờ không phù hợp với những lính mới. Đường đua stablecoin ngày nay là một biển đỏ. Không chỉ không có đủ thời gian để xây dựng "hiệu ứng Lindy" mà ngày càng có ít dự án quy mô lớn sẵn sàng hợp tác và thậm chí "hiệu ứng Matthew" giữa các dự án lớn và nhỏ còn lớn hơn. Hãy tự đặt câu hỏi cho bản thân mình nếu với APY như nhau liệu có chọn chấp nhận rủi ro của USN hay ở lại với một đồng stablecoin ổn định như UST?

Public chain có an toàn không?

Trước hết, chúng ta phải tìm ra lý do tại sao chuỗi công cộng lại được đưa vào hoạt động? Tất nhiên là cần một môi trường kích thích phát triển hệ sinh thái. Ví dụ: chuỗi BNB hỗ trợ Pancake Swap và thúc đẩy hệ sinh thái DeFi của riêng mình. Tuy nhiên theo quan điểm của tôi thì DeFi của hệ sinh thái BNB không thể so sánh với DeFi của Ethereum về sức mạnh của từng dự án hoặc hoạt động của tổng thể đường đua.

Tất nhiên là có yếu tố trước sau nhưng lý do mấu chốt hơn chính là mức độ phân quyền. Đối với một nhà phát triển, xác suất thành công trong việc phát triển DeFi trên Ethereum thực sự cao hơn so với trên chuỗi BNB. Ví dụ đơn giản nhất là Sushi. Sau khi tối ưu hóa sản phẩm, Sushi đã gây ra một cú vang lớn cho Uni trong thời gian ngắn. Nhưng trên chuỗi BNB thì khác. Pancake có sự hỗ trợ trực tiếp từ Binance, điều này làm cho Pancake đứng ở một vị trí khác so với với các đối thủ. Khi các nhà phát triển biết tỷ lệ chiến thắng của họ là nhỏ, họ ngừng thử các dự án mới. Đây là lí do phần lớn các public chain sẽ mở quỹ hỗ trợ dự án hơn là tự thực hiện.

Vậy tại sao LUNA, một trong ba chuỗi công khai chính, lại có một stablecoin thành công như vậy?

Trên thực tế, mục tiêu của LUNA không phải là tạo ra một stablecoin có giá trị thị trường khổng lồ, mà là một public chain dựa trên Cosmos SDK sinh ra để tham gia vào thị trường tài chính và cần một stablecoin riêng nó.

Ban đầu LUNA chủ yếu là thúc đẩy thị trường bán lẻ ngoại tuyến, nhưng thấy sự phát triển của public chain LUNA đã dần thấy tiềm năng mới phù hợp hơn cho UST. Trở thành một public chain là một phương pháp thúc đẩy mở rộng khả năng ứng dụng của đồng UST.

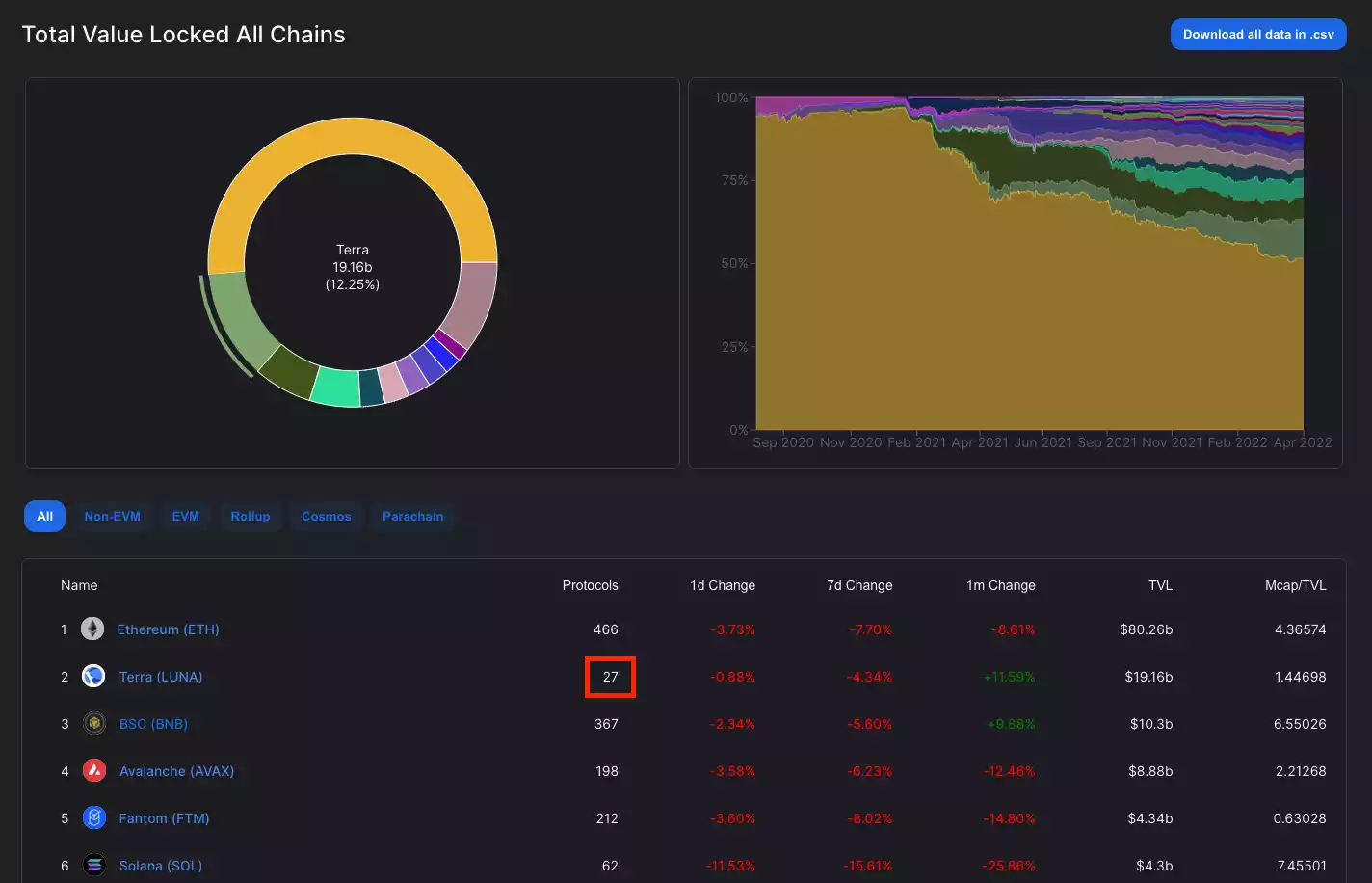

Từ Mirror đến Anchor, ứng dụng cho UST ngày càng được mở rộng và tích cực hợp tác với các hệ sinh thái khác để quảng bá UST cho các rTecosystems khác. Vì vậy, bạn sẽ thấy rằng mặc dù hệ sinh thái Terra chỉ có vài chục ứng dụng nhưng lại chiếm gần 20 tỷ đô la TVL. Cuối cùng, LUNA không quan tâm đến chất lượng hệ sinh thái, miễn là UST được ứng dụng rộng rãi.

TVL Terra là 19 tỷ đô la Mỹ, nhưng chỉ có 27 ứng dụng. Để so sánh, hệ sinh thái Avalanche có gần 200 ứng dụng, nhưng chỉ có khoảng 9 tỷ USD TVL. Nguồn: DeFi Llama

Tuy nhiên mục đích của USN lại hoàn toàn trái ngược với LUNA. USN được tạo ra là để thúc đẩy sự phát triển của hệ sinh thái, thu hút nhiều nhân tài hơn và xây dựng các ứng dụng tốt hơn.

Lúc này, NEAR sẽ gặp phải vấn đề tương tự như chuỗi BNB, đó là public chain tự tung ra các ứng dụng, sẽ có tác động tiêu cực đến hệ sinh thái. Trước hết, để quảng bá USN, NEAR cần có động cơ thúc đẩy chẳng hạn như ra mắt phiên bản Anchor của NEAR. Tuy nhiên điều này sẽ làm hệ sinh thái của NEAR không có một ứng dụng nào có thể đánh bại đối thủ nặng kí này.

Sau khi có động cơ, USN cũng cần một bộ hoàn chỉnh các dịch vụ tài chính như cho vay và tiết kiệm. Bằng cách này, NEAR có thể dễ dàng kìm hãm sự phát triển của hệ sinh thái DeFi của họ. Dù USN thành công, mục tiêu ban đầu của NEAR để phát triển sinh thái cũng sẽ thất bại.

Quyết định của NEAR ra mắt một stablecoin mới là có thể hiểu được nhưng với những đợt ra mắt mới như Layer 2 của Ethereum khiến tương lai của USN là không thể xác định được.

Câu chuyện của LUNA giống với Cách mạng Pháp do Napoléon lãnh đạo. Sau khi chinh phục đất nước với ngọn cờ dân chủ cộng hòa, ông lại lên ngôi hoàng đế. UST, dưới ngọn cờ phân quyền và dân chủ hóa, đã thành công trong việc tăng giá trị thị trường của mình. Tuy nhiên hiện giờ cách làm cũ đã không còn hiệu quả nên giờ đây LUNA đã bắt tay vào một con đường mới.

UST không ổn chỗ nào?

80-90% người chất vấn UST liên quan tới "Ponzi". Trước đây chúng ta có một DeFi cực kì thành công nhưng cuối cùng lại trở thành Ponzi – OHM, có hai lý do: tính thanh khoản và sự chứng thực.

Sai lầm của OHM là không neo giá vào các loại tài sản cố định hoặc một đồng fiat nào mà tự xây dựng một khoản tiết kiệm khổng lồ. Nhưng vì không có tính thanh khoản họ lại trở thành một trò chơi đầu cơ, và những holder sau khi kiếm chác đủ họ unlock và rời đi.

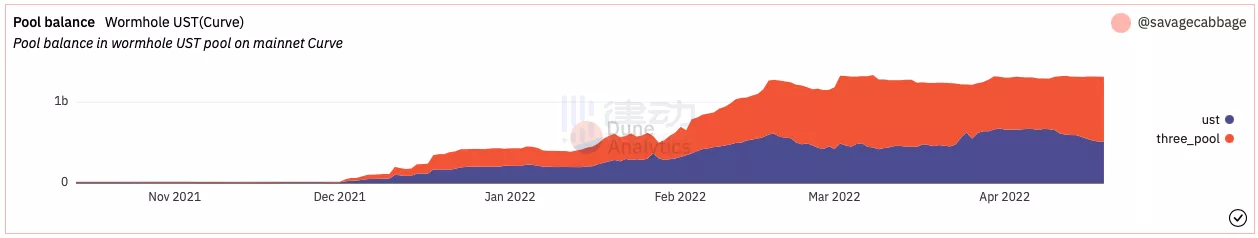

UST ngày nay thực sự đang đối mặt với vấn đề tương tự. Đằng sau giá trị thị trường khổng lồ của UST là Anchor TVL đáng lo ngại. Mặc dù UST được sử dụng rộng rãi trong Ethereum, Avalanche và các hệ sinh thái khác, tính thanh khoản được cung cấp bởi các hệ sinh thái này là không đủ. Hầu hết mọi người giữ UST cho mức APY ổn định là 20%.

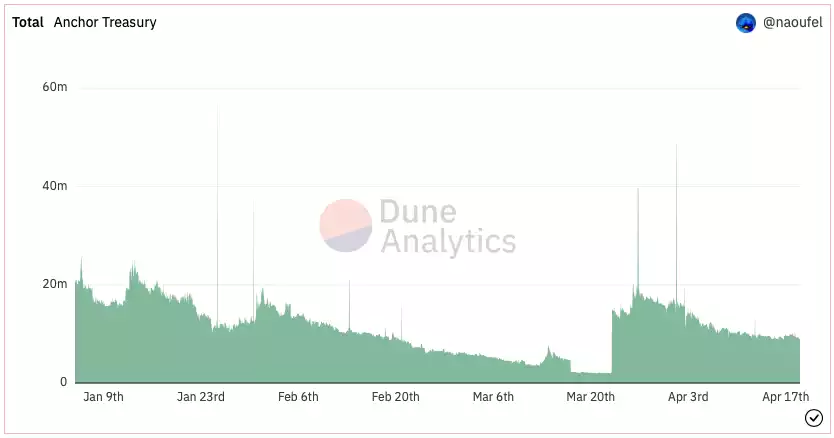

Trong tổng số 17 tỷ đô la vốn hóa thị trường của UST, hơn 14 tỷ đô la bị khóa ở Anchor, 20% APY hàng năm. Thu nhập tạo ra từ staking PoS và cho vay UST không thể lấp đầy lỗ hổng lớn này, chưa kể phần lớn UST đã cho vay cuối cùng sẽ được trả lại cho Anchor.

Giờ đây, Anchor đang lỗ hơn 4 triệu đô la mỗi ngày. Vào đầu năm nay, LFG công bố khoản đầu tư 500 triệu USD cho Anchor, và sau đó đốt 140 triệu trong vòng chưa đầy 2 tháng. Rhythm nói "Với APY trong thời gian dài, với mức lỗ hiện tại Anchor có thể hỗ trợ tối đa 3 tháng."

Ngay cả khi LFG bơm tiền vào liên tục, khoản tiết kiệm của Anchor vẫn tiếp tục cạn kiệt. Nguồn: Dune Analytics

Nhưng nếu LFG không còn đổ tiền vào Anchor, thì UST trị giá 14 tỷ đô la sẽ không có nơi nào để đi. Nếu điều này xảy ra, hậu quả thậm chí còn hơn "không thể tưởng tượng được".

Đối mặt với tình thế tiến thoái lưỡng nan về tính bền vững này, LFG phải bắt đầu tìm một lối thoát, và vấn đề cần giải quyết vẫn là hai điểm vừa đề cập: chứng thực và thanh khoản.

Nếu muốn chứng thực cho UST thì tài sản nào là phù hợp nhất?

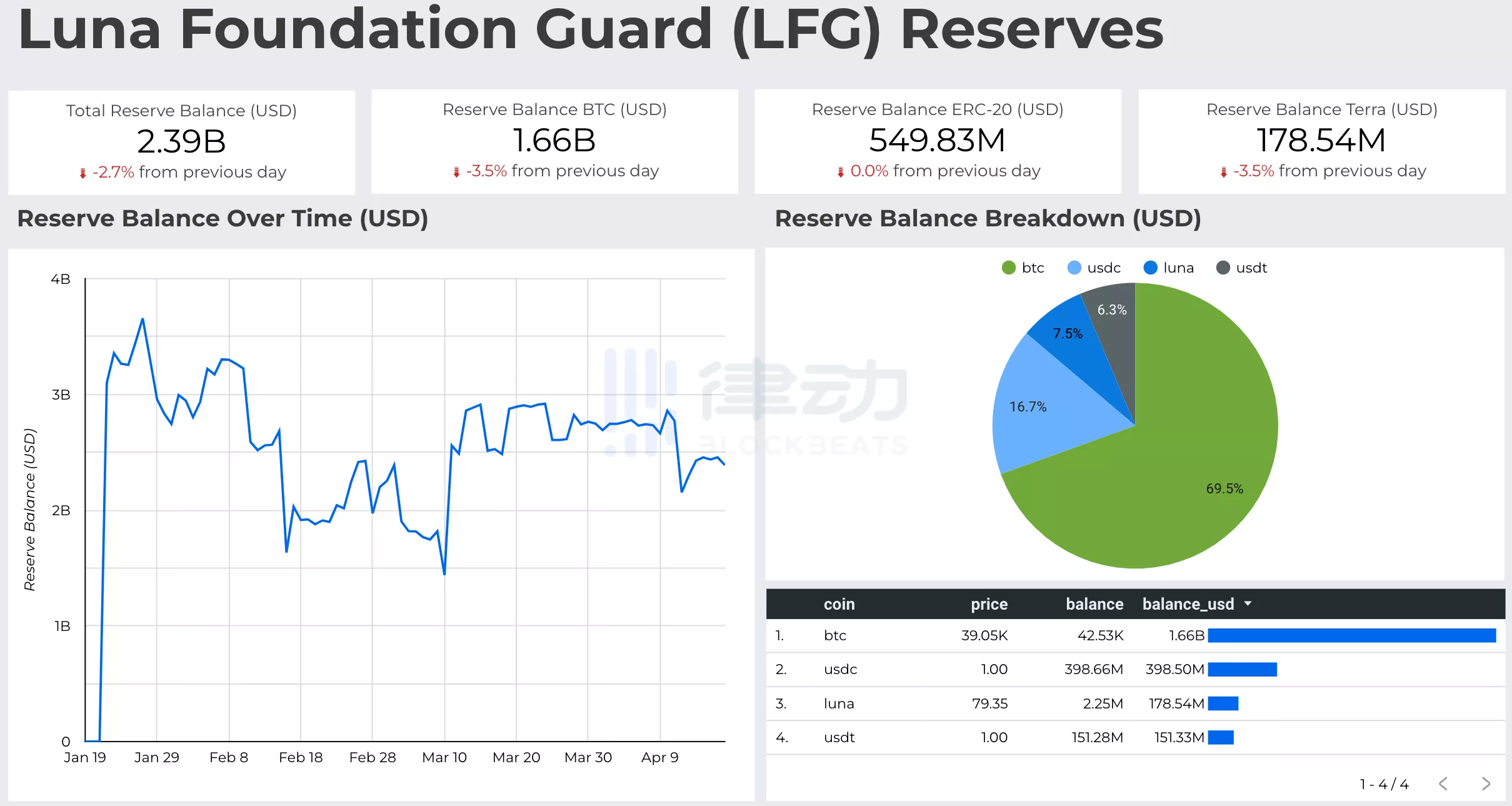

Đầu tiên là loại tiền pháp định vì sẽ ảnh hưởng tới tính phi tập trung. Do đó, BTC đã trở thành một lựa chọn rất tự nhiên. Vì vậy vào tháng 2 năm nay, LFG đã chi 1 tỷ đô la Mỹ để tiếp tục mua BTC, và thậm chí trực tiếp đẩy giá BTC tăng lên.

Là tài sản có hiệu ứng Lindy mạnh nhất trong lĩnh vực mã hóa, BTC gần như được mọi người coi là tài sản cố định. LFG đã chọn mua vào thời điểm này và đặt cược vào tương lai của BTC, hy vọng tương lai giá trị sẽ tăng lên trong 5 hoặc 10 năm tới.

Nếu muốn tiền tiết kiệm của bạn có thể theo kịp tốc độ phát triển của giá trị thị trường của UST thì nên áp dụng cơ chế xác nhận mới. Sau đó, khi người dùng sử dụng LUNA để mint UST và sau này sẽ giao dịch BTC mà không cần phải burn nữa. Giá trị của UST sẽ phát triển cùng với thị trường.

Do Kwon đã dệt nên một câu chuyện hay cho UST: BTC, với tư cách là tài sản có sự đồng thuận cao nhất cho phép người dùng trong nhiều hệ sinh thái khác tăng niềm tin vào UST và mở rộng tính thanh khoản và các kịch bản ứng dụng của nó. Mặc dù cơ chế mới làm ảnh hưởng tới LUNA ở một mức độ nào đó nhưng về lâu về dài có lợi cho lợi cho LUNA.

LFG đã tìm được một con đường mà đôi bên cùng có lợi hoặc thậm chí nhiều bên cùng có lợi cho UST. Theo cơ chế xác nhận mới, thành công của BTC là thành công của UST, và thất bại của UST là thất bại của BTC.Trong tương lai, sự tăng trưởng giá trị thị trường của UST không chỉ có thể thúc đẩy LUNA mà còn thúc đẩy BTC. Đây không phải là tốt nhất của cả hai thế giới sao?

Nhìn xa hơn, cơ chế này cũng áp dụng được cho các loại tài sản khác. Terra vừa công bố hợp tác với Avalanche. Trong tương lai, AVAX holder có thể trực tiếp sử dụng UST trong hệ sinh thái riêng họ luôn. AVAX không sử dụng mô hình kinh tế lạm phát và tổng lưu thông có giới hạn nên nếu giá trị thị trường UST tăng thì AVAX ngày càng khan hiếm.

Tiêu diệt 3Crv, cố gắng xây dựng khả năng răn đe

Với một giải pháp về chứng thực, LFG phải giải quyết vấn đề thanh khoản cho UST. Trong cuộc chiến giành giá trị thị trường và cốt lõi ở đây là tính thanh khoản.

Trước khi Curve xuất hiện, môi trường của những stablecoin nhỏ rất tệ khi không có giao thức lớn nào sẵn sàng chấp nhận rủi ro để cung cấp thanh khoản cho chúng. Do đó, nhiều stablecoin mới chưa có thời gian bắt đầu đã ngủm. Nhờ có Curve, thị trường của stablecoin đã thay đổi. Miễn là được list trên Curve dù ít dù nhiều sẽ có thanh khoản.

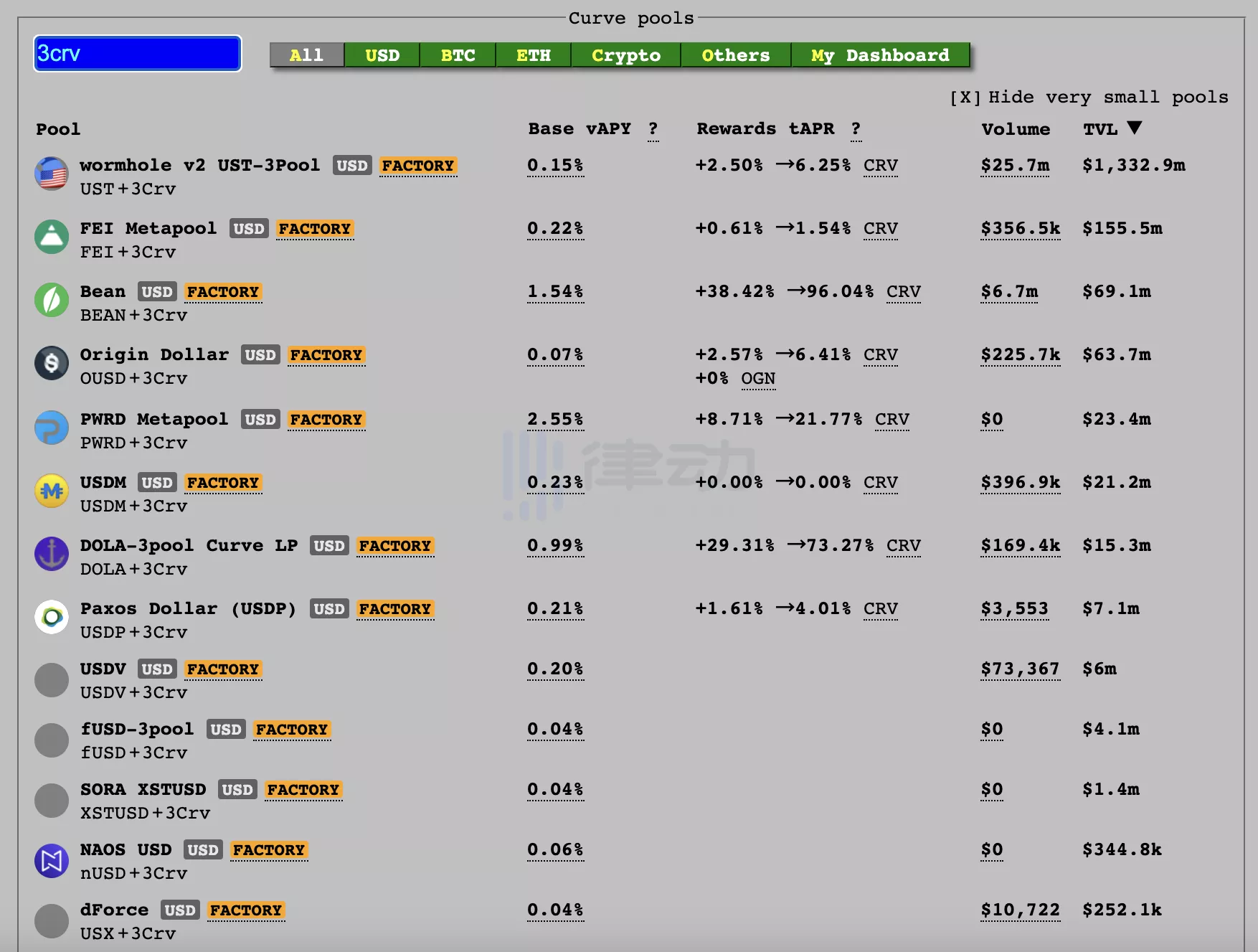

Có một nhóm thanh khoản rất quan trọng trên Curve, được gọi là 3Crv. Nhóm này bao gồm ba stablecoin, USDT, USDC và DAI. Đây là một trong những nhóm stablecoin lớn nhất trên thị trường tiền điện tử hiện tại, với TVL hơn 3,5 tỷ đô la. Lý do tại sao Curve là anh hùng của đường đua stablecoin là vì nó cho phép các stablecoin khác thiết lập các sub-pool trên 3Crv pool và sử dụng thanh khoản tối ưu trên thị trường.

Nhóm UST-3Crv là nhóm stablecoin thứ hai trên Curve sau 3Crv, với TVL hơn 1,3 tỷ đô la, trong đó UST chiếm 570 triệu. Mức thanh khoản này là rất tốt so với các tính toán ổn định khác, nhưng đối với UST, TVL dưới 600 triệu đô la Mỹ không đủ để giải quyết nỗi lo lắng. Mặc dù 3 gã khổng lồ trong 3CRV đã chấp nhận rủi ro nhiều nhưng họ cũng thu được lợi nhuận đáng kể, đồng thời mang lại khả năng thanh khoản cho các dự án khác.

Khi nói về vấn đề này, quan điểm của Mable Jiang, đối tác Multicoin, nhận xét rằng: "Việc dầu hỗ trợ đồng đô la Mỹ, BTC cũng như UST cũng sẽ gặp những hạn chế mà chỉ có thể giải quyết bằng vũ lực".Lý do tại sao đô la Mỹ ngày nay là một loại tiền tiết kiệm quốc tế là nó có sức mạnh quân sự và tài chính mạnh mẽ và có thể buộc hầu hết các giao dịch hàng hóa quốc tế phải được thanh toán bằng đô la Mỹ. Đối với USDT, USDC và DAI, nhóm 3Crv là vũ khí hạt nhân của họ trên thị trường stablecoin. Bất kỳ stablecoin nào muốn trở nên lớn hơn và ổn định hơn phải được kết nối với nhóm 3Crv, điều này khiến ba gã khổng lồ này trở thành đồng tiền dự trữ lớn nhất trong thị trường mã hóa, khả năng kiểm soán thanh khoản lớn nhất trên thị trường.

Vì vậy, cách đây không lâu, UST đã hợp tác với Frax và Redacted Cartel để thành lập nhóm 4Crv, nhằm thay thế hoàn toàn 3Crv. Nhóm 4Crv bao gồm UST, FXS, USDT và USDC và không có DAI. Đối tượng cần loại bỏ đầu tiên là DAI. Bằng cách vắt kiệt giá trị thị trường mà DAI chiếm giữ, UST sẽ dễ dàng hơn để đạt được vị thế đồng tiền dự trữ trong thị trường tiền điện tử. Tất nhiên là không dễ dàng hạ gục một stablecoin khổng lồ được hỗ trợ bởi a16z, nhưng để giữ cho mình tồn tại, UST phải làm điều đó.

Công bằng mà nói, sau khi chấp nhận chứng thực và thành lập 4Crv, LFG quả thực đã tìm ra hướng đi mới và đúng đắn cho UST, nhưng dù là chứng thực hay thanh khoản thì các giải pháp của LFG mới chỉ là bước khởi đầu, và liệu những giải pháp này có hiệu quả trong tương lai hay không vẫn là một vấn đề. Nhìn chung, con đường hiện tại của UST chưa bao giờ được đi trước đây. Nếu chúng ta muốn vượt qua, tôi e rằng chỉ có UST mới có thể làm được.

Liệu có tương lai cho đồng đô la Mỹ?

Sau khi mua BTC, UST đã trở thành một sản phẩm kỳ lạ trong đường đua stablecoin – một loại tiền ổn định sử dụng cơ chế xác nhận. UST ngày nay có nhiều điểm tương đồng với đô la Mỹ.

Trước năm 1971, đồng đô la Mỹ đi với vàng giống DAI hoặc USDC hơn và mỗi tờ tiền là được hỗ trợ bằng vàng. Vào thời điểm đó, khái niệm "tiền" được dùng để chỉ vàng. Nhưng vấn đề với hệ thống này là rất dễ hết tiền, và khi dự trữ vàng giảm, khả năng in tiền của Fed bị hạn chế hơn, hoặc nhiều khả năng nó sẽ vỡ nợ. Điều này đã xảy ra với đô la Mỹ sau chiến tranh Việt Nam, vì vậy Nixon ngay lập tức tuyên bố tách đô la Mỹ khỏi vàng. Kể từ đó, đồng đô la Mỹ đã bước vào kỷ nguyên đồng đô la Petro, và khái niệm "tiền" đã thay đổi.

Sau sự tách rời của đồng đô la, Cục Dự trữ Liên bang đã trở thành một cỗ máy in tiền thực sự, và Hoa Kỳ không còn phải lo lắng về vấn đề hết tiền. Nhưng để ngăn chặn lạm phát, đô la Mỹ phải tìm được một thị trường ứng dụng và thanh khoản đủ lớn. Kể từ đó, đồng đô la Mỹ giờ đây đã trở thành một sức mạnh quân sự và tài chính mạnh mẽ, chính là “thế lực” mà Mable Jiang đã đề cập.

Trên thực tế, ổn định hay không không phải là vấn đề. Kết hợp những ưu điểm của tính ổn định và các loại stablecoin truyền thống như UST không hẳn là một điều xấu. Tỷ lệ neo ổn định và hiệu quả cùng cơ chế tiền tệ kép có tác dụng đối với thị trường mã hóa hiện tại, cho phép token của giao thức có khả năng nắm bắt giá trị tốt hơn. Điểm mấu chốt ở đây là tìm ra vị trí rõ ràng trong thị trường.