Từ ngày 27 tháng 8 đến 7 tháng 9, giá Bitcoin đã liên tục giảm, xuống dưới 60,000 USD, gây ra tâm lý hoảng loạn trên thị trường. Theo dữ liệu từ Coingecko, giá Bitcoin đã giảm từ khoảng 64,265 USD vào ngày 26 tháng 8 xuống 53,923 USD vào ngày 7 tháng 9. Trong khoảng thời gian này, ETF Bitcoin giao ngay của Mỹ đã liên tục ghi nhận sự rút vốn trong 8 ngày giao dịch, tổng cộng rút khoảng 1.2 tỷ USD, làm giảm tổng giá trị tài sản ròng của ETF khoảng 8.8 tỷ USD, một tình trạng hiếm gặp kể từ khi ETF Bitcoin giao ngay của Mỹ được ra mắt.

Vào tối ngày 9 tháng 9, giá Bitcoin đã dừng giảm và hồi phục. Đồng thời, dữ liệu từ Sosovalue cho thấy dòng vốn ròng hàng ngày của ETF Bitcoin giao ngay của Mỹ đã chuyển sang trạng thái tích cực, cho thấy tâm lý thị trường có phần cải thiện. Tuy nhiên, phân tích kỹ thuật từ TradingView cho thấy tín hiệu bán vẫn còn mạnh mẽ.

Hôm nay, nền tảng nghiên cứu tài sản số 10x Research đã công bố báo cáo dự đoán giá Bitcoin sẽ giảm xuống còn 45,000 USD. NYDIG, nền tảng dịch vụ tài chính Bitcoin, cho rằng các nhà đầu tư Bitcoin nên chuẩn bị cho “sự suy giảm theo mùa” trong tháng 9, vì theo lịch sử, tháng 9 thường có tỷ suất sinh lợi thấp nhất.

Báo cáo từ Grayscale Research chỉ ra rằng áp lực bán từ các tổ chức lớn trên thị trường cơ bản đã giảm, và nền tảng cơ bản của Bitcoin đang được cải thiện. Tuy nhiên, hiệu suất giá trong tương lai sẽ cần phải chú ý đến quyết định giảm lãi suất của Fed và các thay đổi chính trị liên quan đến ngành công nghiệp tiền điện tử ở Mỹ.

Dữ liệu trên chuỗi cho thấy rủi ro chưa hoàn toàn được giải quyết. Dựa trên nhiều chỉ số trên chuỗi, rủi ro thị trường chưa hoàn toàn biến mất, nhưng hiện tại có thể đang ở giai đoạn đầu của một thị trường tăng giá.

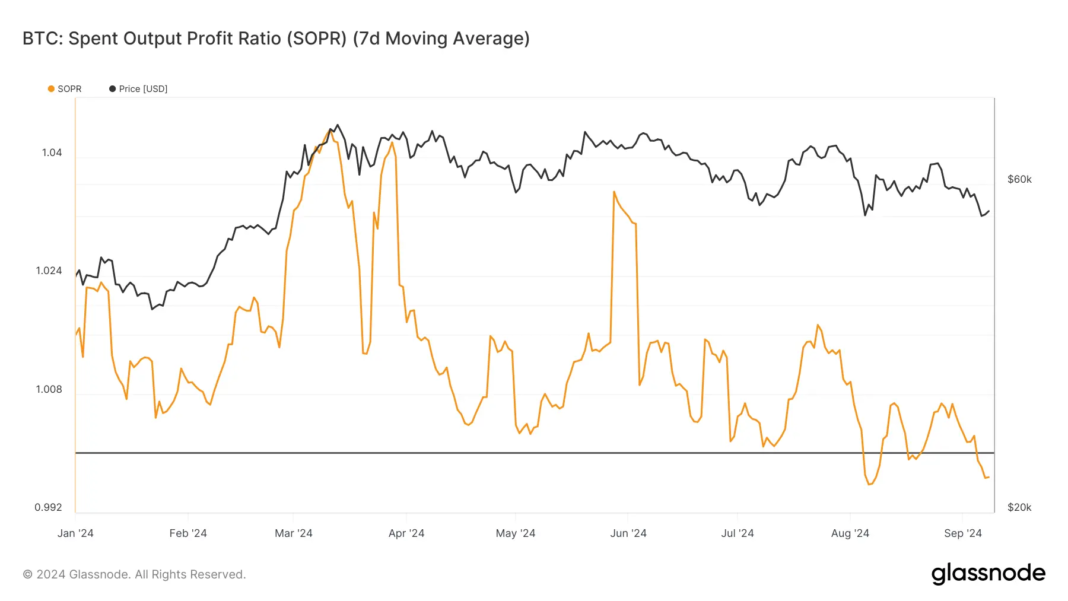

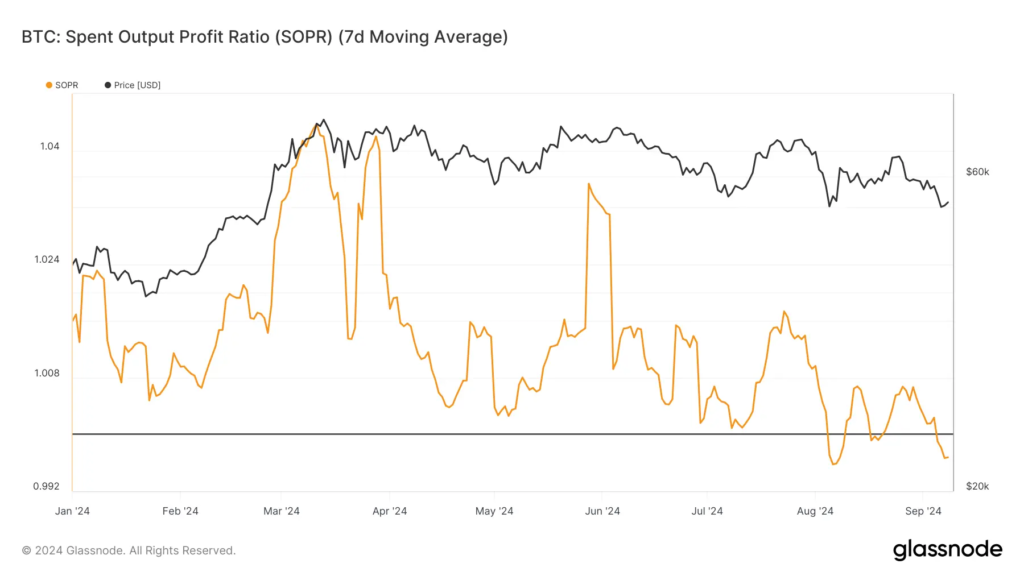

Theo dữ liệu từ Glassnode, chỉ số SOPR (tỷ lệ lợi nhuận của các giao dịch đã chi) của Bitcoin trên đường trung bình di động 7 ngày đã giảm xuống dưới 1.0, điều này cho thấy các nhà bán trên blockchain vẫn đang có lợi nhuận. Tuy nhiên, cần lưu ý rằng theo lịch sử, SOPR thường giảm xuống dưới 1.0 trước khi xảy ra sự tích hợp thị trường. Sự giảm giá hiện tại tương tự như giai đoạn thị trường gấu năm 2018 và 2019, với SOPR duy trì ở mức thấp trong thời gian dài, có thể dẫn đến sự đảo ngược của thị trường.

SOPR được sử dụng để xem tỷ lệ giữa giá trị đô la của UTXO (Output chưa chi tiêu, chỉ số số dư trong ví Bitcoin) khi được tạo ra và khi được chi tiêu. Tỷ lệ 0 là điểm phân chia; trên 0 cho thấy chuyển giao giữa các ví thường có lợi nhuận, dưới 0 cho thấy bán ra bị lỗ.

Vào ngày 4 tháng 9, Glassnode đã công bố một báo cáo nghiên cứu, chỉ ra rằng tỷ lệ lợi nhuận so với tổn thất chưa thực hiện vẫn là gấp 6 lần tổng số tổn thất, với khoảng 20% các ngày giao dịch có tỷ lệ này cao hơn mức hiện tại. Những người nắm giữ ngắn hạn (STH), đại diện cho nhu cầu mới trên thị trường, đã gánh chịu phần lớn áp lực thị trường, vì tổn thất chưa thực hiện của họ chiếm ưu thế trên thị trường và mức tổn thất này đã tăng lên trong thời gian gần đây. Tuy nhiên, tỷ lệ tổn thất chưa thực hiện so với vốn hóa thị trường cho thấy thị trường chưa bước vào giai đoạn giảm giá toàn diện mà gần gũi hơn với giai đoạn biến động của năm 2019.

Dựa trên dữ liệu chuỗi và các chỉ số chính như tỷ lệ rủi ro bán, nghiên cứu của Glassnode cảnh báo rằng biến động của thị trường có thể gia tăng trong thời gian tới.

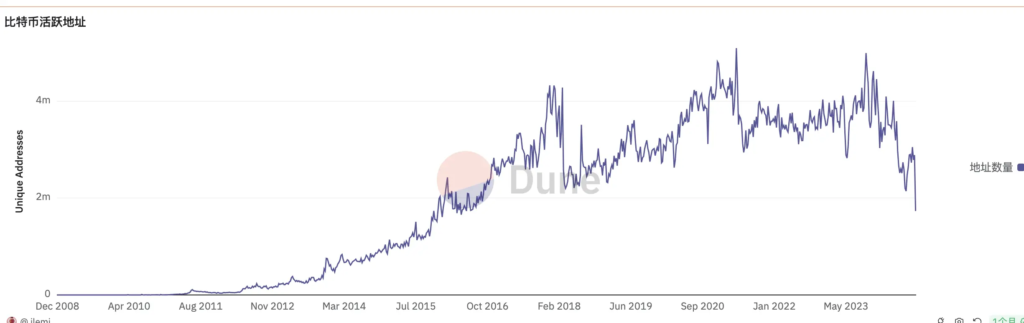

Theo dữ liệu từ Dune, số lượng địa chỉ Bitcoin hoạt động đã giảm đáng kể so với trước khi xảy ra sự kiện giảm phát của năm nay, điều này có thể chỉ ra rằng tâm lý thị trường đang giảm nhiệt.

Dựa trên đó, 10x Research dự đoán rằng Bitcoin có thể giảm xuống còn 45.000 USD trong chu kỳ này. Markus Thielen, giám đốc nghiên cứu của tổ chức, cho biết sau khi số lượng địa chỉ Bitcoin đạt đỉnh vào tháng 11 năm 2023, đã có sự giảm mạnh vào cuối quý đầu tiên của năm 2024. “Những người nắm giữ ngắn hạn đã bắt đầu bán BTC từ tháng 4, trong khi những người nắm giữ lâu dài đã chốt lời, điều này cho thấy thị trường đã đạt đỉnh của chu kỳ.”

Dan Tapiero, người sáng lập và CEO của 10 T Holdings, đã chia sẻ trên X rằng theo lịch sử, Bitcoin thường không hoạt động tốt vào tháng 9 các năm trước hoặc có áp lực bán tăng lên.

Chú ý tin tốt ở tầm vĩ mô

Với sự ra mắt của ETF Bitcoin giao ngay và dòng vốn từ Phố Wall vào thị trường tiền điện tử, mối liên hệ giữa thị trường tiền điện tử và các yếu tố vĩ mô đang trở nên chặt chẽ hơn.

Báo cáo của Grayscale Research vào ngày 3 tháng 9 cho biết áp lực bán từ chính phủ Đức, công ty quản lý tài sản Mt. Gox và các tổ chức khác cơ bản đã giảm bớt, và có khả năng cải thiện nền tảng cơ bản. Báo cáo cũng nhấn mạnh rằng các nhà đầu tư cần theo dõi chặt chẽ thị trường lao động Mỹ, quyết định giảm lãi suất của Fed và các thay đổi chính trị ở Mỹ liên quan đến ngành công nghiệp tiền điện tử.

Thị trường dự đoán Fed có khả năng cao sẽ công bố lần giảm lãi suất đầu tiên vào tháng 9.

Thông thường, giảm lãi suất là tin tốt cho các tài sản rủi ro. Dưới ảnh hưởng của tin tức vĩ mô, các tài sản rủi ro toàn cầu và Bitcoin đã có sự tăng trưởng ngắn hạn.

Cuộc họp tiếp theo của Fed dự kiến vào ngày 18 tháng 9, hiện tại đang ở giai đoạn im lặng, các quan chức Fed sẽ không công khai ý kiến về chính sách tiền tệ trừ khi có tình huống đặc biệt.

Vào ngày 6 tháng 9, Bộ Lao động Mỹ công bố dữ liệu thống kê tháng 8, cho thấy số lượng việc làm phi nông nghiệp tăng 142,000, thấp hơn dự đoán; tỷ lệ thất nghiệp giảm 3 điểm cơ bản xuống 4.22%, tốt hơn mức dự đoán 3.7% và mức trước đó 3.6%. Mức lương trung bình theo giờ tháng 8 tăng 0.4% so với tháng trước, nhỉnh hơn dự đoán.

Eric Robertsen, chiến lược gia toàn cầu tại Standard Chartered, cho rằng dữ liệu không đủ để Fed giảm lãi suất 50 điểm cơ bản. Goldman Sachs cho rằng, các phát biểu của thành viên Fed Waller và Chủ tịch Fed New York Williams cho thấy ban lãnh đạo Fed dự kiến giảm lãi suất 25 điểm cơ bản trong cuộc họp tháng 9, nhưng nếu thị trường lao động tiếp tục xấu đi, họ sẽ cân nhắc giảm lãi suất 50 điểm cơ bản trong các cuộc họp sau.

Arthur Hayes, đồng sáng lập BitMEX, đã đăng trên X rằng việc giảm lãi suất sẽ không mang lại lợi ích ngắn hạn cho Bitcoin, vì hợp đồng repo ngược (RRP) đang đóng vai trò điều chỉnh trong tình huống này. Hiện tại, lãi suất RRP là 5.3%, cao hơn so với lợi suất trái phiếu kho bạc 4.38%. Hayes cho rằng chênh lệch lãi suất này sẽ khiến các quỹ tiền tệ lớn chuyển vốn từ trái phiếu kho bạc sang RRP, từ đó giảm lượng vốn có sẵn cho các khoản đầu tư rủi ro cao như tiền điện tử.

Hayes còn chỉ ra rằng trong hai tuần tới, trước khi đợt giảm lãi suất thực sự diễn ra, thanh khoản của thị trường có thể bị thắt chặt hơn nữa. Ông dự đoán, “Bitcoin trong kịch bản tốt nhất sẽ dao động quanh mức hiện tại, trong kịch bản xấu nhất, sẽ giảm chậm xuống dưới 50,000 USD, do dòng vốn đang rút khỏi trái phiếu kho bạc và quay lại chương trình repo ngược (RRP).”

Các nhà phân tích của Bitfinex cho biết, các nhà đầu tư tiền điện tử đã kỳ vọng đợt giảm lãi suất của Fed vào tháng 9 sẽ thúc đẩy thị trường tăng giá, nhưng những lo ngại ngày càng gia tăng về suy thoái kinh tế có thể dẫn đến đợt điều chỉnh sâu hơn. “Nếu chu kỳ nới lỏng trùng với suy thoái kinh tế, Bitcoin có thể giảm từ 15% đến 20% sau đợt giảm lãi suất tháng 9. Nếu trước khi giảm lãi suất, giá BTC ở khoảng 60,000 USD, thì mức đáy tiềm năng sẽ nằm trong khoảng 40,000 đến 50,000 USD.”

Trước sự biến động gần đây của Bitcoin, người có tiếng trong giới tiền điện tử, 神鱼 (Shenyu), đã viết trên X: “Chuẩn bị cho việc chịu đựng thêm 16-19 tháng nữa.”

Nhà đầu tư Phyrex Ni (@Phyrex_Ni) trên X cho biết không cần vội vàng tranh luận về phát biểu của Shenyu: “Nếu thật sự còn một đợt giảm cuối cùng, có khả năng nó sẽ xảy ra khi suy thoái kinh tế… 16-19 tháng có thể là chu kỳ trung bình mà Fed giảm lãi suất, và nếu sau chu kỳ này có suy thoái kinh tế, thì sẽ đến giai đoạn bơm thanh khoản.”

Ni cho rằng, vào quý 4 năm 2024 và quý 1 năm 2025, Bitcoin có thể sẽ có cơ hội tăng giá do bốn yếu tố:

- Giảm lãi suất, dù không phải QE (nới lỏng định lượng), nhưng sẽ thúc đẩy sự hoạt động của dòng vốn trong thị trường.

- Cuộc bầu cử tổng thống, với ứng cử viên công khai ủng hộ tiền điện tử và đưa ra cam kết.

- Hiệu ứng giảm một nửa của Bitcoin chưa được chứng minh là sẽ không xảy ra.

- Vào tháng 12 năm 2024, phiên bản mới của FASB sẽ có hiệu lực, cho phép tiền điện tử được tính theo tiêu chuẩn kế toán hợp lý, áp dụng định giá công bằng.

Đáng chú ý, vào ngày 19 tháng 4 năm 2024, Bitcoin sẽ trải qua đợt giảm một nửa thứ tư. Trước đây, sau mỗi lần giảm một nửa, giá Bitcoin thường tăng lên, nhưng lần này lại khác khi giá không tăng mà còn giảm, khiến thị trường đặt câu hỏi liệu hiệu ứng giảm một nửa có còn hiệu lực hay không.

Grayscale Research nhận định rằng lần giảm một nửa này khác với trước đây, khi giá Bitcoin đã tăng trước thời điểm giảm một nửa, và sự tăng trưởng này có liên quan đến các hoạt động như sự xuất hiện của Ordinals và dòng vốn từ ETF.