Mặc dù chỉ mới ra mắt vào tháng trước, ProShares Short Bitcoin Strategy ETF (BITI) đã làm lu mờ các đối thủ của nó khi nói đến inflow.

Theo dữ liệu được công ty nghiên cứu Arcane Research công bố vào ngày 6 tháng 7, dòng vốn vào đang tập trung chủ yếu ở các sản phẩm ETF bán khống BTC.

Kể từ khi ra mắt tại Hoa Kỳ vào cuối tháng 6, ProShares Short Bitcoin Strategy ETF (BITI), quỹ ETF Bitcoin tiên phong tại Mỹ đã tạo được một cú bùng nổ lớn.

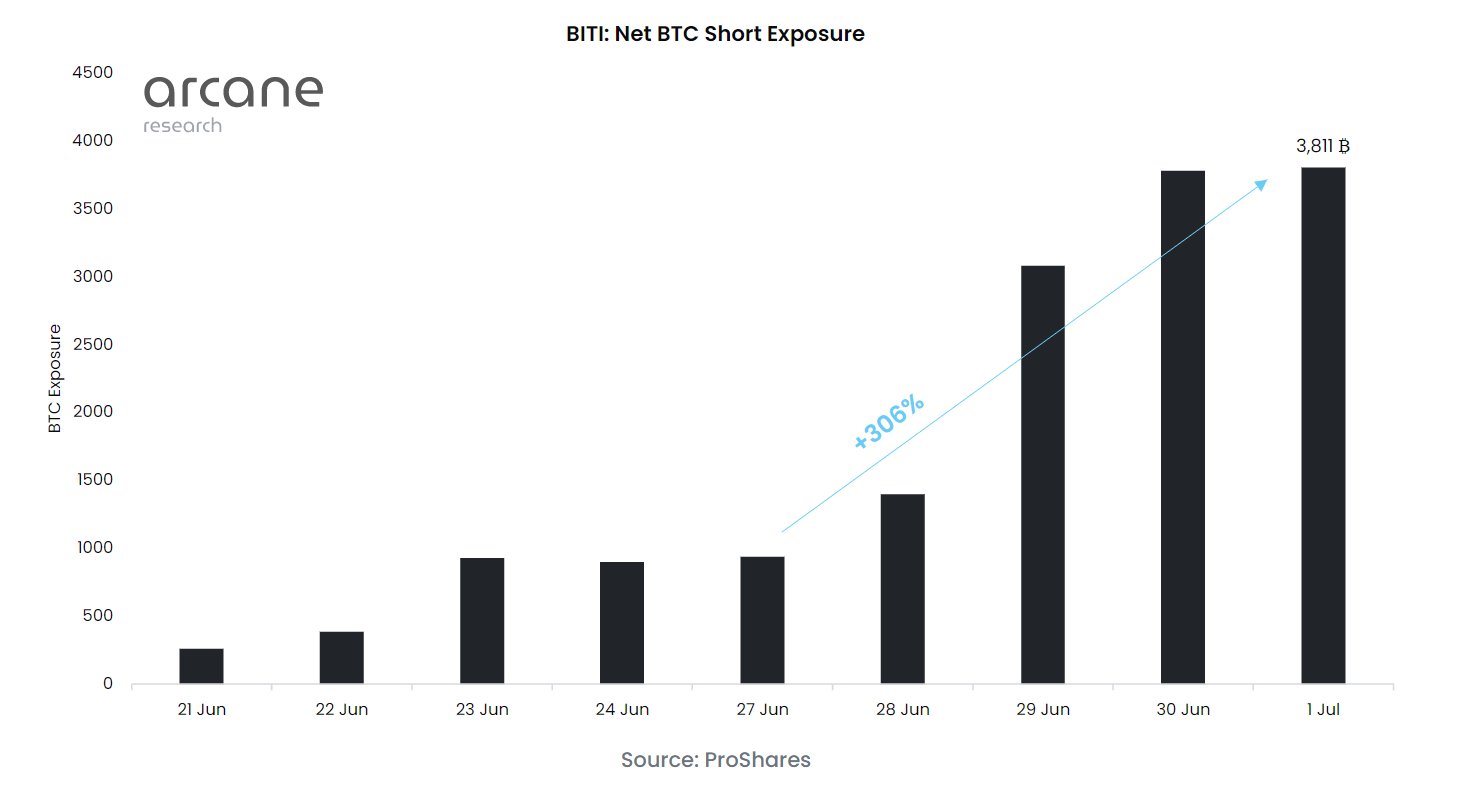

Arcane chia sẻ trong một tweet rằng BITI đã tăng trưởng hơn 300% chỉ sau vài ngày.

"Sau khi trở thành ETF BTC liên quan đến bitcoin lớn thứ hai ở Hoa Kỳ chỉ sau bốn ngày giao dịch, net short exposure đã phát triển hơn nữa và tăng hơn 300% vào tuần trước."

Nguồn: Arcane Research/Twitter

Bản thân thời điểm ra mắt BITI cũng được xem là khá lý tưởng, khi BTC đã giảm mạnh về mức thấp nhất trong 18 tháng qua là 17.600 USD.

Kỳ vọng của các nhà phân tích vẫn đang nghiêng về xu hướng thị trường sẽ tiếp tục chuyển biến xấu, BTC sẽ lại trượt dốc và con số trên của BITI cũng phần nào xác nhận tâm lý của đám đông hiện tại.

Trong khi đó, dữ liệu riêng biệt được công bố bởi công ty đầu tư tài sản kỹ thuật số CoinShares vào ngày 4 tháng 7, đưa dòng vốn hàng tuần vào các sản phẩm bán khống BTC đóng góp 51 triệu USD trong tổng số 64 triệu USD dòng vốn vào của cả tuần.

Mặc dù các khoản đầu tư vào các sản phẩm mua khống (long) BTC chỉ ở mức 20 triệu USD, nhưng CoinShares vẫn nhấn mạnh nhu cầu vẫn tồn tại đối với các sản phẩm như vậy.

"Điều này cho thấy các nhà đầu tư đang thêm vào các vị thế mua ở mức giá hiện tại, với dòng tiền vào mua khống Bitcoin có thể do khả năng tiếp cận lần đầu tiên ở Mỹ thay vì tâm lý tiêu cực mới"

Đối trọng của Proshares là Grayscale lại rơi vào tình trạng trái ngược. Sau khi các cơ quan quản lý Hoa Kỳ từ chối đề xuất chuyển đổi Grayscale Bitcoin Trust (GBTC) thành một quỹ ETF Bitcoin spot, công ty đã bắt đầu đã đâm đơn kiện Ủy ban Chứng khoán và Giao dịch Hoa Kỳ, một dấu hiệu cho thấy sự thất vọng đối với một ngành công nghiệp phải đối mặt với cả sự giám sát của pháp luật và giá tài sản giảm.

Nguồn: Coinglass

Cái gọi là phí bảo hiểm GBTC, chênh lệch giữa giá Bitcoin spot trên thị trường và cổ phiếu GBTC do quỹ tín thác nắm giữ, đã âm trong hơn một năm qua, tại một số thời điểm trở thành mức chiết khấu hơn 30%.