Trong cuộc khủng hoảng thanh khoản, không ai có thể sống sót một mình. Thị trường tăng giá được thúc đẩy bởi việc mua BTC của các tổ chức cuối cùng sẽ biến mất do việc thanh lý tài sản có đòn bẩy của tổ chức.

Nhà đầu tư nổi tiếng Charlie Munger từng nói: “Có 3 cách để khiến một người thông minh phá sản: Rượu, phụ nữ và đòn bẩy”.

Là một người đã quen nhìn thấy các chu kỳ thị trường, Charlie Munger nhận ra được sức mạnh của đòn bẩy. Trong thị trường tiền mã hóa, các công ty mới nổi như BlockFi và Three Arrows Capital đã dần có những kết cục riêng sau sự mở rộng hỗn loạn của thanh khoản dồi dào trong thị trường tăng giá.

Khi chúng ta nhìn lại thất bại của tiền mã hóa, cho dù đó là VC Three Arrows Capital hay BlockFi thì tất cả đều bước vào một quỹ tín Thác bitcoin grayscale – GBTC. Thứ từng là động cơ của thị trường tăng giá nay đã trở thành “thùng dầu” gây ra giông bão cho nhiều tổ chức.

GBTC – Cỗ máy kinh doanh chênh lệch giá trên thị trường tăng giá

Grayscale Bitcoin Trust hay GBTC được ra mắt bởi Grayscale, một công ty quản lý tài sản kỹ thuật số được thành lập bởi Digital Currency Group vào năm 2013.

GBTC giúp các nhà đầu tư có giá trị tài sản ròng cao ở Hoa Kỳ đầu tư vào bitcoin trong phạm vi luật pháp địa phương. Nó giống như mua một quỹ, nhưng trên thực tế, Grayscale Bitcoin Trust là một "quỹ giống như ETF".

Theo logic thông thường, trong thị trường phát hành sơ cấp, nhà đầu tư có thể đăng ký mua cổ phiếu GBTC bằng BTC của chính họ hoặc mua lại BTC thông qua GBTC tương ứng. Tuy nhiên, kể từ ngày 28 tháng 10 năm 2014, Grayscale Bitcoin Trust đã tạm ngừng cơ chế quy đổi.

Thứ hai, sau khi GBTC được phát hành trên thị trường sơ cấp, nó chỉ có thể được giao dịch trên thị trường thứ cấp sau thời gian lock 6 tháng.

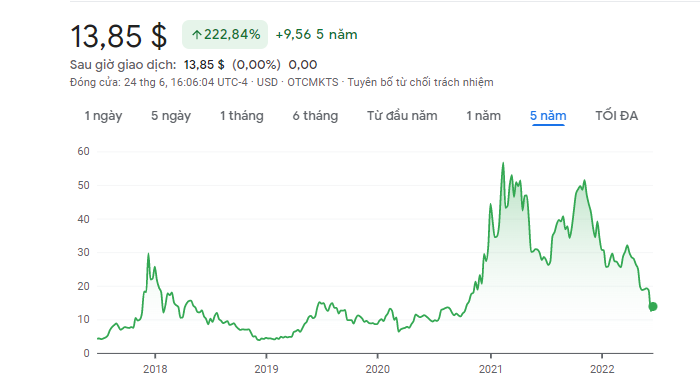

Như vậy, thị trường mã hóa đã trở thành một chiếc "bánh ngọt" trong mắt các tổ chức. Do kỳ vọng tốt về sự tăng trưởng giá Bitcoin trong tương lai, GBTC đã ở mức cao trong một thời gian dài trong giai đoạn 2020-2021. Điều này có nghĩa là nếu nhà đầu tư muốn mua 1000 cổ phiếu GBTC đại diện cho 1 BTC thì sẽ tốn nhiều tiền hơn là mua 1 BTC.

Vậy tại sao các nhà đầu tư lại chọn mua GBTC với phí bảo hiểm thay vì thực sự hold BTC?

Trên thị trường thứ cấp, chủ sở hữu chính của GBTC là các nhà đầu tư cá nhân và tổ chức đủ điều kiện, và hầu hết các nhà đầu tư cá nhân có thể trực tiếp mua GBTC thông qua tài khoản 401 (k) (Quỹ phúc lợi hưu trí của Hoa Kỳ) mà không phải trả thuế thu nhập. Do đó, miễn là tỷ lệ phí bảo hiểm của GBTC nằm trong phạm vi chấp nhận được đối với các nhà đầu tư cá nhân, họ có thể thu lợi bằng cách tránh chênh lệch thuế.

Ngoài ra, cũng có một số tổ chức truyền thống không thể mua và giữ coin vì lý do pháp lý và thực hiện các khoản đầu tư tiền mã hóa có liên quan thông qua GBTC.

Cũng có suy đoán rằng Grayscale thúc đẩy một cách giả tạo việc tạo ra mức phí bảo hiểm dương nhằm thu hút nhiều nhà đầu tư tham gia đầu tư hơn. Cũng giống như tình tiết kinh điển trong bộ phim “The Wolf of Wall Street”, nếu chúng ta muốn người tiêu dùng mua một cây bút, thì việc tạo ra nhu cầu là cách tốt nhất, và phí bảo hiểm dương là "cầu", tức là nhà đầu tư quan tâm và theo đuổi lợi nhuận.

Phí bảo hiểm dương sẽ là một phương pháp chênh lệch giá ổn định cho các tổ chức tiền mã hóa – mua BTC, gửi nó vào Grayscale và bán cho các nhà đầu tư bán lẻ và tổ chức trên thị trường thứ cấp với giá cao hơn sau khi thời gian unlock GBTC kết thúc.

Và đây là một trong những động lực chính thúc đẩy sự gia tăng của BTC vào nửa cuối năm 2020. Khi lượng hàng có sẵn để mua trên thị trường tiếp tục giảm, giá BTC tự nhiên tăng và các nhà đầu tư Mỹ có nhiều động lực hơn để đầu tư vào GBTC, đó là lý do tại sao GBTC đã duy trì mức phí bảo hiểm dương trong một thời gian dài.

GBTC và những bất công của nó

Theo tài liệu SEC Form 13F do Grayscale tiết lộ trước đây, chỉ có hai tổ chức là BlockFi và Three Arrows Capital, có tỷ lệ hold GBTC chiếm 11% tại một thời điểm (tỷ lệ nắm giữ của tổ chức chiếm không quá 20% tổng lượng lưu hành).

Đây là một trong những đòn bẩy của các công ty mới nổi – sử dụng BTC của người dùng để bán chênh lệch giá và lock BTC vào Grayscale.

Ví dụ: BlockFi trước đây giữ BTC từ các nhà đầu tư với lãi suất 5%. Theo mô hình kinh doanh thông thường, nó cần vay với lãi suất cao hơn, nhưng nhu cầu cho vay bitcoin thực tế không lớn và hiệu quả sử dụng vốn thấp.

Do đó, BlockFi đã chọn một "con đường chênh lệch giá" trông có vẻ an toàn, chuyển đổi BTC thành GBTC, hy sinh tính thanh khoản và có được cơ hội kinh doanh chênh lệch giá.

Dựa trên phương tiện này, BlockFi đã từng trở thành tổ chức nắm giữ GBTC lớn nhất, và sau đó đã bị vượt bởi Three Arrows Capital (3AC).

Theo thông tin công khai, vào cuối năm 2020, 3AC nắm giữ 6,1% cổ phần của GBTC và giữ vị trí số 1 kể từ đó. Vào thời điểm đó, giá giao dịch BTC là 27,000 USD, phí bảo hiểm USD GBTC là 20%, và 3AC nắm giữ hơn 1 tỷ USD.

Tin tức về "tổ chức nắm giữ lớn nhất GBTC" đã khiến 3AC nhanh chóng trở thành một ngôi sao trong ngành.

Bây giờ tất cả các câu trả lời đã xuất hiện – vay mượn.

Deep Tide TechFlow biết được rằng 3AC từ lâu đã vay BTC với lãi suất cực thấp mà không cần thế chấp để chuyển nó thành GBTC, sau đó thế chấp nó cho Genesis, một nền tảng cho vay cũng thuộc DCG, để lấy thanh khoản.

Trong một chu kỳ tăng giá, tất cả đều cho thấy dầu hiệu tích cực, BTC tiếp tục tăng và GBTC có phí bảo hiểm.

Tuy nhiên, khoảng thời gian tích cực này không kéo dài. Sau khi ra mắt 3 ETF Bitcoin ở Canada, nhu cầu về GBTC đã giảm, do đó phí bảo hiểm GBTC nhanh chóng biến mất và phí bảo hiểm âm xuất hiện vào tháng 3 năm 2021.

Điều này không chỉ khiến 3AC hoảng sợ và Grayayscale cũng không mấy bình tĩnh. Vào tháng 4 năm 2021, Grayscale đã công bố kế hoạch chuyển GBTC thành ETF.

Có thể nói nội dung và tần suất tweet của hai người sáng lập 3AC về cơ bản chính là thước đo cho 3AC. Từ tháng 6 đến tháng 7 năm 2021, cả 2 đều giữ im lặng trên Twitter và bắt đầu nói về TradFi, đặt cược vào tài sản trú ẩn an toàn, và thậm chí một đoạn thời gian hiếm hoi đề cập đến tiền mã hóa.

Cho đến khi làn sóng altcoin dẫn đầu bởi mọt public chain mới khiến giá trị sổ sách của 3AC khởi sắc và hai nhà sáng lập cũng đã cập nhập Twitter của họ tích cực hơn.

3AC dành cho các tổ chức cho vay và không có nhiều áp lực mua lại ngay lập tức và rải rác. Tuy nhiên, BlockFi đã huy động được BTC từ các nhà đầu tư hàng loạt, và có nhiều áp lực mua lại hơn. Do đó, BlockFi đã phải tiếp tục bán GBTC với mức phí bảo hiểm âm.

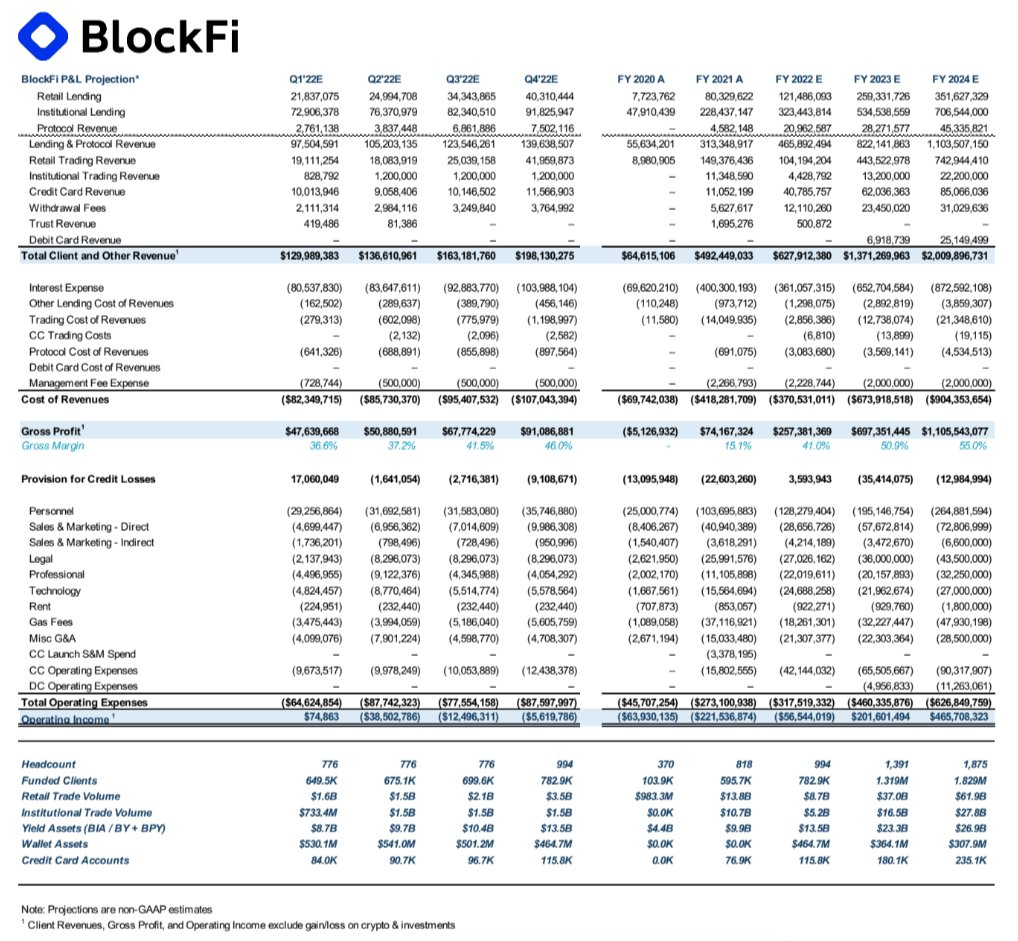

Ngay cả trong thị trường tăng giá tiền mã hóa kéo dài hai năm vào năm 2020 và 2021, BlockFi mất hơn 63,9 triệu USD và 221,5 triệu USD tương ứng. Theo chuyên gia của một tổ chức cho vay tiền mã hóa, khoản lỗ của BlockFi trên GBTC là gần 700 triệu USD.

3AC không có áp lực mua lại BTC trong ngắn hạn, nhưng tồn tại rủi ro thanh lý trong GBTC được pledge và rủi ro sẽ đồng thời được truyền sang DCG.

Vào ngày 18 tháng 6, thiết bị đầu cuối của Bloomberg đã từng làm trống lượng GBTC nắm giữ của 3AC xuống 0. Lý do được Bloomberg đưa ra là kể từ ngày 4/1/2021, 3AC đã không gửi tài liệu 13G/A và họ không thể tìm thấy bất kỳ dữ liệu nào xác nhận rằng 3AC vẫn giữ USD GBTC và đã xóa nó dưới dạng dữ liệu cũ. Tuy nhiên, chưa đầy một ngày sau, dữ liệu đã được khôi phục.

Hiện tại có thể khẳng định vào đầu tháng 6, 3AC vẫn còn nắm giữ số lượng lớn GBTC, và hy vọng rằng GBTC có thể cứu được 3AC.

Theo The Block, bắt đầu từ ngày 7 tháng 6, TPS Capital, một công ty giao dịch không cần kê đơn thuộc 3AC, đã quảng bá sản phẩm chênh lệch giá GBTC trên quy mô lớn, cho phép TPS Capital lock Bitcoin trong 12 tháng và trả lại sau khi đáo hạn, và nhận kỳ phiếu để đổi lấy Bitcoin và 20% phí quản trị.

Một cơ quan mã hóa cho biết rằng 3AC đã liên hệ với họ vào khoảng ngày 8/6 để quảng cáo sản phẩm chênh lệch giá, nói rằng thông qua chênh lệch giá GBTC, 40% lợi nhuận có thể thu được trong vòng 40 ngày và số tiền đầu tư tối thiểu là 5 triệu USD.

Về lý thuyết, vẫn có chỗ cho chênh lệch giá trong GBTC với mức phí bảo hiểm âm nghiêm trọng.

DCG đang tích cực nộp đơn lên SEC Hoa Kỳ để chuyển đổi GBTC thành Bitcoin ETF.

Sau khi thành công, ETF sẽ theo dõi giá Bitcoin hiệu quả hơn, loại bỏ chiết khấu và phí bảo hiểm, có nghĩa là mức phí bảo hiểm âm hơn 35% hiện tại sẽ biến mất, để lại chỗ cho chênh lệch giá.

Đồng thời, DCG hứa sẽ giảm phí quản trị GBTC và nâng cấp địa điểm giao dịch của GBTC từ OTCQX lên NYSE Arca, nơi có thanh khoản cao hơn.

Là tổ chức nắm giữ GBTC lớn nhất, điều mà Zhu Su mong đợi là GBTC sẽ sớm lấy lại tên tuổi của mình và được nâng cấp từ quỹ tín thác thành ETF, để giá trị nắm giữ của nó tăng hơn 40%.

Vào tháng 10 năm 2021, Grayscale đã gửi đơn lên SEC Hoa Kỳ để chuyển đổi GBTC thành một ETF bitcoin giao ngay. Hạn chót để SEC phê duyệt hoặc từ chối đơn đăng ký là ngày 6 tháng 7. 3AC cho biết chỉ mất 40 ngày để thu được hơn 40% lợi nhuận. Về cơ bản, đây được là một canh bạc về việc liệu SEC có chấp thuận đơn đăng ký hay không.

Nhưng đối với sản phẩm chênh lệch giá, nhà phân tích James Seyffart của Bloomberg ETF cho biết:

“Trong tài chính truyền thống, họ gọi hoạt động này là một ghi chú có cấu trúc, nhưng dù thế nào đi nữa, họ cũng có quyền sở hữu bitcoin của bạn và cũng kiếm tiền từ BTC của bạn. Họ lấy BTC của bạn và trong cả hai trường hợp (GBTC được chuyển đổi thành ETF hoặc không), họ đều sẽ lấy lại lợi nhuận từ nhà đầu tư. Ngay cả khi Three Arrows/TPS đủ tiền để trả nợ thì đây vẫn là một giao dịch không tốt đối với bất kỳ nhà đầu tư nào."

Vào ngày 18 tháng 6, Giám đốc điều hành Genesis, Michael Moro, đã tweet rằng công ty đã thanh lý tài sản thế chấp của một "đối tác lớn" vì không đáp ứng được các Margin call hay được gọi là lệnh gọi ký quỹ. Ngoài ra, ông cho biết mọi khoản lỗ tiềm ẩn sẽ được tích cực thu hồi bằng mọi cách có thể, những khoản lỗ tiềm ẩn được giới hạn và công ty đã thoát khỏi rủi ro.

Mặc dù Moro không trực tiếp nêu tên 3AC, nhưng xem xét động lực thị trường hiện tại và ý định của Bloomberg về việc xóa dữ liệu nắm giữ GBTC của 3AC, thị trường tin rằng "đối tác lớn" ở đây có khả năng là Three Arrows Capital.

Trong cuộc khủng hoảng thanh khoản, không ai có thể sống sót một mình. Thị trường tăng giá được thúc đẩy bởi việc mua BTC của các tổ chức cuối cùng sẽ biến mất do việc thanh lý tài sản có đòn bẩy của tổ chức.