Quản trị rủi ro trong tài chính, một chủ đề hay và cực kỳ quan trọng dành cho nhà đầu tư, đặc biệt lĩnh vực đầu tư tiền điện tử.

Một trải nghiệm đáng quên về cú “big short để đời” dưới đây sẽ giúp chúng ta hiểu hơn về những nguy cơ, cơ hội và cách tối ưu hóa tài chính cá nhân trong thị trường tiền điện tử đầy biến động.

Tiendientu chia sẻ bài viết của bạn Trường Sơn, mong muốn lan tỏa thông điệp về quản trị rủi ro và xây dựng một cộng đồng hiểu biết sâu rộng hơn về tài chính bền vững.

Mình học được gì sau cú “big short” bay 6 tháng lương?

Trường Sơn: Mình học được gì sau cú “big short” bay 6 tháng lương?

Nếu bạn hỏi: thị trường tài sản số có nhiều cơ hội hay không. Mình sẽ mạnh dạn trả lời có. Nếu bạn hỏi tiếp rằng: rủi ro ở thị trường này có nhiều hay không? Có lẽ mình chỉ biết mỉm cười, vì nó nhiều vô kể.

Có rất nhiều sách báo, thông tin có thể dạy bạn về cách làm sao để kiếm được tiền trong thị trường. Tuy nhiên, sẽ khó có ai liệt kê cho bạn cách để bảo vệ danh mục đầu tư của mình. Theo một thống kê, có đến 38% các nhà đầu tư chịu thua lỗ nhiều hơn là số tiền họ kiếm được. Do đó, song song với quá trình đầu tư và giao dịch, chúng ta còn phải biết cách để quản lý rủi ro để giữ cho hầu bao an toàn trước những biến động lớn.

Nếu thuật ngữ này còn xa lạ với bạn, thì mình tin rằng câu chuyện chính của bản thân mình sau đây sẽ giúp mọi người có cái nhìn đúng về việc quản lý rủi ro, và tại sao chúng ta cần phải làm vậy.

Tại sao chúng ta cần quản lý rủi ro?

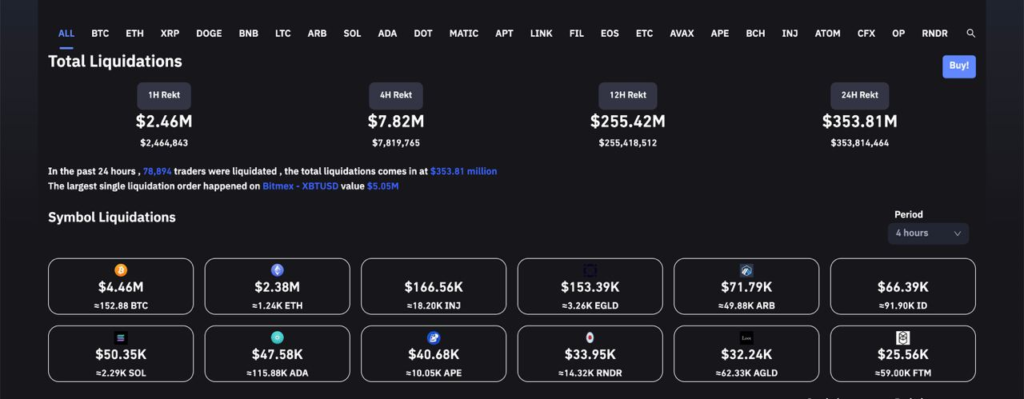

Chúng ta đều biết một sự thật rằng: tài sản số là thị trường có biên độ dao động rất nhanh và mạnh. Nhưng cụ thể là như thế nào, những con số sau sẽ miêu tả kĩ hơn cho bạn.

Hơn $350m là tổng giá trị các hợp đồng đã bị thanh lý trong vòng chỉ trong ngày 27/4. Nguồn cơn của sự biến động giá này, lại đến từ lý do một quỹ đầu tư đã nhận phải tin giả để rồi sau đó bán ra tài sản của họ, khiến thị trường có một phen chao đảo. Những sự kiện kiểu như thế này không phải là hiếm gặp, chẳng hạn vào thời điểm chỉ số CPI của Mỹ được công bố hàng tháng, giá sẽ có những đường chạy “ảo ma” như thế này.

Cá nhân mình cũng đã có những sai lầm dẫn đến sự ra đi của một phần lớn tài khoản. Đó là vào năm ngoái, sau một thời gian quan sát, mình nhận thấy sự biến động mạnh của Bitcoin (BTC) mỗi khi tin tức về CPI của Mỹ được công bố. Trong bối cảnh mà tình hình kinh tế vĩ mô đang rất xấu, nhiều tin đồn về cuộc suy thoái kinh tế đang đến. Nếu viễn cảnh tồi tệ ấy diễn ra, thì làm quái gì có loại tài sản nào có thể tăng giá được. Do đó, mình đã thực hiện một cú “big short” để đời. Kết quả đúng như dự đoán, lệnh bán khống trị giá 6 tháng lương đó của mình đã bị thanh lý vì BTC đã tăng giá chứ không giảm.

Thực tế, kể từ khi đạt đỉnh $69k vào cuối năm 2021, BTC đã có một cú giảm sâu đáng kể với đáy là $15.5k, giảm hơn 70% kể từ đỉnh và hơn 50% so với mức giá 40K mà nhiều chuyên gia đã nhận định là ‘vùng an toàn để mua Bitcoin’. Vậy, dù bạn chỉ có hold BTC, thì một năm qua giá trị tài sản của bạn cũng đã bay màu kha khá.

Chắc hẳn nhiều bạn đã từng biết về Chainlink – dự án hàng đầu trong lĩnh vực oracle, với vốn hóa hàng tỷ dollar và đang quản lý hơn $11.7 tỷ tài sản ở các giao thức defi. Nhìn thấy vị thế “uy tín” như vậy, mình khá tự tin và đã đầu tư vào token $LINK ngay thời điểm cuối 2021. Mặc dù đã xem đây là khoản đầu tư dài hạn, nhưng mình khá ‘hoảng’ khi thấy giá của token giảm liên tục trong năm 2022. Sau cùng, mình đã phải thực hiện chiến lược trung bình giá để đẩy con đường về bờ nhanh hơn, giảm từ chia 6 lần xuống chia 3 lần. Hiện tại, mình vẫn đang lênh đênh ngoài đảo và chưa biết ngày được đoàn tụ.

Nhận định một cách chủ quan, mình nghĩ có không ít nhà đầu tư vẫn đi theo lối mòn này, bỏ qua quá trình quản lý rủi ro vì họ chỉ muốn tối ưu lợi nhuận. Nhưng hãy nhớ, đến nhà đầu tư vĩ đại Warren Buffett cũng chỉ có tỉ suất sinh lợi khoảng 20%, nhưng điều vĩ đại là ông duy trì được tỉ suất ấy trong vòng 10 năm. Có lẽ, chúng ta nên tư duy đúng đắn hơn về tính cấp thiết của các biện pháp phòng ngừa rủi ro trong đầu tư này.

Quản trị rủi ro trong đầu tư crypto

Sau quá nhiều bài học đau thương kể trên, có lẽ điều tích cực duy nhất là mình vẫn chưa bỏ cuộc. Bạn nào đã từng ngụp lặn qua mấy mùa up/downtrend hẳn đều biết thời điểm thị trường đi xuống như hiện tại là lúc phù hợp nhất để nhìn lại những sai lầm, học thêm kiến thức và chuẩn bị cho những thời cơ mới (hoặc… những bài học đau đớn hơn).

Mình cũng vậy, sau nhiều lần nếm trái đắng vì quá hăng máu không chịu tính đường lùi khi giao dịch, mình quyết định sẽ dành khoảng thời gian này để tìm hiểu thêm về quản lý rủi ro trong trading. Thực tế thì khi bước chân vào một thị trường dao động mạnh như thị trường tiền điện tử, lẽ ra mình nên nghĩ đến việc này sớm hơn. Nhưng bạn biết đấy, khi đã FOMO rồi thì trong đầu chỉ có x3 x5 chứ làm gì có /5 hay /10 đâu… Nhưng ko sao, ít ra muộn còn hơn không.

Vậy là mình quyết định tìm hiểu về khái niệm phòng vệ giá (hedging) trong đầu tư.

Nói nôm na thì để phòng vệ giá, nhà đầu tư có thể mở một vị thế đối nghịch với vị thế đang nắm giữ đối với tài sản để 2 vị thế này tự loại trừ lẫn nhau trong những trường hợp biến động giá quá lớn; giúp túi tiền được an toàn hơn.

Nghe vẫn khó hiểu đúng không? Bình tĩnh đã để mình giải thích thêm.

Trước tiên chúng ta cần hiểu thêm một chút về các tài sản phái sinh, đặt biệt là futures và options:

Futures là một loại hợp đồng tương lai, trong đó người mua và người bán đồng ý trao đổi một tài sản nhất định vào một thời điểm sau đó với một giá trị xác định trước. Bạn có thể mua (long) hoặc bán (short) hợp đồng futures để phòng trừ việc giá tăng hoặc giảm. Khi ở vị thế long, giá càng tăng bạn càng có lời, short thì ngược lại. Giả sử bạn đang long BTC ở mức giá 30.000 USDT, sau đó giá tăng lên 40.000 USDT, bạn sẽ thu lời 10.000 USDT. Ngược lại, nếu giá giảm còn 20.000 USDT, bạn sẽ lỗ 10.000 USDT.

Options là quyền bán hoặc mua một hàng hoá cụ thể nào đó như dầu, vàng hay tài sản số … theo một giá đã xác lập trước. Có 2 loại options phổ biến nhất là call option (quyền mua) và put option (quyền bán). Vì options có phần thoải mái hơn so với futures (bạn có quyền nhưng không có nghĩa vụ phải thực thi hợp đồng), bạn sẽ phải trả một mức giá premium để mua loại hợp đồng này. Ví dụ nếu bạn trả 500 USDT để mua một call option cho BTC ở giá 30.000 USDT; nếu giá BTC tăng lên thành 35.000 USDT, bạn sẽ có lời 4.500 USDT (sau khi trừ đi phần premium). Ngược lại, nếu giá giảm còn 20.000 USDT, bạn có quyền không thực thi hợp đồng và coi như chỉ lỗ 500 USDT tiền premium.

Với các công cụ này, bạn có thể dễ dàng xây dựng cho mình một số chiến lược phòng vệ giá từ đơn giản tới nâng cao. Trong khuôn khổ bài viết này mình sẽ chỉ đề cập tới một số chiến lược rất cơ bản thôi, còn nâng cao thì mình cũng chưa đủ khả năng làm chủ nên có gì mọi người có thể tự tìm hiểu thêm nhé.

Protective Put

Bạn mua 1 BNB với giá 300 USDT nhưng lo rằng giá BNB có thể giảm trong một tháng tới và muốn chặn rủi ro này. Trong trường hợp đó, bạn có thể mua thêm 1 put option BNB thời hạn 1 tháng với giá thực thi (strike price) cũng là 300 USDT (hiểu nôm na là quyền bán 1 BNB với giá 300 USDT, bất kể giá thị trường khi đó thế nào). Tất nhiên bạn phải trả mức premium ví dụ như là 5 USDT để mua được sự an toàn này.

Nếu giá BNB tăng lên 350 USDT, lệnh spot có lời 50 USDT, bạn mặc kệ không thực thi put option của mình, coi như mất 5 USDT tiền premium (vì tội gì phải bán BNB ở giá 300 USDT khi có thể bán nó ở thị trường với giá 350 USDT). Như vậy, bạn sẽ có lời 45 USDT từ sự kết hợp này.

Ở chiều ngược lại, nếu giá BNB giảm còn 250 USDT, lệnh spot lỗ 50 USDT nhưng bạn có thể tận dụng quyền bán mình có được từ put option để bán BNB ở giá 300 USDT và có lời 50 USDT. Khi đó, lỗ tối đa của bạn là 5 USDT tiền premium bỏ ra ban đầu, kể cả khi BNB có tụt về 50 hay 100 USDT.

Như vậy, protective put là chiến lược cực kỳ phù hợp để phòng vệ trong trường hợp bạn nắm giữ tài sản nhưng lo rằng giá sẽ giảm. Nhược điểm của nó là bạn sẽ không thể đạt được mức lợi nhuận tối đa vì phải trả tiền premium, nhưng làm gì có sự an toàn nào là free…Khi biểu diễn chiến lược này bằng đồ thị, ta sẽ có hình sau:

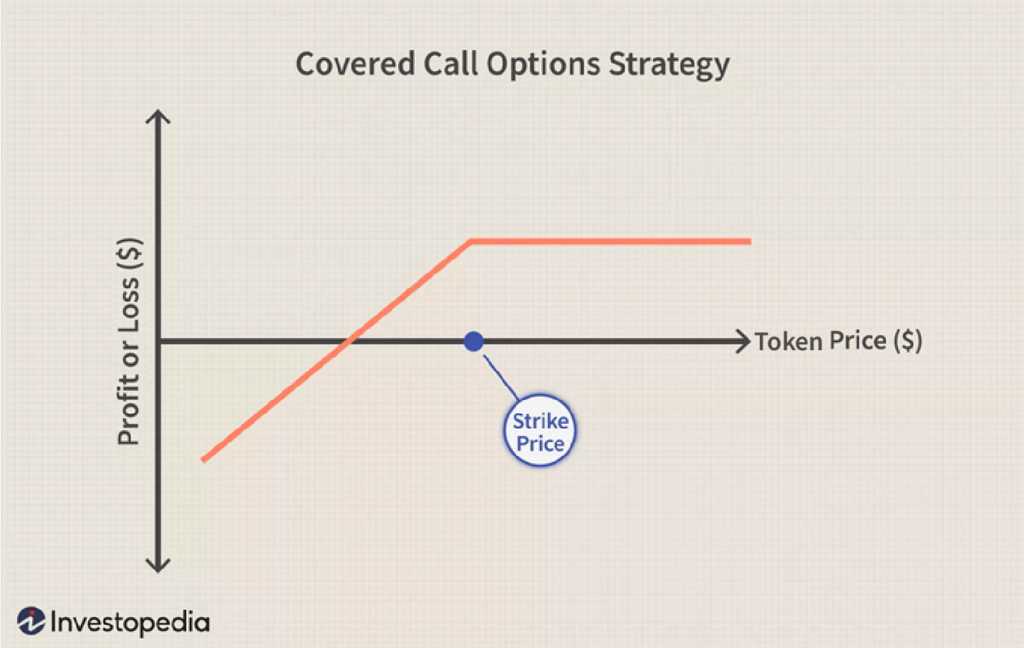

Covered Call

Bạn mua một BNB ở mức giá 320 USDT đồng thời bán thêm một call option BNB ở 320 USDT (hiểu nôm na là cho 1 người nào đó quyền mua 1 BNB ở giá 320 USDT trong tương lai, bất kể giá thị trường khi đó thế nào). Khi bán đi quyền này, bạn thu về mức premium (giả sử) là 5 USDT.

Nếu giá BNB tăng lên thành 350 USDT, vì nắm giữ 1 BNB mua lúc 320 USDT nên bạn lãi 30 USDT nhưng lại bắt buộc phải bán BNB của mình cho người mua lệnh call option của bạn trước đó ở giá 320 USDT nên tính ra… chẳng lời được đồng nào. Bạn chỉ lời 5 USDT tiền premium, bất chấp BNB có tăng lên thành 500 USDT, 1000 USDT hay hơn nữa.

Ngược lại, nếu giá BNB giảm còn 250 USDT, lệnh spot của bạn lỗ 50 USDT nhưng nhờ có 5 USDT tiền premium nên bạn chỉ còn lỗ… 45 USDT thôi, coi như cũng bảo vệ được tài sản phần nào.

Khi thể hiện trên biểu đồ, chiến lược covered call sẽ trông như thế này:

Bull Call Spread

Đây là chiến lược được sử dụng khi bạn tin rằng một tài sản sẽ tăng giá, được thực hiện bằng cách mua một call option ở mức strike price X, đồng thời bán một call option khác ở mức strike price Y cao hơn. Hai lệnh call này phải có cùng thời hạn và lượng tài sản cơ sở (underlying asset). Bạn có thể xem hình để hiểu rõ hơn:

Trong chiến lược này, khi giá tăng, bạn mua tài sản ở mức giá X và bán với giá cao hơn để có lời. Tuy nhiên khi giá tăng vượt qua Y, bạn cũng buộc phải bán lại tài sản cho người mua call option của bạn ở mức giá Y, do đó mức lợi nhuận sẽ có trần thay vì tiếp tục tăng mãi như khi bạn không phòng vệ gì.

Ngược lại, khi giá giảm, bạn cũng chỉ lỗ mức tối đa là chênh lệch tiền premium khi mua call option X và bán call option Y. Như vậy, bạn sẽ được an toàn hơn nếu thị trường không dịch chuyển theo mong muốn của mình.

Bear Put Spread

Ngược với Bull Call Spread, khi tin rằng một tài sản sẽ giảm giá, bạn có thể áp dụng chiến lược Bear Put Spread khi mua một lượng put option ở mức strike price X, đồng thời bán chúng ở mức strike price Y<X

Vì tương tự nên mình sẽ không giải thích thêm, bạn có thể xem đồ thị để hiểu hơn:

Một số chiến lược khác

Ngoài các chiến lược tương đối cơ bản trên, nếu muốn tryhard hơn nữa, các bạn có thể nghiên cứu tìm hiểu thêm một số chiến lược sau.

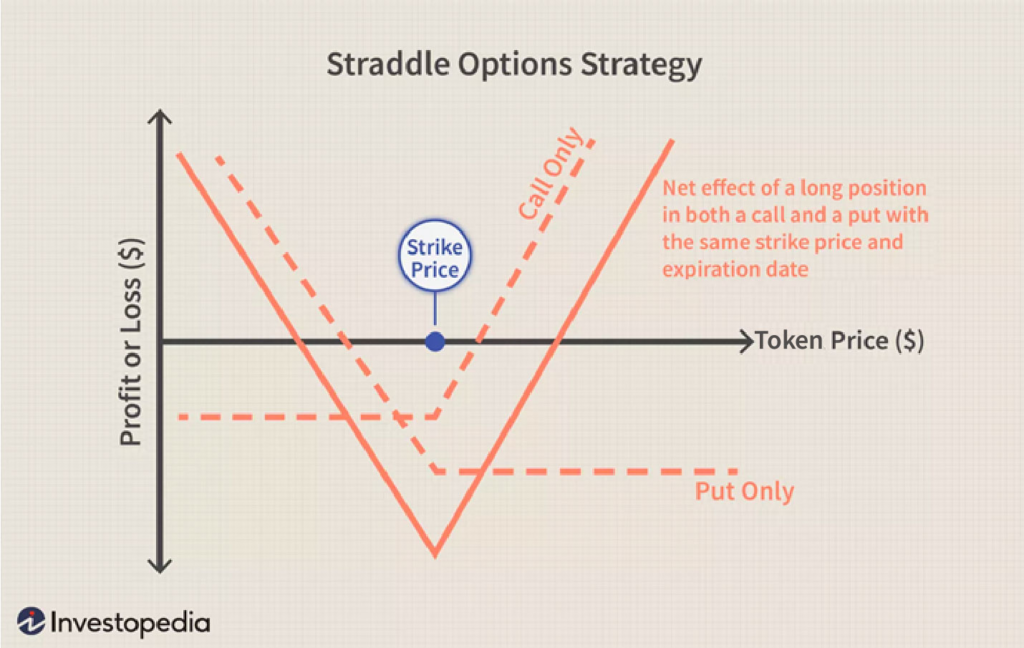

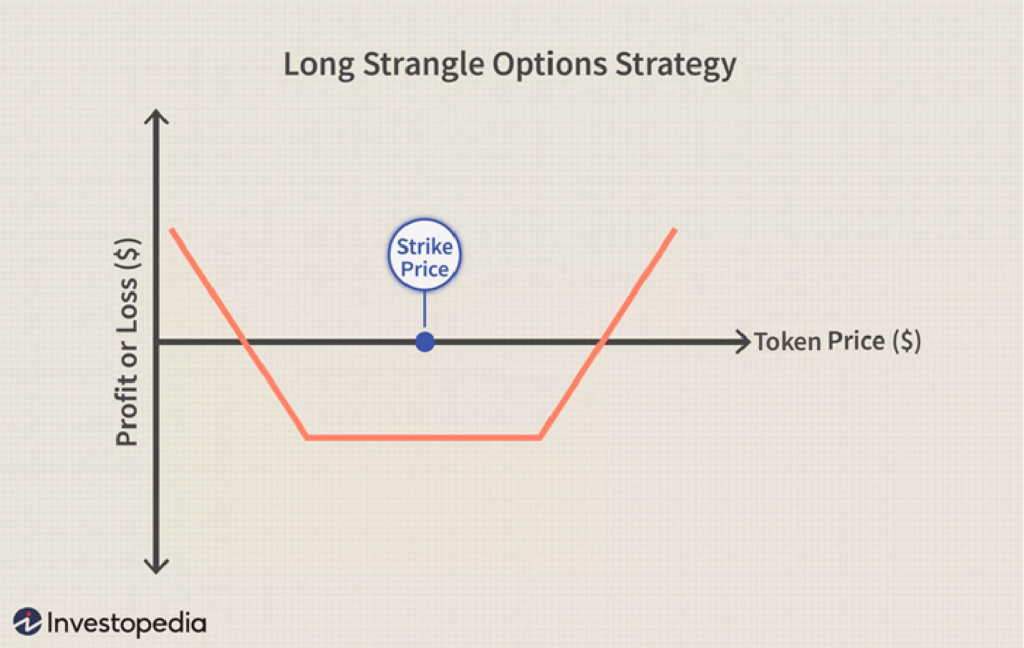

Long Straddle: Mua 1 call và 1 put cùng strike price, lượng tài sản cơ sở và thời hạn hợp đồng. Nhìn vào biểu đồ, bạn có thể thấy chiến lược này sẽ có lợi nhất khi thị trường biến động mạnh (tăng hay giảm đều được, nhưng phải tăng hoặc giảm rất mạnh).

Long Strangle: Mua 1 call và 1 put nhưng ở strike price khác nhau. Đây cũng là chiến lược sử dụng khi bạn không biết giá tài sản sẽ tăng hay giảm nhưng tin rằng nó sẽ tăng hoặc giảm mạnh.

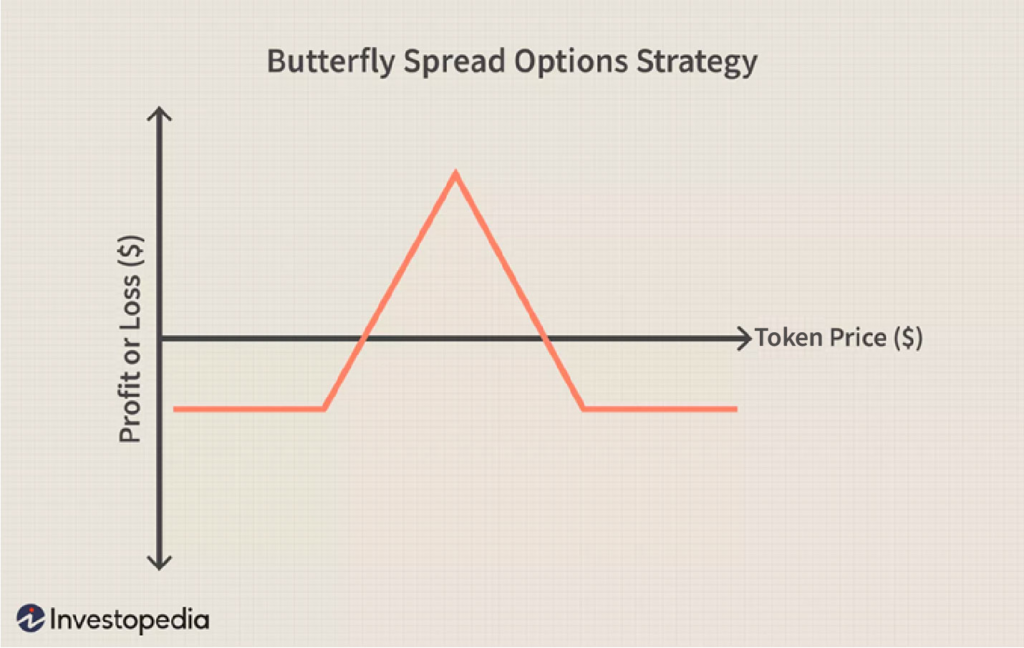

Long Call Butterfly Spread: Đây là một chiến lược nâng cao, kết hợp của Bull Spread & Bear Spread, khi đó bạn sẽ phải mua/bán 4 options cùng lúc, ở 3 mức giá khác nhau.

Tới đây mình nghĩ chắc bạn cũng đã hình dung được mức độ phức tạp của các chiến lược hedging nâng cao rồi nhỉ? Thực tế thì ở mức độ hardcore hơn, sẽ còn có những chiến lược kết hợp phức tạp hơn nữa, nhưng trong khuôn khổ bài viết này, mình nghĩ từng đó kiến thức cũng đủ để các bạn có thể nghiền ngẫm và áp dụng dần để bảo vệ bản thân khỏi những biến động điên rồ của thị trường rồi.

Mình biết rất nhiều bạn tham gia thị trường tài sản số cũng giống mình, thật ra cũng chỉ là tay ngang không có quá nhiều thời gian và tiền bạc để try hard, đồng thời cũng ưa mạo hiểm ở một mức độ vừa phải và muốn hạn chế thua lỗ; ngược lại cũng phải chấp nhận lợi nhuận không quá ghê gớm để có thể “When Lambo?”. Còn nếu bạn muốn rủi ro thấp mà vẫn lambo nhanh thì có lẽ bài viết này không dành cho bạn…

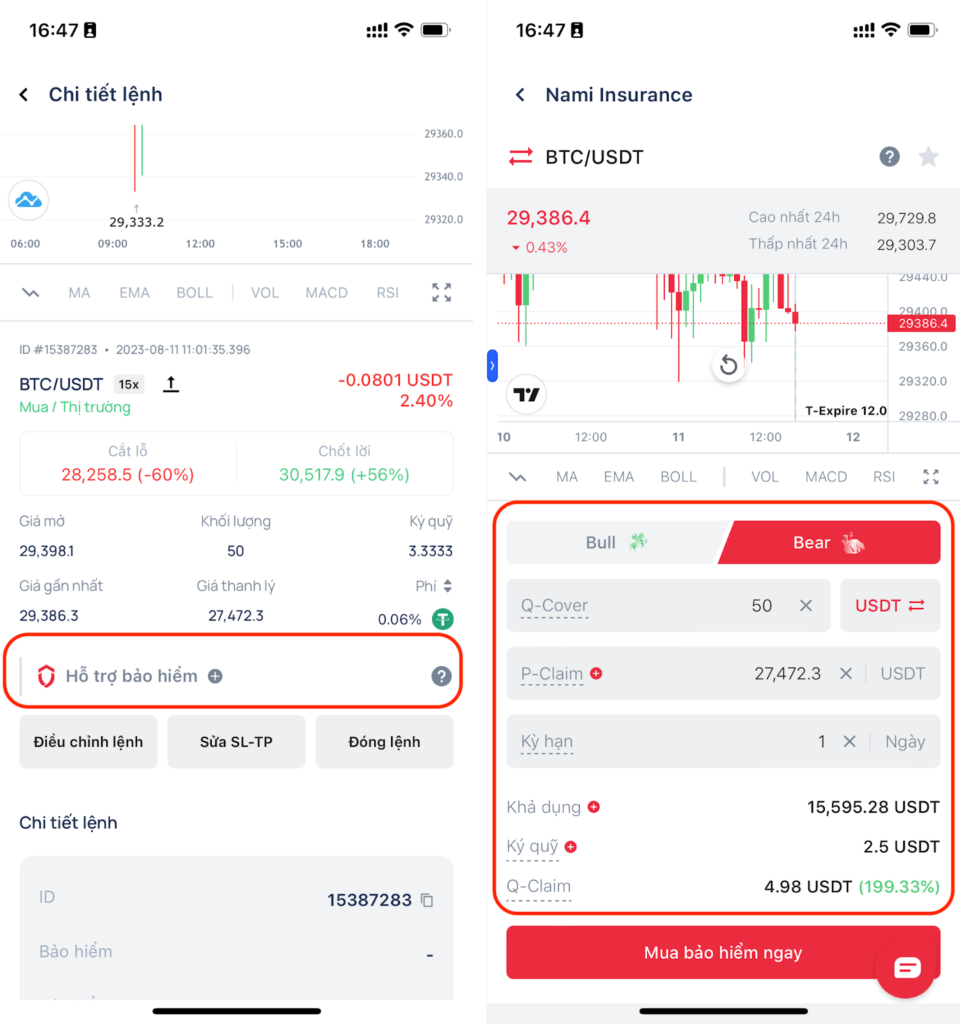

Nếu bạn là một nhà đầu tư mới tham gia thị trường và cảm thấy các chiến lược phòng vệ mà mình liệt kê bên trên quá khó hiểu thì mình cũng muốn giới thiệu cho các bạn một cách khác để bảo vệ tài sản, đó là mua bảo hiểm giao dịch. Mình chỉ vô tình tìm thấy mô hình hedging này khi đọc bài báo giới thiệu về sản phẩm Nami Insurance trên Vnexpress, sau đó vào mày mò thử nghiệm xem có áp dụng được sản phẩm này trong việc quản lý rủi ro của bản thân hay không. Logic của mô hình này khá đơn giản là bạn có thể mua bảo hiểm cho một tài sản nhất định, nếu giá giảm hoặc tăng quá mức, bên bảo hiểm sẽ chi trả cho bạn tiền để cover phần lỗ (tuỳ thuộc vị thế của bạn). Ngược lại, nếu dự đoán sai thì bạn sẽ mất một khoản chi phí nhỏ (gọi là ký quỹ), coi như phần tiền bỏ ra để mua lấy sự an toàn. Theo mình hiểu thì bảo hiểm giao dịch cũng hoạt động giống như một call hay put option mà bạn có thể sử dụng để chặn rủi ro khi giao dịch vậy.

Sau đây là một số điểm mình rút ra được sau khoảng hơn 2 tuần thử nghiệm, chia sẻ ở đây nếu có gì thiếu sót các bạn cứ bổ sung thêm giúp mình:

Ưu điểm:

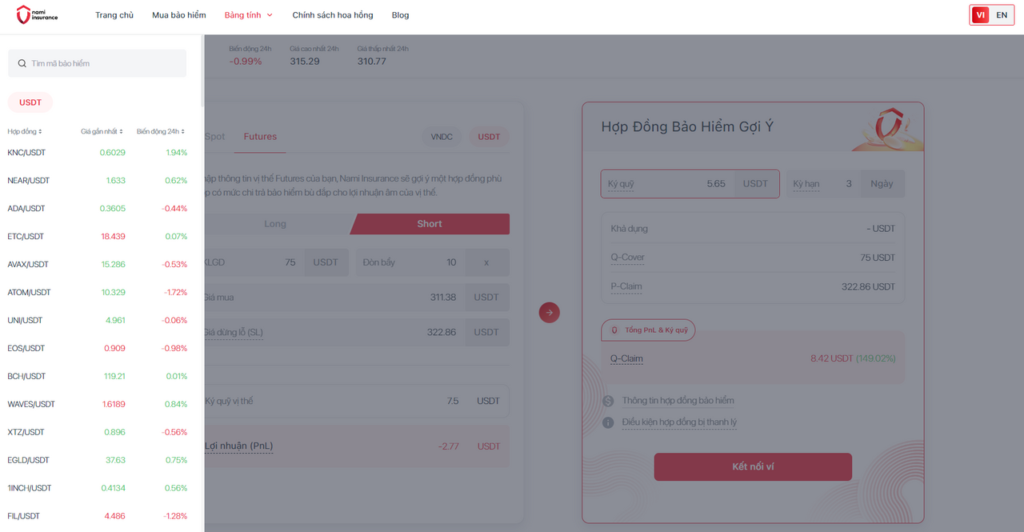

– Khá dễ hiểu và dễ dùng: Trên website của Nami Insurance có công cụ Bảng tính, trong đó bạn có thể chọn vị thế (Long hay Short) và điền các thông số liên quan tới chính lệnh spot hay futures mà mình đang muốn bảo vệ; từ đó bên Nami sẽ tính luôn ra cho bạn các thông số khác như lời/lỗ v.v. Cá nhân mình thấy công cụ này khá hay và trực quan, phù hợp với những người có ít thời gian và cũng lười tính toán như mình.

– Có thể mua bảo hiểm cho futures: tính năng này mình thấy khá cần thiết, vì futures cũng là một mảng giao dịch được rất nhiều người quan tâm, đặc biệt là trong thời gian downtrend như hiện tại…Ngoài ra, khi trading trên sàn giao dịch Nami Exchange, hệ thống sẽ tự gợi ý một bảo hiểm phù hợp với vị thế futures hiện tại của bạn, điều này khá đơn giản và tiện lợi nếu muốn hedging.

– Có khá nhiều cặp giao dịch: Số cặp giao dịch mà bạn có thể mua bảo hiểm là khá nhiều (xem hình phía dưới). Đây là điểm mình khá thích và đang dùng nhiều vì hiện tại tính năng mua options trên Binance mới được thử nghiệm và chỉ có 3 cặp giao dịch là ETH/USDT, BNB/USDT và BTC/USDT (các sàn khác thì mình không rõ vì mình chủ yếu hoạt động trên Binance) trong khi mình lại là người chơi hệ altcoin nên muốn phòng vệ các token khác nữa.

– Tính năng hoàn ký quỹ: bạn có thể được hoàn ký quỹ tại thời điểm hợp đồng hết hạn và hoàn ký quỹ trước hạn nếu như giá vẫn dịch chuyển theo hướng bạn dự đoán nhưng chưa chạm được tới điểm có thể claim bảo hiểm (P-Claim). Cụ thể hơn, ví dụ như mình có test thử một lệnh bảo hiểm cho cặp TOMO/USDT mua lúc giá TOMO là 0.9461, nếu tới ngày đáo hạn mà giá nằm trong khoảng từ P-Refund tới P-Claim (trong trường hợp này là trong khoảng 0.9413 tới 0.88, nhưng chưa chạm 0.88 để được claim phần bảo hiểm), mình sẽ được hoàn lại phần tiền đã ký quỹ. Như vậy ít nhất nếu đoán đúng hướng thì gần như bạn cũng không mất gì.

Nhược điểm

– Cần phải làm quen với một số thuật ngữ đặc thù như Q-Cover, Q-Claim, P-Claim, P-Refund: do Nami Insurance là một sản phẩm mới nên mình chưa tiếp cận với các thuật ngữ này bao giờ và cũng mất một khoảng thời gian nhất định để nghiên cứu sản phẩm trước khi có thể sử dụng thành thạo.

– Chỉ có thể bảo hiểm được với kỳ hạn tối đa là 15 ngày, tùy theo P-Claim và Q-Cover: Mình sẽ thích một sản phẩm có kỳ hạn dài hơn vì như vậy mình có thể tắt app và đi ngủ trong những ngày giông bão một cách dễ dàng hơn. Thật ra 15 ngày có lẽ cũng khá hợp lý với một thị trường biến động nhanh như crypto rồi nên điểm này có lẽ tùy thuộc chủ quan vào chiến lược và cách đầu tư của mỗi người.

Kết luận

Sau nhiều năm tập bơi ở thị trường, mình càng ngày càng nhận ra tầm quan trọng của việc xây dựng những chiến lược để phòng trừ rủi ro và giữ cho tâm bất biến giữa chart crypto vạn biến. Hy vọng rằng những gì mình chia sẻ trong bài viết này sẽ giúp ích được cho bạn, nếu có bất kỳ câu hỏi gì mọi người cứ comment để chúng ta cùng thảo luận thêm nhé.

Xin cảm ơn và hẹn gặp lại các bạn trên bờ vào một ngày không xa.